FEDはベアを殺す、しかし・・・

Authored by Lance Roberts via RealInvestmentAdvice.com,

...as I noted two weeks ago in this missive, these were all of the ingredients necessary to bring the bear market that began in 2018 to its end.

For now.

・・・私が2週間前に書いたことだが、2018年に始まったベア相場を終わらすためにはこういうこと全てが必要だ。

今のところはね。

たしかにFEDは相場が短期的に望むことをしているが、長期的に見ると次の景気後退ベア相場を支えることはほとんでできないだろう。

The chart below shows why.

下のチャートがその理由を示している。

In 2008, when the Fed launched into their “accommodative policy” emergency strategy to bail out the financial markets, the Fed’s balance sheet was only about $915 Billion. The Fed Funds rate was at 4.2%.

2008年にFEDは「緩和的政策」を緊急対策として始めた、金融市場救済のためだ、FEDバランスシートは当時わずか$915Bだった。FFRは4.2%だった。

If the market fell into a recession tomorrow, the Fed would be starting with roughly a $4 Trillion dollar balance sheet with interest rates 2% lower than they were in 2009. In other words, the ability of the Fed to “bail out” the markets today, is much more limited than it was in 2008.

もし明日にも景気後退入りするなら、FEDは対策を開始するだろうが、現在バランスシートは$4Tもあり金利は2009年当時よりも2%も低い。言い換えると、現在のFEDの市場「救済」能力は、2008年当時に比べ限られている。

True, but there are other factors at play which will also dramatically limit the effectiveness of further rounds of accommodation.

そのとおり、しかし他にもたくさんの要因がある、さらなる緩和政策の有効性を劇的に制限するものだ。

When the Fed launched QE in 2009, market valuations had been reverted to below the long-term average and investor sentiment had been completely washed out. The massive selling that occurred as the markets collapsed left a huge amount of “pent up” demand for equities.

FEDが2009年にQEを始めた当時、市場のバリュエーションは長期的な平均以下だっだ、そして投資家の心理はすっかりくたびれたものだった。市場急落による多量の売りが巨大な「鬱積」した株式需要を残していた。

Today, that is no longer the case.

現在は、全くそういう状況ではない。

Valuations are no longer cheap by historical standards, but instead are expensive by virtually every measure.

歴史手的に見てバリュエーションは決して安くない、むしろどのような指標で見ても高価だ。

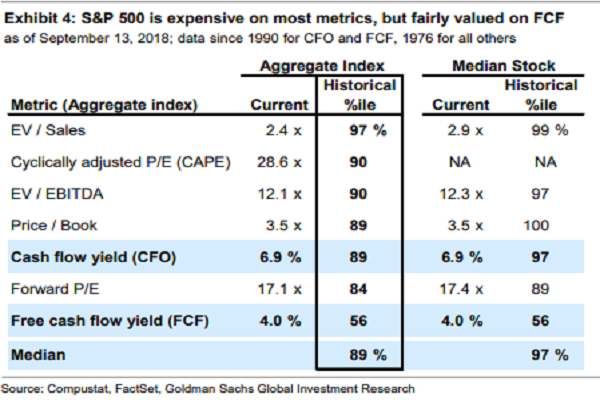

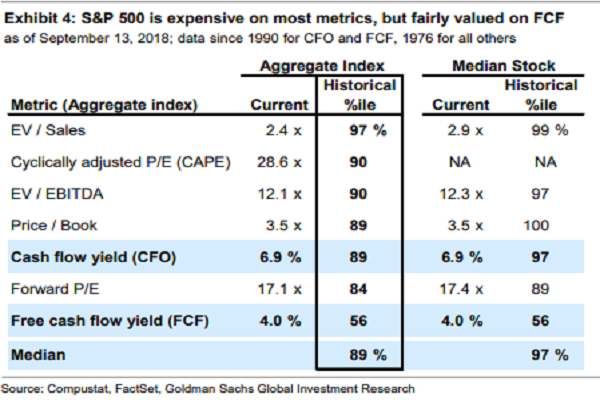

As Goldman Sachs pointed out recently, the market is pushing the 89% percentile or higher in 6 out of 7 valuation metrics.

ゴールドマン・サックスが最近指摘したが、7つのバリュエーション指標の内6指標で割高だ。

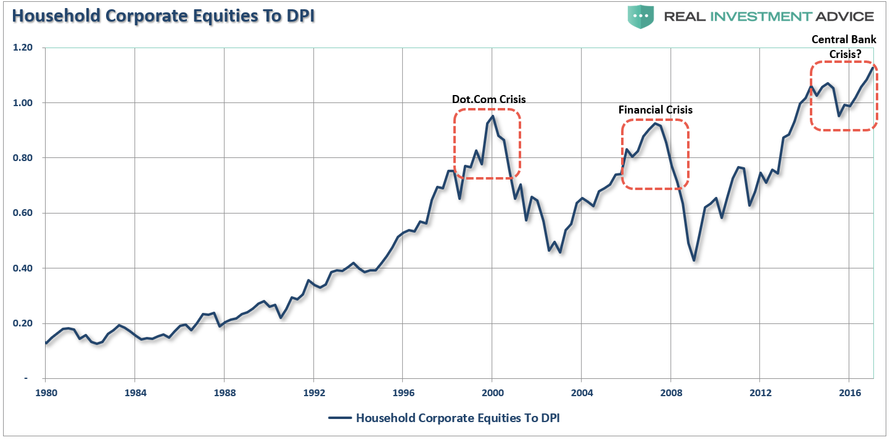

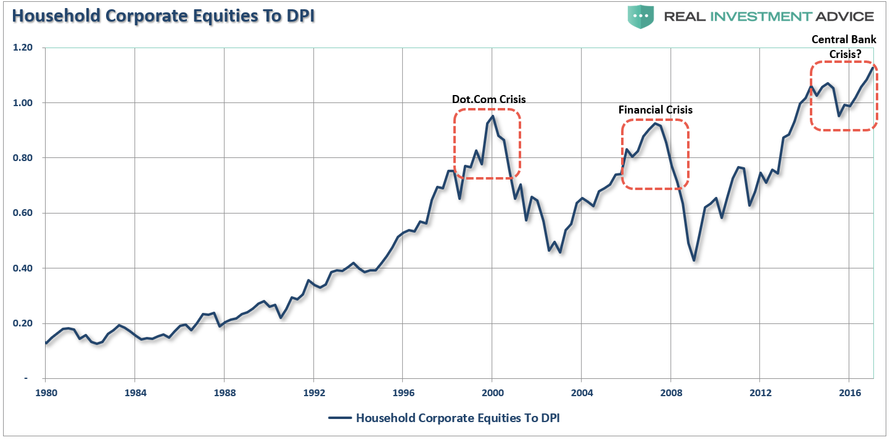

There is no longer a “pent up” demand for equity ownership as households now have more equity exposure than at any other point in history.

株式保有に対する「鬱積した需要」などどこにもない、今や家計の株式露出は史上最大だ。

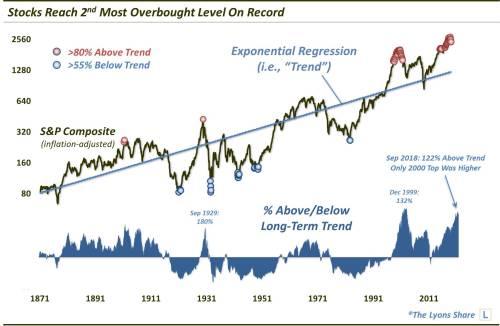

Furthermore, the market is not grossly oversold and deviated well below long-term trends as it was in 2008. As Dana Lyons recently penned:

更に言うと、市場は売られすぎでもないし、2008年のように長期的なトレンドを下回るわけでもない。Dana Lyonsは最近こういう記事を書いた:

指数がこの最良のトレンドラインに沿っているかを見ることで、我々はその時時の株価がどの程度行き過ぎているか遅れているかを推し量ることができる。これをみると、昨年9月には株式指数はトレンドラインから122%上回っていた、すなわち「122%かわれすぎだった」のだ。過去150年の歴史を振り返るとこのときよりも株式が買われすぎだったのは1999−2000の相場の天井だけだーーこれが米国株式史上最も激しいバブルの天井だった。」

While markets can certainly remain extended for much longer than logic would predict, they can not, and ultimately will not, stay overly extended indefinitely.

The important point here is simply this. While the Fed may have curtailed the 2018 bear market temporarily, the environment today is vastly different than it was in 2008-2009. Here are a few more differences:

相場というのは確かに論理的な予想よりも長引くものだが、それを維持はできない、そして永遠に行き過ぎることなんでできっこ無い。大切なのはこのシンプルな概念だ。FEDは2018年に始まったベア相場を一時的に抑えるかもしれないが、現在の環境は2008−2009とは極端に異なっている。ここに示すのは大きな違いのいくつかだ:

言い換えると、世界的に当時とは全く反対の状況だ、FEDがかつて「金融緩和的政策」を取り始めた時と。論理的に考えてこのような環境では、FEDのさらなる介入もそれほど効果を産まないだろう。

The only question is how long will it take the markets to figure it out?

唯一の疑問は、市場がこのことに気づくまでにどれくらい時間がかかるか、ということだ。

...as I noted two weeks ago in this missive, these were all of the ingredients necessary to bring the bear market that began in 2018 to its end.

For now.

・・・私が2週間前に書いたことだが、2018年に始まったベア相場を終わらすためにはこういうこと全てが必要だ。

今のところはね。

The Fed Is Limited FEDにも限界がある

While the Fed certainly gave the markets what it wanted in the near-term, in the longer-term there is actually very little the Fed will be able to do to stem the next recessionary bear market.たしかにFEDは相場が短期的に望むことをしているが、長期的に見ると次の景気後退ベア相場を支えることはほとんでできないだろう。

下のチャートがその理由を示している。

In 2008, when the Fed launched into their “accommodative policy” emergency strategy to bail out the financial markets, the Fed’s balance sheet was only about $915 Billion. The Fed Funds rate was at 4.2%.

2008年にFEDは「緩和的政策」を緊急対策として始めた、金融市場救済のためだ、FEDバランスシートは当時わずか$915Bだった。FFRは4.2%だった。

If the market fell into a recession tomorrow, the Fed would be starting with roughly a $4 Trillion dollar balance sheet with interest rates 2% lower than they were in 2009. In other words, the ability of the Fed to “bail out” the markets today, is much more limited than it was in 2008.

もし明日にも景気後退入りするなら、FEDは対策を開始するだろうが、現在バランスシートは$4Tもあり金利は2009年当時よりも2%も低い。言い換えると、現在のFEDの市場「救済」能力は、2008年当時に比べ限られている。

“So what? There are plenty of bonds to buy.”「それがどうした? 買うべき国債はたくさんある。」

True, but there are other factors at play which will also dramatically limit the effectiveness of further rounds of accommodation.

そのとおり、しかし他にもたくさんの要因がある、さらなる緩和政策の有効性を劇的に制限するものだ。

When the Fed launched QE in 2009, market valuations had been reverted to below the long-term average and investor sentiment had been completely washed out. The massive selling that occurred as the markets collapsed left a huge amount of “pent up” demand for equities.

FEDが2009年にQEを始めた当時、市場のバリュエーションは長期的な平均以下だっだ、そして投資家の心理はすっかりくたびれたものだった。市場急落による多量の売りが巨大な「鬱積」した株式需要を残していた。

Today, that is no longer the case.

現在は、全くそういう状況ではない。

Valuations are no longer cheap by historical standards, but instead are expensive by virtually every measure.

歴史手的に見てバリュエーションは決して安くない、むしろどのような指標で見ても高価だ。

ゴールドマン・サックスが最近指摘したが、7つのバリュエーション指標の内6指標で割高だ。

There is no longer a “pent up” demand for equity ownership as households now have more equity exposure than at any other point in history.

株式保有に対する「鬱積した需要」などどこにもない、今や家計の株式露出は史上最大だ。

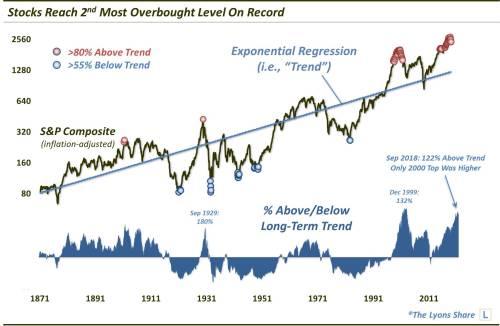

Furthermore, the market is not grossly oversold and deviated well below long-term trends as it was in 2008. As Dana Lyons recently penned:

更に言うと、市場は売られすぎでもないし、2008年のように長期的なトレンドを下回るわけでもない。Dana Lyonsは最近こういう記事を書いた:

“We used exponential regression smoothing to find the ‘best fit’ trend line on the [Shiller data] series from 1871 (h/t to Doug Short for the concept.)「我々はこれまでも1871年以来のシラーのトレンドラインに「ベストフィット」するように回帰してきた。

After finding the best fit trend line for the composite, we can measure how far above or below prices are at a given time. As it turns out, this past September saw the composite reach 122% above the trend line, i.e., it was 122% “overbought”. In nearly 150 years, the only months that saw prices more overbought than that were those encompassing the 1999-2000 market top — the most excessive, bubbly top in U.S. market history.”

指数がこの最良のトレンドラインに沿っているかを見ることで、我々はその時時の株価がどの程度行き過ぎているか遅れているかを推し量ることができる。これをみると、昨年9月には株式指数はトレンドラインから122%上回っていた、すなわち「122%かわれすぎだった」のだ。過去150年の歴史を振り返るとこのときよりも株式が買われすぎだったのは1999−2000の相場の天井だけだーーこれが米国株式史上最も激しいバブルの天井だった。」

While markets can certainly remain extended for much longer than logic would predict, they can not, and ultimately will not, stay overly extended indefinitely.

The important point here is simply this. While the Fed may have curtailed the 2018 bear market temporarily, the environment today is vastly different than it was in 2008-2009. Here are a few more differences:

相場というのは確かに論理的な予想よりも長引くものだが、それを維持はできない、そして永遠に行き過ぎることなんでできっこ無い。大切なのはこのシンプルな概念だ。FEDは2018年に始まったベア相場を一時的に抑えるかもしれないが、現在の環境は2008−2009とは極端に異なっている。ここに示すのは大きな違いのいくつかだ:

-

Unemployment is 4%, not 10+%

失業率は10%超ではなく、4%だ

-

Jobless claims are at historic lows, rather than historic highs.

失業率申請は歴史的低レベルだ、決して歴史的に高いわけではない。

-

Consumer confidence is optimistic, not pessimistic.

消費者信頼指数は楽観的だ、悲観的ではない。

-

Corporate debt is a record levels and the quality of that debt has deteriorated.

企業債務は歴史的なレベルで、債務の質は劣化している。

-

The government is already running a $1 trillion deficit in an expansion not half that rate as prior to the last recession.

連邦政府はすでに$1Tの財政赤字となっておりさらに拡大している、前回の景気後退では増加率は半分だった。

-

The economy is extremely long is a growth cycle, not emerging from a recession.

景気は極端に長い成長となっている、景気後退が全く現れていない。 -

Pent up demand for houses, cars, and other durables has been absorbed

抑うつした需要、住宅、自動車その他耐久消費財はすでに吸収されている。

-

Production and Services measures recently peaked, not bottomed.

生産やサービスはすでにピークを打った、底を打ったわけではない。

言い換えると、世界的に当時とは全く反対の状況だ、FEDがかつて「金融緩和的政策」を取り始めた時と。論理的に考えてこのような環境では、FEDのさらなる介入もそれほど効果を産まないだろう。

The only question is how long will it take the markets to figure it out?

唯一の疑問は、市場がこのことに気づくまでにどれくらい時間がかかるか、ということだ。