MMTは理論上は素晴らしく見える、しかし・・・

Authored by Michael Lebowitz via RealInvestmentAdvice.com,

If you haven’t heard about Modern Monetary Theory, or “MMT” for short, by now, you will soon. It is highly likely that MMT will be increasingly touted by economists and politicians from both sides of the aisle, as the economic prescription, even panacea, to cure our economic ills. Regardless of your view, MMT will have large effects on all asset classes, so we urge you to read this article, and others, describing this economic theory.

みなさんがまだModern Monetary Theory、MMT、のことを聞いたことがないにしても、すぐに耳にするだろう。MMTがエコノミストや政治家双方から声高に主張されることだろう、経済的問題の解決策、あたかも万能薬のように。みなさんがこれをどう感じようと、MMTはすべての資産クラスに大きく影響するだろう、そのため私どもはみなさんがこの記事を読むことを勧める、この経済理論がどういうものであるかを理解するために。

Kevin Muir recently penned an article “Everything You Wanted To Know About MMT” which delves into what MMT proposes to be. To wit:

Kevin Muirは最近こういう記事を書いた「MMTに関してあなたが知りたいこと全て」この記事にはMMTの提案を詳細に解説している。見てみよう:

Kevin goes on to summarize the basic policy implications of MMT:

KevinはMMTの基本的政策について要約する:

「たしかに、政府はドルの恩恵を被っている、しかし政府はこのドルの独占発行権を持っている、そしてこれだけでなく、経済活動を円滑にするためにいくらでもドルを発行できる。

政府は売っているものなら何でも買うことができる

政府はいくらでも再出を増やすことができる、ただし民間部門をクラウディング・アウトしリソースの競合を起こすまでだ。」

So, there you have it.

というわけで、これは当然のことだ。

Debts and deficits do not really matter as long as the Government can print the money it needs to pay for what it wants to pay for.

政府が必要に応じて紙幣印刷する限り、政府債務と財政赤字は問題にならない。

In other words:

言い換えると:

That is the “you can have your cake and eat it too” theory in a nutshell.

これは簡単にいうと、「自らが手にするケーキは食べ放題」という理論だ。

Since 1980, the Government has already been running a “quasi-MMT” program from which we can actually see how effective it has been.

1980年以来、我々の連邦政府はすでに「準MMT」プログラムを実行し続けてきた、これを見るとこの有効性を判断できる。

The Inflation Conundrum

インフレの謎

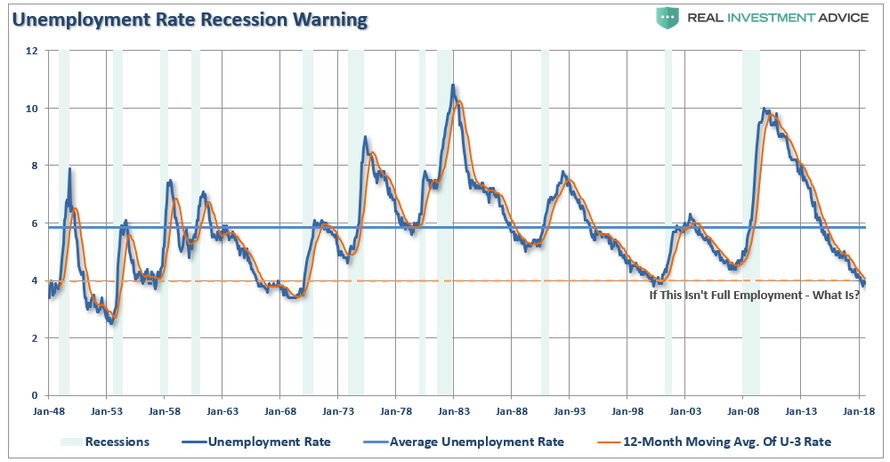

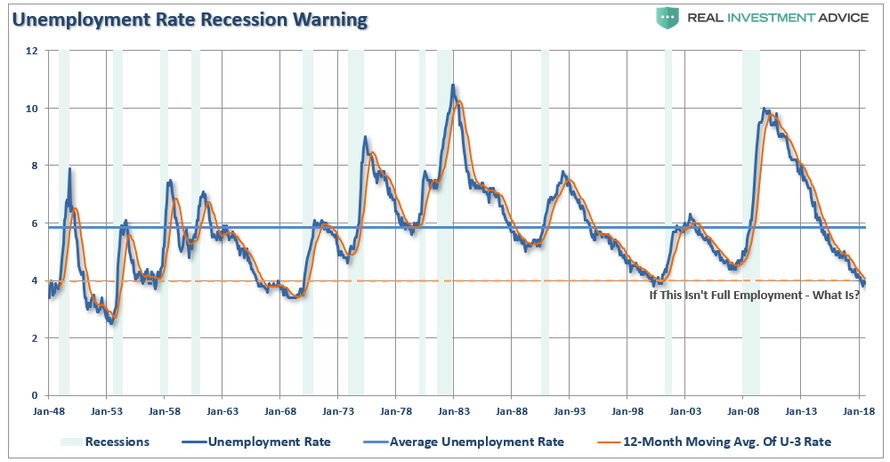

As Ms. Kelton suggests in her theory, the only constraint on MMT is inflation. That constraint would come as, the theory purports, full employment which would cause inflationary pressures to rise. Obviously, at that point, the government could/would reduce its support as the economy would be theoretically self-sustaining.

Ms. Keltonが彼女の理論で示唆するように、MMTの唯一の制限はインフレだ。これが理論上の限界となる、完全雇用となるとインフレ圧力が高まる。明らかに、どこかの時点で、経済が自律的に回り始めると政府はサポートを抑制するだろう。

This is why a “Job Guarantee” program, which aims to keep

the unemployment rate a hair above the rate at which inflation picks up,

is an essential part of the theory which supposedly solves the problem

of full employment and price stability.

この状況が、どうして「雇用保障プログラム」が失業率をインフレ発生直前で止める理由だ、これこそ完全雇用と物価安定を解決するためのこの理論の核心部分だ。

However, this leads to a couple of questions.

しかしながら、ここに2つの疑問が生じる。

How exactly does MMT define full employment? Is this not it?

MMTは完全雇用をどう定義するのだろう? 今はその状況ではないのだろうか?

But, even with the unemployment rate approaching the lowest levels in history, there has been scant evidence of inflation. Wages have ticked up recently, but overall the broadest measures of inflation remain suppressed which gives MMT the cover it needs to issue more currency.

しかし、たとえ失業率が歴史的な低位になっても、インフレの兆候は見えない。最近給与は少しずつ上ってきた、しかし全体的なインフレ状況は抑圧されておりMMTではさらなる紙幣発行を必要としている。

しかし、正確にいうとMMTはインフレをどのように捉えるべきだろうか?

Prior to 1998, inflation was measured on a basket of goods. However, during the Clinton Administration, the Boskin Commission was brought in to recalculate how inflation was measured. Their objective was simple – lower the rate of inflation to reduce the amount of money being paid out in Social Security.

1998年以前では、インフレは商品の組み合わせで決められていた。しかしながら、クリントン政権下で、Boskin Commissionはインフレ測定方法を変更した。その目的はシンプルでーー社会保障支出を低減するためにインフレ率を低くするためだった。

Since then, inflation measures have been tortured, mangled, and abused to the point where it scarcely equates to the inflation that consumers deal with in reality. For example, home prices were substituted for “homeowners equivalent rent,” which was falling at the time, and lowered inflationary pressures, despite rising house prices.

それ以来、インフレ計測法は歪められ、ずたずたにされ、乱用され、消費者の感じる実際のインフレとは全く異なるものになってしまった。例えば、住宅価格は「homeowners equvalent rent 帰属家賃」で置き換えられた、これは時間と共に下落し、インフレ圧力を低減する、一方で住宅価格は上昇している。

Since 1998, homeowners equivalent rent has risen 72% while house prices, as measured by the Shiller U.S. National Home Price Index has almost doubled the rate at 136%. Needless to say, house prices which currently comprise almost 25% of CPI has been grossly under-accounted for. In fact since 1998 CPI has been under-reported by .40% a year on average. Considering that official CPI has run at a 2.20% annual rate since 1998, .40% is a big misrepresentation.

1998年以来、帰属家賃の上昇は72%だが、一方住宅価格はShiller U.S. National Home Price Indexでみるとこの倍の136%の上昇だ。言うまでもないが、現在住宅価格はCPIの25%を占める、そのため大きく過小計数されている。実際、1998年以来のCPIは平均して毎年0.40%過小報告されている。1998年以来の公式CPI平均値は2.20%だなわけで、0.40%は大きな不当表示だ。

There is also a measure called “hedonics” which is used to account for the change of value of a particular good over time. As an example think computers which are significantly more powerful (valuable). The additional power of modern computers means consumers are getting more their money than in prior years, hence paying less according to inflation calculations.

そしてまた物価計測には「hedonics快楽度」と呼ばれる手法が採用されており、特定の物品においては時間と共に価値が変化する。例えばコンピュータを考えてほしい、これは昔に比べるとは遥かに高性能だ。消費者はこの強化性能に昨年よりも多額の支払いをしている、そこでインフレ指数計算では寄与率を下げている。

Some hedonics make sense, like computers, but many do not. Can you apply the same logic to High-Def TVs? Unlike the computer, TV’s serve no economic benefit. Should inflation measures be reduced because you now have a 50-inch flat screen versus a 32-inch one? We say no.

在る種のhedonicsには意味がある、たとえばコンピューターだ、しかしそうでないものもある。これと同じ論理を高精細テレビに適用できるだろうか?コンピュータと異なり、経済的恩恵は無い。みなさんが32インチではなく今50インチのテレビを持っているからと言ってインフレ指数計算で寄与率を下げるべきだろうか?決してそうではない。

Regardless of what we think, innovation of televisions, along with the exportation of labor, has lowered stated inflation rates.

我々がどう考えるかとは無関係にテレビの開発は進み、また労働力の海外移転等で、これがインフレ率を下げている。

As noted above, in 1990 inflation was measured by the change in price of a basket of goods. The chart below compares inflation today measured with both the 1990 computations and current ones.

上にも書いたが、1990年のインフレ率は異なる物品の組み合わせで計測されている。下のチャートは、現在のインフレ率を1990年当時の計測物品と現在の計測物品で比べている。

The point here is, whether you agree with the calculations, weightings and hedonics, or not, the measure of inflation MUST be clearly defined if it is to be the governor of economic policy.

ここで指摘すべきことは、みなさんがこの計測方法に納得しようがしまいが、インフレ計測は明らかに政府の経済政策に沿ったものかどうかを明らかにしなければならないということだ。

It currently isn’t.

現在のところは違う。

Assuming we can get the inflation equation worked out, there is a larger problem with MMT which needs to be addressed.

インフレは許容するとして、MMTには明らかな問題がある。

The premise of MMT is that government “deficit” spending is not a problem because the spending into “productive investments” pay for themselves over time.

MMTの前提として、政府の「財政赤字」は問題ではない、その理由は「生産的投資」に使われる限りやがて時間と共に回収されるためだ。

But therein lies the problem – what exactly constitutes “productive investments?”

For that answer we can turn to Dr. Woody Brock, an economist who holds 5-degrees in math and economics and is the author of “American Gridlock” for the answer.

しかし、そこに問題があるーー本当に「生産的投資」だろうか? この回答に関してDr. Woody Brockに立ち戻ろう、彼は彼は数学と経済学で5つの学位を持つエコノミストで「American Gridlock」の著者だ、この本に答えがある。

これなら政府歳出に異論はない。異論が出るのは乱用と浪費が起きる時だ。

In order for government “deficit” spending to be effective, the “payback” from investments being made through debt must yield a higher rate of return than the interest rate on the debt used to fund it.

政府の「財政赤字」が効果的であるためには、投資による一時的な赤字が大きなリターンで「取り戻せる」時だ、この債務に対する金利よりも大きなリターンとして。

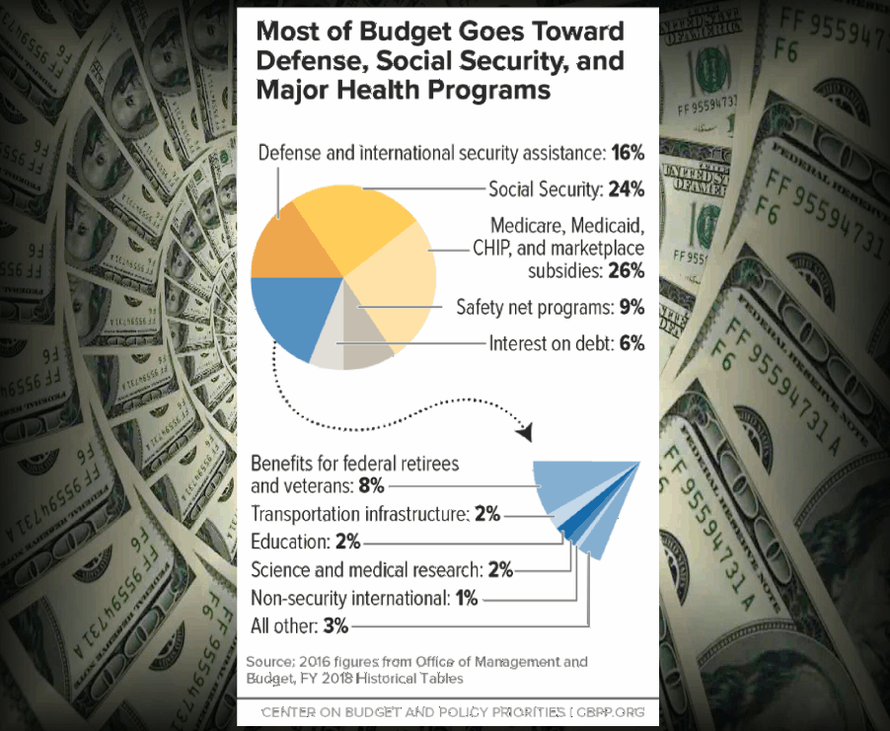

The problem, for MMT and as noted by Dr. Brock, is that government spending has shifted away from productive investments, like the Hoover Dam, that create jobs (infrastructure and development) to primarily social welfare, defense and debt service which has a negative rate of return.

Dr.Brockが示すようにMMTの問題は、政府歳出が生産的な投資から乖離することだ、たとえばHoover Damでは雇用を生み出した(インフラ開発で)第一義的には社会福祉の意味合いがあった、ただし防衛や債務費用はマイナスリターン効果しかない。

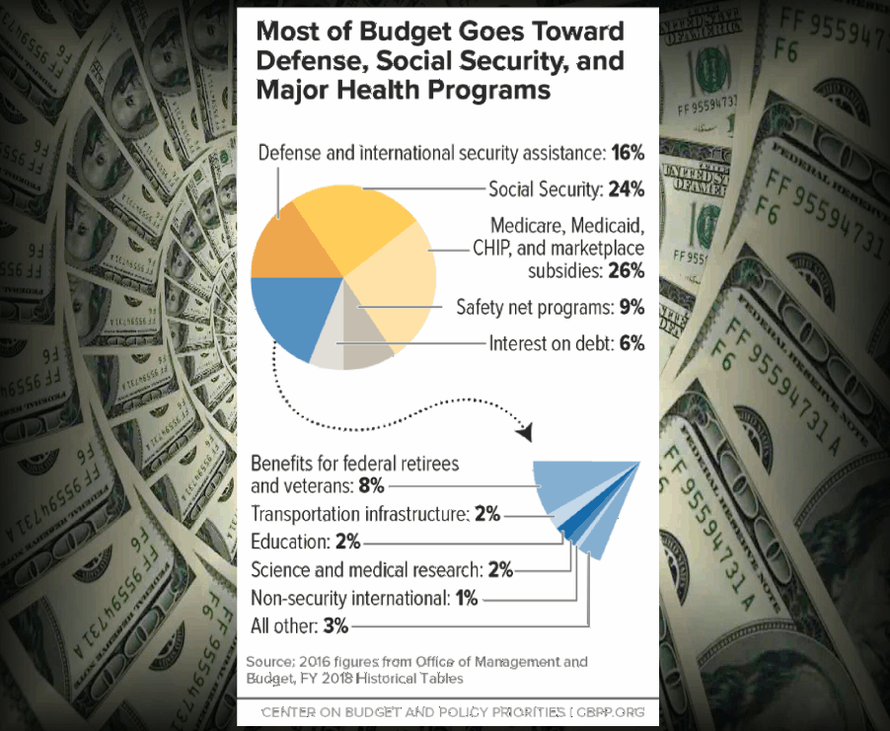

According to the Center On Budget & Policy Priorities, nearly 75% of every tax dollar goes to non-productive spending.

Center On Budget &Policy Prioritiesによると、税収の75%は非生産的な支出に回っている。

In other words, the U.S. is “Country A.”

言い換えるなら、米国は「A国」だ。

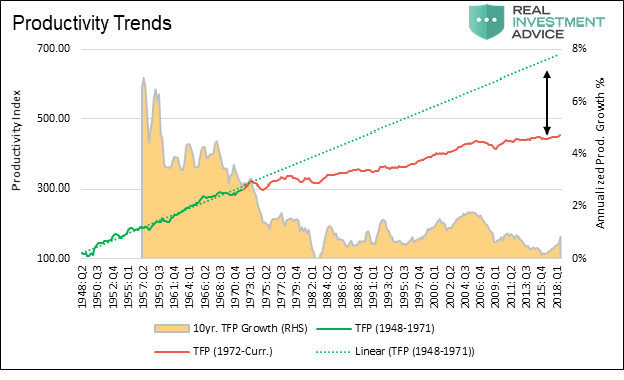

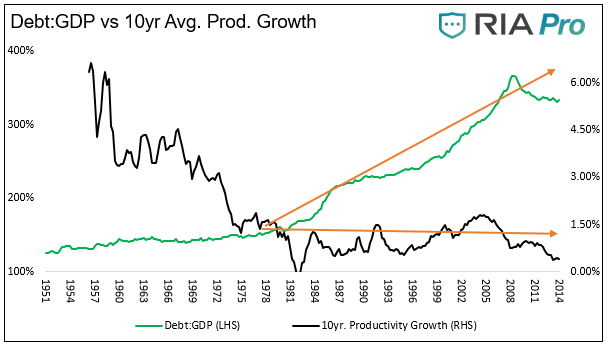

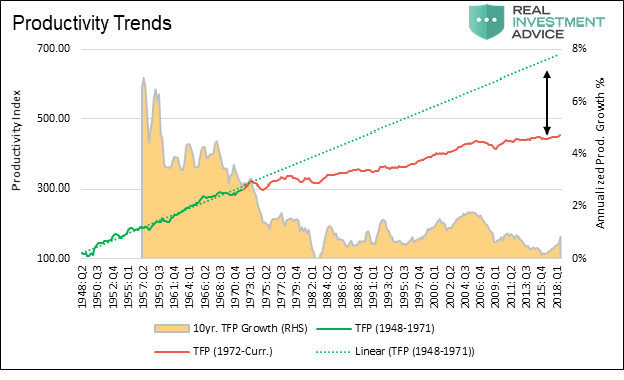

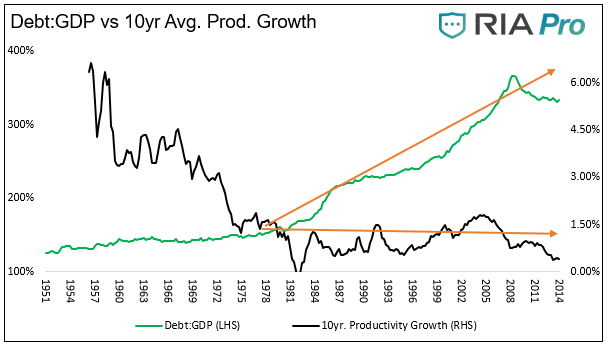

But there is also clear evidence that increasing debts and deficits DO NOT lead to either stronger economic growth or increasing productivity. As Michael Lebowitz recently showed:

でも債務と財政赤字増加は強い経済成長や生産性増加を引き起こさないという明らかな証拠がある。Michael Lebowitzが最近示したことだ:

「1980年以来、生産性の長期的平均は年率0−2%と停滞している、第二次世界大戦後30年の平均は4−6%でこれから急落している。生産性に対する正確な計測手法は無いが、total factore productivity TFPが最良の指標とみなされている。TFPのデータはここで見ることができる。下のグラフはTFPと10年平均TFP成長率を比べたものだ。TFP指数は色分けしている、1970年代初頭にトレンドが大きく変化した。緑の点線は1972年以前のトレンドを外挿したものだ。」

「このチャートを見れば明らかだが、この30年というもの経済は債務増加に依存しており、生産性への依存度が減っている。

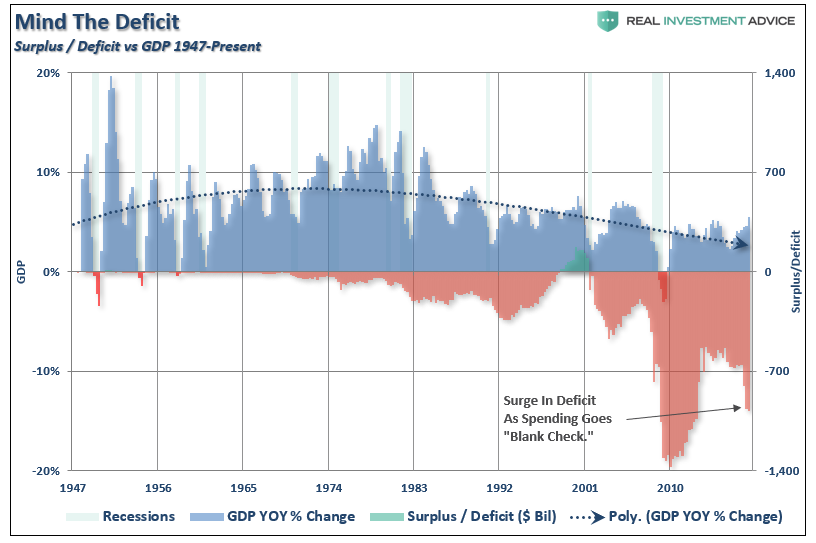

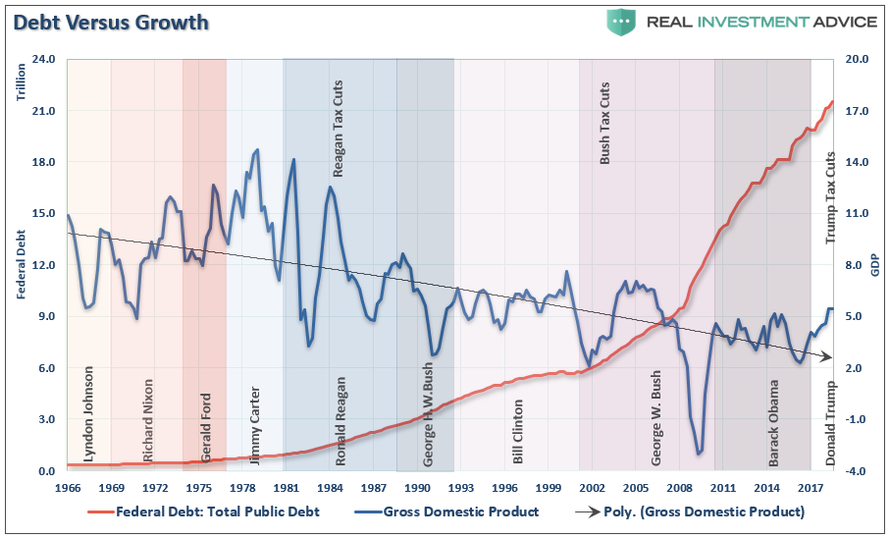

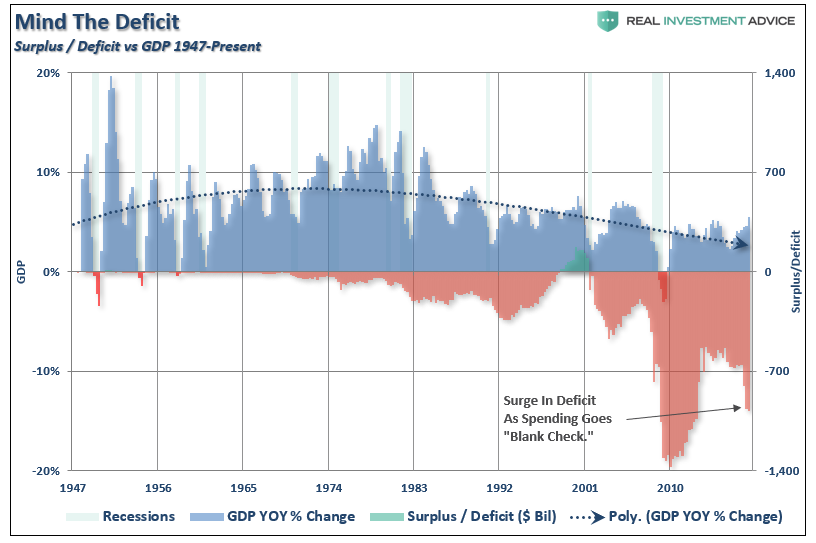

But, as I stated at the beginning of this missive, the U.S. Government has been running a “Quasi-MMT” program since 1980.

しかし、私がこの記事の最初に述べたように、1980年以来米国政府は「準MMTプログラム」を実行してきた。

Let’s take a look at the results of how rising debts and deficits have benefited economic prosperity.

増え続ける債務と財政赤字が経済発展にどのような結果を導き出すかを見てみよう

As noted above, since the bulk of the debt issued by the U.S. has

been unproductively squandered on increases in social welfare programs

and debt service, there is a negative return on investment. Therefore, the larger the balance of debt becomes, the more economically destructive it is by diverting an ever growing amount of dollars away from productive investments to service payments.

上にも書いたが、米国債務は非生産的な目的に浪費されてきた、社会福祉や債務費用だ、これらの投資はマイナスリターンしかない。しかるに、債務が大きくなるほどに、経済にはマイナス効果で、生産的な投資からは離れてゆく。

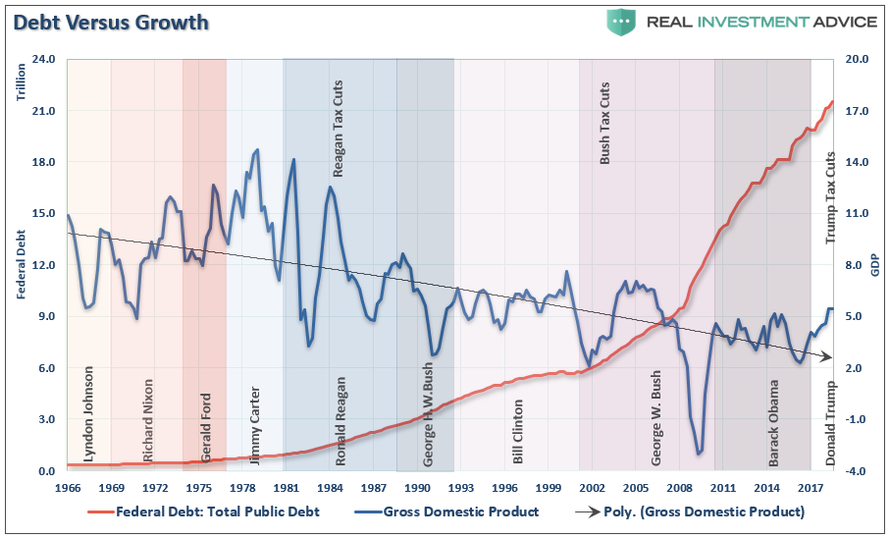

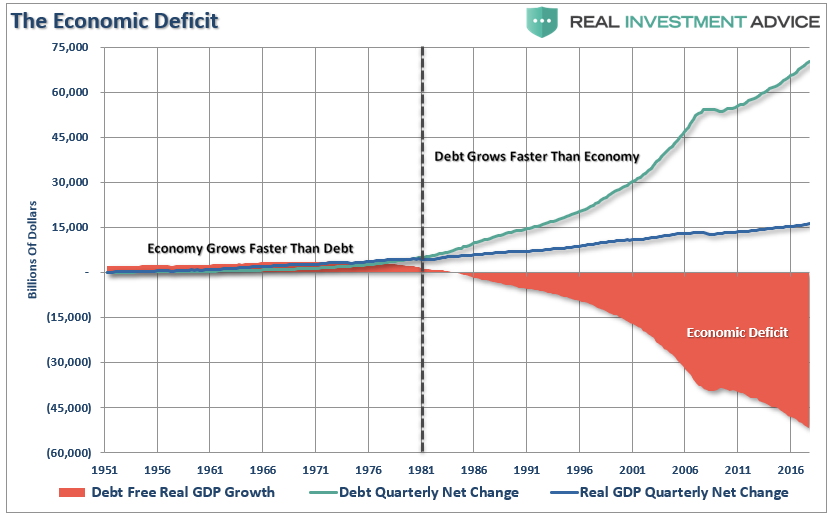

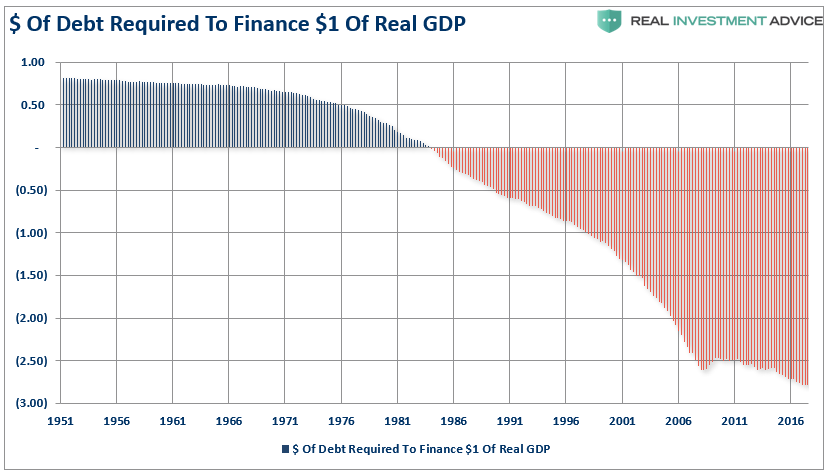

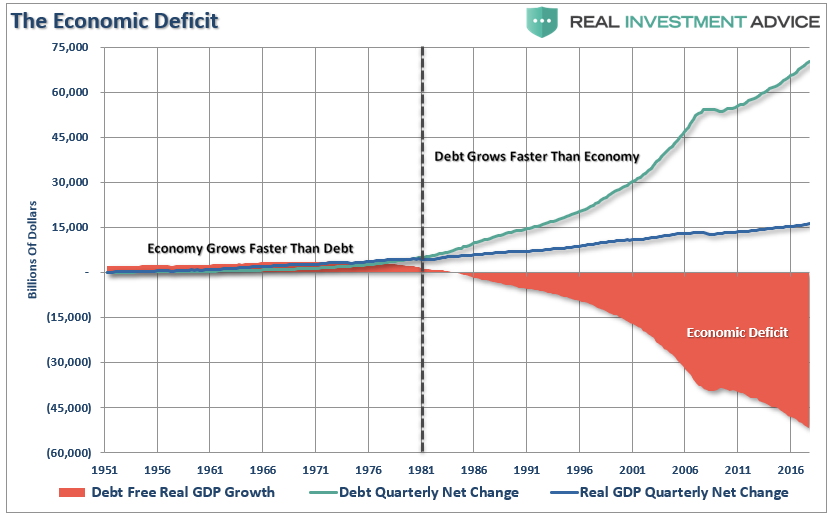

The relevance of debt growth versus economic growth is all too evident as shown below. Since 1980, the overall increase in debt has surged to levels that currently usurp the entirety of economic growth. With 10-year average economic growth rates near the lowest levels on record, the growth in debt continues to divert more tax dollars away from productive investments into the service of debt and social welfare.

債務増加と経済成長の関係は下に示すとおりあまりに明らかだ。1980年以来、債務の増加で現在経済成長を大きく阻害している。10年平均経済成長は記録的な低位となっており、債務増加でさらに非生産的な投資が行われている、債務返済や社会福祉だ。

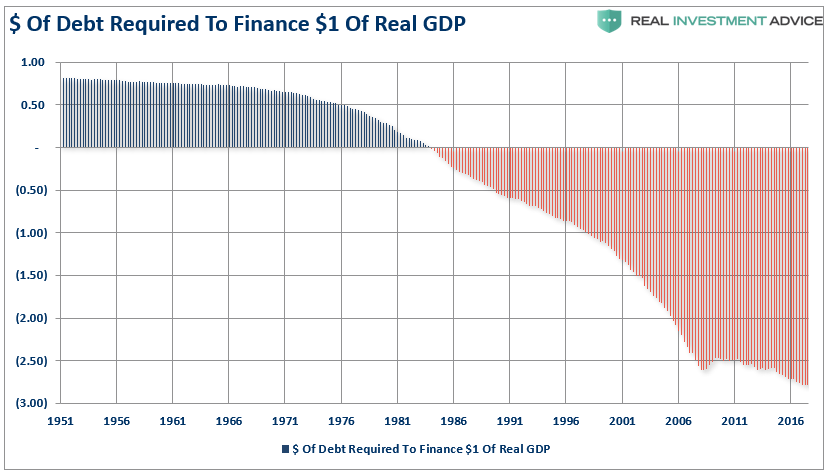

It now requires nearly $3.00 of debt to create $1 of economic growth.

今や、$1ドルの経済成長に$3ドルの債務増加を必要としている。

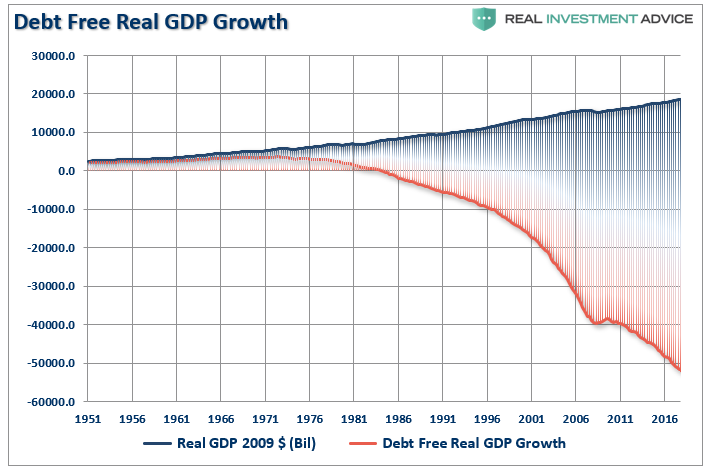

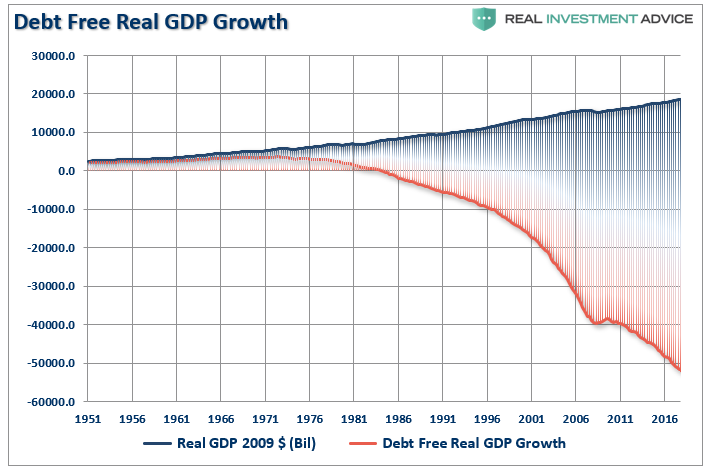

Another way to view the impact of debt on the economy is to look at what “debt-free” economic growth would be. In other words, without debt, there has actually been no organic economic growth.

経済に対する債務の影響を見てみる別の方法として「無債務」経済成長がどの程度か見ることだ。言い換えると、債務がなければ、実際オーガニックな経済成長となる。

For the 30-year period from 1952 to 1982, the economic surplus fostered a rising economic growth rate which averaged roughly 8% during that period. Today, with the economy expected to grow at just 2% over the long-term, the economic deficit has never been greater and unfortunately growing rapidly.

1952年から1982年の30年間では、経済的黒字で経済成長は平均で約8%あった。現在、経済成長は長期平均でわずか2%だ、経済赤字がこれだか大きくまた急速に増えたことはない。

What is indisputable is that running ongoing budget deficits that fund unproductive growth is not economically sustainable long-term.

疑うことの無いことは、現在の財政赤字は非生産的に投資に向かっており、決して長期的に見て経済的に持続可能ではない。

Over the last 40-years the U.S. economy has engaged in increasing

levels of deficit spending without the results promised by MMT.

過去40年、米国経済は明示的にMMTということ無く債務費用を増やしてきた。

This unsustainable credit-sourced boom led to artificially stimulated borrowing which pushed money into diminishing investment opportunities and widespread mal-investment. In 2007, the consequences played out “real-time” in everything from sub-prime mortgages to derivative instruments which were created only for the purpose of creating more questionable investment opportunities. Today, we see it again in accelerated stock buybacks, low-quality debt issuance, debt-funded dividends, and speculative investments.

この持続不可能な債務要因ブームは人工的に借金で刺激してきたもので、これは資金の投資機会を奪い、不適当な分野に資金を投じてきた。2007年には、その帰結が 誰の目にも「リアルタイム」で明らかになった、サブプライム住宅ローンの派生商品だ、俺らはさらに疑念を持つような投資機会を生み出しただけだった。現在では、我々が再び目にするのは自社株買い、低グレード債務発行、借金による配当、そして投機的な投資だ。

When credit creation can no longer be sustained, the markets must clear the excesses before the next cycle can begin. It is only then, that resources can be reallocated back towards more efficient and productive uses.

与信創造がもはや持続可能でないときには、次のサイクル開始の前に市場は行き過ぎを一掃せねばならない。そのときになって初めて、リソースは効率的で生産的な方面に戻ることができる。

MMT has a cost that we have yet to hear about from its proponents.

The value of the dollar, like any commodity, rises and falls as the supply of dollars change. For instance if the government suddenly doubled the money supply, one dollar would still be worth one dollar but it would only buy half of what it would have bought prior to their action.

MMTに関してはその提唱者からそのコストについて問いたださねばならない。ドルおよびあらゆるコモディティの価値、これはドルの供給量によって上下する。もし政府が急にマネーサプライを倍増したならば、1ドルは1ドルだが、その購買力は半減する。

This is the flaw MMT supporters do not address. MMT is not a free lunch. MMT is paid for by reducing the value of the dollar and ergo your purchasing power. MMT is a hidden tax that it is paid by everyone holding dollars. The problem as Michael Lebowitz outlined in Two Percent for the One Percent, inflation tends to harm the poor and middle class while benefiting the wealthy.

Our fear is that MMT, which promises “free college,” “healthcare for all,” “free childcare,” and “jobs for all” with no consequences, instead delivers inflation, generates further wealth/income inequality, and ultimately greater levels of social instability and populism. Just as has been seen in every other country which has run such programs of unbridled debts and deficits.

While MMT sounds great at the conversational level, so does “communism” and “socialism.” In practice, the outcomes have been vastly different than the theory.

これこそMMT提唱者が決して口にしないことだ。MMTは決してフリーランチではない。MMTはドルの価値を下げる代償のもとで成り立つ、それ故購買力を犠牲にする。MMTとは隠れた税金だ、これはドルを持っている人全員が支払うことになる。Michael Lebowitzがこの記事で問題を明確にした、Two Percent for the One Percent、インフレは貧しい人や中産階級を犠牲にする、一方で豊かな人には利益を生み出す。我々が恐れているのは、MMTはこういう約束をする、「学費無料大学」、「全員皆健康保険」、「無料養育費」そして「全員に仕事を」これらを結末を告げること無く約束する、そしてこれは大きな社会不安と大衆迎合主義を生み出す。抑えの効かなくなった債務や赤字を抱える国ではどの国でも見られることだ。井戸端会議程度ではMMTはとても素晴らしそうに聞こえる、それこそ「社会主義」や「共産主義」だ。実際にはその結末は理論とはとても異なるものだ。

As Dr. Brock suggests:

Dr. Brockはこう示唆する:

「 実際"American Gridlock”には本当の危機が潜んでいる、「財政規律」をたもつか政府が「気前良さ」を続けるかに依存する。一つを選ぶと全員のための長期的な経済繁栄を引き起こす、他方を選ぶとそうはならない。」

If you haven’t heard about Modern Monetary Theory, or “MMT” for short, by now, you will soon. It is highly likely that MMT will be increasingly touted by economists and politicians from both sides of the aisle, as the economic prescription, even panacea, to cure our economic ills. Regardless of your view, MMT will have large effects on all asset classes, so we urge you to read this article, and others, describing this economic theory.

みなさんがまだModern Monetary Theory、MMT、のことを聞いたことがないにしても、すぐに耳にするだろう。MMTがエコノミストや政治家双方から声高に主張されることだろう、経済的問題の解決策、あたかも万能薬のように。みなさんがこれをどう感じようと、MMTはすべての資産クラスに大きく影響するだろう、そのため私どもはみなさんがこの記事を読むことを勧める、この経済理論がどういうものであるかを理解するために。

Kevin Muir recently penned an article “Everything You Wanted To Know About MMT” which delves into what MMT proposes to be. To wit:

Kevin Muirは最近こういう記事を書いた「MMTに関してあなたが知りたいこと全て」この記事にはMMTの提案を詳細に解説している。見てみよう:

“Modern Monetary Theory is a macroeconomic theory that contends that a country that operates with a sovereign currency has a degree of freedom in their fiscal and monetary policy which means government spending is never revenue constrained, but rather only limited by inflation.”「MMTとはマクロ経済理論であり、自国通貨を持つ国は財政金融政策の自由度を持ち、政府再出は歳入の制限を受けないと主張する、唯一の限界はインフレへの許容度だという。

Kevin goes on to summarize the basic policy implications of MMT:

KevinはMMTの基本的政策について要約する:

“Sure, the government owes dollars, but they have a monopoly of creating those dollars, and not only that, the creation of more and more dollars is essential to the functioning of the economy.

「たしかに、政府はドルの恩恵を被っている、しかし政府はこのドルの独占発行権を持っている、そしてこれだけでなく、経済活動を円滑にするためにいくらでもドルを発行できる。

Here are the policy implications of accepting MMT:MMTが主張するところの政策はこういうものだ:

他国へ債務依存しない限り政府が倒産することはない(自国通貨発行)

- governments cannot go bankrupt as long as it doesn’t borrow in another currency (sovereign currency issuer)

単に台帳に記載するだけでいくらでもドルを発行できる(FEDがGreat Financial Crisesで行ったとおりだ)

- it can issue more dollars through a simple keystroke in the ledger (much like the Fed did in the Great Financial Crisis)

これですべての支払ができる(債務返済に紙幣印刷すれば良い)

- it can always make all payments (can print money to pay debts)

- the government can always afford to buy anything for sale

政府は売っているものなら何でも買うことができる

政府はいつでも雇用を生み出し給与を支払える

- the government can always afford to get people jobs and pay wages

政府が直面する限界は2方面;政治的圧力、そして完全雇用(これがインフレを生み出す)

- government only faces two different kinds of limitations; political restraint and full employment (which causes inflation)

The government can keep spending until they begin to crowd out the private sector and compete for resources.”

政府はいくらでも再出を増やすことができる、ただし民間部門をクラウディング・アウトしリソースの競合を起こすまでだ。」

So, there you have it.

というわけで、これは当然のことだ。

Debts and deficits do not really matter as long as the Government can print the money it needs to pay for what it wants to pay for.

政府が必要に応じて紙幣印刷する限り、政府債務と財政赤字は問題にならない。

In other words:

言い換えると:

“Deficits are self-financing, deficits push rates down, deficits raise private savings.” – Stephanie Kelton「財政赤字を自己補填する、財政赤字が金利を押し下げ、財政赤字が個人貯蓄を解き放つ。」ーーStephnie Kelton

これは簡単にいうと、「自らが手にするケーキは食べ放題」という理論だ。

It Sounds Great, But...

とても素晴らしく聞こえる、しかし・・・・

1980年以来、我々の連邦政府はすでに「準MMT」プログラムを実行し続けてきた、これを見るとこの有効性を判断できる。

The Inflation Conundrum

インフレの謎

As Ms. Kelton suggests in her theory, the only constraint on MMT is inflation. That constraint would come as, the theory purports, full employment which would cause inflationary pressures to rise. Obviously, at that point, the government could/would reduce its support as the economy would be theoretically self-sustaining.

Ms. Keltonが彼女の理論で示唆するように、MMTの唯一の制限はインフレだ。これが理論上の限界となる、完全雇用となるとインフレ圧力が高まる。明らかに、どこかの時点で、経済が自律的に回り始めると政府はサポートを抑制するだろう。

この状況が、どうして「雇用保障プログラム」が失業率をインフレ発生直前で止める理由だ、これこそ完全雇用と物価安定を解決するためのこの理論の核心部分だ。

However, this leads to a couple of questions.

しかしながら、ここに2つの疑問が生じる。

How exactly does MMT define full employment? Is this not it?

MMTは完全雇用をどう定義するのだろう? 今はその状況ではないのだろうか?

But, even with the unemployment rate approaching the lowest levels in history, there has been scant evidence of inflation. Wages have ticked up recently, but overall the broadest measures of inflation remain suppressed which gives MMT the cover it needs to issue more currency.

しかし、たとえ失業率が歴史的な低位になっても、インフレの兆候は見えない。最近給与は少しずつ上ってきた、しかし全体的なインフレ状況は抑圧されておりMMTではさらなる紙幣発行を必要としている。

But, exactly how should MMT measure inflation?

しかし、正確にいうとMMTはインフレをどのように捉えるべきだろうか?

Prior to 1998, inflation was measured on a basket of goods. However, during the Clinton Administration, the Boskin Commission was brought in to recalculate how inflation was measured. Their objective was simple – lower the rate of inflation to reduce the amount of money being paid out in Social Security.

1998年以前では、インフレは商品の組み合わせで決められていた。しかしながら、クリントン政権下で、Boskin Commissionはインフレ測定方法を変更した。その目的はシンプルでーー社会保障支出を低減するためにインフレ率を低くするためだった。

Since then, inflation measures have been tortured, mangled, and abused to the point where it scarcely equates to the inflation that consumers deal with in reality. For example, home prices were substituted for “homeowners equivalent rent,” which was falling at the time, and lowered inflationary pressures, despite rising house prices.

それ以来、インフレ計測法は歪められ、ずたずたにされ、乱用され、消費者の感じる実際のインフレとは全く異なるものになってしまった。例えば、住宅価格は「homeowners equvalent rent 帰属家賃」で置き換えられた、これは時間と共に下落し、インフレ圧力を低減する、一方で住宅価格は上昇している。

Since 1998, homeowners equivalent rent has risen 72% while house prices, as measured by the Shiller U.S. National Home Price Index has almost doubled the rate at 136%. Needless to say, house prices which currently comprise almost 25% of CPI has been grossly under-accounted for. In fact since 1998 CPI has been under-reported by .40% a year on average. Considering that official CPI has run at a 2.20% annual rate since 1998, .40% is a big misrepresentation.

1998年以来、帰属家賃の上昇は72%だが、一方住宅価格はShiller U.S. National Home Price Indexでみるとこの倍の136%の上昇だ。言うまでもないが、現在住宅価格はCPIの25%を占める、そのため大きく過小計数されている。実際、1998年以来のCPIは平均して毎年0.40%過小報告されている。1998年以来の公式CPI平均値は2.20%だなわけで、0.40%は大きな不当表示だ。

There is also a measure called “hedonics” which is used to account for the change of value of a particular good over time. As an example think computers which are significantly more powerful (valuable). The additional power of modern computers means consumers are getting more their money than in prior years, hence paying less according to inflation calculations.

そしてまた物価計測には「hedonics快楽度」と呼ばれる手法が採用されており、特定の物品においては時間と共に価値が変化する。例えばコンピュータを考えてほしい、これは昔に比べるとは遥かに高性能だ。消費者はこの強化性能に昨年よりも多額の支払いをしている、そこでインフレ指数計算では寄与率を下げている。

Some hedonics make sense, like computers, but many do not. Can you apply the same logic to High-Def TVs? Unlike the computer, TV’s serve no economic benefit. Should inflation measures be reduced because you now have a 50-inch flat screen versus a 32-inch one? We say no.

在る種のhedonicsには意味がある、たとえばコンピューターだ、しかしそうでないものもある。これと同じ論理を高精細テレビに適用できるだろうか?コンピュータと異なり、経済的恩恵は無い。みなさんが32インチではなく今50インチのテレビを持っているからと言ってインフレ指数計算で寄与率を下げるべきだろうか?決してそうではない。

Regardless of what we think, innovation of televisions, along with the exportation of labor, has lowered stated inflation rates.

我々がどう考えるかとは無関係にテレビの開発は進み、また労働力の海外移転等で、これがインフレ率を下げている。

As noted above, in 1990 inflation was measured by the change in price of a basket of goods. The chart below compares inflation today measured with both the 1990 computations and current ones.

上にも書いたが、1990年のインフレ率は異なる物品の組み合わせで計測されている。下のチャートは、現在のインフレ率を1990年当時の計測物品と現在の計測物品で比べている。

The point here is, whether you agree with the calculations, weightings and hedonics, or not, the measure of inflation MUST be clearly defined if it is to be the governor of economic policy.

ここで指摘すべきことは、みなさんがこの計測方法に納得しようがしまいが、インフレ計測は明らかに政府の経済政策に沿ったものかどうかを明らかにしなければならないということだ。

It currently isn’t.

現在のところは違う。

Deficits Are Not Self-Financing

財政赤字は自己補填されているわけではない

インフレは許容するとして、MMTには明らかな問題がある。

The premise of MMT is that government “deficit” spending is not a problem because the spending into “productive investments” pay for themselves over time.

MMTの前提として、政府の「財政赤字」は問題ではない、その理由は「生産的投資」に使われる限りやがて時間と共に回収されるためだ。

But therein lies the problem – what exactly constitutes “productive investments?”

For that answer we can turn to Dr. Woody Brock, an economist who holds 5-degrees in math and economics and is the author of “American Gridlock” for the answer.

しかし、そこに問題があるーー本当に「生産的投資」だろうか? この回答に関してDr. Woody Brockに立ち戻ろう、彼は彼は数学と経済学で5つの学位を持つエコノミストで「American Gridlock」の著者だ、この本に答えがある。

“The word ‘deficit’ has no real meaning.「”財政赤字”という言葉に本当の意味はない。

‘Country A spends $4 Trillion with receipts of $3 Trillion. This leaves Country A with a $1 Trillion deficit. In order to make up the difference between the spending and the income, the Treasury must issue $1 Trillion in new debt. That new debt is used to cover the excess expenditures, but generates no income leaving a future hole that must be filled.A国の財政支出が$4Tで歳入が$3Tとしよう。このときA国は$1Tの財政赤字となる。この歳出と歳入の差を埋めるために、新たな国債を$1T発行せねばならない。この新発国債は過剰な歳出を埋め合わせるものだ、しかしこの国債は何も収入を生み出さず将来この穴を埋めねばならない。

Country B spends $4 Trillion and receives $3 Trillion income. However, the $1 Trillion of excess, which was financed by debt, was invested into projects, infrastructure, that produced a positive rate of return. There is no deficit as the rate of return on the investment funds the ‘deficit’ over time.’B国は歳出が$4Tで歳入が$3Tだ。しかしながら債務で埋め合わされるこの$1Tはインフラ投資等に投入され、プラスのリターンを生み出す。やがて時間と共にこの「赤字」はリターンを生み出し結果として赤字にならない。

There is no disagreement about the need for government spending. The disagreement is with the abuse, and waste, of it.

これなら政府歳出に異論はない。異論が出るのは乱用と浪費が起きる時だ。

In order for government “deficit” spending to be effective, the “payback” from investments being made through debt must yield a higher rate of return than the interest rate on the debt used to fund it.

政府の「財政赤字」が効果的であるためには、投資による一時的な赤字が大きなリターンで「取り戻せる」時だ、この債務に対する金利よりも大きなリターンとして。

The problem, for MMT and as noted by Dr. Brock, is that government spending has shifted away from productive investments, like the Hoover Dam, that create jobs (infrastructure and development) to primarily social welfare, defense and debt service which has a negative rate of return.

Dr.Brockが示すようにMMTの問題は、政府歳出が生産的な投資から乖離することだ、たとえばHoover Damでは雇用を生み出した(インフラ開発で)第一義的には社会福祉の意味合いがあった、ただし防衛や債務費用はマイナスリターン効果しかない。

According to the Center On Budget & Policy Priorities, nearly 75% of every tax dollar goes to non-productive spending.

Center On Budget &Policy Prioritiesによると、税収の75%は非生産的な支出に回っている。

In other words, the U.S. is “Country A.”

言い換えるなら、米国は「A国」だ。

But there is also clear evidence that increasing debts and deficits DO NOT lead to either stronger economic growth or increasing productivity. As Michael Lebowitz recently showed:

でも債務と財政赤字増加は強い経済成長や生産性増加を引き起こさないという明らかな証拠がある。Michael Lebowitzが最近示したことだ:

“Since 1980, the long term average growth rate of productivity has stagnated in a range of 0 to 2% annually, a sharp decline from the 30 years following WWII when productivity growth averaged 4 to 6%. While there is no exact measure of productivity, total factor productivity (TFP) is considered one of the best measures. Data for TFP can found here.

The graph below plots a simple index we created based on total factor productivity (TFP) versus the ten-year average growth rate of TFP. The TFP index line is separated into green and red segments to highlight the change in the trend of productivity growth rate that occurred in the early 1970’s. The green dotted line extrapolates the trend of the pre-1972 era forward.”

「1980年以来、生産性の長期的平均は年率0−2%と停滞している、第二次世界大戦後30年の平均は4−6%でこれから急落している。生産性に対する正確な計測手法は無いが、total factore productivity TFPが最良の指標とみなされている。TFPのデータはここで見ることができる。下のグラフはTFPと10年平均TFP成長率を比べたものだ。TFP指数は色分けしている、1970年代初頭にトレンドが大きく変化した。緑の点線は1972年以前のトレンドを外挿したものだ。」

“The graph below plots 10-year average productivity growth (black line) against the ratio of total U.S. credit outstanding to GDP (green line).”「下のグラフは10年平均生産性成長率(黒)と米国債務の対GDP割合(緑)だ。」

“This reinforces the message from the other debt related graphs – over the last 30 years the economy has relied more upon debt growth and less on productivity to generate economic activity.

「このチャートを見れば明らかだが、この30年というもの経済は債務増加に依存しており、生産性への依存度が減っている。

Given the finite ability to service debt outstanding and aforementioned demographic challenges, future economic growth, if we are to have it, will need to be based largely on gains in productivity. Current economic circumstances serve as both a wet blanket on economic growth and are clearly weighing on productivity by diverting capital away from productive uses in order to service that debt.債務費用と人口動態の悪化もあり、将来の経済成長は、成長が得られるとして、今後生産性増加への依存を増す必要があるだろう。 現在の経済環境はまるで経済成長に濡れた毛布をかぶせたようなもので、債務費用のために資金が生産的な方面に投じられず明らかに生産性は弱体化している。

Ill-conceived policies that impose an over-reliance on debt and demographics have largely run their course.”債務に過剰に依存し人口動態が悪化する中で良くない政策が取られている。」

But, as I stated at the beginning of this missive, the U.S. Government has been running a “Quasi-MMT” program since 1980.

しかし、私がこの記事の最初に述べたように、1980年以来米国政府は「準MMTプログラム」を実行してきた。

Let’s take a look at the results of how rising debts and deficits have benefited economic prosperity.

増え続ける債務と財政赤字が経済発展にどのような結果を導き出すかを見てみよう

Deficits Don’t Promote Growth Or Savings

財政赤字は経済成長も貯蓄も促進しない

上にも書いたが、米国債務は非生産的な目的に浪費されてきた、社会福祉や債務費用だ、これらの投資はマイナスリターンしかない。しかるに、債務が大きくなるほどに、経済にはマイナス効果で、生産的な投資からは離れてゆく。

The relevance of debt growth versus economic growth is all too evident as shown below. Since 1980, the overall increase in debt has surged to levels that currently usurp the entirety of economic growth. With 10-year average economic growth rates near the lowest levels on record, the growth in debt continues to divert more tax dollars away from productive investments into the service of debt and social welfare.

債務増加と経済成長の関係は下に示すとおりあまりに明らかだ。1980年以来、債務の増加で現在経済成長を大きく阻害している。10年平均経済成長は記録的な低位となっており、債務増加でさらに非生産的な投資が行われている、債務返済や社会福祉だ。

It now requires nearly $3.00 of debt to create $1 of economic growth.

今や、$1ドルの経済成長に$3ドルの債務増加を必要としている。

Another way to view the impact of debt on the economy is to look at what “debt-free” economic growth would be. In other words, without debt, there has actually been no organic economic growth.

経済に対する債務の影響を見てみる別の方法として「無債務」経済成長がどの程度か見ることだ。言い換えると、債務がなければ、実際オーガニックな経済成長となる。

For the 30-year period from 1952 to 1982, the economic surplus fostered a rising economic growth rate which averaged roughly 8% during that period. Today, with the economy expected to grow at just 2% over the long-term, the economic deficit has never been greater and unfortunately growing rapidly.

1952年から1982年の30年間では、経済的黒字で経済成長は平均で約8%あった。現在、経済成長は長期平均でわずか2%だ、経済赤字がこれだか大きくまた急速に増えたことはない。

What is indisputable is that running ongoing budget deficits that fund unproductive growth is not economically sustainable long-term.

疑うことの無いことは、現在の財政赤字は非生産的に投資に向かっており、決して長期的に見て経済的に持続可能ではない。

MMT Provides The Cover

MMTがのしかかる

過去40年、米国経済は明示的にMMTということ無く債務費用を増やしてきた。

This unsustainable credit-sourced boom led to artificially stimulated borrowing which pushed money into diminishing investment opportunities and widespread mal-investment. In 2007, the consequences played out “real-time” in everything from sub-prime mortgages to derivative instruments which were created only for the purpose of creating more questionable investment opportunities. Today, we see it again in accelerated stock buybacks, low-quality debt issuance, debt-funded dividends, and speculative investments.

この持続不可能な債務要因ブームは人工的に借金で刺激してきたもので、これは資金の投資機会を奪い、不適当な分野に資金を投じてきた。2007年には、その帰結が 誰の目にも「リアルタイム」で明らかになった、サブプライム住宅ローンの派生商品だ、俺らはさらに疑念を持つような投資機会を生み出しただけだった。現在では、我々が再び目にするのは自社株買い、低グレード債務発行、借金による配当、そして投機的な投資だ。

When credit creation can no longer be sustained, the markets must clear the excesses before the next cycle can begin. It is only then, that resources can be reallocated back towards more efficient and productive uses.

与信創造がもはや持続可能でないときには、次のサイクル開始の前に市場は行き過ぎを一掃せねばならない。そのときになって初めて、リソースは効率的で生産的な方面に戻ることができる。

The Undisclosed Cost and Our Two Cents

目に見えないコストと取るに足らない物

The value of the dollar, like any commodity, rises and falls as the supply of dollars change. For instance if the government suddenly doubled the money supply, one dollar would still be worth one dollar but it would only buy half of what it would have bought prior to their action.

MMTに関してはその提唱者からそのコストについて問いたださねばならない。ドルおよびあらゆるコモディティの価値、これはドルの供給量によって上下する。もし政府が急にマネーサプライを倍増したならば、1ドルは1ドルだが、その購買力は半減する。

This is the flaw MMT supporters do not address. MMT is not a free lunch. MMT is paid for by reducing the value of the dollar and ergo your purchasing power. MMT is a hidden tax that it is paid by everyone holding dollars. The problem as Michael Lebowitz outlined in Two Percent for the One Percent, inflation tends to harm the poor and middle class while benefiting the wealthy.

Our fear is that MMT, which promises “free college,” “healthcare for all,” “free childcare,” and “jobs for all” with no consequences, instead delivers inflation, generates further wealth/income inequality, and ultimately greater levels of social instability and populism. Just as has been seen in every other country which has run such programs of unbridled debts and deficits.

While MMT sounds great at the conversational level, so does “communism” and “socialism.” In practice, the outcomes have been vastly different than the theory.

これこそMMT提唱者が決して口にしないことだ。MMTは決してフリーランチではない。MMTはドルの価値を下げる代償のもとで成り立つ、それ故購買力を犠牲にする。MMTとは隠れた税金だ、これはドルを持っている人全員が支払うことになる。Michael Lebowitzがこの記事で問題を明確にした、Two Percent for the One Percent、インフレは貧しい人や中産階級を犠牲にする、一方で豊かな人には利益を生み出す。我々が恐れているのは、MMTはこういう約束をする、「学費無料大学」、「全員皆健康保険」、「無料養育費」そして「全員に仕事を」これらを結末を告げること無く約束する、そしてこれは大きな社会不安と大衆迎合主義を生み出す。抑えの効かなくなった債務や赤字を抱える国ではどの国でも見られることだ。井戸端会議程度ではMMTはとても素晴らしそうに聞こえる、それこそ「社会主義」や「共産主義」だ。実際にはその結末は理論とはとても異なるものだ。

As Dr. Brock suggests:

Dr. Brockはこう示唆する:

“It is truly ‘American Gridlock’ as the real crisis lies between the choices of ‘austerity’ and continued government ‘largesse.’ One choice leads to long-term economic prosperity for all, the other doesn’t.”

「 実際"American Gridlock”には本当の危機が潜んでいる、「財政規律」をたもつか政府が「気前良さ」を続けるかに依存する。一つを選ぶと全員のための長期的な経済繁栄を引き起こす、他方を選ぶとそうはならない。」