FEDバランスシートを本当に心配しなくてよいのか?

Authored by Lance Roberts via RealInvestmentAdvice.com,

Bill Dudley, who is now a senior research scholar at Princeton University’s Center for Economic Policy Studies and previously served as president of the New York Fed and was vice-chairman of the Federal Open Market Committee, recently penned an interesting piece from Bloomberg stating:

Bill Dudley,彼は現在プリンストン大学経済政策研究センタの上級研究者で元Ner York FED総裁だった、またFOMCの副議長であった、その彼が最近おもしろい記事をブルームバーグに投稿した;

「金融環境について長らく懸念していたことがある:前回の金融危機に対処するために債権を買い取ってきたが、FEDはこれからどうするのだろう?FEDはバランスシート縮小を試みているがこれが副作用で責められている、たとえば12月の株式市場の 出来事だ。そしてどのような新規政策に対してもーーたとえば先週の「バランスシート正常化」の発表だーーとても大きく取り上げられる。

I find this interesting.

私はこの記事を興味深く読んだ。

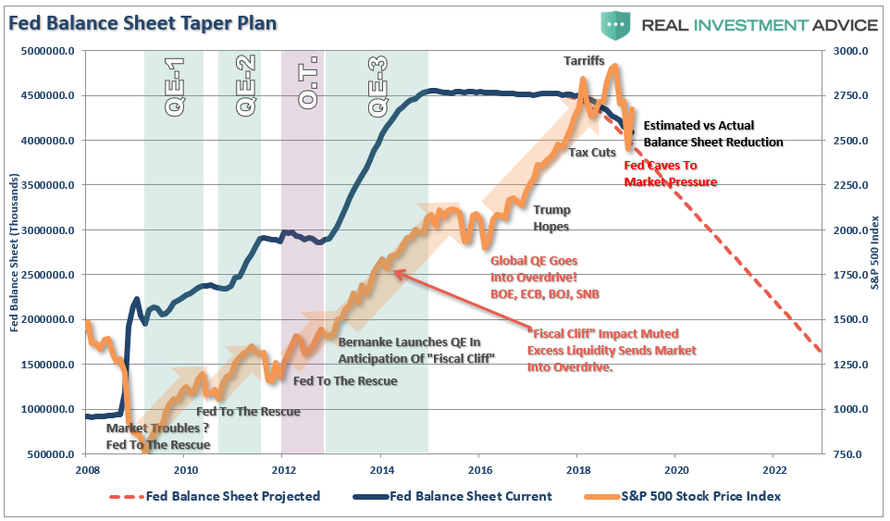

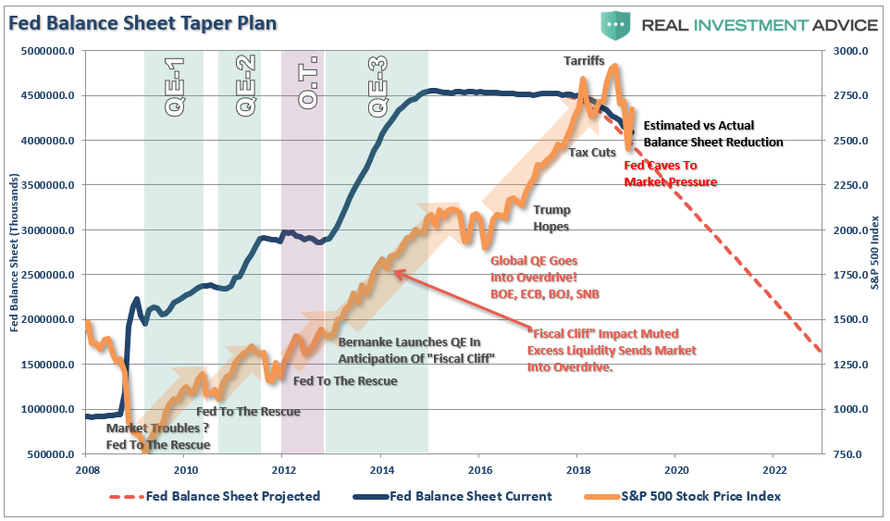

A quick look a the chart below will explain why “financial types” have a preoccupation with the balance sheet.

下のチャートでちょっと見てみよう、どうして「金融環境」がバランスシートと関係するかを説明してくれるだろう。

The preoccupation came to light in 2010 when Ben Bernanke added the “third mandate” to the Fed – the creation of the “wealth effect.”

最大の関心事が2010年に訪れた、Ben BernankeがFEDの「第三の任務」を加えた時だーー「資産効果」の創生。

「過去の金融緩和手法が再び有効と思わえる。株価が上昇し、長期金利が下がるなら投資家はこの追加行動を望み始める。金融緩和は経済成長を生み出す。たとえば、住宅ローン金利が下がると住宅を買いやすくなる、そして既存の住宅所有者は借り換えの恩恵を受ける。企業債権金利が下がると投資を促進するだろう。そして株高は消費者の資産を増やし信頼感を増す、こうして消費が増える。消費が増えると収入が増え利益を生み出す、これが正帰還を引き起こす、これがさらなる経済拡大を引き起こすだろう。」

In his opening paragraph, Bill attempts to dismiss the linkage between the balance sheet and the financial markets.

彼の書き出し段落で、Billはバランスシートと金融市場の関連を無視しようとしている。

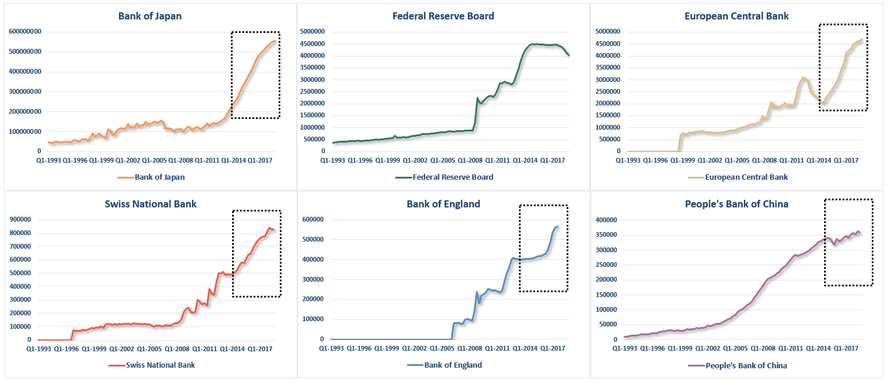

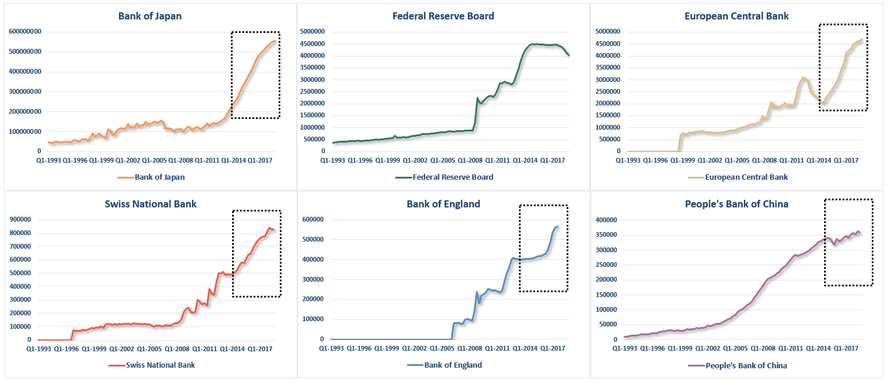

While this is a true statement, what Bill forgot to mention was that

Global Central banks had stepped in to flood the system with liquidity.

As you can see in the chart below, while the Fed had stopped expanding

their balance sheet, everyone else went into over-drive.

ここで述べたことは事実だが、Billは世界の中央銀行が金融システムに流動性を注入していることを忘れている。下のチャートを見れば解ることだが、FEDはバランスシート拡大を止めたが、他の中央銀行はこれを相殺している。

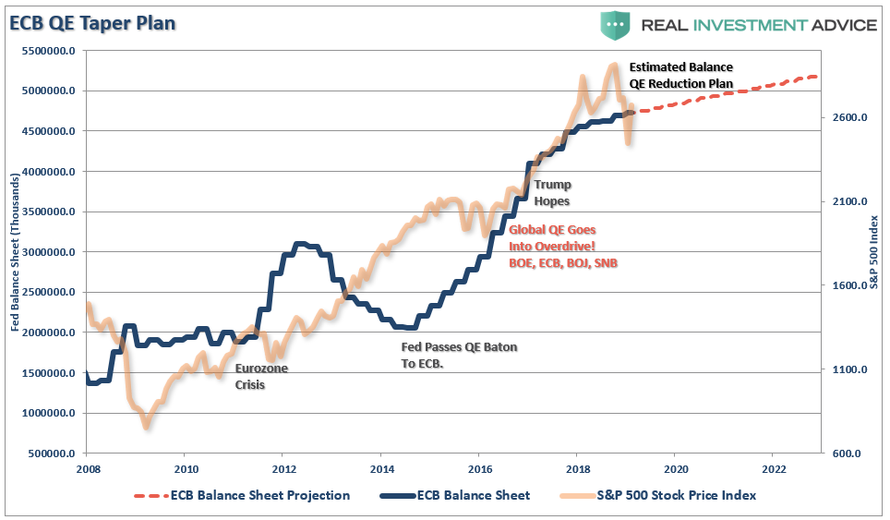

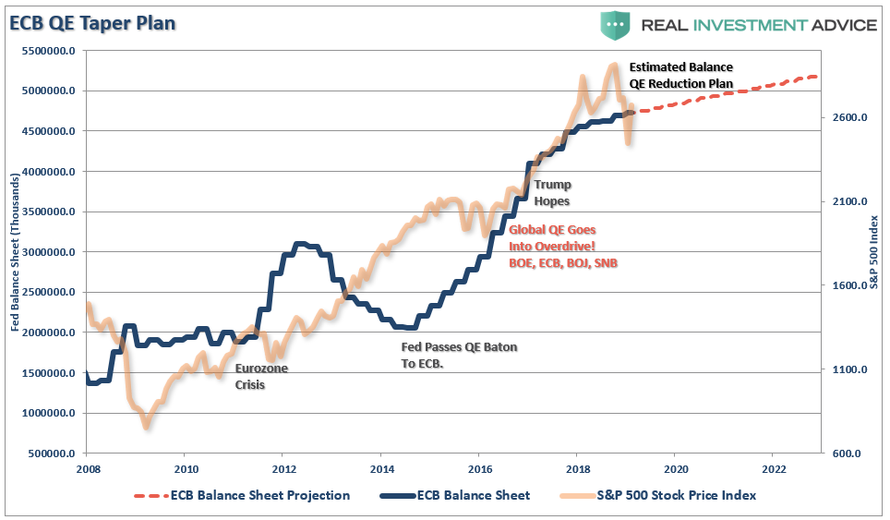

The chart below shows the ECB’s balance sheet and trajectory. Yes, they are slowing “QE” but it is still growing currently.

下のチャートはECBのバランスシート推移を示すものだ。そう、彼らは「QE」を鈍化させただけで、実際には漸増させている。

But Bill then moves to the impacts on yields:

しかし Billは議論を金利に移した:

「更にいうと、FEDのバランスシート拡大は少なからず債権金利に影響を与えた。長期国債金利は低いままで、国債金利と住宅ローン証券の金利差は開かなかった。FEDバランスシート縮小がどの程度金融環境に影響を与えるかを見極めるのは難しい、特に株価への影響だ。」

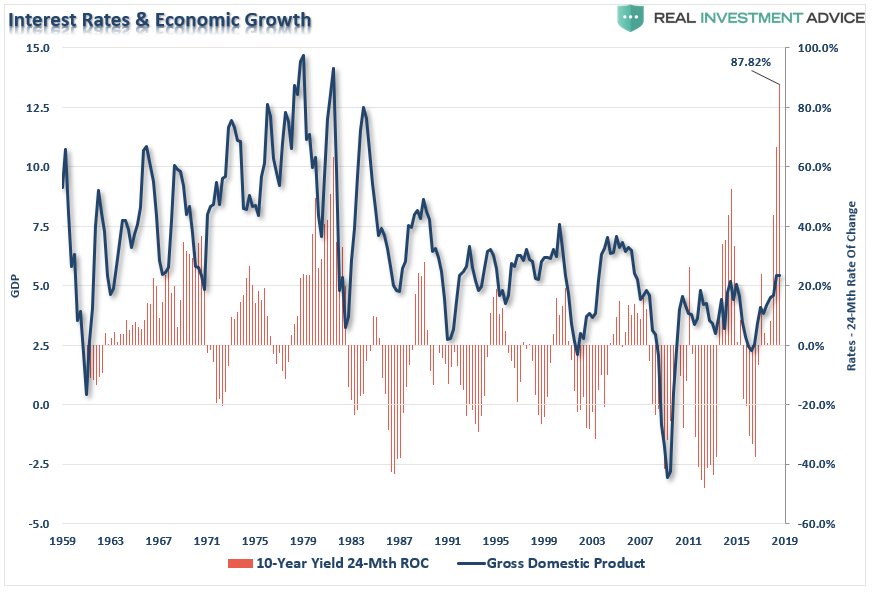

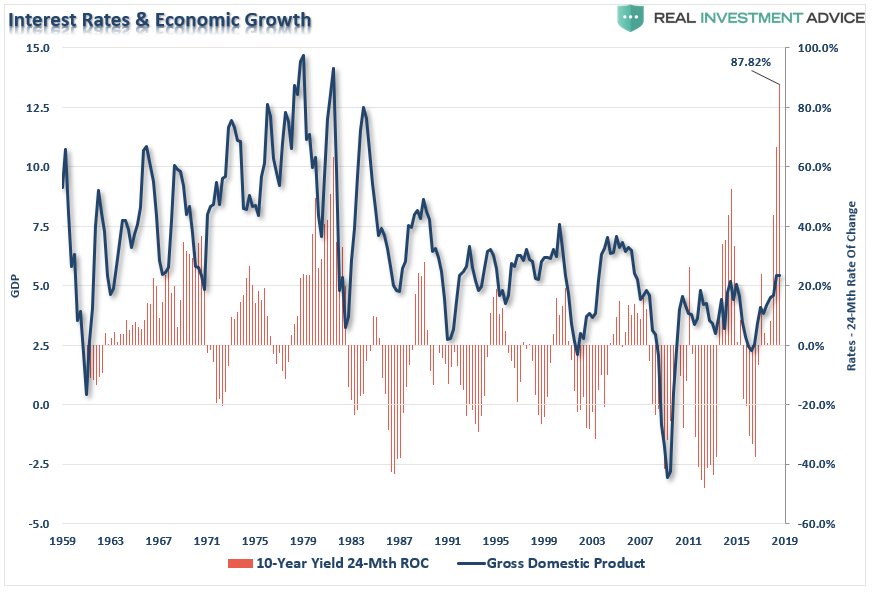

Yes, it is true that nominal yields may not have changed much in total, but what Bill missed was the impact of the “rate of change” on the economy. As I noted back in October:

そう、たしかに名目金利がそれほど大きく変わっていないことは確かだが、Billは経済に対する「金利変化」の効果を見逃している。私が10月に書いたことだが:

「木曜と金曜に、実際金利上昇と金融引き締めが株価を下落させた、これは成長データにもマイナス効果を示し始めるだろう。住宅や自動車販売はすでにこの高金利の犠牲になっている、その他の経済活動にも影響するのにそう時間を要しないだろう。下のチャートが示すのは名目GDPと10年もの国債の24ヶ月間金利変化(ROC)だ。驚くことではないが、1959年以来、金利が急上昇したときにはつねに経済成長が悪化している。」

As we have written about many times previously, the linkage between interest rates, the economy, and the markets is extremely tight. As the Fed began reducing their balance sheet the roll-off caused rates to jump to more than 3%.

In turn, higher rates which directly impacted consumers, led to an almost immediate downturn in economic activity. Specifically, in September of last year, we wrote:

私どもがこれまで何度となく書いてきたことだが、金利と経済、そして相場はとても密接に関連している。FEDがバランスシート縮小を始めると金利が上昇し3%を超えるようになってきた、高金利は直接消費者に遅いかかかる、これがすぐに経済活動を鈍化させる。特に、昨年9月に、私どもはこう書いた:

「金利上昇は関税と同じく、これは「税金」だ、企業・個人ともに債務費用が増す。これが強いドルと重なると、輸出にマイナス効果を及ぼし(企業収益の40%は輸出からなる)、問題顕在化のキッカケとなる。

Of course, it was the following month the market begin to peel apart.

As Bill noted, part of the reason for the correction in the market was indeed the realization of what we had been warning about since the beginning of the year – weaker growth.

当然のことながら、市場で顕在化するのは数ヶ月後のことだ。Billも書いているが、市場調整の原因の一部は経済成長鈍化に気づき始めるためだ。

To see this more clearly we can look at our own RIA Economic Output Composite Index (EOCI). (The index is comprised of the CFNAI, Chicago PMI, ISM Composite, All Fed Manufacturing Surveys, Markit Composite, PMI Composite, NFIB, and LEI)

この状況をもっと明確に見るためにRIA Economic Output Composite Index (EOCI)を見てみよう。(この指数はCFNAIシカゴFEDナショナルアクティビティ指数、シカゴPMI,ISM指数、All FED製造業指数、Markit指数、PMI指数、NFIB全米自営業連盟、そしてLEI 先行経済指数)

「下の図で示すように、これまで6か月、LEIは急落しており、当初懸念した板よりも急峻なものだ。大切なことは、過去の相関を見るとLEIとCOCI指数の変化には6ヶ月の遅れがある。見ての通り、LEIの下落は現在の経済の弱さを示唆している、そして今後数ヶ月この弱さが続くことも示唆している。」

Not surprisingly, and to Bill’s point, the market turned lower as a host of pressures still remain.

驚くことではないが、そしてBillが指摘するが、まだ下落圧力は残っている。

Bill Dudley made a very interesting statement in relation to “excess reserves.”

Bill Dudleyは「超過準備金」に関して面白いことを言っている。

「新しいニュースだが、それはシンプルで、FEDは一年前よりももっと大きな超過準備金需要があると見ている。」

Why? What changed? Why do banks require more reserves, now?

どうしてか? 何が変わったか? どうして今、市中銀行はさらなるリザーブを求めているか?

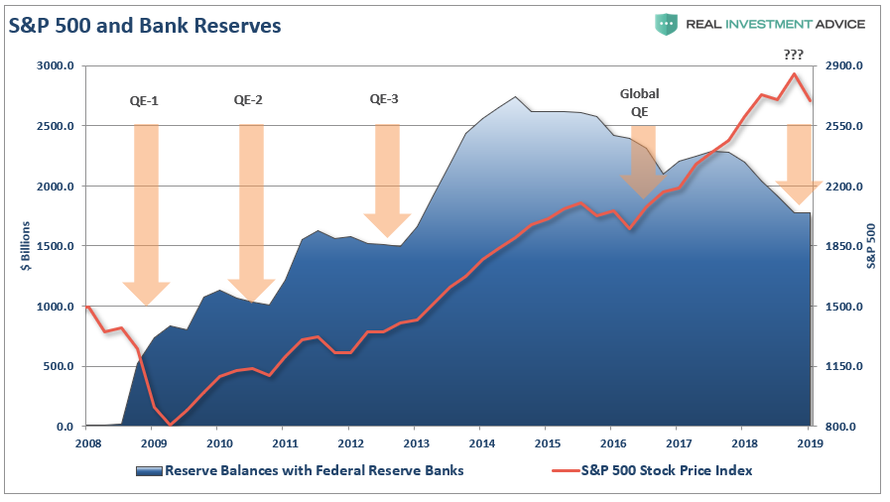

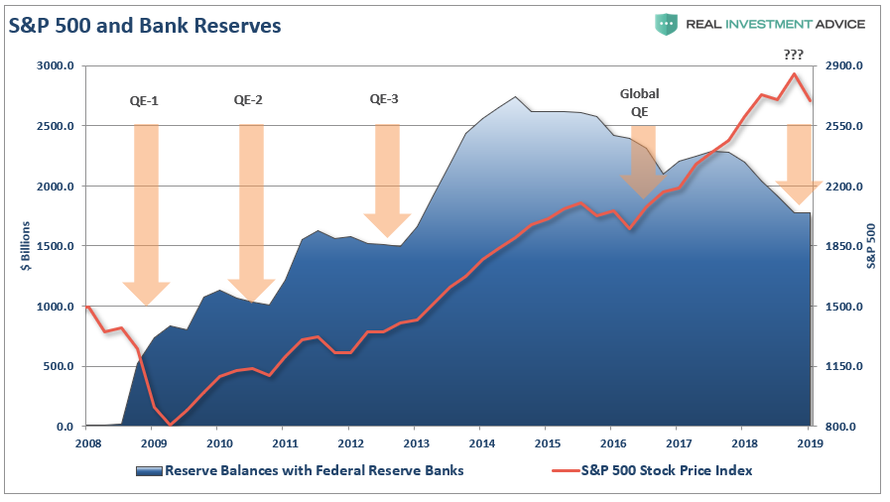

The chart above shows excess reserves relative to the S&P 500. When bank reserves have previously declined, it was in the midst of market turmoil. It was then either the Federal Reserve, or global Central Banks, injected liquidity into the system.

上のチャートは超過準備金とS&P500を比較している。これまで超過準備金が減ったときには、市場は停滞していた。そうなるとFEDや世界の中央銀行は金融システムに流動性を注入した。

The reason the banks need reserves, particularly during a market decline, is to ensure there is enough liquidity to meet demands for capital. This is also suggestive of why Steve Mnuchin, the Secretary of the Treasury, decided, just prior to Christmas as the market plunged, to call all the major banks to “assure them that liquidity was readily available.”

市場が下落したときに市中銀行が超過準備を求める理由は、資金需要に応じた十分な流動性を確保したいからだ。このことは財務長官Steve Mnuchinがどうしてクリスマス前の相場下落で、大手銀行に「十分な流動性の確認」を求めた理由だ。

Given that it is highly unusual for the Treasury Secretary to call the heads of banks AND the “President’s Working Group On Financial Markets,” aka the “plunge protection team,” to try assuage market fears, it raises the question of what does the Treasury know that we don’t?

財務長官が市中銀行頭取と「President's Working Group On Financial Markets」いわゆる「下落阻止部隊」に市場恐怖沈静化を以来するというのはそう在ることではない、この行為により、我々の知らない一体何を財務省は知っているのか?という疑念が湧く。

しかしながら、一つのことが発せられた、これは投資家にとって最も大切なことで、Billはこう結論付ける、バランスシートの規模と次の下落に対処する道具となる。

In other words, it will likely require a substantially larger correction than what we have just seen to bring “QE” back into the game. Unfortunately, as I laid out in “Why Another 50% Correction Is Possible,” the ingredients for a “mean-reverting” event are all in place.

言い換えると、今回目の当たりにしたものよりももっと大規模な調整となると「QE」がまたもや復活しそうだということだ。残念ながら、私がこの記事「どうしてさらなる50%の調整がありうるか」で書いたような、「平均回帰」がこれにあたる。

「過去20年で二回起きたが、どちらも現在よりも債務は小さく、レバレッジも小さかった、さらに年金基金からの資金は潤沢だった。

While Bill makes the point that “QE” is available as a tool, it won’t likely be used until AFTER the Fed lowers interest rates back to the zero-bound. Which means that by the “QE” comes to the fore, the damage to investors will likely be much more severe than currently contemplated.

Billは手法として「QE」を指摘したが、FEDが金利をゼロにするまではこれが使われそうにはない。ということは「QE」が全面に押し出されるわけで、現在想定しているよりも投資家のダメージはもっと大きなものになるだろう。

There is one important truth that is indisputable, irrefutable, and absolutely undeniable: “mean reversions” are the only constant in the financial markets over time. The problem is that the next “mean reverting” event will remove most, if not all, of the gains investors have made over the last five years.

This is why us “Financial Types” pay such close attention to the size of the Fed’s balance sheet.

疑う余地の無く、反論の余地なく、絶対否定できない、大切な事実がある:金融市場においては「平均回帰」が必ず起きるということだ。問題は次の「平均回帰」では全てではないにしろこれまで5年のゲインを取り去るだろうということだ。これが在るからこそ、我々は「金融事象」を注視しFEDバランスシート規模に注目している。

Bill Dudley, who is now a senior research scholar at Princeton University’s Center for Economic Policy Studies and previously served as president of the New York Fed and was vice-chairman of the Federal Open Market Committee, recently penned an interesting piece from Bloomberg stating:

Bill Dudley,彼は現在プリンストン大学経済政策研究センタの上級研究者で元Ner York FED総裁だった、またFOMCの副議長であった、その彼が最近おもしろい記事をブルームバーグに投稿した;

“Financial types have long had a preoccupation: What will the Federal Reserve do with all the fixed income securities it purchased to help the U.S. economy recover from the last recession? The Fed’s efforts to shrink its holdings have been blamed for various ills, including December’s stock-market swoon. And any new nuance of policy — such as last week’s statement on “balance sheet normalization” — is seen as a really big deal.

「金融環境について長らく懸念していたことがある:前回の金融危機に対処するために債権を買い取ってきたが、FEDはこれからどうするのだろう?FEDはバランスシート縮小を試みているがこれが副作用で責められている、たとえば12月の株式市場の 出来事だ。そしてどのような新規政策に対してもーーたとえば先週の「バランスシート正常化」の発表だーーとても大きく取り上げられる。

I’m amazed and baffled by this. It gets much more attention than it deserves.”私はこのような出来事に驚き困惑している。必要以上に注目を浴び騒がれる。」

I find this interesting.

私はこの記事を興味深く読んだ。

A quick look a the chart below will explain why “financial types” have a preoccupation with the balance sheet.

下のチャートでちょっと見てみよう、どうして「金融環境」がバランスシートと関係するかを説明してくれるだろう。

The preoccupation came to light in 2010 when Ben Bernanke added the “third mandate” to the Fed – the creation of the “wealth effect.”

最大の関心事が2010年に訪れた、Ben BernankeがFEDの「第三の任務」を加えた時だーー「資産効果」の創生。

“This approach eased financial conditions in the past and, so far, looks to be effective again. Stock prices rose and long-term interest rates fell when investors began to anticipate this additional action. Easier financial conditions will promote economic growth. For example, lower mortgage rates will make housing more affordable and allow more homeowners to refinance. Lower corporate bond rates will encourage investment. And higher stock prices will boost consumer wealth and help increase confidence, which can also spur spending. Increased spending will lead to higher incomes and profits that, in a virtuous circle, will further support economic expansion.”– Ben Bernanke, Washington Post Op-Ed, November, 2010.

「過去の金融緩和手法が再び有効と思わえる。株価が上昇し、長期金利が下がるなら投資家はこの追加行動を望み始める。金融緩和は経済成長を生み出す。たとえば、住宅ローン金利が下がると住宅を買いやすくなる、そして既存の住宅所有者は借り換えの恩恵を受ける。企業債権金利が下がると投資を促進するだろう。そして株高は消費者の資産を増やし信頼感を増す、こうして消費が増える。消費が増えると収入が増え利益を生み出す、これが正帰還を引き起こす、これがさらなる経済拡大を引き起こすだろう。」

ーーBen Bernanke, Washington Post Op-Ed,November, 2010。

In his opening paragraph, Bill attempts to dismiss the linkage between the balance sheet and the financial markets.

彼の書き出し段落で、Billはバランスシートと金融市場の関連を無視しようとしている。

“Yes, it’s true that stock prices declined at a time when the Fed was allowing its holdings of Treasury and mortgage-backed securities to run off at a rate of up to $50 billion a month. But the balance sheet contraction had been underway for more than a year, without any modifications or mid-course corrections. Thus, this should have been fully discounted.”「そう、FEDが米国債と住宅ローン証券を$50B/ 月で増やし始めた時、株式は下落していたのは事実だ。しかしバランスシート縮小が一年以上続いているが、その途中で調整は起きなかった。しかるに、バランスシート縮小はまったく問題ない。」

ここで述べたことは事実だが、Billは世界の中央銀行が金融システムに流動性を注入していることを忘れている。下のチャートを見れば解ることだが、FEDはバランスシート拡大を止めたが、他の中央銀行はこれを相殺している。

The chart below shows the ECB’s balance sheet and trajectory. Yes, they are slowing “QE” but it is still growing currently.

下のチャートはECBのバランスシート推移を示すものだ。そう、彼らは「QE」を鈍化させただけで、実際には漸増させている。

It’s All About Yield

問題は金利だ

しかし Billは議論を金利に移した:

“Moreover, if anything, the run-off of the Fed’s balance sheet had a smaller-than-expected impact on the yields of those securities. Longer-term Treasury yields remained low, and the spread between them and the yields on agency mortgage-backed securities didn’t change much. It’s hard to see how the normalization of the Fed’s balance sheet tightened financial conditions in a way that would have weighed significantly on stock prices.”

「更にいうと、FEDのバランスシート拡大は少なからず債権金利に影響を与えた。長期国債金利は低いままで、国債金利と住宅ローン証券の金利差は開かなかった。FEDバランスシート縮小がどの程度金融環境に影響を与えるかを見極めるのは難しい、特に株価への影響だ。」

Yes, it is true that nominal yields may not have changed much in total, but what Bill missed was the impact of the “rate of change” on the economy. As I noted back in October:

そう、たしかに名目金利がそれほど大きく変わっていないことは確かだが、Billは経済に対する「金利変化」の効果を見逃している。私が10月に書いたことだが:

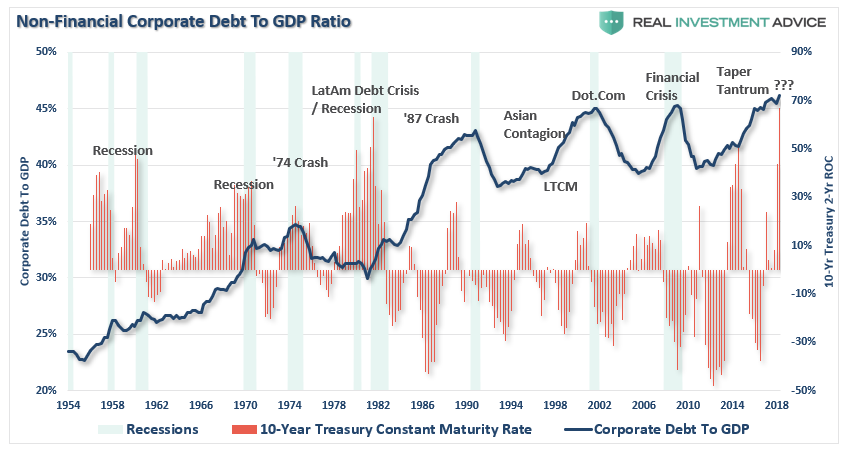

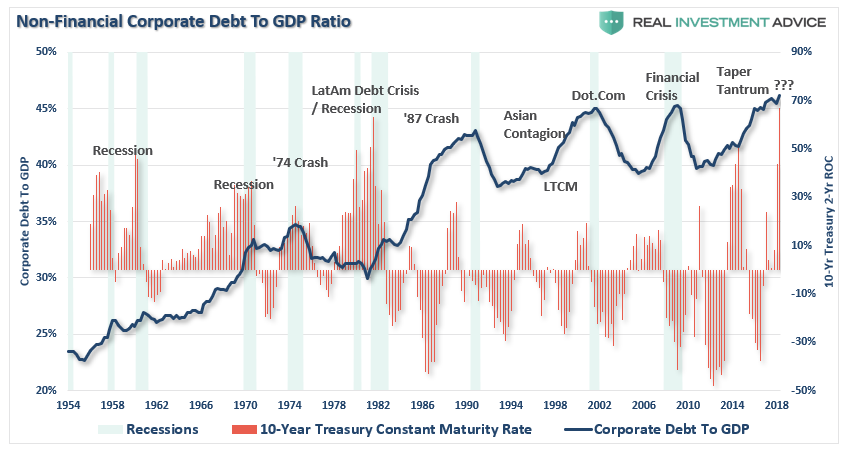

“On Thursday and Friday, stocks crumbled as the reality that higher rates and tighter financial conditions will begin to negatively impact growth data. With housing and auto sales already a casualty of higher rates, it won’t be long before it filters through the rest of the economy.

The chart below shows nominal GDP versus the 24-month rate of change (ROC) of the 10-year Treasury yield. Not surprisingly, since 1959, every single spike in rates killed the economic growth narrative.”

「木曜と金曜に、実際金利上昇と金融引き締めが株価を下落させた、これは成長データにもマイナス効果を示し始めるだろう。住宅や自動車販売はすでにこの高金利の犠牲になっている、その他の経済活動にも影響するのにそう時間を要しないだろう。下のチャートが示すのは名目GDPと10年もの国債の24ヶ月間金利変化(ROC)だ。驚くことではないが、1959年以来、金利が急上昇したときにはつねに経済成長が悪化している。」

As we have written about many times previously, the linkage between interest rates, the economy, and the markets is extremely tight. As the Fed began reducing their balance sheet the roll-off caused rates to jump to more than 3%.

In turn, higher rates which directly impacted consumers, led to an almost immediate downturn in economic activity. Specifically, in September of last year, we wrote:

私どもがこれまで何度となく書いてきたことだが、金利と経済、そして相場はとても密接に関連している。FEDがバランスシート縮小を始めると金利が上昇し3%を超えるようになってきた、高金利は直接消費者に遅いかかかる、これがすぐに経済活動を鈍化させる。特に、昨年9月に、私どもはこう書いた:

“Rising interest rates, like tariffs, are a ‘tax’ on corporations and consumers as borrowing costs rise. When combined with a stronger dollar, which negatively impacts exporters (exports make up roughly 40% of total corporate profits), the catalysts are in place for a problem to emerge.

「金利上昇は関税と同じく、これは「税金」だ、企業・個人ともに債務費用が増す。これが強いドルと重なると、輸出にマイナス効果を及ぼし(企業収益の40%は輸出からなる)、問題顕在化のキッカケとなる。

The chart below compares total non-financial corporate debt to GDP to the 2-year annual rate of change for the 10-year Treasury. As you can see sharply increasing rates have typically preceded either market or economic events.”下のチャートは非金融企業の対GDP債務割合と、10年債の金利の二年変化を比べたものだ。見ての通り、金利が急上昇が先駆けとなり市場にも経済にも影響する。」

Of course, it was the following month the market begin to peel apart.

As Bill noted, part of the reason for the correction in the market was indeed the realization of what we had been warning about since the beginning of the year – weaker growth.

当然のことながら、市場で顕在化するのは数ヶ月後のことだ。Billも書いているが、市場調整の原因の一部は経済成長鈍化に気づき始めるためだ。

“But the cracks are already starting to appear as underlying economic data is beginning to show weakness. While the economy ground higher over the last few quarters, it was more of the residual effects from the series of natural disasters in 2017 than ‘Trumponomics’ at work. The “pull forward” of demand is already beginning to fade as the frenzy of activity culminated in Q2 of 2018.「しかし背景となる経済データをみるとすでに亀裂が起き始めている、弱さを示し始めている。ここ数四半期経済は良好だったが、その多くは2017年の自然災害連発の残留高価によるところが大きい、「Trumponomics」が機能したと言うよりも。「需要増効果」はすでに消え始めており、2018Q2が頂点だった。

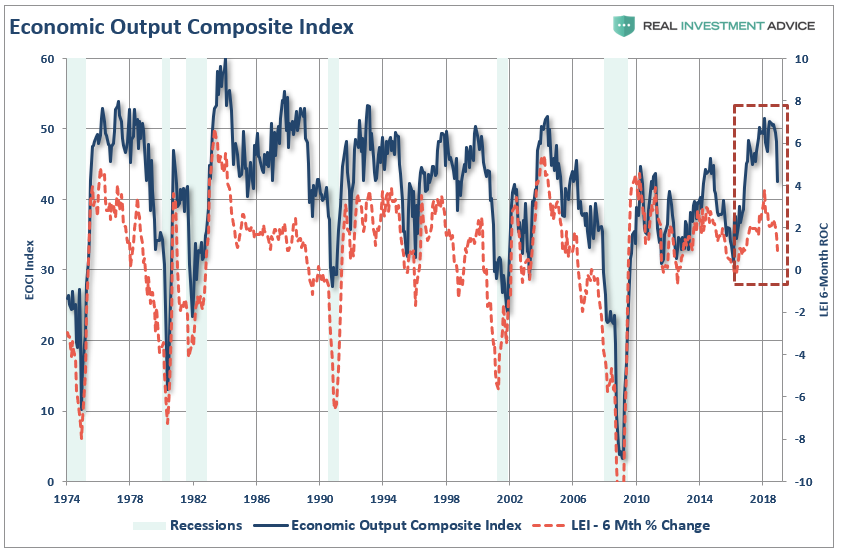

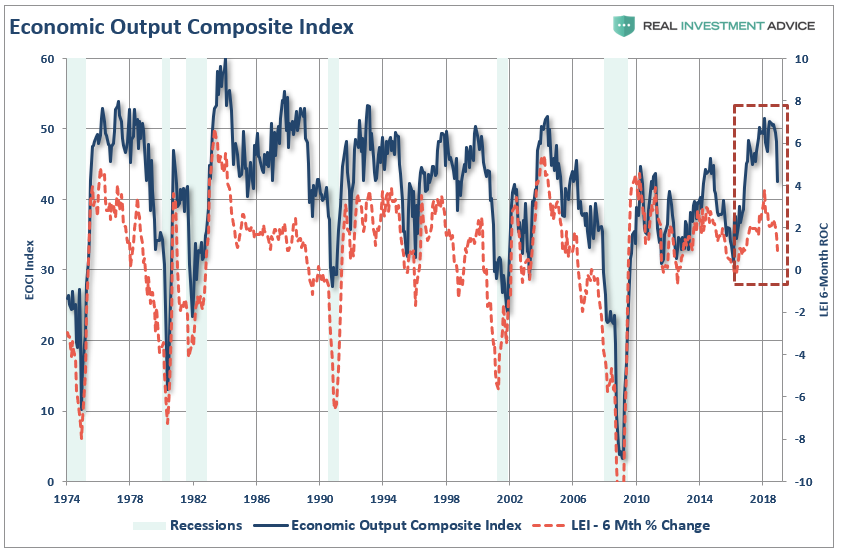

To see this more clearly we can look at our own RIA Economic Output Composite Index (EOCI). (The index is comprised of the CFNAI, Chicago PMI, ISM Composite, All Fed Manufacturing Surveys, Markit Composite, PMI Composite, NFIB, and LEI)

この状況をもっと明確に見るためにRIA Economic Output Composite Index (EOCI)を見てみよう。(この指数はCFNAIシカゴFEDナショナルアクティビティ指数、シカゴPMI,ISM指数、All FED製造業指数、Markit指数、PMI指数、NFIB全米自営業連盟、そしてLEI 先行経済指数)

“As shown, over the last six months, the decline in the LEI has actually been sharper than originally anticipated. Importantly, there is a strong historical correlation between the 6-month rate of change in the LEI and the EOCI index. As shown, the downturn in the LEI predicted the current economic weakness and suggests the data is likely to continue to weaken in the months ahead.”

「下の図で示すように、これまで6か月、LEIは急落しており、当初懸念した板よりも急峻なものだ。大切なことは、過去の相関を見るとLEIとCOCI指数の変化には6ヶ月の遅れがある。見ての通り、LEIの下落は現在の経済の弱さを示唆している、そして今後数ヶ月この弱さが続くことも示唆している。」

Not surprisingly, and to Bill’s point, the market turned lower as a host of pressures still remain.

驚くことではないが、そしてBillが指摘するが、まだ下落圧力は残っている。

-

Earnings estimates for 2019 have sharply collapsed as I previously stated they would and still have more to go.

2019の収益予想は急落しており、私が以前に書いたが更に悪化しそうだ。

-

Stock market targets for 2019 are way too high as well.

2019年の目標株価は高すぎる。

-

Trade wars are set to continue as talks with China will likely be fruitless.

貿易戦争は議論継続となり、中国との協議は実を結びそうにない。 -

The effect of the tax cut legislation has disappeared as year-over-year comparisons are reverting back to normalized growth rates.

減税効果はなくなり、成長率に関しYoY比較ができるようになる。

-

Economic growth is slowing as previously stated

これまでも議論したように経済成長は鈍化している。 -

Chinese economic has weakened further since our previous note.

これまでの記事で書いたが、中国経済はさらに弱まっている。

-

European growth, already weak, will likely struggle as well.

欧州の成長はすでに弱体化しており、今後も格闘がつづくだろう。

-

Valuations remain expensive

バリュエーションは高価なままだ。

Reserve Some For Me

もっと超過準備金を

Bill Dudleyは「超過準備金」に関して面白いことを言っている。

“The new news here is simply that Fed sees greater demand for reserves than it expected a year ago.”

「新しいニュースだが、それはシンプルで、FEDは一年前よりももっと大きな超過準備金需要があると見ている。」

Why? What changed? Why do banks require more reserves, now?

どうしてか? 何が変わったか? どうして今、市中銀行はさらなるリザーブを求めているか?

The chart above shows excess reserves relative to the S&P 500. When bank reserves have previously declined, it was in the midst of market turmoil. It was then either the Federal Reserve, or global Central Banks, injected liquidity into the system.

上のチャートは超過準備金とS&P500を比較している。これまで超過準備金が減ったときには、市場は停滞していた。そうなるとFEDや世界の中央銀行は金融システムに流動性を注入した。

The reason the banks need reserves, particularly during a market decline, is to ensure there is enough liquidity to meet demands for capital. This is also suggestive of why Steve Mnuchin, the Secretary of the Treasury, decided, just prior to Christmas as the market plunged, to call all the major banks to “assure them that liquidity was readily available.”

市場が下落したときに市中銀行が超過準備を求める理由は、資金需要に応じた十分な流動性を確保したいからだ。このことは財務長官Steve Mnuchinがどうしてクリスマス前の相場下落で、大手銀行に「十分な流動性の確認」を求めた理由だ。

Given that it is highly unusual for the Treasury Secretary to call the heads of banks AND the “President’s Working Group On Financial Markets,” aka the “plunge protection team,” to try assuage market fears, it raises the question of what does the Treasury know that we don’t?

財務長官が市中銀行頭取と「President's Working Group On Financial Markets」いわゆる「下落阻止部隊」に市場恐怖沈静化を以来するというのはそう在ることではない、この行為により、我々の知らない一体何を財務省は知っているのか?という疑念が湧く。

The One Thing 一つのこと

However, the one statement, which is arguably the most important for investors, is what Bill concluded about the size of the balance sheet and it’s use a a tool to stem the next decline.しかしながら、一つのことが発せられた、これは投資家にとって最も大切なことで、Billはこう結論付ける、バランスシートの規模と次の下落に対処する道具となる。

“The balance sheet tool becomes relevant only if the economy falters badly and the Fed needs more ammunition.”「経済が悪化しFEDがさらなる弾薬を必要とする時、バランスシートが有効な手法となる。」

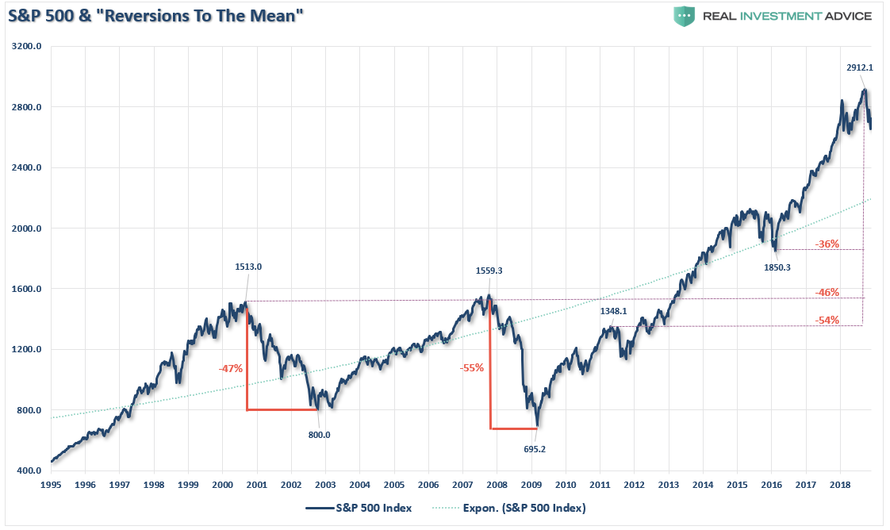

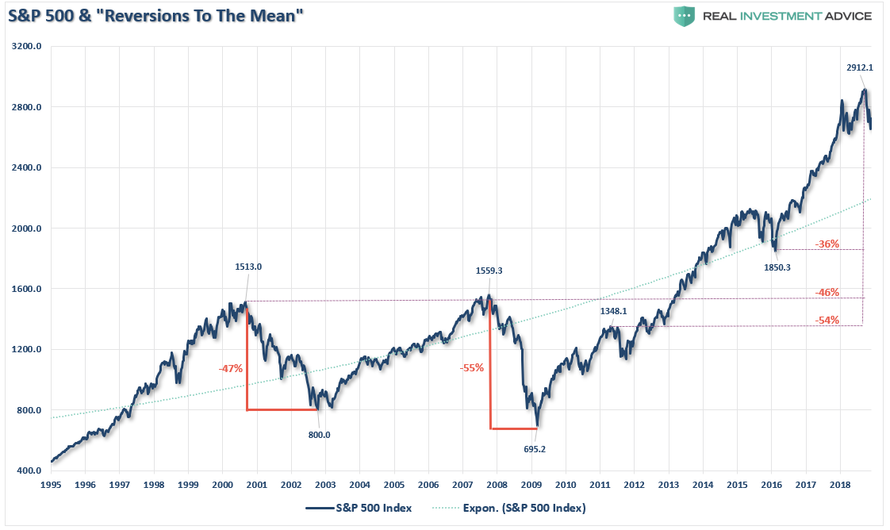

In other words, it will likely require a substantially larger correction than what we have just seen to bring “QE” back into the game. Unfortunately, as I laid out in “Why Another 50% Correction Is Possible,” the ingredients for a “mean-reverting” event are all in place.

言い換えると、今回目の当たりにしたものよりももっと大規模な調整となると「QE」がまたもや復活しそうだということだ。残念ながら、私がこの記事「どうしてさらなる50%の調整がありうるか」で書いたような、「平均回帰」がこれにあたる。

“What causes the next correction is always unknown until after the fact. However, there are ample warnings that suggest the current cycle may be closer to its inevitable conclusion than many currently believe. There are many factors that can, and will, contribute to the eventual correction which will ‘feed’ on the unwinding of excessive exuberance, valuations, leverage, and deviations from long-term averages.「実際に起きるまで次の調整の原因というのはわからないものだ。しかしながら、多くの人が思っているよりも現在の市場サイクルは終りに近いことを示唆している。いわゆる調整を引き起こす要因は多岐に渡る、過剰な熱狂、バリュエーション、レバレッジ、そして長期的平均からの乖離が巻き戻し「要因」となるだろう。

The biggest risk to investors currently is the magnitude of the next retracement. As shown below the range of potential reversions runs from 36% to more than 54%.”投資家の最大のリスクは次の引き戻しの規模だ。下のチャートでも解るが、潜在的な引き戻し範囲は36%から54%ある。」

“It’s happened twice before in the last 20 years and with less debt, less leverage, and better funded pension plans.

「過去20年で二回起きたが、どちらも現在よりも債務は小さく、レバレッジも小さかった、さらに年金基金からの資金は潤沢だった。

More importantly, notice all three previous corrections, including the 2015-2016 correction which was stopped short by Central Banks, all started from deviations above the long-term exponential trend line. The current deviation above that long-term trend is the largest in history which suggests that a mean reversion will be large as well.「もっと大切なことは、これまで3度の調整では、2015−2016の調整を含めて短期に中央銀行が止めた、どの時も始まりは長期的なトレンドラインから大きく乖離したときだった。長期的トレンドからの現在の乖離は史上最大のもので、この量に比例して壁金回帰も大きくなるだろう。

It is unlikely that a 50-61.8% correction would happen outside of the onset of a recession. But considering we are already pushing the longest economic growth cycle in modern American history, such a risk which should not be ignored.”景気後退なしに50−61.8%の調整は起きないだろう。しかし我々はすでに近代米国史で最長の景気拡大を成し遂げており、このリスクは無視すべきではない。」

While Bill makes the point that “QE” is available as a tool, it won’t likely be used until AFTER the Fed lowers interest rates back to the zero-bound. Which means that by the “QE” comes to the fore, the damage to investors will likely be much more severe than currently contemplated.

Billは手法として「QE」を指摘したが、FEDが金利をゼロにするまではこれが使われそうにはない。ということは「QE」が全面に押し出されるわけで、現在想定しているよりも投資家のダメージはもっと大きなものになるだろう。

There is one important truth that is indisputable, irrefutable, and absolutely undeniable: “mean reversions” are the only constant in the financial markets over time. The problem is that the next “mean reverting” event will remove most, if not all, of the gains investors have made over the last five years.

This is why us “Financial Types” pay such close attention to the size of the Fed’s balance sheet.

疑う余地の無く、反論の余地なく、絶対否定できない、大切な事実がある:金融市場においては「平均回帰」が必ず起きるということだ。問題は次の「平均回帰」では全てではないにしろこれまで5年のゲインを取り去るだろうということだ。これが在るからこそ、我々は「金融事象」を注視しFEDバランスシート規模に注目している。