中国副首相は中央銀行の巨額与信注入を酷評する

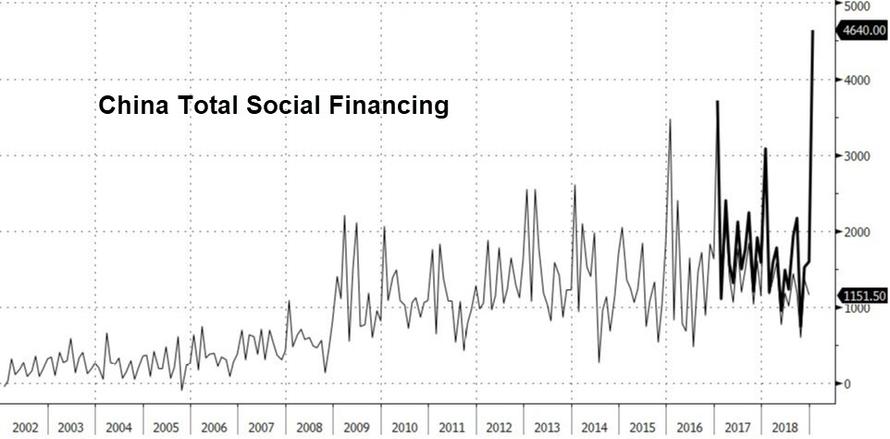

Last

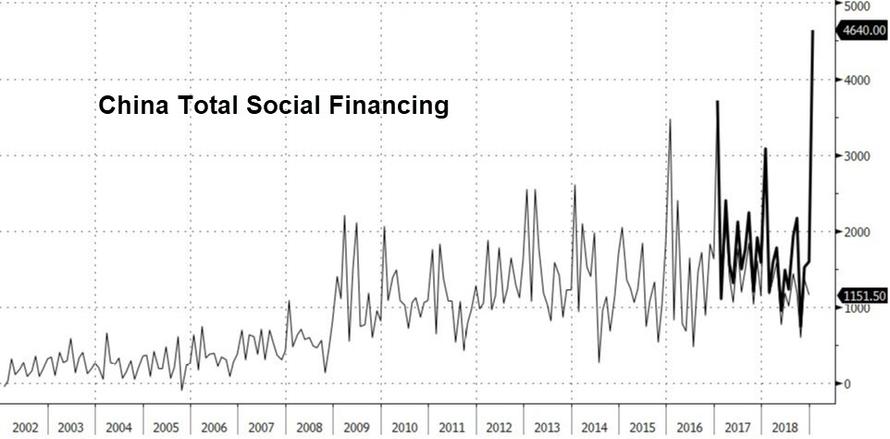

week many traders were dumbfounded when, just as speculation was

building that China was preparing to unleash a massive credit expansion a la Shanghai

Accord, Beijing confirmed that it had indeed decided to massively

reflate its (and the global) economy, in what may soon be dubbed the

Shanghai Accord 2.0, when the PBOC announced it

had flooded the economy with a gargantuan 4.64 trillion yuan in various

new forms of debt which comprise China's Total Social Financing in

January, including notably, the "shadow" credit which Beijing had been

aggressively cracking down on: an aggressive credit expansion which many

took as a tacit confirmation that China was losing the fight with

deleveraging.

先週多くのトレーダは唖然とした、中国は巨額の与信拡大を放とうとしていると推測された、Shanghai Accord を真似てだ、北京政府は同国(そして世界の)経済を巨大に膨張したことを確認した、今度はShanghai Accord 2.0と呼ばれるかもしれない。中国人民銀行の発表によると、巨額な4.64T人民元で経済を水浸しにした、各種形態の債務を用いてだ、1月のChina's Total Social Financing からなるものだ、悪名高い「シャード」貸出を含んでいる、これまで北京政府は積極的にこれを規制しようとしてきた:積極的な与信拡大を見て多くの人は中国は投棄抑制の努力をもうしなくなったと理解している。

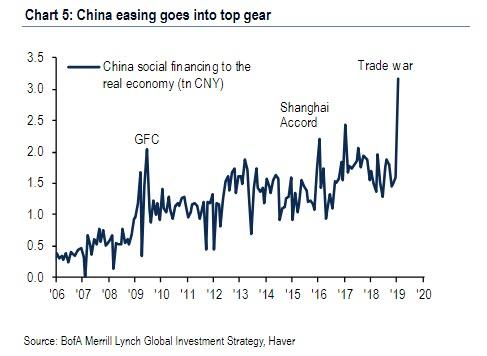

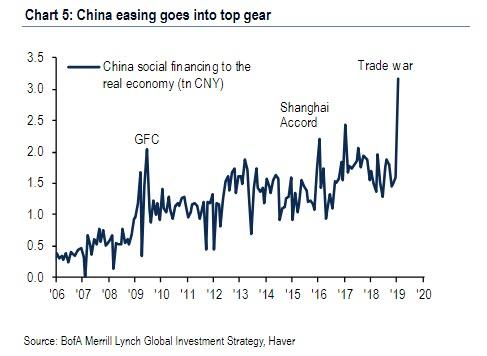

As the following chart from BofA's Michael Hartnett shows, which puts China's latest credit expansion in historical context, January's debt tsunami was vastly greater than China's credit expansion during both the global financial crisis and the Shanghai Accord.

BoAのMichael Harnettが下のチャートを作成した、これは中国の債務の歴史的経緯を示す、1月の債務の津波はこれまでの世界金融危機やShanghai Accordのときの中国与信拡大を遥かに凌ぐものだ。

And while analysts, economists and markets cheered this unprecedented credit generosity by Beijing, which appeared to once again throw in the towel on deleveraging after a similar attempt sent overnight rates soaring five years ago and nearly blew up the local banking system, expecting that China will henceforth inject even more debt which in turn will spark an inflationary impulse across the globe and prop up both economies and markets (it's hardly a surprise that Chinese stocks have soared in the past few weeks), it appears that January's gargantuan credit boost may end up being a one off event, because while China's credit injection amounting to over 5% of GDP was welcome by global market, it also resulted in a rare public spat between Chinese premier Li Keqiang and the central bank, after he expressed concern about record credit expansion in January, a result of monetary stimulus intended to support flagging economic growth.

そしてアナリスト、エコノミストそして市場はこの前代未聞の北京政府の気前の良さを褒めそやすが、これは明らかに北京政府が投棄抑制に対して再びもうタオルを投げたということだ、似たようなことが5年前にもあった、銀行間一夜もの金利が急騰したときだ、このとき当地の銀行システムをもう吹き飛ばそうになった、中国政府がさらなる債務を注入するという期待で世界的に資産インフレを予想させた(ここ数週中国株が急騰しているのはちっとも驚くものではない)、1月の巨額与信注入は一度きりの出来事であることがあきらかだ、というのも中国の与信注入はGDPの5%にもなり世界市場は歓迎したが、これが余り見ることのない公然としたいざこざを引き起こした、李克強首相と中央銀行の間のものだ、彼は公然と1月の記録的な与信拡大に懸念を示した、弱まる経済成長を支えるための金融刺激策をだ。

As the FT notes,

since assuming the premiership in 2013 alongside President Xi Jinping,

Li has been "a consistent critic of the large-scale stimulus that their

predecessors launched in response to the 2008 financial crisis, which

economists said led to wasteful investment and a dangerous increase in

debt."

フイナンシャルタイムズによると、2013年の習近平主席就任以来、李克強はずっと「2008年の金融危機以来前任者が始めた大規模刺激策に批判的だった、エコノミストに言わせるとこれがゴミのような投資と危険な債務拡大を引き起こしてきた」。

The spat, according to analysts, is the result of Li’s concerns that his credibility will suffer if the government was seen as backsliding on its commitment to avoid heavy-handed stimulus. And there is no better way to feed such speculation than by injecting nearly $700 billion in credit in one month, more than the GDP of Saudi Arabia.

アナリストによると、この論争は李克強の懸念によるものだ、もし大規模刺激を回避するという政府の約束が守られていないと見られると、彼自身の信頼性が揺らぐという懸念だ。そしてそのような推測をせざるを得ない、わずかひと月で$700Bもの与信注入を行ったのだ、この規模はサウジアラビアのGDPを超えるものだ。

Speaking to the FT, Jianguang Shen, chief economist at JD Digits, a Chinese fintech group, said: “Li has always tried to emphasize that he will never do flood-style stimulus. He is expressing the concern of many commentators that if you have such huge lending, some part of it will not go to the real economy.”

フィナンシャル・タイムズによると、中国サービスグループ JD Digitsの主任エコノミストJianguang Shenによると:「決して洪水スタイルの刺激策は行わないと李克強はいつも強調しようとしていた。彼は多くのコメンテータの懸念と同じことを常に発している、もしこのような巨額の貸出をすると、その一部は実経済には向かわないだろうと」。

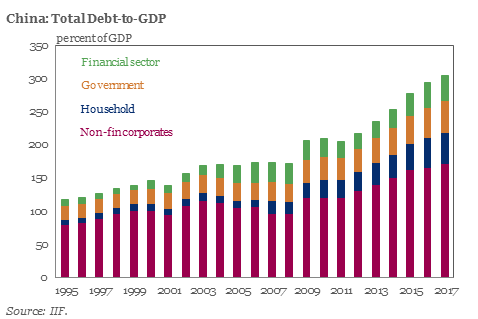

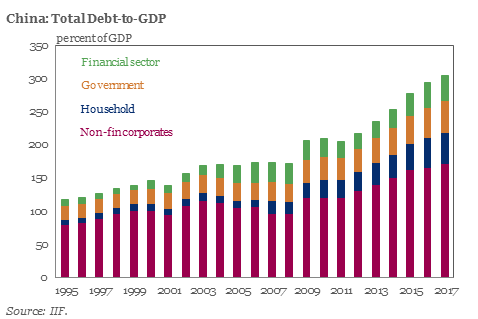

True, but a large part will go to the economy, and the problem is that in China, some 300% in debt/GDP notwithstanding...

たしかにそうだ、しかしかなりな部分は経済に向かうだろう、そして問題は中国にある、すでに対GDP債務は300%にもなるのだ・・・・

... absent massive new credit creation, the economy tends to grind to a halt.

Indeed, following a crackdown on excessive debt and financial risk in 2017 which led to a sharp slowdown in credit growth last year, GDP growth tumbled to a historic low. In response, Beijing politicians and local bankers enacted a series of monetary and fiscal stimulus measures since last summer, with a particular focus on boosting lending to small, privately owned companies, which suffered disproportionately in the debt crackdown

・・・巨額な新規債務創出がなければ、経済は停滞しようとしている。たしかに、過剰債務規制と2017年の金融リスクのあとで、昨年は与信拡大に急ブレーキがかかった、その結果GDP成長は歴史的低位になった。これを見て、北京の政治屋や当地銀行家は昨夏来一連の金融財政刺激策を取った、特に小企業への貸出増加だ

There was just one problem: these stimuli were too feeble to move the needle on the local economy, which until recently was enjoying the tailwinds of trillions in shadow banking, and which has for the past two years been aggressively curtailed.

そこに一つ問題があった:このような刺激策はあまりに小さいために地方経済に目立った変化は起きなかったのだ、これが最近までシャードーバンキングの追い風となっていた、ここ二年これが削減された。

Indeed, as the FT notes, for months, policy loosening failed to boost credit flows, as banks remained cautious on lending into a slowing economy, while the US trade war battered business confidence, reducing companies’ appetite for capital expenditure.

FTによると、たしかにここ数ヶ月、政策緩和で与信拡大はなかった、経済減速でも銀行は貸出に慎重なままだった、米国との貿易戦争でビジネス信頼性はなくなるなかで、企業の資産投資欲はおさまっていた。

But all that changed in January, when the latest data showed last Friday that banks and bond investors unleashed a record monthly volume of new credit. This, in turn, prompted Li to speak up, and in a statement released last on Wednesday, the Prime Minister warned of risks from January’s credit deluge:

しかし1月に全てが変わった、先週金曜の最新データを見ると、銀行と債権投資家は記録的な量の新規与信を生み出した。これを見て李克強の発言となったのだ、先週水曜に彼の声明が発せられた、首相は1月の与信洪水リスクに警告を発したのだ。

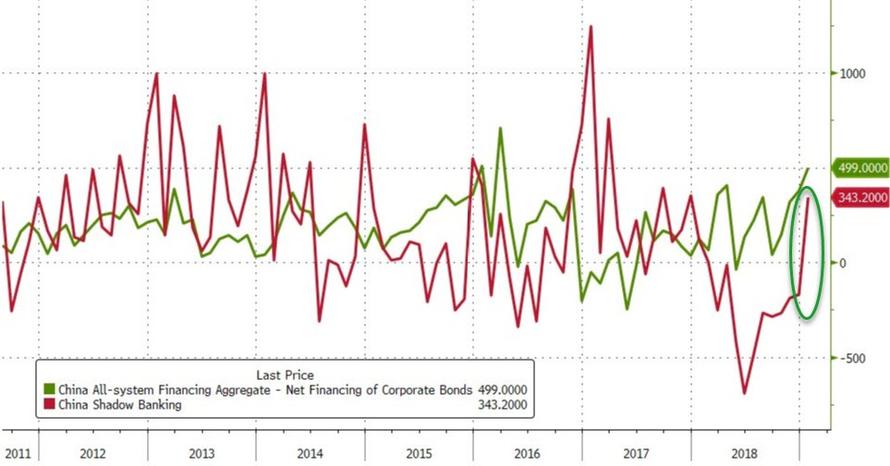

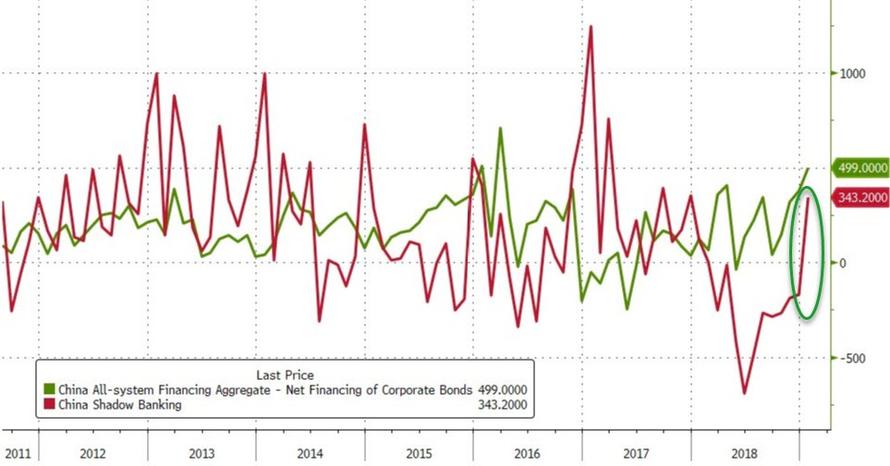

He is referring to what we said last Friday, when we noted that a big part of the TSF surge was the result of a fresh shadow banking expansion. The chart below indicates that Beijing may have thrown in the towel on its crackdown in Shadow Banking, which after contracting for almost all of 2018, not only rose for the first time in 11 months, but soared the most in nearly two years as Chinese regulators now appear focused on providing credit using the very same channels they spent the past two years desperately trying to block.

彼は先週金曜にZeroHedgeが言ったと同様のことを述べた、ZeroHedgeはこう記事にした、TSF急増の大部分は新たなシャドーバンキング拡大の結果だった。下のチャートが示すが、北京政府はもうシャードバンク規制にタオルを投げてしまったかもしれない、2018には減っていたのだが、11ヶ月ぶりに増えただけでなく、ほとんど2年前の規模になった、中国当局は今やこのチャネルを用いて与信拡大している、この2年なんとしても防止しようとした同じチャネルを用いてだ。

As for Li's references to “arbitrage” and “empty cycling”, these refer to concerns that investors are obtaining low-interest, short-term loans and re-investing the proceeds in high-yielding wealth management products, earning virtually risk-free profits on the spread, according to the FT. The angry prime minister also added that the “fundamental path to solving China’s long-term development problems” was structural reform and a focus on high-quality growth, however as China has observed for the past two years, structural reform takes a very long time, and neither Beijing, nor the world has the patience to wait.

李克強は「arbitrage」とか「empty cycling」と言うが、この手法で投資家が低金利短期資金を得て高利回りの理財商品に手を出すことになる、金利スプレッドを利用してほとんどリスクフリーの利益を稼ぐ、とFTは言う。怒った首相はこう加える、「中国の長期発展を解決するファンダメンタル」は構造改革と高品質成長に集中することだ、しかしながらこの二年を見ても中国は構造改革にはとても長期間を要し、北京政府も世界もそれほど我慢強く待つことができない。

But what may be the worst news for an army of analysts and traders who are confident that China has unleashed another credit creation tsunami, is that just hours after Li's statement, the People’s Bank of China appeared to respond directly to Li’s criticism in an interview with an unnamed PBoC official published in Financial News, the central bank’s official newspaper, under the headline “Accurately regarding the January financial data”.

しかし中国がさらなる与信津波を出すことを確信しているアナリストやトレーダーにとって最悪かもしれないことは、李克強が声明を出したちょうど一時間後に、中国人民銀行高官が李克強の批判に反応して、匿名でFinancial News 中央銀行公式新聞にこういう見出しの記事を掲載したことだ「1月の金融データを見る限りはそのとおりだ」。

As quoted by the FT, the official argued that China was not embarking on “flood irrigation-style” stimulus, saying that January is traditionally the biggest month of the year for bank loans due to seasonal factors.

FTの引用によると、高官はこう述べた、中国政府は「灌漑用水導入」のような刺激策を取った、というのも1月は季節的な要因で銀行ローンが増えるものだ。

“Premier Li is right. We’re now in a grey area where deleveraging is done, but it’s too early for policymakers to leverage up again,” said Larry Hu, China economist at Macquarie Securities in Hong Kong. “But the PBoC is also right that the pick-up of credit growth in January, partly driven by short-term lending, is helpful on the margin.”

「李克強の主張は正しい、いまや投機規制が行われるかどうかのグレーゾーンにいる、しかし政策立案社が再び債務増加をするかどうか判断するのはまだ早すぎる」とLarry Huは言う、彼は香港のMacqurie Securitiesのエコノミストだ。「しかし1月の与信増加に関してはPBoCの言うことも最もだ、一部は短期貸出に向かった、これが証拠金取引にも使われる。」

The question now is whether after January's massive credit injection, the PBOC will take heed from Li's warning and ease back on the gas, or do what it has always done before on the verge of a recession, and despite its soothing words to the contrary, unleash a flood of credit which while kicking the can for another quarter or two, will only result in even greater pain when China's credit house of cards finally comes crashing down.

現在の懸念は、1月の大量与信注入の後に、PBoCは李克強の警告を考慮して膨張を抑えるか、もしくは景気後退を懸念していつものことを行うかだ、そして落ち着かせるような言葉と裏腹に、与信洪水を撒き散らし景気後退入りを1,2四半期先延ばしするかどうかということだ、こうなると中国与信のハウス・オブ・カードがとうとう崩れた時、より痛みは更に大きなものになる。

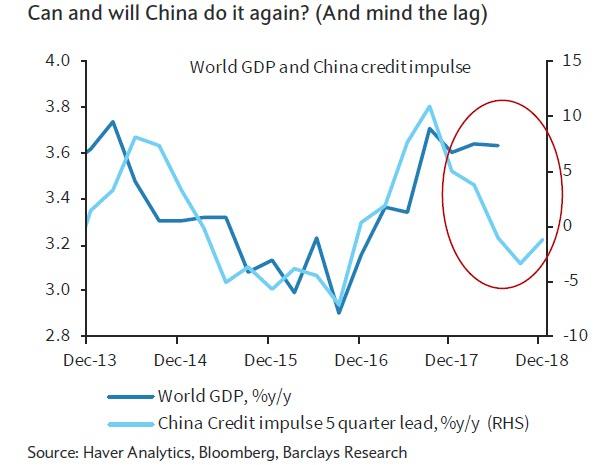

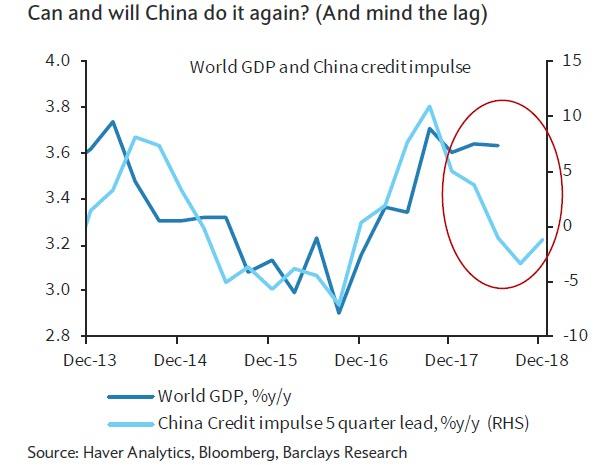

There's one more thing: while China's reckless credit flood will only result in even more tears in the end, for now it may well be the only thing that keep the global economy from foundering because as we showed last week, the only chart that truly matters for the global economy is the size of China's credit impulse, and whether Beijing can do it again. As shown below, already the world economy is set for a steep drop just to catch down to where China's credit creation has been recently.

もう一つ加えておくことがある:中国の限りない与信洪水はさらなる涙の酷い結末を引き起こすだけではない、今の所世界経済を難破から遠ざけているのはZeroHedgeが先週示したが中国のクレジットインパルスであり、下のチャートを見ての世界経済が以下にこのクレジットインパルスに依存しているかが解る、北京政府がこれをまた繰り返せるかどうかにかかっている。下のチャートを見れば解ることだが世界経済はすでに急落しそうであり、最近の中国の与信生成のいかんに依存している。

Which means that while listening to Li would be the most prudent thing for China's economy in the long run, it also means that if Beijing reverses on its massive January credit expansion in February and onward, another global recession would seem virtually inevitable.

ということは、中国の長期的経済成長にとって最も規律ある行動は李克強の話を真に受けることだが、もし北京政府が1月の巨額与信拡大を2月以降反転させると、次の世界的景気後退はほとんど確実となる。

先週多くのトレーダは唖然とした、中国は巨額の与信拡大を放とうとしていると推測された、Shanghai Accord を真似てだ、北京政府は同国(そして世界の)経済を巨大に膨張したことを確認した、今度はShanghai Accord 2.0と呼ばれるかもしれない。中国人民銀行の発表によると、巨額な4.64T人民元で経済を水浸しにした、各種形態の債務を用いてだ、1月のChina's Total Social Financing からなるものだ、悪名高い「シャード」貸出を含んでいる、これまで北京政府は積極的にこれを規制しようとしてきた:積極的な与信拡大を見て多くの人は中国は投棄抑制の努力をもうしなくなったと理解している。

As the following chart from BofA's Michael Hartnett shows, which puts China's latest credit expansion in historical context, January's debt tsunami was vastly greater than China's credit expansion during both the global financial crisis and the Shanghai Accord.

BoAのMichael Harnettが下のチャートを作成した、これは中国の債務の歴史的経緯を示す、1月の債務の津波はこれまでの世界金融危機やShanghai Accordのときの中国与信拡大を遥かに凌ぐものだ。

And while analysts, economists and markets cheered this unprecedented credit generosity by Beijing, which appeared to once again throw in the towel on deleveraging after a similar attempt sent overnight rates soaring five years ago and nearly blew up the local banking system, expecting that China will henceforth inject even more debt which in turn will spark an inflationary impulse across the globe and prop up both economies and markets (it's hardly a surprise that Chinese stocks have soared in the past few weeks), it appears that January's gargantuan credit boost may end up being a one off event, because while China's credit injection amounting to over 5% of GDP was welcome by global market, it also resulted in a rare public spat between Chinese premier Li Keqiang and the central bank, after he expressed concern about record credit expansion in January, a result of monetary stimulus intended to support flagging economic growth.

そしてアナリスト、エコノミストそして市場はこの前代未聞の北京政府の気前の良さを褒めそやすが、これは明らかに北京政府が投棄抑制に対して再びもうタオルを投げたということだ、似たようなことが5年前にもあった、銀行間一夜もの金利が急騰したときだ、このとき当地の銀行システムをもう吹き飛ばそうになった、中国政府がさらなる債務を注入するという期待で世界的に資産インフレを予想させた(ここ数週中国株が急騰しているのはちっとも驚くものではない)、1月の巨額与信注入は一度きりの出来事であることがあきらかだ、というのも中国の与信注入はGDPの5%にもなり世界市場は歓迎したが、これが余り見ることのない公然としたいざこざを引き起こした、李克強首相と中央銀行の間のものだ、彼は公然と1月の記録的な与信拡大に懸念を示した、弱まる経済成長を支えるための金融刺激策をだ。

フイナンシャルタイムズによると、2013年の習近平主席就任以来、李克強はずっと「2008年の金融危機以来前任者が始めた大規模刺激策に批判的だった、エコノミストに言わせるとこれがゴミのような投資と危険な債務拡大を引き起こしてきた」。

The spat, according to analysts, is the result of Li’s concerns that his credibility will suffer if the government was seen as backsliding on its commitment to avoid heavy-handed stimulus. And there is no better way to feed such speculation than by injecting nearly $700 billion in credit in one month, more than the GDP of Saudi Arabia.

アナリストによると、この論争は李克強の懸念によるものだ、もし大規模刺激を回避するという政府の約束が守られていないと見られると、彼自身の信頼性が揺らぐという懸念だ。そしてそのような推測をせざるを得ない、わずかひと月で$700Bもの与信注入を行ったのだ、この規模はサウジアラビアのGDPを超えるものだ。

Speaking to the FT, Jianguang Shen, chief economist at JD Digits, a Chinese fintech group, said: “Li has always tried to emphasize that he will never do flood-style stimulus. He is expressing the concern of many commentators that if you have such huge lending, some part of it will not go to the real economy.”

フィナンシャル・タイムズによると、中国サービスグループ JD Digitsの主任エコノミストJianguang Shenによると:「決して洪水スタイルの刺激策は行わないと李克強はいつも強調しようとしていた。彼は多くのコメンテータの懸念と同じことを常に発している、もしこのような巨額の貸出をすると、その一部は実経済には向かわないだろうと」。

True, but a large part will go to the economy, and the problem is that in China, some 300% in debt/GDP notwithstanding...

たしかにそうだ、しかしかなりな部分は経済に向かうだろう、そして問題は中国にある、すでに対GDP債務は300%にもなるのだ・・・・

Indeed, following a crackdown on excessive debt and financial risk in 2017 which led to a sharp slowdown in credit growth last year, GDP growth tumbled to a historic low. In response, Beijing politicians and local bankers enacted a series of monetary and fiscal stimulus measures since last summer, with a particular focus on boosting lending to small, privately owned companies, which suffered disproportionately in the debt crackdown

・・・巨額な新規債務創出がなければ、経済は停滞しようとしている。たしかに、過剰債務規制と2017年の金融リスクのあとで、昨年は与信拡大に急ブレーキがかかった、その結果GDP成長は歴史的低位になった。これを見て、北京の政治屋や当地銀行家は昨夏来一連の金融財政刺激策を取った、特に小企業への貸出増加だ

There was just one problem: these stimuli were too feeble to move the needle on the local economy, which until recently was enjoying the tailwinds of trillions in shadow banking, and which has for the past two years been aggressively curtailed.

そこに一つ問題があった:このような刺激策はあまりに小さいために地方経済に目立った変化は起きなかったのだ、これが最近までシャードーバンキングの追い風となっていた、ここ二年これが削減された。

Indeed, as the FT notes, for months, policy loosening failed to boost credit flows, as banks remained cautious on lending into a slowing economy, while the US trade war battered business confidence, reducing companies’ appetite for capital expenditure.

FTによると、たしかにここ数ヶ月、政策緩和で与信拡大はなかった、経済減速でも銀行は貸出に慎重なままだった、米国との貿易戦争でビジネス信頼性はなくなるなかで、企業の資産投資欲はおさまっていた。

But all that changed in January, when the latest data showed last Friday that banks and bond investors unleashed a record monthly volume of new credit. This, in turn, prompted Li to speak up, and in a statement released last on Wednesday, the Prime Minister warned of risks from January’s credit deluge:

しかし1月に全てが変わった、先週金曜の最新データを見ると、銀行と債権投資家は記録的な量の新規与信を生み出した。これを見て李克強の発言となったのだ、先週水曜に彼の声明が発せられた、首相は1月の与信洪水リスクに警告を発したのだ。

"The increase in total social financing appears rather large on the surface, but if one analyses in detail, a large part of this rise was bill financing and short-term lending. Not only does this potentially create ‘arbitrage’ and ‘empty cycling’ of funds, but it may also bring new potential risks."「Total Social Financingの増加は額面上とても大きなものだ、しかしあるアナリストが詳細に分析すると、この急上昇の大部分は請求書支払いと短期貸出だった。このことが潜在的に資金の「arbitrage」と「empty cycling」を生み出すだけでなく、新たな潜在リスクを生み出すかもしれない」。

He is referring to what we said last Friday, when we noted that a big part of the TSF surge was the result of a fresh shadow banking expansion. The chart below indicates that Beijing may have thrown in the towel on its crackdown in Shadow Banking, which after contracting for almost all of 2018, not only rose for the first time in 11 months, but soared the most in nearly two years as Chinese regulators now appear focused on providing credit using the very same channels they spent the past two years desperately trying to block.

彼は先週金曜にZeroHedgeが言ったと同様のことを述べた、ZeroHedgeはこう記事にした、TSF急増の大部分は新たなシャドーバンキング拡大の結果だった。下のチャートが示すが、北京政府はもうシャードバンク規制にタオルを投げてしまったかもしれない、2018には減っていたのだが、11ヶ月ぶりに増えただけでなく、ほとんど2年前の規模になった、中国当局は今やこのチャネルを用いて与信拡大している、この2年なんとしても防止しようとした同じチャネルを用いてだ。

As for Li's references to “arbitrage” and “empty cycling”, these refer to concerns that investors are obtaining low-interest, short-term loans and re-investing the proceeds in high-yielding wealth management products, earning virtually risk-free profits on the spread, according to the FT. The angry prime minister also added that the “fundamental path to solving China’s long-term development problems” was structural reform and a focus on high-quality growth, however as China has observed for the past two years, structural reform takes a very long time, and neither Beijing, nor the world has the patience to wait.

李克強は「arbitrage」とか「empty cycling」と言うが、この手法で投資家が低金利短期資金を得て高利回りの理財商品に手を出すことになる、金利スプレッドを利用してほとんどリスクフリーの利益を稼ぐ、とFTは言う。怒った首相はこう加える、「中国の長期発展を解決するファンダメンタル」は構造改革と高品質成長に集中することだ、しかしながらこの二年を見ても中国は構造改革にはとても長期間を要し、北京政府も世界もそれほど我慢強く待つことができない。

But what may be the worst news for an army of analysts and traders who are confident that China has unleashed another credit creation tsunami, is that just hours after Li's statement, the People’s Bank of China appeared to respond directly to Li’s criticism in an interview with an unnamed PBoC official published in Financial News, the central bank’s official newspaper, under the headline “Accurately regarding the January financial data”.

しかし中国がさらなる与信津波を出すことを確信しているアナリストやトレーダーにとって最悪かもしれないことは、李克強が声明を出したちょうど一時間後に、中国人民銀行高官が李克強の批判に反応して、匿名でFinancial News 中央銀行公式新聞にこういう見出しの記事を掲載したことだ「1月の金融データを見る限りはそのとおりだ」。

As quoted by the FT, the official argued that China was not embarking on “flood irrigation-style” stimulus, saying that January is traditionally the biggest month of the year for bank loans due to seasonal factors.

FTの引用によると、高官はこう述べた、中国政府は「灌漑用水導入」のような刺激策を取った、というのも1月は季節的な要因で銀行ローンが増えるものだ。

The official added that small businesses were the main beneficiaries of bill financing and other short-term loans. While acknowledging the possibility for arbitrage, he said such transactions were only “minority behaviour”.この高官はさらにこう加えた、小企業は請求書払や短期資金で大きな恩恵を受ける。裁定取引の可能性もあるが、そのような取引は「ささいなもの」に過ぎない。

“Premier Li is right. We’re now in a grey area where deleveraging is done, but it’s too early for policymakers to leverage up again,” said Larry Hu, China economist at Macquarie Securities in Hong Kong. “But the PBoC is also right that the pick-up of credit growth in January, partly driven by short-term lending, is helpful on the margin.”

「李克強の主張は正しい、いまや投機規制が行われるかどうかのグレーゾーンにいる、しかし政策立案社が再び債務増加をするかどうか判断するのはまだ早すぎる」とLarry Huは言う、彼は香港のMacqurie Securitiesのエコノミストだ。「しかし1月の与信増加に関してはPBoCの言うことも最もだ、一部は短期貸出に向かった、これが証拠金取引にも使われる。」

The question now is whether after January's massive credit injection, the PBOC will take heed from Li's warning and ease back on the gas, or do what it has always done before on the verge of a recession, and despite its soothing words to the contrary, unleash a flood of credit which while kicking the can for another quarter or two, will only result in even greater pain when China's credit house of cards finally comes crashing down.

現在の懸念は、1月の大量与信注入の後に、PBoCは李克強の警告を考慮して膨張を抑えるか、もしくは景気後退を懸念していつものことを行うかだ、そして落ち着かせるような言葉と裏腹に、与信洪水を撒き散らし景気後退入りを1,2四半期先延ばしするかどうかということだ、こうなると中国与信のハウス・オブ・カードがとうとう崩れた時、より痛みは更に大きなものになる。

There's one more thing: while China's reckless credit flood will only result in even more tears in the end, for now it may well be the only thing that keep the global economy from foundering because as we showed last week, the only chart that truly matters for the global economy is the size of China's credit impulse, and whether Beijing can do it again. As shown below, already the world economy is set for a steep drop just to catch down to where China's credit creation has been recently.

もう一つ加えておくことがある:中国の限りない与信洪水はさらなる涙の酷い結末を引き起こすだけではない、今の所世界経済を難破から遠ざけているのはZeroHedgeが先週示したが中国のクレジットインパルスであり、下のチャートを見ての世界経済が以下にこのクレジットインパルスに依存しているかが解る、北京政府がこれをまた繰り返せるかどうかにかかっている。下のチャートを見れば解ることだが世界経済はすでに急落しそうであり、最近の中国の与信生成のいかんに依存している。

Which means that while listening to Li would be the most prudent thing for China's economy in the long run, it also means that if Beijing reverses on its massive January credit expansion in February and onward, another global recession would seem virtually inevitable.

ということは、中国の長期的経済成長にとって最も規律ある行動は李克強の話を真に受けることだが、もし北京政府が1月の巨額与信拡大を2月以降反転させると、次の世界的景気後退はほとんど確実となる。