毎日更新 投資心理 先物ポジション

Amazonで買物をしてContrarianJを応援しよう

すぐに飛びつかないことです。

相場の底や天井を事前に正確に予知することはできません。我々ができそうなのは、底を挟んで分散して買うことと、天井を挟んで分散して売ることです。購入する際は一回の発注を自己運用資産の1/100から1/1000にすることです。GTC(Good Till Cancel)を利用すると週末投資家も頻繁に相場を確認する必要がありません。売却時にはSell Stop を利用する方法もありますが、2016年8月のようなFlash Clashに遭遇すると酷いことになります。逆に思い切り安値にGTCを設定しておくと思わぬバーゲンセールに遭遇することもあります。Trailing Stop Limitを利用するとFlash Clashを回避できるかもしれません。

https://www.interactivebrokers.co.jp/jp/index.php?f=4318

週末投資家がFlash Clashを体験するのはとても希なことですが、そのときどうなるか理解するに越したことはありません。

金鉱株の株価を動かす主要因はゴールド価格です。原油価格が大きく変化しない限り、金鉱会社の産金コストはそれほど変動しません。そのためゴールド価格の変動をレバレッジして企業収益が変わり、この企業収益がやがて株価に反映されます。

■ ゴールド市場として主なものは、先物市場、ETF市場,そして現物市場があります。

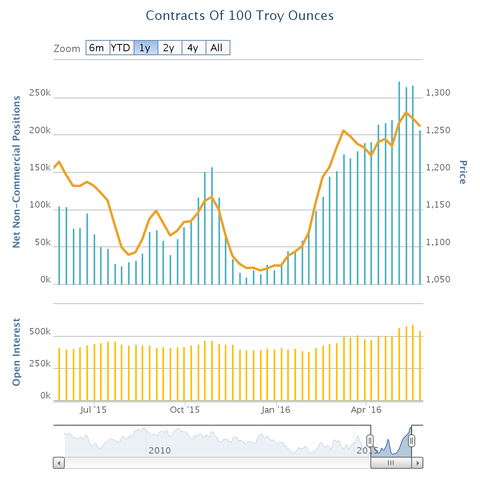

- 先物市場:市場規模としてはこれが一番大きなものです。証拠金取引ですので、取引額と同量の現物が動くわけではありませんがとても大きなものです。たとえば2016年夏にはOpen Interestが650K枚ほどありました。先物一枚は100オンスですので、これは2000トンのゴールドに相当します。また証拠金取引のレバレッジ率はとても大きく、20−30倍あります。レバレッジ率が30倍とすると相場が意図した方向と逆に3%動くと全資産をなくしてしまいます。そのため先物市場参加者は超短期視点で売買します。また損失を限定するためにSell Stop設定をすることが多いようです。このため潤沢な資金を持っている参加者はこのSell Stopを狙って度々Short Atack を仕掛けます。ただしShort Atackは短期間に逆売買で解消されるためCoT報告には現れません。

先物の売買詳細は毎週金曜遅くにその週の火曜末時点のものがCoTとして開示されます。

http://www.cftc.gov/dea/futures/deacmxsf.htm 、シルバー、銅、ゴールド、アルミ

http://news.goldseek.com/COT/

http://www.cmegroup.com/

CoTレポートは火曜の数値を金曜日に開示する。

ただしopen interestに関しては翌日に速報値を開示

http://www.cmegroup.com/trading/metals/限月割合はこちら

http://www.cmegroup.com/trading/metals/precious/gold_quotes_volume_voi.html?venue=F&foi=O

Commercia, Manamaneger 等を分離チャート表示、データダウンロードも可能

https://www.quandl.com/data/CFTC/GC_F_ALL-Commitment-of-Traders-Gold-Futures-Only

CoTでは参加者をNon-commercialとCommercialに分類しています。証拠金取引とはいえCommercialは現物ゴールドを売却する金鉱山や現物を手に入れる宝飾業者(または、その代理人の立場でかなりな量の現物を倉庫に預けています)ですので現物精算しますからレバレッジは気になりません。一方Non-commercial投機筋は短期相場変化を享受するギャンブラーですので短期的価格動向にとても敏感です。

一般的にゴールドブル相場の始まりは投機筋のショートカバーで始まり、その後投機筋LONGが追従、その後株式市場のゴールドETF追いかけることになります。コインや宝飾品、バーの需給はこれらほど大きく変化しないようです。

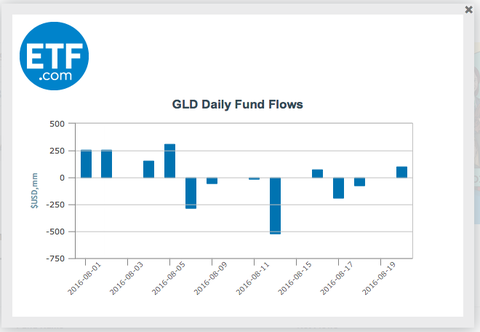

- ゴールドETF:これは株式市場で現物ゴールドへ投資をするための手法です。運営会社は発行株数に応じてゴールドバーを保管します。ゴールドETFはいくつかありますが、World Gold Councilが運用するGLDが時価総額で他を圧倒しています。前回のブル相場の天井2012年冬では1300トンほど保管していました。先物と違い証拠金取引ではないため、資金額としては先物の何十倍もあります。GLD運営会社は毎日保管料を開示しています。

大きなゴールドブル相場はここで生み出されます。投資家がゴールドを買う理由は健全なポートフォリオ分散です、金利との比較で買うわけではありません。世の中の「資産」というものはたいてい誰かの「負債」です。これは債券も株式も現金も同様です。ところがゴールドはだれかの負債というわけではありません。またゴールドの採掘は昔も今も困難なもので、その時代の労働対価が集約されています。星の衝突ような核融合でも起きない限り合成もできません。そのため何千年と価値が変わっていません。歴史を振り返ると、100年価値を保った通貨も株式も無いでしょう。ゴールドはとても特異な性質を持っています。

明治の初めに新通貨「円」を作り出した時、ゴールド1グラム、1ドル、1円はほとんど等価でした。100年を経て円は1/5000の価値になっています。ドルも1/50程度に価値を失っています。当然通貨がこれだけ減価しているので国債なども同様です。明治初期から現在まで生き残った株式会社は殆ど無いでしょう。世の中は変化しているのです。

- 現物ゴールド:宝飾品やコイン、金塊です。これは動きが遅く、一旦購入されたゴールドが簡単に市場に逆流することはあまりありません。ただしこの取引をすぐに把握することはできず、年4回のWorld Gold Councilの報告を待たねばなりません。

米国造幣局のコイン販売量はこちらで確認できます。

Amazonで買物をしてContrarianJを応援しよう

GLD終値と先物投機筋LONG&SHORT残高 GLDの200日移動平均からの乖離

GDXJの200日移動平均からの乖離

もっと長期のGLD、SPY、GDX、先物ポジションをはこうです。

ただし、先物ポジション分類がZealのものとは異なります。

1. Producer/Merchant/Processor/User

2. Swap Dealers

3. Managed Money

4. Other Reportables

https://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

ここではManaged MoneyのLONGとSHORTを実線で示しています。

GLD終値とGDXJ終値

● GLD終値と保持ゴールド残高

GLD保持ゴールドトン数、投機筋先物ポジション、open interest、GLD価格を一枚にまとめるとこんな具合です。

過去1800日の投機筋ロング、ショートの変動範囲での割合を%で示すと

Quandleのゴールド先物トレーダー分類でのMoney MonegerのLong,Shortの変動範囲で見ると、こういう具合

■ GDX,GDXJ、SIL、SILJ チャート

GDX,GDXJ、SIL、SILJのパフォーマンスを比べています。対数表示なので傾きがそれぞれのETFのパフォーマンスを示します。2016年年初からのパフォーマンスはSILJが圧倒していました、ただし時価総額は極端に小さいものです。

2016年夏にGDXJ/GLDは大きくなっていますが、過去の平均から見るとこれでも低位です。

一般株式SPYの下落を見ると規律あるポートフォリオ分散でゴールドが好まれるようになります。

シルバー価格が上昇するということはゴールドに過熱感があるということです。

USDJPYとGLDの関係

SPYと^HUIの関係

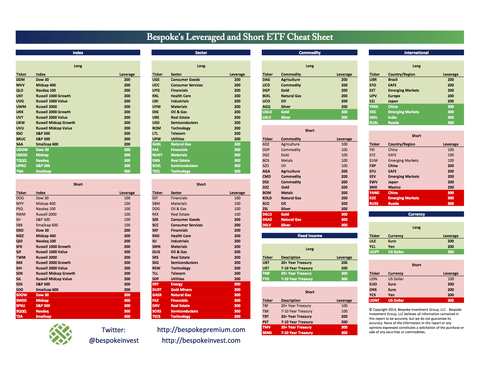

●レバレッジドETF:レバレッジドETFを決して塩漬けしないように

レバレッジドETFの性質

x3短期値動きは

同じ期間の投機筋ポジション推移

ここから下は支離滅裂のメモ

http://www.cftc.gov/dea/futures/deacmxsf.htm 、シルバー、銅、ゴールド、アルミ

http://news.goldseek.com/COT/

http://www.cmegroup.com/

CoTレポートは火曜の数値を金曜日に開示する。

ただしopen interestに関しては翌日に速報値を開示

http://www.cmegroup.com/trading/metals/限月割合はこちら

http://www.cmegroup.com/trading/metals/precious/gold_quotes_volume_voi.html?venue=F&foi=O

Commercia, Manamaneger 等を分離チャート表示、データダウンロードも可能

https://www.quandl.com/data/CFTC/GC_F_ALL-Commitment-of-Traders-Gold-Futures-Only

下記チャートの最新データは画像をクリック。建玉とゴールド価格相関を表示

GLDへの資金流入確認、下の画像をクリックしてシンボルと期間を設定

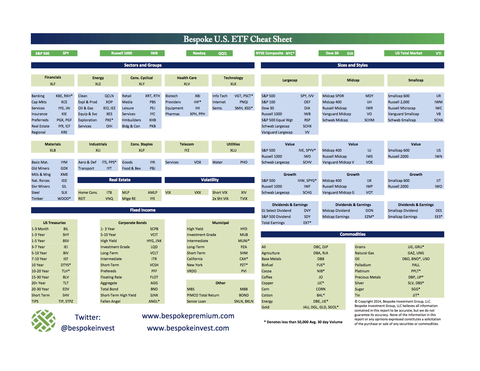

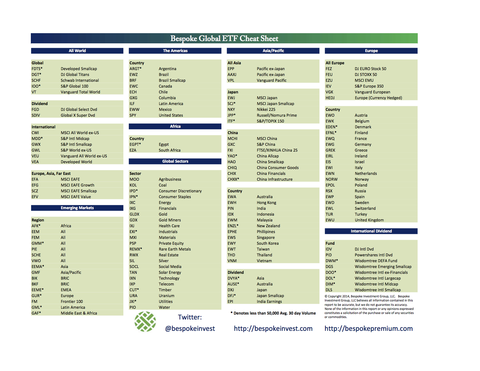

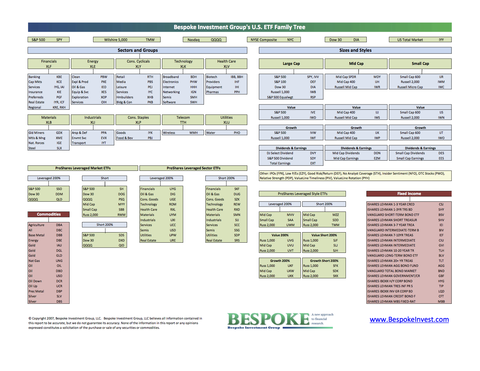

ETF早見表

Trailing Stop Limit Orders

https://www.interactivebrokers.co.jp/jp/index.php?f=4318

https://www.interactivebrokers.com/en/index.php?f=606

https://www.interactivebrokers.com/en/software/tws/usersguidebook/ordertypes/trailing_stop_limit.htm

Trailing Stop Orders

https://www.interactivebrokers.com/en/index.php?f=605

https://www.interactivebrokers.com/en/software/tws/usersguidebook/ordertypes/trailing_stop.htm

各種オーダータイプ

https://www.interactivebrokers.com/en/software/tws/advancedorderstop.htm

http://www.3xetf.com/bull/

<<SPY(S&P500)とHUI(金鉱株指数)の関係>>

一部HUIデータが欠落しています。

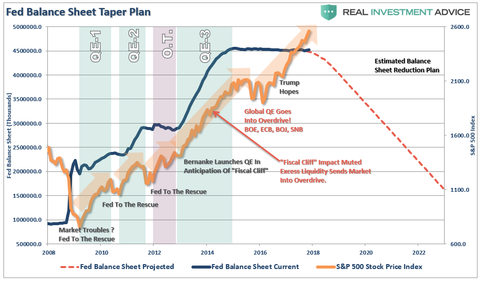

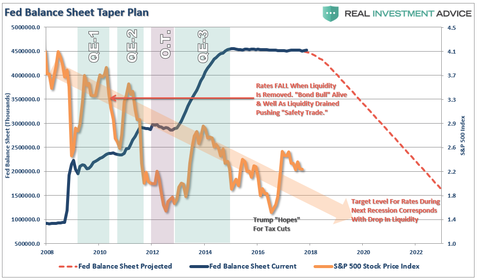

橙色バーの期間はQE3開始からFEDが10年ぶりに金利引上までの期間です。QE3は規模も期間も決めない世界の中央銀行では前代未聞の量的緩和政策で、これが大きく金融市場を歪めました。

「株式が下落するとゴールドは輝く」を示すチャートです。

極端な偏りからの平均回帰は反対方向に大きくオーバーシュートするのが市場の常です。

前回のゴールド、金鉱株ブル相場は約10年続きました。

ブル相場が円熟期に近づく時の目安は下記の事象が複合的に生じた時です。

ーGDX、GDXJ構成銘柄でInsider sellが目立つ

ー主要メディアがゴールド、金鉱株をポジティブに報じる、金鉱株の個別銘柄を取り上げる

ー金鉱株大型銘柄への資金流入が目立つ

ー相対的にシルバーがとても強くなる

ー株式市場が活況になる

ブル相場の円熟期には小型銘柄から大型銘柄に資金が集中する傾向がある。

前回ブル相場円熟期ではGDXJがGLDよりも先にピークを迎えた。

前回ブル相場円熟期ではGDXとGLDは同時期にピークを迎えた。

ブル相場の円熟期には相対的にシルバーが強くなる傾向がある。

金鉱株、銀鉱株ETF比較

対数表示なので傾きがそのままパフォーマンスを表します。ただし流動性はGDX>GDXJ>SIL>SILJです。

GDX,GDXJは日中のスプレッドはたいてい1セントです。証券会社によってはSILは売買手数料無料です。

金鉱株、銀鉱株ETFの規模、流動性等一覧

http://etfdb.com/type/sector/materials/gold-miners/

http://etfdb.com/type/sector/materials/silver-miners/

GLDとUSDJPYの関係

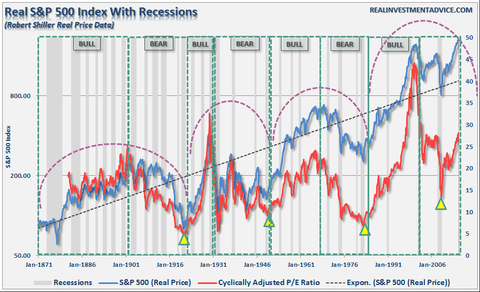

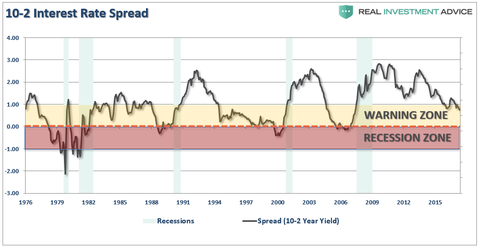

長期バリュエーション波

http://www.zerohedge.com/news/2016-10-17/past-prologue-new-secular-bull-or-repeat-70s

http://agora-web.jp/archives/2027867.html

https://realinvestmentadvice.com/the-fed-balance-sheet-unwind-myth/

シルバー・ゴールドサイクル、ゴールドに対して価値をあげた通貨は一つもない。

https://www.zerohedge.com/commodities/silver-part-1-start-new-gold-silver-cycle