議会予算局が黙示録的長期債務を明らかに、あと2年で赤字は$1T超に

債務先進国の日本でもまだ巨額債務と財政赤字が顕在化していません、米国の場合はもっと政府債務を増やしても問題が顕在化するまでに十分な時間が在るように見えます。債務発行量の限界は日本と同じく長短金利差を利用する銀行のビジネスモデルが成り立たなくなるときでしょう。

On Monday morning, the CBO announced in

its latest forecast that, as widely expected, U.S. budget deficits are

set to widen further in coming years and economic gains will be muted" -

a growth outlook that’s weaker than the Trump administration’s target

of at least 3 percent growth. However, the surprise was that contrary to

the CBO's last forecast, the budget deficit is now expected to hit $1 trillion two years later than previously projected.

月曜朝に、CBO議会予算局が最新予想を開示した、予想通り、米国財政赤字は今後何年も拡大を続け経済成長は弱まるだろうーートランプ政権の目標3%よりも成長予測は弱いものだ。しかしながら、驚いたことにCBOの昨年の予想とは異なり、財政赤字が$1Tを超えるのは以前の予想よりも2年先送りとなった。

Specifically, the U.S. budget deficit is forecast to widen to "only" $897 billion over the 12 months through September, from $779 billion last year. This means that contrary to the CBO's last forecast in April, the U.S. budget deficit will top $1 trillion in fiscal 2022. The CBO estimated in April that the budget deficit for the entire fiscal year would increase to $804 billion, before widening to $981 billion in fiscal 2019 and topping $1 trillion in 2020.

特記すべきは、米国財政赤字予想は9月からの12ヶ月で「わずか」$897Bとなった、一方昨年実績は$779Bだった。ということで4月の直近CBO予想とは異なり、米国財政赤字が$1Tを超えるのは会計年度2022となる予想だ。CBOの4月の予想では財政赤字は$804Bで、会計年度2019には$981Bとなり、2020には$1Tを超えると見ていた。

“That reduction in projected deficits results primarily from legislative changes -- most notably a decrease in emergency spending,” the CBO said, somewhat optimistically especially since the economy is forecast to slow over the next three years with the growth rate easing to 2.3% in 2019, 1.7% next year, and 1.6% in 2021, the CBO forecasted; growth was an estimated 3.1% last year.

“The slowdown begins in 2019 as the positive effects of recent tax legislation on business investment are expected to wane and federal purchases under current law are projected to drop sharply starting in the fourth quarter of this year,” according to the report.

「予想赤字が減った主要因は法改正だーー最も顕著なのは緊急費用の削減、」とCBOは言う、今後3年の経済成長は低いと見られ、2019年2.9%、2020年1.7%、そして2021年1.6%と低く想定される中で楽観的なものだ;昨年の成長は3.1%と見られている。「2019年から低下すると見られているのは最近の税制改革の効果が薄れ、さらに連邦政府購買が今年Q4から急落すると見られているためだ、」とこの報告書は述べる。

There is one problem with this forecast: Wall Street disagrees vehemently, and according to analyst forecasts, the Treasury Department will see further acceleration in sales of long-term debt to finance the government’s widening budget deficit, with new issuance projected to top $1 trillion for a second-straight year. As Bloomberg notes, many strategists at primary-dealer firms predict that this Wednesday’s quarterly refunding announcement will see the Treasury maintain note and bond sales at the record high levels they have boost.

この予想には一つ問題がある:Wall Streetは激しく反発する、アナリスト予想では、政府財政赤字拡大に伴い財務省の長期国債発行が加速すると見ている、2年連続で新発国債が$1Tに達すると見ている。ブルームバーグによると、国債受け入れ機関の多くのストラテジストの予想では、この木曜の四半期国債国債報告で、財務省は国債発行が記録的な量になると見ている。

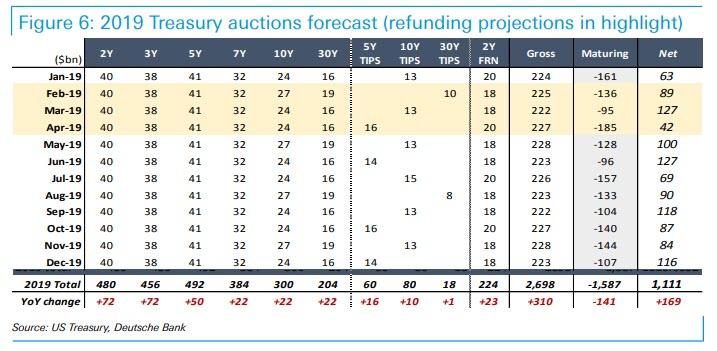

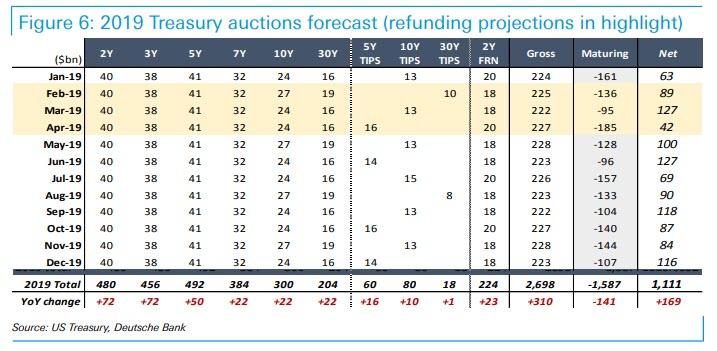

According to one specific forecast, that of Steven Zeng from Deutsche Bank, the Treasury’s total net new issuance in 2018 amounted to $1.34 trillion, more than double the 2017 level of about $550 billion. In 2019, it will be $1.4 trillion, with $1.11 trillion from more coupon-bearing debt and the rest in bills.

ある1社の見立てでは、ドイツ銀行のSteven Zengaだが、2018年の新発国債は$1.34Tだった、2017年の$550Bの倍になっている。2019年には、これが$1.4Tになると思われる、$1.11Tが利付債で残りは短期証券だろうと。

Some more details from DB:

ドイツ銀行はさらに詳細に関して話す:

2018年2月以来、財務省は国債販売額を増やしてきた、$341B増やして昨年は$2,388Bだった。ネットでの発行額は2017年に$419Bだったものが2018年には$942Bになった、そして我々の推測では2019年には更に増えて$1.111Bになると思われる。

The increased Treasury issuance follows tax cuts and government spending increases implemented under the Trump administration, and, as Bloomberg notes, "that’s darkening a fiscal outlook already made worrisome by rising entitlement-program expenses and higher costs to service America’s nearly $16 trillion in debt. Meanwhile, the Federal Reserve’s balance-sheet runoff is also adding to supply, forcing the Treasury to reach out to the public for even more funding.

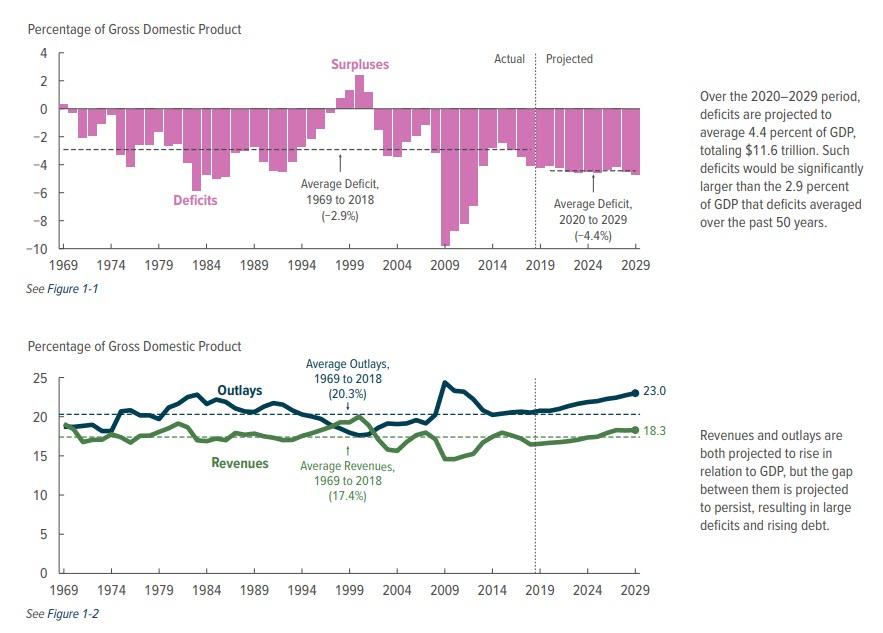

The fiscal 2018 U.S. budget gap hit a six-year high of about $780 billion, and the Congressional Budget Office forecasts it will reach $973 billion in 2019 and top $1 trillion the next year. Over the next decade, the U.S. government will spend about $7 trillion just to service the nation’s debt, according to the CBO.

トランプ政権下で減税や財布歳出増加後に国債発行が増えている、そして、ブルームバーグが言うように、「社会保障費や$16Tの国債費用が増え続けるなかぜ財政事情はさらに悪化している。それと同時にFEDバランスシート縮小で供給は増えている、これがさらなる国債発行を余儀なくさせている。2018会計年度の米国予算赤字は6年ぶりの大きさで$780Bになった、そしてCBOの予想では、2019年には$973、そして翌年には$1Tになると見られている。今後10年で、米国政府の債務費用は$7TにもなるとCBOは言う。

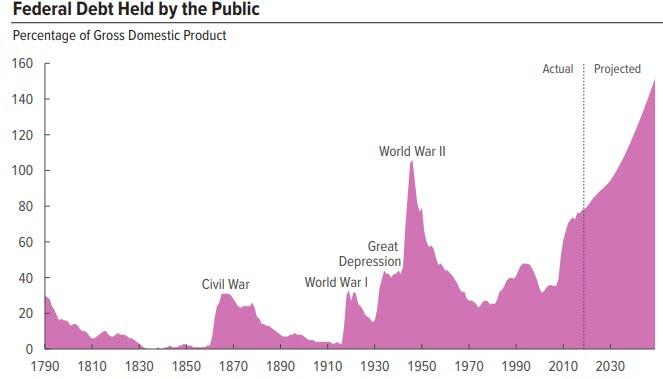

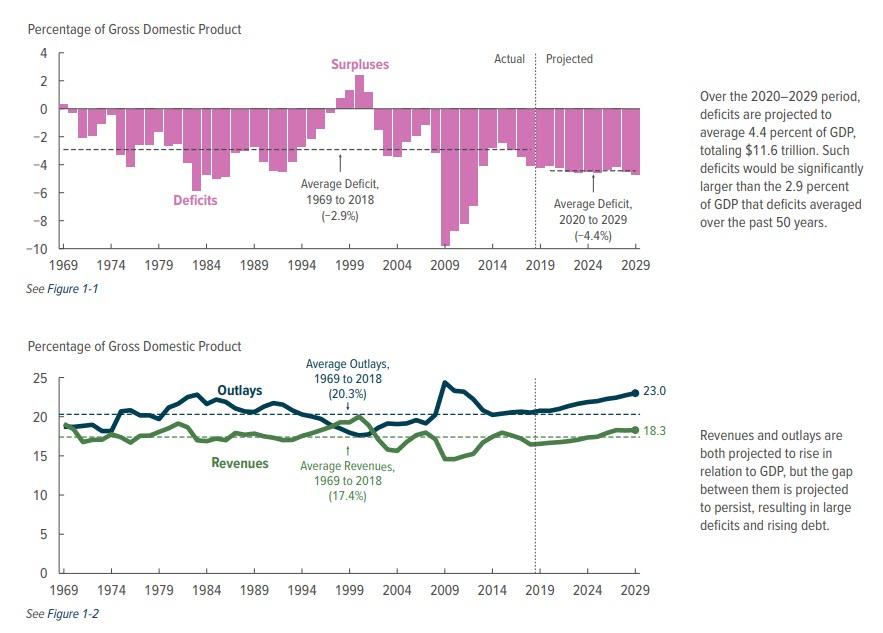

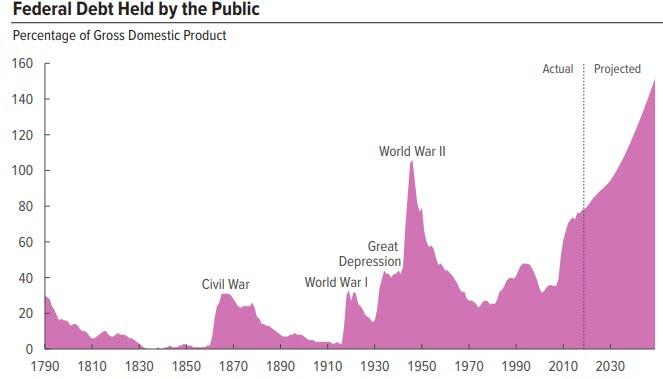

Of course, there is no change to the CBO's long-term forecast of debt issuance which is, basically, apocalyptic as the following chart confirms.

当然のことながら、CBOの長期的債務発行見通しに変化はない、基本的に下のチャートに示すように黙示録的だ。

Curiously despite the flood of supply, Treasury yields haven’t surged higher because demand hasn’t dropped for the world’s safest securities, as confirmed by the just concluded very strong 2Y auction.

奇妙なことに供給は大幅に増えているにもかかわらず、国債利率は急増していない、というのも世界の安全債権として需要が衰えないからだ、二年物オークションをみてもこれが確認できる。

“With all these problems, we’re still in better shape than so many of the other advanced economies,” said Phillip Swagel, a University of Maryland professor and former Treasury official during the George W. Bush administration.

「このような問題を抱えているが、米国はまだ他の先進国よりも良好だ。」とPhillip Swagelは言う、彼はUniversity of Marylandの教授でGeorge W.Bush政権で財務省高官だった。

Yet investors aren’t so sanguine, most notably DoubleLine Capital LP’s Jeffrey Gundlach who has repeatedly warned that the U.S. economy will be plagued by an ocean of debt. He cited the fiscal 2018 rise in America’s national debt among risks in his annual webcast, and just overnight tweeted that currently the US has "$122 Trillion US unfunded liabilities per Debtclock. That’s 564% of Fiscal ‘18 GDP. To fund would require 10% of GDP for 56+ yrs."

ただ投資家はそれほど楽観的ではない、著名なDoubleLine CapitalのJefferey Gundlachは繰り返し警告を発している、米国経済は債務の海で苦しむだろうと。彼は自らの年次webcastで2018会計年度の連邦政府債務増加を指摘している、そして昨夜tweetで「Debtclockによると米国の資金不足は$122Tに及ぶ」と警告した。これは2018GDPの564%にもなる。この返済にGDPの10%を費やすと56年超も要する。」

大金持ち投資家 Seth A.Klarmanがダボス会議で言うには、世界中での緊張が高まり、米国の主導権が後退し、債務が増えるというのはレッドフラッグだと。

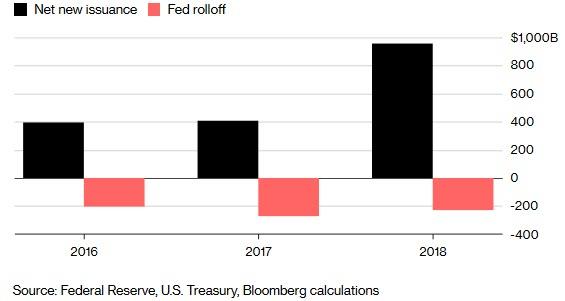

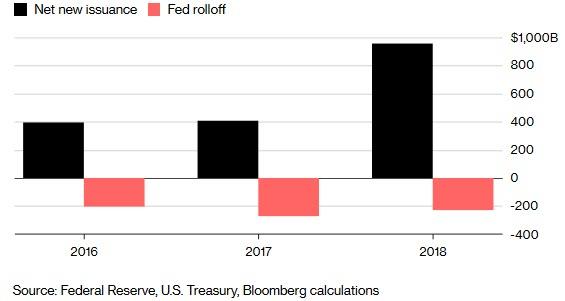

Yet while it is a virtual certainty that the CBO is wrong, and that US deficits will continue to soar as the US is forced to issue over $1 trillion in net debt each year, the wildcard is whether the Fed will slow down is balance sheet tapering. Last year, the Fed’s Treasury holdings fell by about $230 billion in 2018, compared with a reduction of $18 billion in 2017. An additional $271 billion should roll off this year, according to JPM, and the Treasury will have to find an offsetting amount of demand for this paper.

ただし、CBOはほとんど確実に間違っており、毎年$1Tの国債発行で米国債務は急増しているが、ワイルドカードはFEDが今後バランスシート縮小をスローダウンするかどうかだ。昨年2018、FEDの国債保有高は$230減った、2017には$18Bの削減だった。今年は$271Bを削減するはずだ、とJPMは言う、財務省はこの削減に見合った買い手を見つけねばならない。

“Net borrowing needs will continue to increase due to the expected increase in the deficit combined with funding needs coming from the Fed’s debt run off,” said Margaret Kerins, global head of fixed-income strategy at BMO Capital Markets Corp.

「借金総額は増え続けるだろう、財政赤字増加とFEDのバランスシート削減が重なるためだ、」とMargaret Kerinsは言う、彼女はMBO Capital Marketの固定金利商品戦略世界統括だ。

“Given the global backdrop with Brexit and China’s economy slowing down, there is really a bid for safety, liquidity and quality -- which means Treasuries -- and that’s keeping yields in check to some degree.”

「Brexitや中国経済減速で世界経済が低迷する中で、安全、流動性、そして質が求められるーーこれこそ米国債だーーそしてある程度の金利水準が保たれている。」

Of course, at some point the market will finally start focusing on America's long-term - and very much unsustainable - debt picture as the CBO has warned year after year. When it does, and when there is another major selloff in stocks, US Treasurys will no longer be the "safe haven." If and when that happens, that will be the signal that the time to get out of Dodge has finally arrived.

当然のことながら、どこかの時点で最終的に市場は米国の長期的な持続可能性に注目するだろうーーCBOが長年警告していた債務構造にだ。こうなったときには、株式の大幅下落を引き起こし、米国債はもはや「safe haven」でありえない。こういうことが起きる時、最終的に逃げ出すシグナルとなるだろう。

月曜朝に、CBO議会予算局が最新予想を開示した、予想通り、米国財政赤字は今後何年も拡大を続け経済成長は弱まるだろうーートランプ政権の目標3%よりも成長予測は弱いものだ。しかしながら、驚いたことにCBOの昨年の予想とは異なり、財政赤字が$1Tを超えるのは以前の予想よりも2年先送りとなった。

Specifically, the U.S. budget deficit is forecast to widen to "only" $897 billion over the 12 months through September, from $779 billion last year. This means that contrary to the CBO's last forecast in April, the U.S. budget deficit will top $1 trillion in fiscal 2022. The CBO estimated in April that the budget deficit for the entire fiscal year would increase to $804 billion, before widening to $981 billion in fiscal 2019 and topping $1 trillion in 2020.

特記すべきは、米国財政赤字予想は9月からの12ヶ月で「わずか」$897Bとなった、一方昨年実績は$779Bだった。ということで4月の直近CBO予想とは異なり、米国財政赤字が$1Tを超えるのは会計年度2022となる予想だ。CBOの4月の予想では財政赤字は$804Bで、会計年度2019には$981Bとなり、2020には$1Tを超えると見ていた。

“That reduction in projected deficits results primarily from legislative changes -- most notably a decrease in emergency spending,” the CBO said, somewhat optimistically especially since the economy is forecast to slow over the next three years with the growth rate easing to 2.3% in 2019, 1.7% next year, and 1.6% in 2021, the CBO forecasted; growth was an estimated 3.1% last year.

“The slowdown begins in 2019 as the positive effects of recent tax legislation on business investment are expected to wane and federal purchases under current law are projected to drop sharply starting in the fourth quarter of this year,” according to the report.

「予想赤字が減った主要因は法改正だーー最も顕著なのは緊急費用の削減、」とCBOは言う、今後3年の経済成長は低いと見られ、2019年2.9%、2020年1.7%、そして2021年1.6%と低く想定される中で楽観的なものだ;昨年の成長は3.1%と見られている。「2019年から低下すると見られているのは最近の税制改革の効果が薄れ、さらに連邦政府購買が今年Q4から急落すると見られているためだ、」とこの報告書は述べる。

There is one problem with this forecast: Wall Street disagrees vehemently, and according to analyst forecasts, the Treasury Department will see further acceleration in sales of long-term debt to finance the government’s widening budget deficit, with new issuance projected to top $1 trillion for a second-straight year. As Bloomberg notes, many strategists at primary-dealer firms predict that this Wednesday’s quarterly refunding announcement will see the Treasury maintain note and bond sales at the record high levels they have boost.

この予想には一つ問題がある:Wall Streetは激しく反発する、アナリスト予想では、政府財政赤字拡大に伴い財務省の長期国債発行が加速すると見ている、2年連続で新発国債が$1Tに達すると見ている。ブルームバーグによると、国債受け入れ機関の多くのストラテジストの予想では、この木曜の四半期国債国債報告で、財務省は国債発行が記録的な量になると見ている。

“We’ve seen deficits continue to blow out,” said Brian Edmonds, head of interest-rates trading at Cantor Fitzgerald in New York. “We are going to see more and more supply.” Cantor, along with dealers including Citigroup Inc., TD Securities, Deutsche Bank AG and Wells Fargo Securities, sees the Treasury keeping auction sizes unchanged for nominal coupon-bearing debt.「赤字が引き続き拡大するのを見てきた」とBrian Ecmondsは言う、彼はニューヨークのCantor Fitzgerald社の金利取引主任だ。「さらなる国債発行を目の当たりにするだろう。」国債ディーラーであるCiti、TD証券、ドイツ銀行AGそしてWells Fargo証券と同様にCantorは国債の売出し規模は変わらないと見ている。

According to one specific forecast, that of Steven Zeng from Deutsche Bank, the Treasury’s total net new issuance in 2018 amounted to $1.34 trillion, more than double the 2017 level of about $550 billion. In 2019, it will be $1.4 trillion, with $1.11 trillion from more coupon-bearing debt and the rest in bills.

ある1社の見立てでは、ドイツ銀行のSteven Zengaだが、2018年の新発国債は$1.34Tだった、2017年の$550Bの倍になっている。2019年には、これが$1.4Tになると思われる、$1.11Tが利付債で残りは短期証券だろうと。

Some more details from DB:

ドイツ銀行はさらに詳細に関して話す:

Since February 2018, the Treasury has increased auction sizes for coupon securities at each quarterly refunding meeting, boosting gross public issuance by $341bn to $2,388bn last year. Net issuance climbed from $419bn in 2017 to $942bn in 2018, and we estimate it will rise further to $1,111bn in 2019.

2018年2月以来、財務省は国債販売額を増やしてきた、$341B増やして昨年は$2,388Bだった。ネットでの発行額は2017年に$419Bだったものが2018年には$942Bになった、そして我々の推測では2019年には更に増えて$1.111Bになると思われる。

The increased Treasury issuance follows tax cuts and government spending increases implemented under the Trump administration, and, as Bloomberg notes, "that’s darkening a fiscal outlook already made worrisome by rising entitlement-program expenses and higher costs to service America’s nearly $16 trillion in debt. Meanwhile, the Federal Reserve’s balance-sheet runoff is also adding to supply, forcing the Treasury to reach out to the public for even more funding.

The fiscal 2018 U.S. budget gap hit a six-year high of about $780 billion, and the Congressional Budget Office forecasts it will reach $973 billion in 2019 and top $1 trillion the next year. Over the next decade, the U.S. government will spend about $7 trillion just to service the nation’s debt, according to the CBO.

トランプ政権下で減税や財布歳出増加後に国債発行が増えている、そして、ブルームバーグが言うように、「社会保障費や$16Tの国債費用が増え続けるなかぜ財政事情はさらに悪化している。それと同時にFEDバランスシート縮小で供給は増えている、これがさらなる国債発行を余儀なくさせている。2018会計年度の米国予算赤字は6年ぶりの大きさで$780Bになった、そしてCBOの予想では、2019年には$973、そして翌年には$1Tになると見られている。今後10年で、米国政府の債務費用は$7TにもなるとCBOは言う。

Of course, there is no change to the CBO's long-term forecast of debt issuance which is, basically, apocalyptic as the following chart confirms.

当然のことながら、CBOの長期的債務発行見通しに変化はない、基本的に下のチャートに示すように黙示録的だ。

Curiously despite the flood of supply, Treasury yields haven’t surged higher because demand hasn’t dropped for the world’s safest securities, as confirmed by the just concluded very strong 2Y auction.

奇妙なことに供給は大幅に増えているにもかかわらず、国債利率は急増していない、というのも世界の安全債権として需要が衰えないからだ、二年物オークションをみてもこれが確認できる。

“With all these problems, we’re still in better shape than so many of the other advanced economies,” said Phillip Swagel, a University of Maryland professor and former Treasury official during the George W. Bush administration.

「このような問題を抱えているが、米国はまだ他の先進国よりも良好だ。」とPhillip Swagelは言う、彼はUniversity of Marylandの教授でGeorge W.Bush政権で財務省高官だった。

Yet investors aren’t so sanguine, most notably DoubleLine Capital LP’s Jeffrey Gundlach who has repeatedly warned that the U.S. economy will be plagued by an ocean of debt. He cited the fiscal 2018 rise in America’s national debt among risks in his annual webcast, and just overnight tweeted that currently the US has "$122 Trillion US unfunded liabilities per Debtclock. That’s 564% of Fiscal ‘18 GDP. To fund would require 10% of GDP for 56+ yrs."

ただ投資家はそれほど楽観的ではない、著名なDoubleLine CapitalのJefferey Gundlachは繰り返し警告を発している、米国経済は債務の海で苦しむだろうと。彼は自らの年次webcastで2018会計年度の連邦政府債務増加を指摘している、そして昨夜tweetで「Debtclockによると米国の資金不足は$122Tに及ぶ」と警告した。これは2018GDPの564%にもなる。この返済にGDPの10%を費やすと56年超も要する。」

大金持ち投資家 Seth A.Klarmanがダボス会議で言うには、世界中での緊張が高まり、米国の主導権が後退し、債務が増えるというのはレッドフラッグだと。

Yet while it is a virtual certainty that the CBO is wrong, and that US deficits will continue to soar as the US is forced to issue over $1 trillion in net debt each year, the wildcard is whether the Fed will slow down is balance sheet tapering. Last year, the Fed’s Treasury holdings fell by about $230 billion in 2018, compared with a reduction of $18 billion in 2017. An additional $271 billion should roll off this year, according to JPM, and the Treasury will have to find an offsetting amount of demand for this paper.

ただし、CBOはほとんど確実に間違っており、毎年$1Tの国債発行で米国債務は急増しているが、ワイルドカードはFEDが今後バランスシート縮小をスローダウンするかどうかだ。昨年2018、FEDの国債保有高は$230減った、2017には$18Bの削減だった。今年は$271Bを削減するはずだ、とJPMは言う、財務省はこの削減に見合った買い手を見つけねばならない。

“Net borrowing needs will continue to increase due to the expected increase in the deficit combined with funding needs coming from the Fed’s debt run off,” said Margaret Kerins, global head of fixed-income strategy at BMO Capital Markets Corp.

「借金総額は増え続けるだろう、財政赤字増加とFEDのバランスシート削減が重なるためだ、」とMargaret Kerinsは言う、彼女はMBO Capital Marketの固定金利商品戦略世界統括だ。

“Given the global backdrop with Brexit and China’s economy slowing down, there is really a bid for safety, liquidity and quality -- which means Treasuries -- and that’s keeping yields in check to some degree.”

「Brexitや中国経済減速で世界経済が低迷する中で、安全、流動性、そして質が求められるーーこれこそ米国債だーーそしてある程度の金利水準が保たれている。」

Of course, at some point the market will finally start focusing on America's long-term - and very much unsustainable - debt picture as the CBO has warned year after year. When it does, and when there is another major selloff in stocks, US Treasurys will no longer be the "safe haven." If and when that happens, that will be the signal that the time to get out of Dodge has finally arrived.

当然のことながら、どこかの時点で最終的に市場は米国の長期的な持続可能性に注目するだろうーーCBOが長年警告していた債務構造にだ。こうなったときには、株式の大幅下落を引き起こし、米国債はもはや「safe haven」でありえない。こういうことが起きる時、最終的に逃げ出すシグナルとなるだろう。