倒産した中国企業は、返済不能債務の15倍の現金を持っていると報告されていた

民間企業は親分の北京政府のやり方を真似しているだけだ、の下りでクスッと笑ってしまいました。この例の企業も債務はドル建てなので、人民元下落はとても困ることになるでしょう。

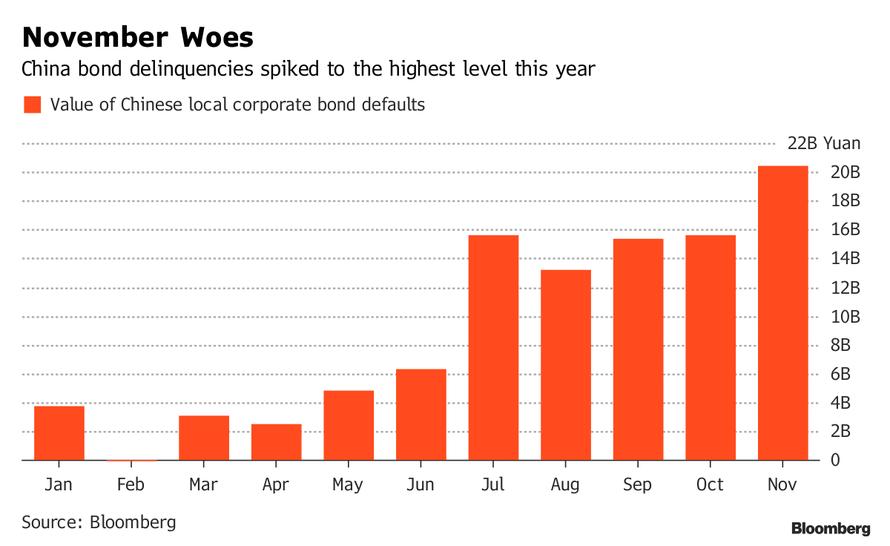

That China has had a problem with rising defaults is not news: as we reported back in October, 2018 was already set to be a record year for Chinese bankruptcies. Things only got worse in November and December when defaults spiked to 20.4 billion yuan ($3 billion) confirming that the supportive policies from the People’s Bank of China announced more than a month ago have yet to yield the intended effect.

中国で倒産が増えているというだけでは何も目新しいニュースではない:ZeroHedgeが10月に報告したように、2018年はすでに中国の倒産発生数では記録的な歳になっている。11月12月と状況はますます悪化している、倒産債務が20.4B人民元($3B)にもなっており、ひと月前にPBoCが声明を発した救済政策が意図した効果を出していない。

“Defaults will stay elevated [in 2019] because the Chinese economy is expected to slow and off-balance-sheet lending has been shrinking,” said Yang Hao, analyst at Nanjing Securities. The funding environment has yet to improve significantly for certain corporations, he added.

「倒産は2019年にも引き続き増え続けるだろう、というのも中国経済は減速が予想され簿外貸出が縮小し始めた」とYang Haoは言う、彼はNanjing Securitiesのアナリストだ。特定の企業に対する資金環境はとても改善した、と彼は加える。

Predictably, just like in the US, Chinese investors have shunned lower-rated notes, and only relatively stronger firms were able to access the local bond market in recent months. Non-finance companies rated below AA publicly sold 1.27 trillion yuan of notes for the first 11 months of 2018, the lowest in four years. In contrast, companies with above AA+ ratings sold almost 3.28 trillion yuan bonds, up about 40 percent from last year.

予想通り、米国投資家と同様に、中国等しかも低格付け証券は回避する、そしてここ数ヶ月を見ると相対的に強い企業だけが地方債券市場にアクセスできる。AA格付け以下の非金融企業の債券発行額は2018年初から11か月で1.27T人民元だった、ここ4年で最低だ。これと比べるとAA+格付け企業は3.28T人民元を発行している、昨年から40%も増えている。

None of this is news.

これも目新しいニュースではない。

What is surprising however, is what happened when the latest Chinese corporate default took place on Tuesday: that's when Jiangsu-based Kangde Xin Composite Material Group, failed to pay a 1 billion yuan ($148 million) local note due Jan. 15 due to a liquidity crunch, according to the company. The shocking punchline: as research analyst Tim Yup caught earlier this week, as of end-September the company reported that it "had" 15.4 billion yuan in cash and equivalents, more than double the total amount of its short-term debt, and more than 15 times the amount of debt that it just defaulted on!

しかしながら驚くことに、火曜に起きた最新の中国企業倒産で起きたことはこういう具合だ:江蘇省にあるKangde Xin Composite Material Group が1B人民元($148M)の債務を返済できなかった、1月15日満期であり流動性危機に陥ったのだ、と当社は言う。驚くべき結末だ:リサーチアナリストTim Yipは今週初めにこう聞かされた、9月末時点で当社は15.4B人民元を現金もしくは現金等価物で「持っていた」、これは短期債務総額の倍に相当する、そして今デフォルトを起こした債務額の15倍以上だという!

As so often happens in China (recall the Hanergy fiasco) the latest default was until recently one of the most beloved names by local hedge funds, with Kangde Xin's stock soaring until late 2017 as not a single investor appeared to do any due diligence on their investment, and then it all came crashing down when its largest shareholder's pledged stock loans blew up in early 2018.

中国ではよくあることで(Hanergy fiascoを思い起こすが良い)この直近の倒産が起きるまで、この会社は当地のヘッジファンドにとても好まれていた、2017年遅くまででKanglde Xinの株価は急騰していた、当社の投資に対する評価をしていたのは一社だけではない、そして暴落となった、当社最大の株主がこの株を担保に借金しており、2018年初めにこの借金が爆発したのだ。

Meanwhile, its bond were trading around par until mid-2018, when questions started to emerge about the company liquidity before collapsing to 35 cents currently.

それと同時に、2018年なかばまで当社の債権はそれなりに売買されていた、当社の流動性に疑念が持たれ始めるまでだ、今や35セントまで暴落している。

Yet while the company's collapse is a classic case of yet another overleveraged Chinese company keeling over once the money ran out, with the insolvency catalyst in this case being the massive stock loans taken out by management - a 5 trillion yuan "ticking time bomb" which we discussed previously - the latest default raises far more troubling questions about the quality of financial reports from Kangde Xin, and Chinese companies in general, and also highlights risks of investing in junk-rated bonds from the country.

ただ、この企業のの崩壊は伝統的な中国でよくある過剰債務であり資金不足で転覆したものだが、今回の場合支払不能の原因が経営者による巨額の株式担保債務でありーー5T人民元にもおよぶ「時限爆弾」で、これは以前ZeroHedgeが議論したーーこの直近の倒産でさらなる疑念が沸き起こった、というのKandge Xinの決算報告の質だ、そして中国企業全般に対するものだ、さらに国からジャンク格付けされている債権投資に関するリスクが注目される。

The consequence according to Manulife Asset Management, is that investors will tend to shun risky issuers even more, or simply demand a higher premium just when Chinese cash-strapped firms need funding the most. As noted above, liquidity crunch in China already sparked record local bond failures in 2018.

Manulife Asset Managementによると、投資家はさらにリスクの高い資産を避ける傾向にある、単に、中国の金欠企業にさらなる資金が求められるときに高いプレミアムを求めるだけだ。これまで議論してきたように、中国の流動性危機が2018年に記録的な地方債権(中央ではないという意味)破綻を起こしてきた。

"There have been too many companies with poor credit quality tapping the bond market in recent years,” said Jimond Wong, senior portfolio manager for Asia fixed income at Manulife Asset Management.

「与信品質があまりにひどい企業が多数あることをここ数年の債券市場でつぶやかれてきた、」とJimond Wongは言う、彼はAsia fixed income at Mnulife Asset Managementのシニアポートフォリオマネジャーだ。

And the bigger issue: “Very often, their problems are not easily captured by financial statements," especially when companies openly fabricate their numbers while local auditors fail to (or are paid not to) notice any glaring misrepresentations.

そして大きな問題は:「とてもよくあることだが、そういう問題が決算報告書に書かれることが無い、」特に企業がおおっぴらに数値を操作しても、どんなに誤解を呼ぶ間違いでも現地監査当局は咎めない。

Like pretending that you have 15 billion yuan in cash and being unable to pay a 1 billion debt maturity.

たとえば、1B人民元の債務が払えないのに15B人民元が手元キャッシュにあるふりをしているわけだ。

As Bloomberg elaborates, Kangde Xin caught the attention of Chinese regulators last May, when the Shenzhen Stock Exchange asked the company to elaborate on its cash holdings which had jumped to 18.5 billion yuan at the end of 2017 from 10.1 billion yuan two years earlier. In October, China Securities Regulatory Commission launched an investigation into Kangde Xin on inadequate information disclosure on dealings among its shareholders.

ブルームバーグが詳細に報告するように、Kangde Xinは昨年5月に中国監督局の問い合わせを受けた、深セン証券取引所が手元資金の対して詳細な開示を求めたときだ、二年前には手元現金が10.1B人民元だったのに、2017年末にはその額が18.5Bに急増したからだ。10月にはChina Securities Regulatory CommissionがKangde Xinを捜査した、株主向けに不適切な情報開示をしているとして。

Then, once it became clear that the company's "billions" in liquidity was just smoke and mirrors, on Wednesday, Kangde Xin’s credit rating was cut to Ca from B3 by Moody to reflect the default and expectation of the “high economic loss for bondholders when compared to the original promises on payment.”

それでも、水曜には、この企業の「B人民元」におよぶ流動性資金は煙のごとく消え去った、Kangde Xinの格付けはB3からCaに格下げとなった、ムーディズがデフォルトを見て「債権保持者は大きな経済損失」を被る恐れが高いとしたのだ。

When Bloomberg reached Kangde Xin for comment, the company referred it to its public statements... which we now know were worthless. The company’s accounts receivable collection slowed since the start of October due to "unfavourable financial market conditions", read the company's clients are also experience a cash crunch, and then its liquidity ran into temporary difficulties the firm said on the Shenzhen Stock Exchange website on Jan. 15, in response to investor queries about its ability to repay the local bonds and whereabouts of its cash.

ブルームバーグがKangde Xinのコメントに反応した時、当社は声明書に言及した・・・もういまとなってはその声明書はなんの価値もない。10月初め以来、売掛金回収が進まなくなった「金融市場環境が悪化したためだ」という、ここから読み取れるのは当社顧客も資金不足となっている、そのため当該企業も一時的に流動性不足となったと、これが1月15日に深セン証券取引書のウエブサイトに掲載された、投資家が当地債権の返済能力を問い合わせ現金引き出しを問い合わせたことに対する回答だ。

Kangde Xin "is a timely reminder that it is dangerous to stray too far into” lower rated Chinese names and private firms from the country still face rising default risks, said Owen Gallimore, head of credit strategy at Australia & New Zealand Banking Group.

Kandge Xinは「タイミングよく多くの人に注意を喚起した、あまりに格付けの低い中国企業には注意することだ」そして民間部門はまだデフォルトリスク状況局面にある、とOwen Gallimoreは言う、彼はAustralia &New Zealand Banking Groupの主任与信ストラテジストだ。

To be sure, this is not the first time a Chinese company grossly misrepresented its liquidity: a month ago, investors had a similar encounter with another Chinese junk-rated borrower called Reward Science and Technology Industry Group. The detergent and dairy producer reported having 4.15 billion yuan in cash and equivalents at the end of September before reneging on a 300 million yuan local bond payment in early December. Calls to Reward’s official in charge of bond information disclosure went unanswered.

年のためだが、今回が初めてではない、中国企業が流動性で大きく誤解を引き起こす情報開示をしたのは:ひと月前にも、投資家は別の中国ジャンク債発行元で同様のことを経験した、Reward Science とTechnology Industry Groupだ。毎日の報告で手元に4.15B人民元現金もしくは現金等価物があると9月末まで報告していた、ところが12月初めに300M人民元の債権支払いができなかった。Rward車の公式債権インフォメーション開示部門に問い合わせたが回答はなかった。

"There are big issues with Chinese issuers’ financial disclosure and much more stringent regulation is need to change the situation,” said Lv Pin, a credit analyst at CITIC Securities.

「中国の債権発行体の金融情報開示には大きな問題があり、状況を改善するにはもっと厳しい規制が必要だ、」とLv Pinは言う、彼はCITIC証券の与信アナリストだ。

The problem is that China's regulators are often aligned with the companies and serve merely to perpetuate a lie that liquidity is ample and that insolvency is impossible... until one day the stock crashes.

問題は、中国監督当局が企業とグルになっていることが度々で、単に嘘の上塗りをしていることだ、流動性は十分で支払不能など起きっこないと・・・ただしある日株価が暴落するまでのことだが。

"Right now, investors can’t rely on issuers’ financial statements at all and some have even disregarded them altogether."

「今の所、投資家は債券発行体の金融状況開示を全く信用できず、こういうものを全く無視する人もいる。」

Which is to be expected: after all Chinese companies are merely doing what Beijing has been doing for years: fabricating, making up and generally reporting bullshit numbers. The problem for investors is that China, the country, can afford to do it to "represent" that it is stronger than is in reality; however when Chinese companies do it, it is only a matter of time before investors end up paying the price. Meanwhile, thanks to episodes like Reward Science and Kangde Xin, confidence and sentiment in Chinese corporations has now officially vaporized.

今後予想されるのは:中国企業というのはドコモ単に北京政府が長年やってきたのと同じことをしている:数値操作、粉飾、そして一般的にデタラメな数値を開示している。投資家にとっての問題は、中国、国家自身であり、現実よりも強国である「ふり」をしている;しかしながら中国企業がそれをすると、投資家がそのつけを支払わされるのは時間の問題だ。それと同時に、Reward ScienceやKangde Xinの出来事のおかげで、中国企業に対する信頼や心理は今や公式に蒸発してしまった。