「自社株買いブラックアウトウインドウ」が今週ピークを迎える、その後急落

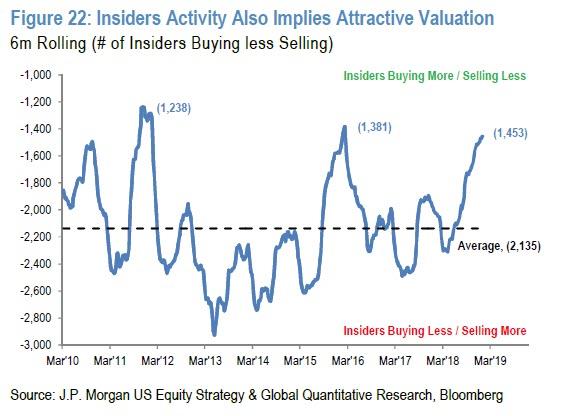

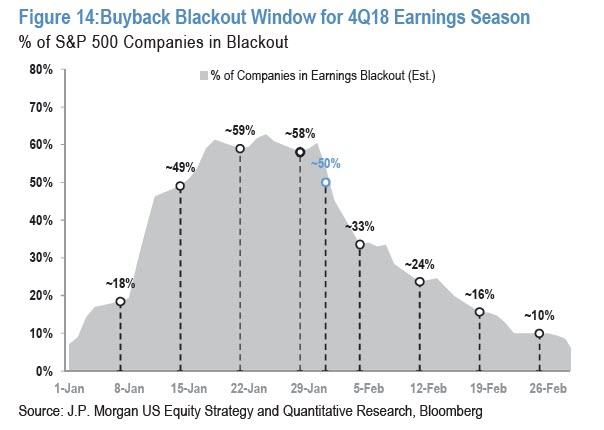

The

coming week will not only be the heaviest in terms of number of

S&P500 companies reporting Q4 earnings, it will also see the peak of

the current buyback blackout window. As JPMorgan shows in the chart

below, in the week of Jan 29, roughly 60% of all companies will be

prohibited from repurchasing their stock, a potential downside risk as

should a negative catalyst emerge - say US-China Trade talks fail to

impress - there will be far fewer companies able to provide a natural

shock absorber to a rapid drop.

来週には、S&P500銘柄のQ4決算開示が続くだけでなく、現在の自社株買いブラックアウトウインドウがピークに達するだろう。JPMorganが下のチャートに示すが、1月29日の週に全銘柄の60%が自社株買いを禁じられる、これは何かマイナス要因が生じるときの潜在的な下落リスクとなるーーたとえば米中貿易協議が失敗に終わるというようなーー急落時の緩衝行動を取れる企業が少なくなるだろう。

That's the bad news. The good news is that one the blackout period is over, and starting next week, only a third of the S&P will be prevented from repurchasing stock, companies will be able to return to doing what they have done best in the past decade - buyback their own stocks, reducing their shares outstanding, and artificially boosting their EPS, stock price and equity-linked management compensation.

まあこれは悪いニュースだ。良いニュースは、このブラックアウト期間が来週には終わり、自社株買いを禁じられる銘柄はわずか1/3になる、この十年やってきたのと同じことを企業が再開することができるようになるーー自社株買いだ、発行株式を減らし、人工的にEPSを増やす、こうなると株価が上昇し、株価連動の取締役報酬が増える。

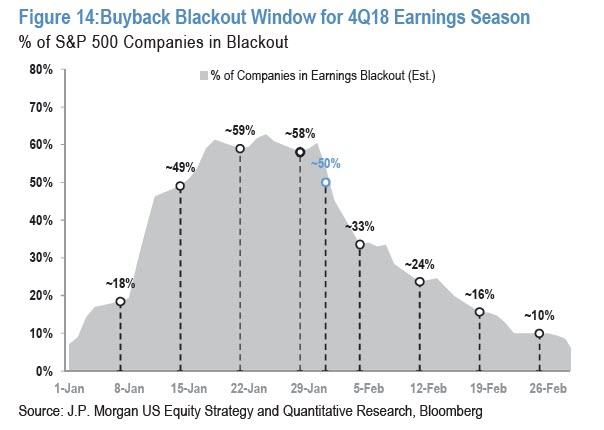

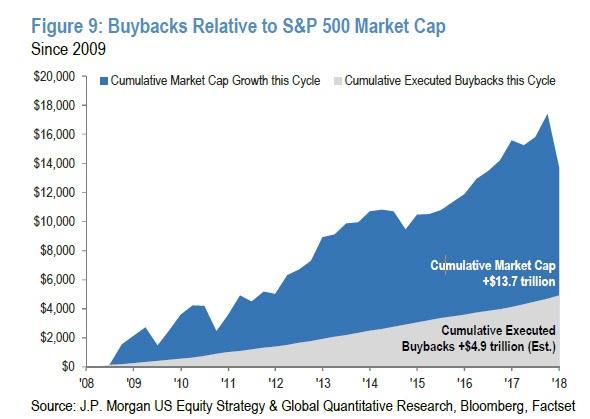

Indeed, as JPMorgan's Dubravko Lakos-Bujas writes, buybacks have been a key theme through this cycle with S&P 500 companies returning ~$5 trillion to shareholders since 2009...

たしかに、JPMorganのDbravko Lakos-Bujasが書いたことだが、自社株買いは今回の景気サイクルで鍵となるテーマだった、2009年以来S&P500企業は約$5Tの資金を株主還元してきた・・・

... and contributing ~2% to annual EPS growth.

・・・そしてEPS年間成長への寄与は約2%だ。

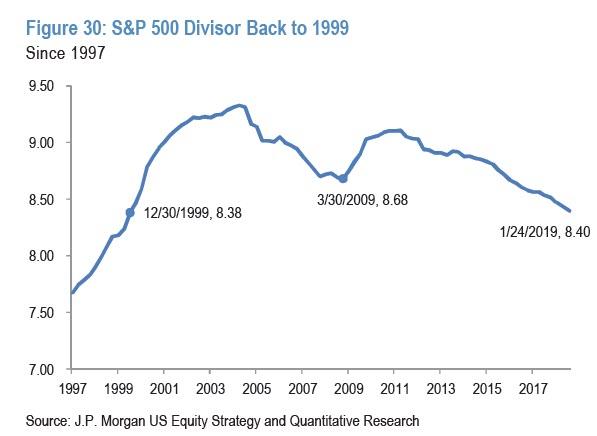

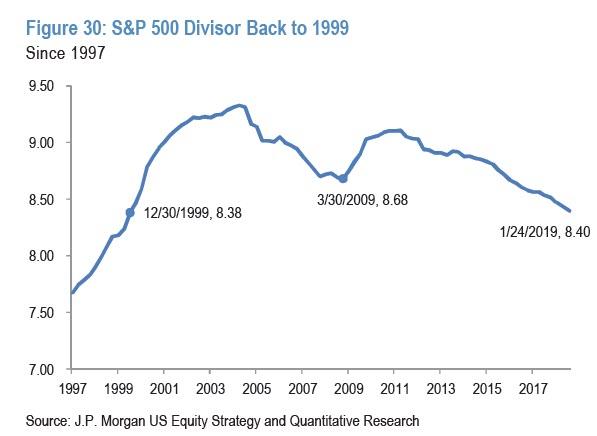

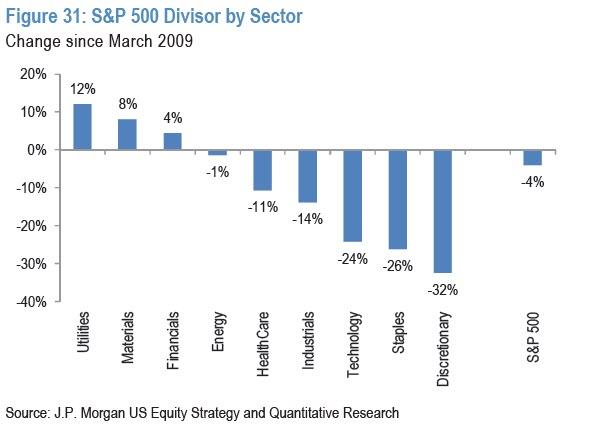

As a result, the S&P 500 divisor has fallen to 1999 levels as billions in shares have been taken out of circulation...

結果として、S&P500の流通株数は1999年のレベルに戻った、数ビリオンの株式が市場から無くなった・・・

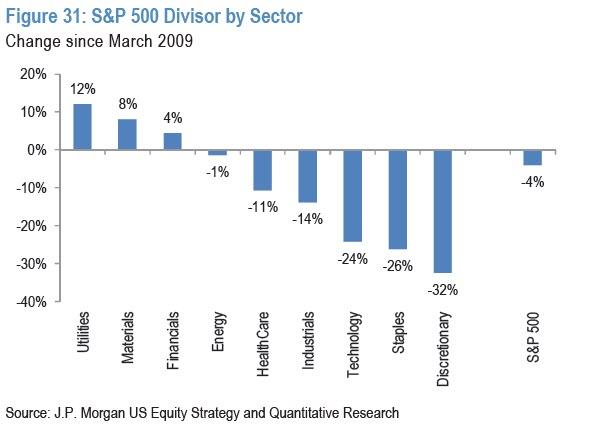

... with the discretionary sector enjoying the biggest decline in outstanding shares since March 2009.

裁量消費セクターでは2009年3月以来で最大の流通株数削減となった。

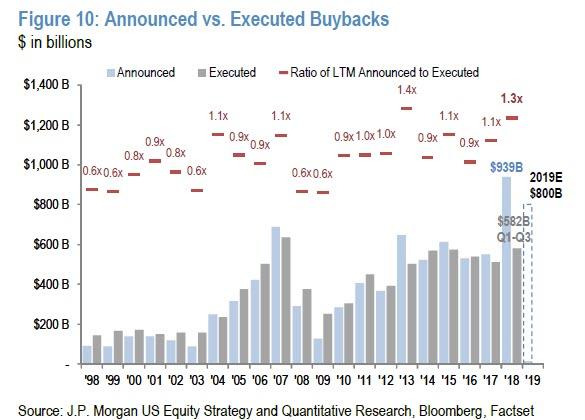

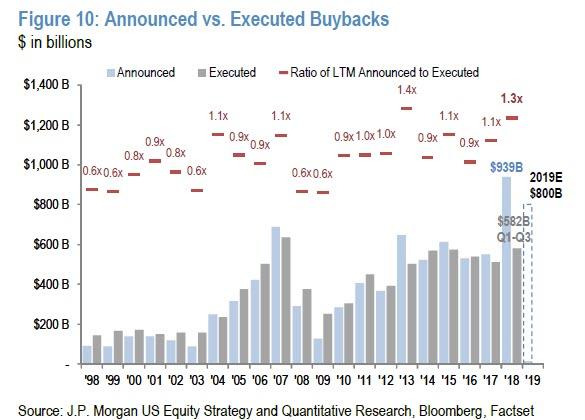

As we discussed previously, 2018 was notable for not only being the worst year for global capital markets since the financial crisis, it was also the year which saw record buyback announcements of $938 billion, led by Technology ($350b) and Financial ($194b) companies alone which announced as much as all S&P 500 companies in 2017 (~$550b).

ZeroHedgeが以前にも議論したが、2018年はあの金融危機以来で金融史上最悪の年であっただけでなく、$938Bという記録的な自社株買いが行われた、主要なものはテクノロジ($350B)と金融($194B)銘柄だった、この2セクターだけで2017年のS&P500全銘柄の自社株買い(約$550B)相当だった。

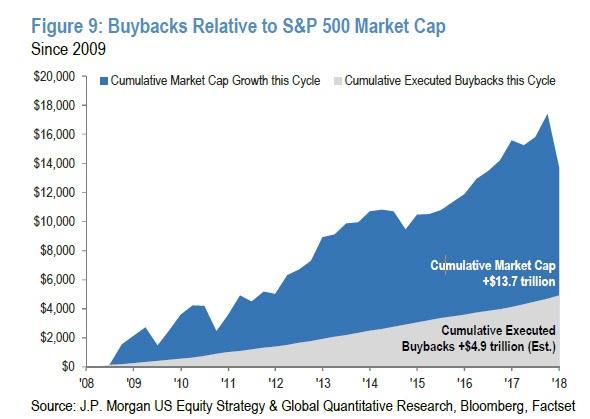

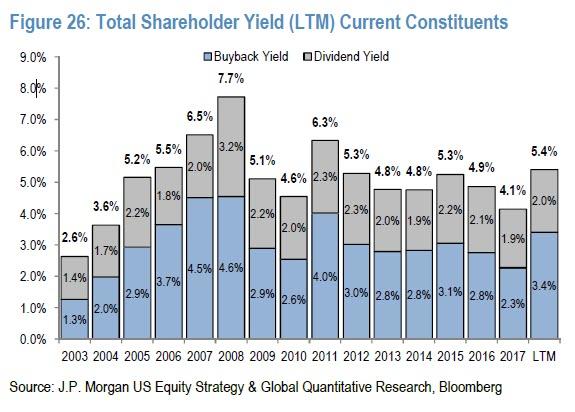

The even better news for bulls, is that in 2019, JPM expects S&P 500 companies to execute ~$800 billion in buybacks and return an additional ~$500b via dividends, inline with 2018 shareholder return, and adds that "Despite higher shareholder payouts, S&P 500 companies continue to reinvest as evidenced by double-digit growth in capex and R&D."

ブル派にとってさらに良い話が2019にある、JPMの予想では、S&P500銘柄は約$800Bの自社株買いの予定で、さらに約$500Bを配当する、2018年の株主還元と同程度だ、さらにこう言う「株主還元が高いにもかかわらず、S&P500企業は企業設備やR&D費用に二桁の増加を見込んでいる」。

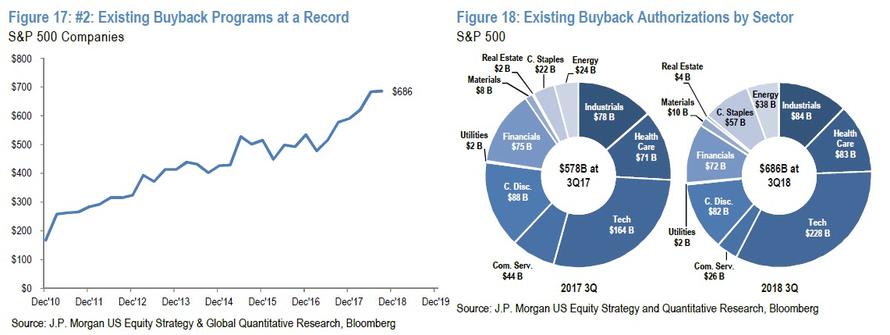

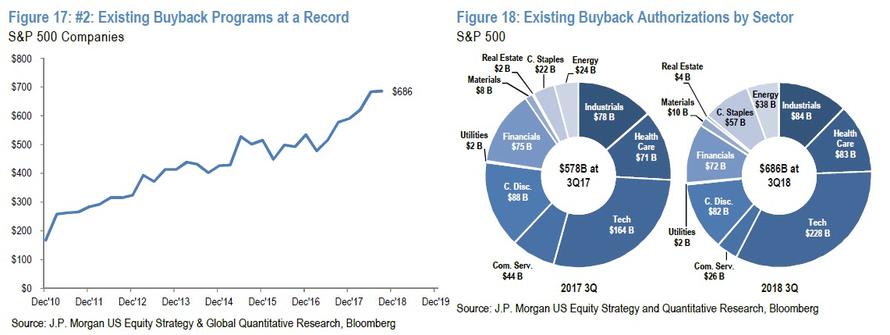

Narrowing the lookback window, the JPM strategist notes that despite the recent market volatility, buyback activity has been very strong during 4Q18 (including December) and the bank expects it to remain robust in 2019 given profit growth (30% EPS growth 2017-19), lower valuation (~1x lower than average and ~4x lower than cycle peak), and a record high ~$700b available to execute under existing authorizations.

短期的に振り返ると、JPMストラテジストが言うには、最近の市場の変動にもかかわらず、2018Q4に自社株買いはとても強かった(12月を含む)そして当行の予想では2019も利益成長は力強く(2017−19で30%のEPS成長)、バリュエーションは低い(平均よりも約1x低く、サイクルPうよりも約4x低い)、情報筋によると約$700Bの記録的な額になる。

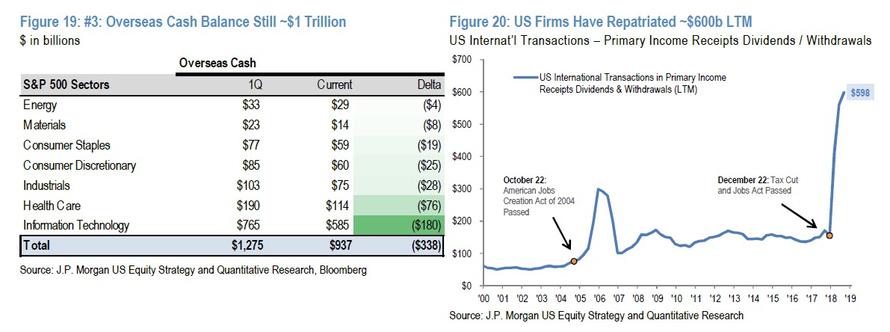

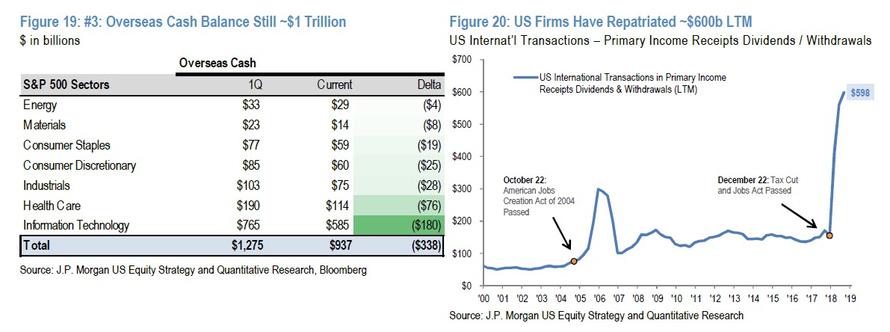

Looking ahead, JPM expects technology companies to continue aggressively buying back shares given stronger growth, higher margins, lower capital requirement, and still high overseas balance (~$180b repatriated with ~$585b remaining). For Financials, the bank expects another strong year on continued release of excess capital/reserves and again anticipate a seasonal pickup in announcement activity mid-year when capital plans are approved by regulators, however, this will likel taper in 2020.

今後を見ると、JPMの予想ではテクノロジ企業は引き続き積極的に自社株買いを行い強い成長、高いマージン、必要資金低下、そして海外資産は高いままだ($180Bが本国回帰し、$585Bはまだ海外に残したまま)。財政的には、当行の予想ではさらに強い年となり資金は潤沢で年半ばに見直しがあるだろう、当局によりcaptal plansの承認をうけてのことだ、しかしながら2020年にはテーパーとなるだろう。

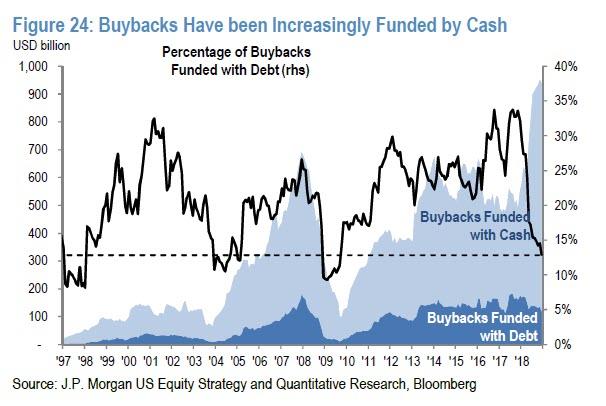

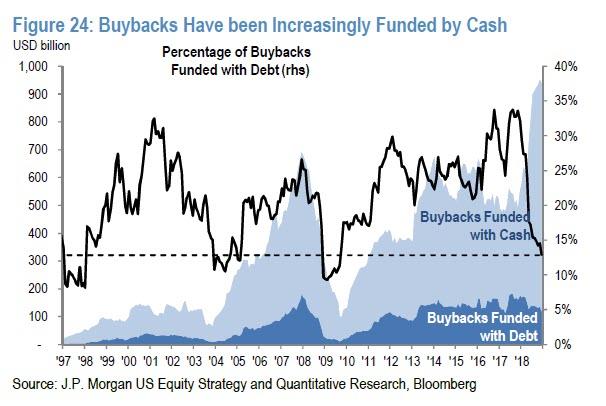

Another interesting observation from JPM: whereas historically, buybacks were largely funded with new debt, the bank finds that buyback executions in 2018 were some of the "highest quality of this cycle" as they were predominantly funded by cash rather than debt, a trend the bank expects to persist into 2019.

JPMが注目することがさらにある:歴史的に見ると自社株買いは主に新規債務で賄われてきた、当行の見立てでは2018の自社株買いは「今回のサイクルで最良の品質だった」どの企業も債務絵はなく現金で実行した、この傾向は2019年も続くと見ている。

Based on JPM estimates, debt funding of buybacks peaked at ~34% in 2017 before falling to a cycle low of ~14% in recent months, and notes that if volatility remains elevated, corporates are likely to opt for buybacks over M&A and dividend growth. This would result in further de-equitization and even lower S&P 500 divisor, which is already at a 20yr low.

JPMの見立てでは、自社株買いによる債務が34%のピークに達したのは2017のことで、ここ数ヶ月はサイクルローとなる14%となっている、そしてもしボラティリティが大きいままだと、企業はM&Aや配当よりも自社株買いを好む。こうなると株式数は更に減り、S&P500の株数はすでに20年ぶりの少数になっている。

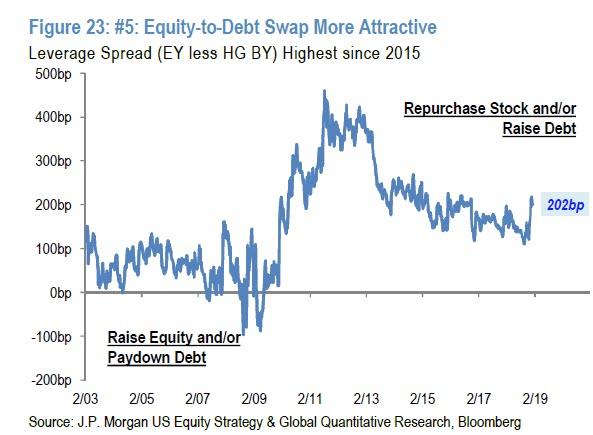

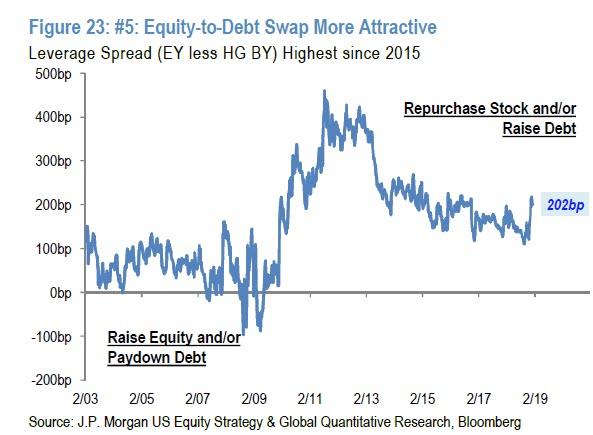

While leverage spread is attractive at ~200bp (earnings yield less HG bond yield, see Figure 7), JPM believes buybacks will remain primarily funded by cash flow (~$2tn) and balance sheet cash (still elevated at ~$1.6tn ex-Financials).

レバレッジスプレッドは約200BPと魅力的になっており(EPSマイナスHG債権イールド、図23参照)、JPMの信じるところでは、自社株買いはまずは現金収益(約$2T)とバランスシートのキャッシュ(まだ$1.6Tある)で行われるだろう。

Also, S&P 500 companies have repatriated ~$340b or ~27% in foreign held funds thus far with an additional ~$1 trillion still held abroad.

さらには、S&P500企業は海外資産のうちの27%相当の$340Bを国内回帰したがまだ$1Tが海外に残っている。

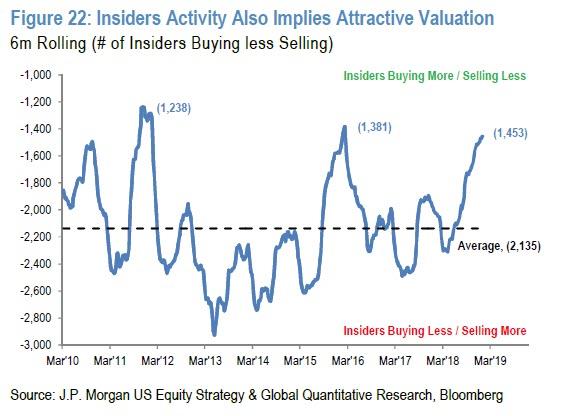

And while JPM clearly remains optimistic on near record buyback activity in 2019, noting that "despite high market volatility, buyback announcements and recent insider activity imply corporate sentiment remains healthy", if last year was any indication not even almost $1 trillion in announce buybacks could prevent the broader market from tumbling.

そしてJPMは明らかに2019の記録的な自社株買いに楽観的では在るが、こういうふうに述べる「市場の変動は大きいが、自社株買いアナウンスや最近のインサイダー行動をみると企業心理は健全だ」、昨年に$1Tにもおよぶ自社株買いを示さなくとも、彼らは相場下落を回避しただろう。

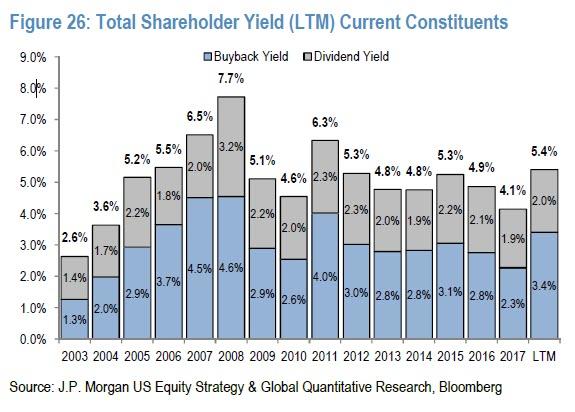

JPMorgan makes one final point, looking at Insider Activity, namely that "the recent insider activity implies that corporates are still optimistic about the current cycle. In fact, the current near record level of insider bullishness is similar to the prior two intra-cycle resets (i.e. 2011 and 2015-16) in which insiders sold fewer shares and stepped up purchases on lower valuation.

JPMorgaは最後に一つ指摘する、インサイダー動向を見て、「最近のインサイダー動向をみると企業はまだ今回の景気サイクルに楽観的だ、現在の記録的なインサイダーの強気は過去二回のサイクル内リセット(2011と2015−16)に似ている、この時インサイダーの売却は少なくバリュエーション低下で買い込んでいた。

来週には、S&P500銘柄のQ4決算開示が続くだけでなく、現在の自社株買いブラックアウトウインドウがピークに達するだろう。JPMorganが下のチャートに示すが、1月29日の週に全銘柄の60%が自社株買いを禁じられる、これは何かマイナス要因が生じるときの潜在的な下落リスクとなるーーたとえば米中貿易協議が失敗に終わるというようなーー急落時の緩衝行動を取れる企業が少なくなるだろう。

That's the bad news. The good news is that one the blackout period is over, and starting next week, only a third of the S&P will be prevented from repurchasing stock, companies will be able to return to doing what they have done best in the past decade - buyback their own stocks, reducing their shares outstanding, and artificially boosting their EPS, stock price and equity-linked management compensation.

まあこれは悪いニュースだ。良いニュースは、このブラックアウト期間が来週には終わり、自社株買いを禁じられる銘柄はわずか1/3になる、この十年やってきたのと同じことを企業が再開することができるようになるーー自社株買いだ、発行株式を減らし、人工的にEPSを増やす、こうなると株価が上昇し、株価連動の取締役報酬が増える。

Indeed, as JPMorgan's Dubravko Lakos-Bujas writes, buybacks have been a key theme through this cycle with S&P 500 companies returning ~$5 trillion to shareholders since 2009...

たしかに、JPMorganのDbravko Lakos-Bujasが書いたことだが、自社株買いは今回の景気サイクルで鍵となるテーマだった、2009年以来S&P500企業は約$5Tの資金を株主還元してきた・・・

... and contributing ~2% to annual EPS growth.

・・・そしてEPS年間成長への寄与は約2%だ。

As a result, the S&P 500 divisor has fallen to 1999 levels as billions in shares have been taken out of circulation...

結果として、S&P500の流通株数は1999年のレベルに戻った、数ビリオンの株式が市場から無くなった・・・

裁量消費セクターでは2009年3月以来で最大の流通株数削減となった。

As we discussed previously, 2018 was notable for not only being the worst year for global capital markets since the financial crisis, it was also the year which saw record buyback announcements of $938 billion, led by Technology ($350b) and Financial ($194b) companies alone which announced as much as all S&P 500 companies in 2017 (~$550b).

ZeroHedgeが以前にも議論したが、2018年はあの金融危機以来で金融史上最悪の年であっただけでなく、$938Bという記録的な自社株買いが行われた、主要なものはテクノロジ($350B)と金融($194B)銘柄だった、この2セクターだけで2017年のS&P500全銘柄の自社株買い(約$550B)相当だった。

The even better news for bulls, is that in 2019, JPM expects S&P 500 companies to execute ~$800 billion in buybacks and return an additional ~$500b via dividends, inline with 2018 shareholder return, and adds that "Despite higher shareholder payouts, S&P 500 companies continue to reinvest as evidenced by double-digit growth in capex and R&D."

ブル派にとってさらに良い話が2019にある、JPMの予想では、S&P500銘柄は約$800Bの自社株買いの予定で、さらに約$500Bを配当する、2018年の株主還元と同程度だ、さらにこう言う「株主還元が高いにもかかわらず、S&P500企業は企業設備やR&D費用に二桁の増加を見込んでいる」。

Narrowing the lookback window, the JPM strategist notes that despite the recent market volatility, buyback activity has been very strong during 4Q18 (including December) and the bank expects it to remain robust in 2019 given profit growth (30% EPS growth 2017-19), lower valuation (~1x lower than average and ~4x lower than cycle peak), and a record high ~$700b available to execute under existing authorizations.

短期的に振り返ると、JPMストラテジストが言うには、最近の市場の変動にもかかわらず、2018Q4に自社株買いはとても強かった(12月を含む)そして当行の予想では2019も利益成長は力強く(2017−19で30%のEPS成長)、バリュエーションは低い(平均よりも約1x低く、サイクルPうよりも約4x低い)、情報筋によると約$700Bの記録的な額になる。

Looking ahead, JPM expects technology companies to continue aggressively buying back shares given stronger growth, higher margins, lower capital requirement, and still high overseas balance (~$180b repatriated with ~$585b remaining). For Financials, the bank expects another strong year on continued release of excess capital/reserves and again anticipate a seasonal pickup in announcement activity mid-year when capital plans are approved by regulators, however, this will likel taper in 2020.

今後を見ると、JPMの予想ではテクノロジ企業は引き続き積極的に自社株買いを行い強い成長、高いマージン、必要資金低下、そして海外資産は高いままだ($180Bが本国回帰し、$585Bはまだ海外に残したまま)。財政的には、当行の予想ではさらに強い年となり資金は潤沢で年半ばに見直しがあるだろう、当局によりcaptal plansの承認をうけてのことだ、しかしながら2020年にはテーパーとなるだろう。

Another interesting observation from JPM: whereas historically, buybacks were largely funded with new debt, the bank finds that buyback executions in 2018 were some of the "highest quality of this cycle" as they were predominantly funded by cash rather than debt, a trend the bank expects to persist into 2019.

JPMが注目することがさらにある:歴史的に見ると自社株買いは主に新規債務で賄われてきた、当行の見立てでは2018の自社株買いは「今回のサイクルで最良の品質だった」どの企業も債務絵はなく現金で実行した、この傾向は2019年も続くと見ている。

Based on JPM estimates, debt funding of buybacks peaked at ~34% in 2017 before falling to a cycle low of ~14% in recent months, and notes that if volatility remains elevated, corporates are likely to opt for buybacks over M&A and dividend growth. This would result in further de-equitization and even lower S&P 500 divisor, which is already at a 20yr low.

JPMの見立てでは、自社株買いによる債務が34%のピークに達したのは2017のことで、ここ数ヶ月はサイクルローとなる14%となっている、そしてもしボラティリティが大きいままだと、企業はM&Aや配当よりも自社株買いを好む。こうなると株式数は更に減り、S&P500の株数はすでに20年ぶりの少数になっている。

While leverage spread is attractive at ~200bp (earnings yield less HG bond yield, see Figure 7), JPM believes buybacks will remain primarily funded by cash flow (~$2tn) and balance sheet cash (still elevated at ~$1.6tn ex-Financials).

レバレッジスプレッドは約200BPと魅力的になっており(EPSマイナスHG債権イールド、図23参照)、JPMの信じるところでは、自社株買いはまずは現金収益(約$2T)とバランスシートのキャッシュ(まだ$1.6Tある)で行われるだろう。

Also, S&P 500 companies have repatriated ~$340b or ~27% in foreign held funds thus far with an additional ~$1 trillion still held abroad.

さらには、S&P500企業は海外資産のうちの27%相当の$340Bを国内回帰したがまだ$1Tが海外に残っている。

And while JPM clearly remains optimistic on near record buyback activity in 2019, noting that "despite high market volatility, buyback announcements and recent insider activity imply corporate sentiment remains healthy", if last year was any indication not even almost $1 trillion in announce buybacks could prevent the broader market from tumbling.

そしてJPMは明らかに2019の記録的な自社株買いに楽観的では在るが、こういうふうに述べる「市場の変動は大きいが、自社株買いアナウンスや最近のインサイダー行動をみると企業心理は健全だ」、昨年に$1Tにもおよぶ自社株買いを示さなくとも、彼らは相場下落を回避しただろう。

JPMorgan makes one final point, looking at Insider Activity, namely that "the recent insider activity implies that corporates are still optimistic about the current cycle. In fact, the current near record level of insider bullishness is similar to the prior two intra-cycle resets (i.e. 2011 and 2015-16) in which insiders sold fewer shares and stepped up purchases on lower valuation.

JPMorgaは最後に一つ指摘する、インサイダー動向を見て、「最近のインサイダー動向をみると企業はまだ今回の景気サイクルに楽観的だ、現在の記録的なインサイダーの強気は過去二回のサイクル内リセット(2011と2015−16)に似ている、この時インサイダーの売却は少なくバリュエーション低下で買い込んでいた。