相場の「Goldiolocks」をダメにする3要因:「1月が強いからといって2017のようにはならない」

「Goldiolocks」を訳してしまうと 「3」の意味がわからなくなります。

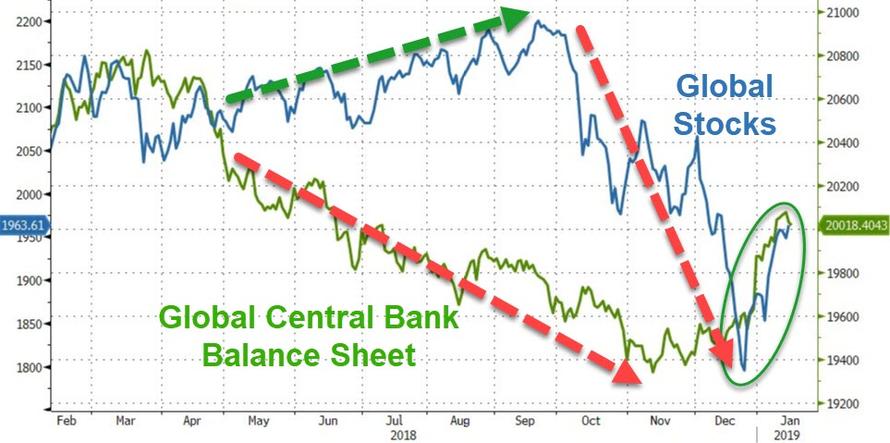

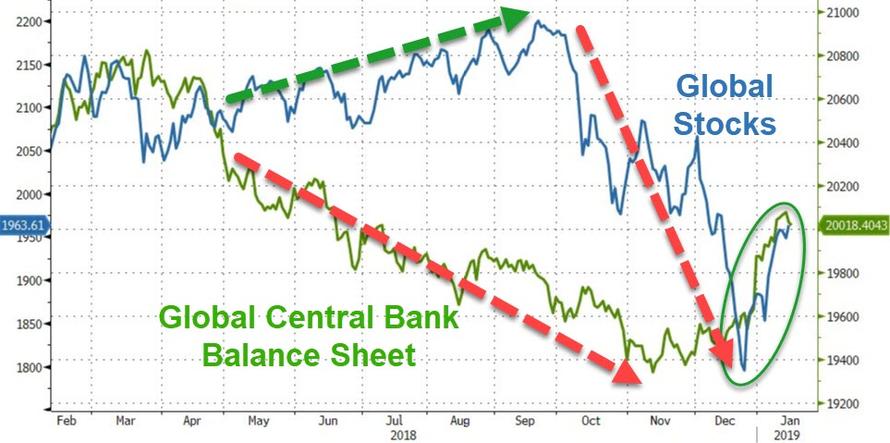

As we noted yesterday,

a funny thing happened again at the start of January... global central

bank balance sheets suddenly (and mysteriously) began to surge higher

(despite 'talk' of tightening and normalization and a year of

declines)...

ZeroHedgeが昨日しめしたように、1月初めから奇妙な事が起きている・・・世界の中郷銀行バランスシートが急に(そして奇妙なことに)急増し始めた(「口では」引き締めと正常化を推進していると言う、そしてもう一年も減らしてきた)・・・・・

Just like in 2018, 2017, and 2016, the start of the year has prompted a resurgence in the size of global central bank balance sheets... and just like in 2018, 2017, and 2016, global stocks (with US being the most liquid attractor of that flow) are soaring...

2018,2017そして2016と同様に、年初には世界中の中央銀行のバランスシートが膨らんだ・・・そして2018,2017,そして2016と同様に世界の株式は(この資金フローで米国がもっとも流動性を引き寄せるわけで)急騰している・・・

And it has prompted another chorus among the asset-gatherers and commission-takers that this rebound is all fundamentally-driven, it's a reflection of reality and December was a 'one off' overshoot... in fact - we are in the "goldilocks" market once again.

そしてこれが別の唱和を生み出す、アセットマネジャーや証券会社はこのリバウンドはすべてファンダメンタルズに基づいているものだと理解する、この値動きは現実を反映しており12月の出来事は「一度っきりの」行き過ぎだったと・・・本当はーー我々はふたたび「goldilocks」相場の最中だと。

Well, firstly, fundamentals have continued to disappoint - notably...

まずは、第一に、ファンダメンタルズは引き続き失望するものだーーそれは顕著だ・・・

And, secondly, as former fund manager and FX trader Richard Breslow notes, a strong January does not make it 2017 (in fact it's more like 2018...)

そして、第二に、元ファンドマネージャでFXトレーダーでもある Richard Breslowはこう述べる、強い1月は2017の再現とはならない(実際には2018と似ている・・・)

Traders are trying their hardest to convince themselves that, with some newfound help from central banks, they can retrace the path followed by markets in 2017. History is very unlikely to repeat itself, especially when we are starting from very different price points. But for the moment, no one seems to care.

トレーダーは自らを信じ込ませようと賢明になっている、中央銀行からの新手の手助けを受けて、相場は2017のようになるに違いないと。歴史はそのまま繰り返すことはそうない、特に相場の開始点がとても違ったときには。しかし暫くの間は、だれもそれを気にしない。

This stock rally is causing too many people to run back to the old charts and get those trades on that worked so well during the good old days.

この株式ラリーを見てあまりに多くの人が昔のチャート推移を再生しているかのように思っている、古き良き時代のようにうまくゆくと。

Via Bloomberg,

ブルームバーグによるとこういう具合だ、

I’m really interested to see how this works out for them. I just can’t help shake the feeling that this could be a typical January head fake. And sometime soon we’ll all be asking just what we were thinking?

この状況がどの様に推移するか、私は本当に興味を持ってみている。この値動きが典型的な1月の典型的なフェイントであるという信念が揺らがざるを得ない。そしてすぐに我々は自問するだろう、我々は一体何を考えていたんだろうと。

There are three things, among others, that leap out to me as problematic for a seamless return to the Goldilocks scenario:

要点は3つある、私を釘付けにすることだ、Goldilocksシナリオに順調に戻るには問題がある:

更に特別懸念として、政府閉鎖はひどいものでこれがさらに悪化している。世界秩序にその場しのぎをしていることに楽観するのはとても難しい。覚えているだろうか、一体いつになるとインフラプロジェクトの議論ができるだろう?今日は英国のことに言及しなくとも、昨日の英国下院の混乱は国全体を揺るがしている。どうしてこんなに多くの市場参加者が相場を楽しんでいることのほうが私は不思議だ。

None of this might be today’s actionable news. But it’s important to keep reminding yourself that there is nothing static about global realities nor what, in the long run, are reliable correlations and havens. While not learning from the past is folly, forgetting the context of the moment is equally dangerous.

どれ一つとして直ぐに解決できるニュースではない。しかし大切なことは、肝に銘じることだ、世界の現実に安定など在る分けがない、ましてや長期的に見ると信頼できる関係や退避先などあるわけがない。過去から学ばないのは愚かなことだが、今起きていることを忘れてしまうのもまた危険なことだ。

ZeroHedgeが昨日しめしたように、1月初めから奇妙な事が起きている・・・世界の中郷銀行バランスシートが急に(そして奇妙なことに)急増し始めた(「口では」引き締めと正常化を推進していると言う、そしてもう一年も減らしてきた)・・・・・

Just like in 2018, 2017, and 2016, the start of the year has prompted a resurgence in the size of global central bank balance sheets... and just like in 2018, 2017, and 2016, global stocks (with US being the most liquid attractor of that flow) are soaring...

2018,2017そして2016と同様に、年初には世界中の中央銀行のバランスシートが膨らんだ・・・そして2018,2017,そして2016と同様に世界の株式は(この資金フローで米国がもっとも流動性を引き寄せるわけで)急騰している・・・

And it has prompted another chorus among the asset-gatherers and commission-takers that this rebound is all fundamentally-driven, it's a reflection of reality and December was a 'one off' overshoot... in fact - we are in the "goldilocks" market once again.

そしてこれが別の唱和を生み出す、アセットマネジャーや証券会社はこのリバウンドはすべてファンダメンタルズに基づいているものだと理解する、この値動きは現実を反映しており12月の出来事は「一度っきりの」行き過ぎだったと・・・本当はーー我々はふたたび「goldilocks」相場の最中だと。

Well, firstly, fundamentals have continued to disappoint - notably...

まずは、第一に、ファンダメンタルズは引き続き失望するものだーーそれは顕著だ・・・

And, secondly, as former fund manager and FX trader Richard Breslow notes, a strong January does not make it 2017 (in fact it's more like 2018...)

そして、第二に、元ファンドマネージャでFXトレーダーでもある Richard Breslowはこう述べる、強い1月は2017の再現とはならない(実際には2018と似ている・・・)

Traders are trying their hardest to convince themselves that, with some newfound help from central banks, they can retrace the path followed by markets in 2017. History is very unlikely to repeat itself, especially when we are starting from very different price points. But for the moment, no one seems to care.

トレーダーは自らを信じ込ませようと賢明になっている、中央銀行からの新手の手助けを受けて、相場は2017のようになるに違いないと。歴史はそのまま繰り返すことはそうない、特に相場の開始点がとても違ったときには。しかし暫くの間は、だれもそれを気にしない。

This stock rally is causing too many people to run back to the old charts and get those trades on that worked so well during the good old days.

この株式ラリーを見てあまりに多くの人が昔のチャート推移を再生しているかのように思っている、古き良き時代のようにうまくゆくと。

Via Bloomberg,

ブルームバーグによるとこういう具合だ、

I’m really interested to see how this works out for them. I just can’t help shake the feeling that this could be a typical January head fake. And sometime soon we’ll all be asking just what we were thinking?

この状況がどの様に推移するか、私は本当に興味を持ってみている。この値動きが典型的な1月の典型的なフェイントであるという信念が揺らがざるを得ない。そしてすぐに我々は自問するだろう、我々は一体何を考えていたんだろうと。

There are three things, among others, that leap out to me as problematic for a seamless return to the Goldilocks scenario:

要点は3つある、私を釘付けにすることだ、Goldilocksシナリオに順調に戻るには問題がある:

-

We used to marvel at how markets were willing and able to

ignore geopolitical events. I don’t think that’s any longer possible let

alone likely. Populism and cross-border distrust has only

gotten worse. And elections loom. Sanctions and tariffs are accepted as a

normal part of international diplomacy. It’s hard to believe that the

various electorates, especially in Europe, will be mollified by seeing

their national equity indexes get through resistance. It’s telling, but

unconvincing, that arguments are being made that rising stock prices

will find their way into the real economy through greater high-end

luxury purchases. Analysts are talking trickle-down while we watch the

French police use water cannons on the weekends.

市場は如何に地政学的な出来事を無視しようとしてきたかに、我々はいつも驚かされる。これがどれだけ長引くか私にはわからない。愚民政治と国境混乱は悪くなる一方だ。そして選挙が近づいている。制裁と関税は国際外交ではよくあることだとうけいれられている。信じがたいほどにいろんな選挙民がいる、特に欧州には、自国株式指数が抵抗線を超えるのをみると納得するという。言わんとする所は、信じがたいが、株価が上がると贅沢品の購入が増えて実経済が良いと見えるというのだ。アナリストはトリクルダウン理論を論じるが、我々が目のあたりにするのは毎週末にフランス警察が放つ水鉄砲だ。

-

Two years ago volatility was actively suppressed and you

were able to, if you cottoned on to what was going on, set your

portfolio on autopilot. I don’t think the central banks have the

firepower anymore to pull this off and the impetus to supplement with

fiscal stimulus just isn’t there. Furthermore, whether you are

talking about currently popular themes, like buying emerging markets or

the euro, asset prices aren’t starting from the same crisis levels. The

ECB was happy not to have the currency flirting with parity to the

dollar. It’s another thing entirely to believe they would be indifferent

to seeing it reach the heights called for in so many forecasts.

二年前にはボラティリティは本当に低かった、そしてみなさんは市場で何が起きているかを理解しなくとも、ポートフォリオは自動運転で良かった。中央銀行がこの下落から相場を持ち上げる力を持っているとは私は思えない、そしてもう財政刺激策が無い中で補強できるとは思えない。更に言うと、皆さんは現在の一般的なテーマとして、新興国やユーロは買いだと言うように言うが、それらの資産価格も上昇すると思えない、根っこは同じなのだ。ECBは通貨が米ドルとパリティでなく幸いだ。予想屋によっては更に高くなるというものいるが、彼らはそれに無頓着だ。

-

There is also more credible discussion of the probability of recessions. Forward-looking

indicators in the U.S. have disappointed. In 2017, the Fed was able to

slip in three rate hikes without the market batting an eye. Now the

discussion has swung around to policy mistakes and inverting yield

curves. The focus on China is just how little the economy is really

growing. The debate is no longer between 6.5% or 7%. We have to wonder

how they will balance liquidity injections with combating over-leverage.

And who would ever have thought back then there would be genuine

concern about Germany?

景気後退入りの可能性に関する議論は信用できる。米国における将来予想指数は失望するものだ。2017年なら、FEDが年に三回利上げをしても市場は目くじらを立てなかった。今や議論は誤政策ではないかと言われ、イールドカーブ反転が起きている。中国に関する議論は経済成長がどこまで悪化するかというものだ。議論はもはや6.5%か7%かなんてものではない。彼らが流動性注入と過剰債務の折り合いをどうつけるかに我々は注視している。そしてドイツにまで本当に懸念があるなど一体誰が思っただろうか?

更に特別懸念として、政府閉鎖はひどいものでこれがさらに悪化している。世界秩序にその場しのぎをしていることに楽観するのはとても難しい。覚えているだろうか、一体いつになるとインフラプロジェクトの議論ができるだろう?今日は英国のことに言及しなくとも、昨日の英国下院の混乱は国全体を揺るがしている。どうしてこんなに多くの市場参加者が相場を楽しんでいることのほうが私は不思議だ。

None of this might be today’s actionable news. But it’s important to keep reminding yourself that there is nothing static about global realities nor what, in the long run, are reliable correlations and havens. While not learning from the past is folly, forgetting the context of the moment is equally dangerous.

どれ一つとして直ぐに解決できるニュースではない。しかし大切なことは、肝に銘じることだ、世界の現実に安定など在る分けがない、ましてや長期的に見ると信頼できる関係や退避先などあるわけがない。過去から学ばないのは愚かなことだが、今起きていることを忘れてしまうのもまた危険なことだ。