$70Tの債務墓場に、見て見ぬ振りをする

Amazonで買物をしてContrarianJを応援しよう

記事を紹介しようと訳を入れている間にFOMCが過ぎてしまいタイミングを逸してしまいました、前半は読み飛ばしてください。後半部分に関して、日本では一般会計と特別会計が別れていて政府財政がわかりにくいですが、米国は分離されておらず年金会計がより鮮明になります。$70Tって邦貨でいうと約7000兆円ですからね。Whistling Past The $70 Trillion Debt Graveyard 07-26-19

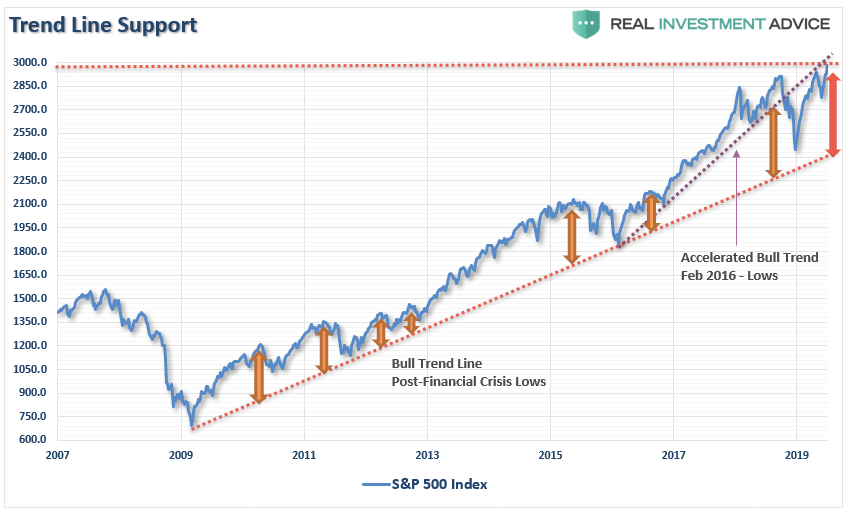

Written by Lance Roberts | Jul, 27, 2019先週には、私どもは短期的な平均回帰のし掛けが出来上がっていることを議論した、というのも現在長期的な平均から極端に乖離しているからだ。見てみよう:

“There is also just the simple issue that markets are very extended above their long-term trends, as shown in the chart below. A geopolitical event, a shift in expectations, or an acceleration in economic weakness in the U.S. could spark a mean-reverting event which would be quite the norm of what we have seen in recent years.”「とてもかんたんなことだが、市場は長期的なトレンドからあまりに極端に上方乖離している、それは下のチャートを見れば明らかだ。地政学的出来事、期待値の変化、もしくは米国経済の弱さが加速するなら、平均回帰を引き起こすだろう、それは過去数年でみた典型的な相場の動きだ。」

This analysis is what led us to take action for our RIAPRO subscribers last week (30-Day Free Trial), as we added a 2x-short S&P 500 index fund to Equity Long-Short Account to hedge our longs (GOOG, CRM, NVDA, EMN, IVV, RSP) against a potential mean reversion.

This analysis is what led us to take action for our RIAPRO subscribers last week (30-Day Free Trial), as we added a 2x-short S&P 500 index fund to Equity Long-Short Account to hedge our longs (GOOG, CRM, NVDA, EMN, IVV, RSP) against a potential mean reversion.この分析は先週のRIAPRO(30日無料体験可能)購読者向けの分析だ、私どもは2xショートS&P500指数を買い増した、私どものロングポジション(GOOG,CRM,NVDA,EMN,IVV、RSP)をヘッジするための株式Long-Short Accountに対してだ、平均回帰対策となる。

“This morning, we are adding a small 2x S&P 500 short position to the trading portfolio to hedge our core long positions against a retracement over the next few weeks. We will remove the short if the market can regain its footing and move higher, or the market sells off and reaches oversold conditions.”「今朝、私どもは少量の2xS&P500ショートポジションを加えた、今後数週の下落に対処するためだ。市場が再度上昇するなら、私どもはこのショートポジションを取り去るだろう、もしくは下落して売られすぎ状態になったならば。」

This is the purpose of hedging, as it reduces volatility over time, which inherently reduces the risk of emotionally based trading mistakes.

これはヘッジが目的であり、時間経過による変動を抑える、こうすることで感情に基づく判断の誤りを低減する。

My friends at Polar Futures Group laid out the same concerns on Friday:

Polar Futures Groupの私の友人も同様の懸念を金曜に示した:

“The mean reversion trade: For the past few weeks I’ve been musing that the “irresistible force” that has moved all markets has been the aggressive repricing of future interest rate expectations since last November. We’ve had a HUGE rally in the bond market, MASSIVE flows into bond funds, record levels (>$13.7T) of negative yielding bonds, inverted yield curves, even Greek bonds trading through Treasuries…as markets anticipate a recession and much more Central Bank largess…which might just take us into MMT and/or never-never land where the Central Banks just buy all the bonds and that’s that. I’ve thought that this irresistible force may have gone too far too fast and was due for a “set-back” which would precipitate mean reversion trades across markets.「平均回帰トレード: ここ数週私は思いにふけっていた、昨年11月以来すべての市場が今後の金利動向を巡って「不可抗力的」に再評価を迫られているということだ。債券市場では極端なラリーがあった、巨額の資金が債券市場に流入し、記録的な量(>$13.7T)がマイナス金利になった、イールドカーブは反転し、ギリシャ国債までが米国債よりも買い込まれた・・・市場は景気後退入りを懸念し、中央銀行の寛容さを期待している・・・MMTのような議論で盛り上がるし,中央銀行がすべての債権を買い取ってしまうようなありえない議論まででてくる。私はこの不可抗力があまりに大きく動きが早いことに思いを馳せ、これは「後戻り」が近いのではないかと考えるようになった、ということは多くの市場で平均回帰となるのではと。

The core concepts of the mean reversion trades I’m considering are as simple as, 1) the public buys the most at the top (thank you, Bob Farrell,) and 2) when they’re yelling you should be selling, and 3) positioning risk leaves some markets especially vulnerable.”

私の考える平均回帰トレードのコア概念とは、1) 多くの人は天井で買い込む( Bob Farrellのようなチアリーダーのためだ)そして2) 彼らが大声を上げているときにはあなたは売るべきだ、そして 3) 脆弱な市場でのポジションリスクを低減する。」

They are exactly right.

まさにそのとおりだ。

While the market is rallying in anticipation of more Central Bank easing, especially following the recent announcement by the ECB of lower rates and more QE, the markets are momentarily detached from weaker earnings growth, weaker economic growth, and a variety of other market-related risks.

中央銀行がさらなる緩和をするという期待で市場はラリーを続けるが、特に最近のECBの低金利とさらなるQE宣言のあとではそうだ、市場は一時的に弱い収益増加、弱い経済成長、そして各種市場リスクと乖離している。

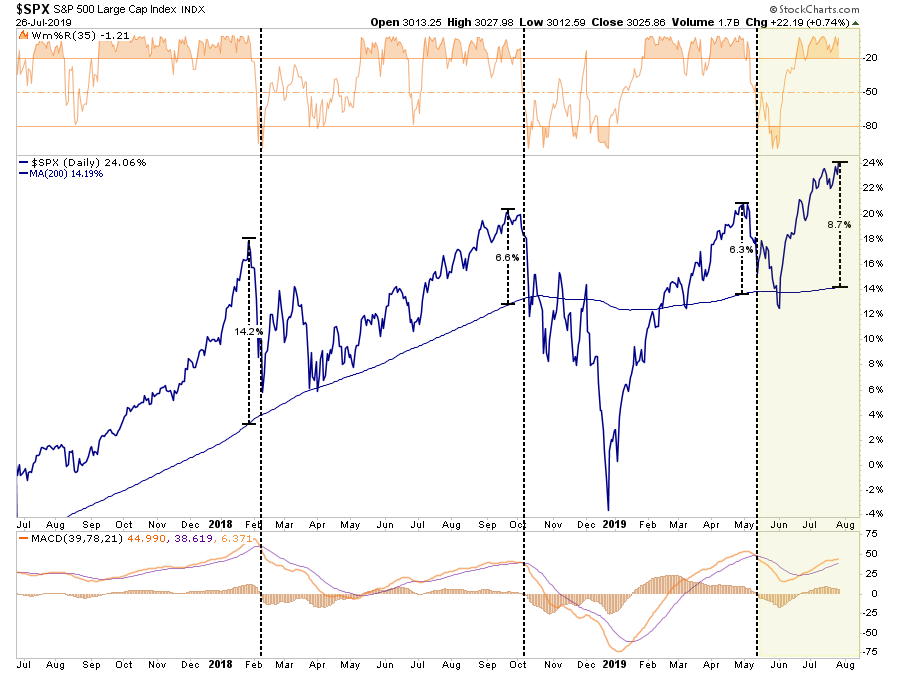

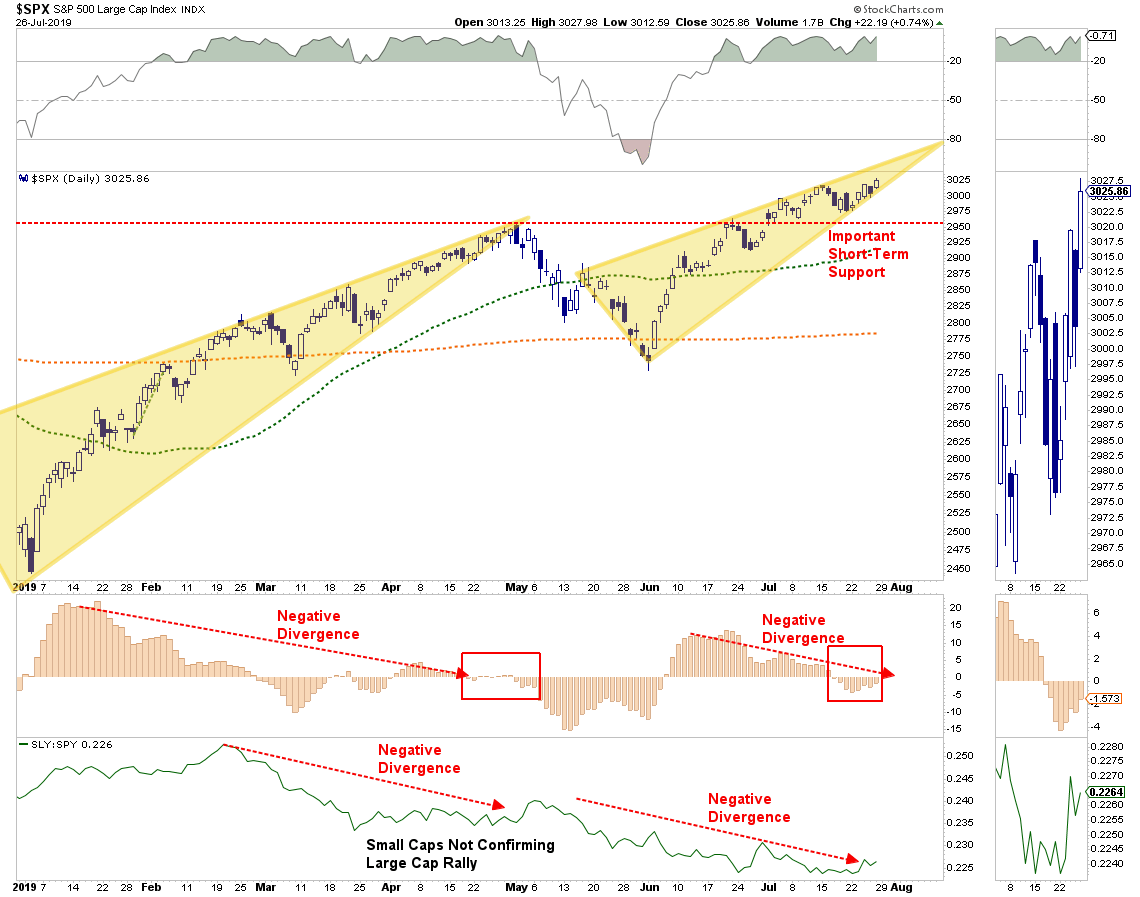

However, in the very short-term, the market is grossly extended and in need of some correction action to return the market to a more normal state. As shown below, while the market is on a near-term “buy signal” (lower panel) the overbought condition, and near 9% extension above the 200-dma, suggests a pullback is in order.

しかしながら、超短期的には、市場は行き過ぎており何らかの調整が必要だ、もう少し正常状態に戻って良い。下に示すが、市場は短期的に「買シグナル」(下部の図)を発しているが、買われすぎだ、そして200日移動平均から9%近くも上回っており、引き戻してももっともだ。

As we have noted over the last few weeks, the very tight trading range combined with negative divergences also does not historically suggests continued bullish runs higher without some type of corrective action first.

ここ数週私どもは書いてきたが、売買レンジはとても狭くマイナスダイバージェンスとなっている、これは歴史的に見てまず何らかの調整があってしかるべきだ。

All of this supports why we trimmed our long positions slightly last week and increased our cash holdings for the time being.

これらの状況を勘案して、私どもは先週ロングポジションを少し減らし、当面現金を増やした。

Our models still suggest a likely correction over the next two months as we move past the Fed. Such is particularly the case if the Fed signals their “rate cut” may be “one and done” for the time being.

私どもの経済モデルでは今後二ヶ月の内に調整が起きやすいことを示唆しており、過去のFEDの動きの後と同様の行動を取った。もしFEDが「金利引下げ」が「one and done 一時的」というシグナルを発したときには特に当てはまる。

But for now, we are going to opt to “wait and see” what happens.

しかし今の所、何が起きようと「wait and see 様子見」しようとしている。

The $70 Trillion Dollar Graveyard

$70Tにも及ぶ廃棄物置き場

On Thursday, Congress passed the spending bill we discussed last week:

木曜のことだ、私どもが先週議論した財政支出に関する法案を議会が承認した:

“A divided House on Thursday passed a two-year budget deal that would raise spending by hundreds of billions of dollars over existing caps and allow the Government to keep borrowing to cover its debts, amid grumbling from fiscal conservatives over the measure’s effect on the federal deficit.

「上院で意見が別れていた法案を木曜に承認した、 二年越しの予算交渉だ、既存の歳出上限を数百Bドル増やすというもので、政府は引き続き債務を増やすことができる、連邦債務増加に懸念を示す財政保守派には不満が残るものだ。

65 Republicans joined the Democratic majority in the 284-149 vote, with 132 Republicans voting against the bill, despite President Trump’s endorsement and pressure from key outside groups, including the Chamber of Commerce, to avoid a potentially catastrophic default on the Government’s debt.”共和党の65人が民主党多数派に賛同し、投票結果は284−149だった、共和党の132人は反対票を投じた、 トランプは支援するが院外からの圧力を受けている、たとえば商工会議所だ、彼らは政府債務の潜在的な壊滅的デフォルトを回避したいと思っている。

I highlighted the last sentence in red because it is an outright “LIE” used to convince Americans that out of control spending must be done.

私は最後の文を赤線で強調した、というのもこれは全くの「嘘」であり、かつて米国人は際限のない歳出は回避されなければならないと確信していた。

The reality is that “interest payments on the debt” are part of the MANDATORY spending in our budget along with social security, medicare, etc. Currently, about $0.75 of every dollar of tax revenue goes to mandatory spending. For the last few months the Government has been at its statutory debt limit, and “surprise” we didn’t default on our debt. Why? Because there is enough revenue currently coming in to cover the mandatory spending.

現実には、「債務の利払い」が私どもの義務的経費の一部である、社会保障、医療、等々と同等だ。今の所、税収1ドルあたり0.75ドルが義務的経費に使われている。これまで数ヶ月政府は債務限界に直面していた、そして「驚くことに」私どもは自らの債務をデフォルトすることはなかった。どうしてだろう?というのも義務的経費を賄うだけの十分な歳入があったからだ。

As I noted specifically last week,

私は特に先週こう書いた、

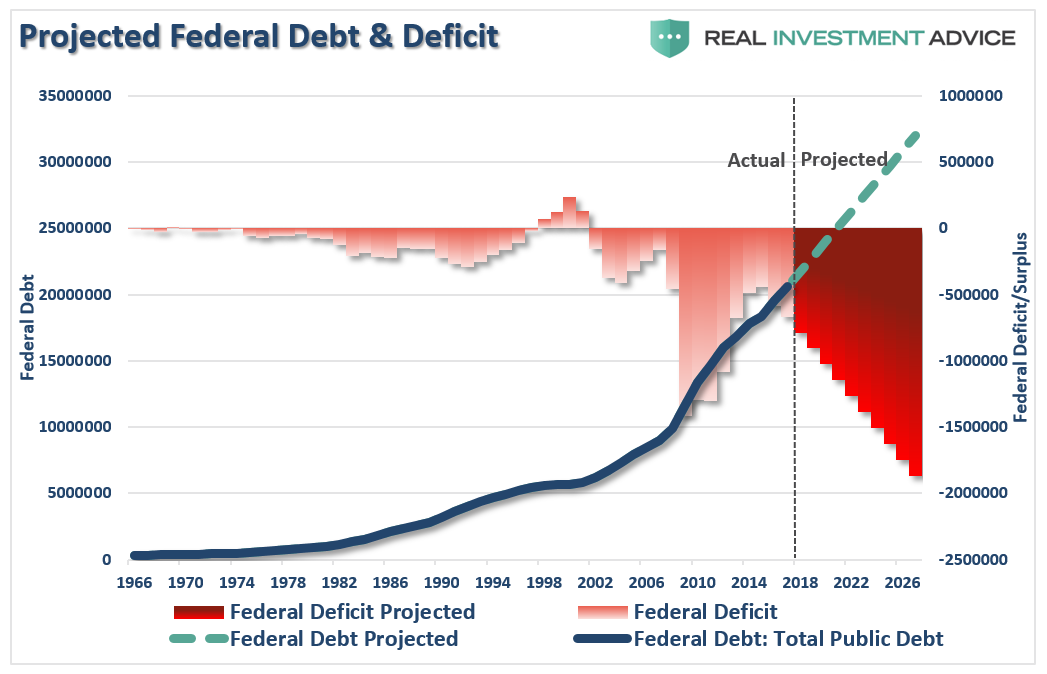

“In 2018, the Federal Government spent $4.48 Trillion, which was equivalent to 22% of the nation’s entire nominal GDP. Of that total spending, ONLY $3.5 Trillion was financed by Federal revenues, and $986 billion was financed through debt.

「2018年には、連邦政府歳出は$4.48Tだった、これは米国GDPの22%に相当する。歳出の内歳入でまかなえたのはわずか$3.5Tでしかなかった、そして$986Bは債務で賄った。

In other words, if 75% of all expenditures is social welfare and interest on the debt, those payments required $3.36 Trillion of the $3.5 Trillion (or 96%) of revenue coming in.”言い換えると、全再出の75%が社会福祉と利払いとすると、全歳入$3.5Tのうちの$3.36Tがこの支払いに当てられる(96%にもなる)。

Do some math here.簡単な算術で解ることだが。

The U.S. spent $986 billion more than it received in revenue in 2018, which is the overall ‘deficit.’ If you just add the $320 billion to that number you are now running a $1.3 Trillion deficit.2018年において、米国政府は歳入よりも$986B多く使っていた、これはすべて「債務」となる。この支払がさらに$320B増えて、今や$1.3Tもの財政赤字になっている。

The U.S. will not default on its debt.

この債務でも米国政府はデフォルトにはならないだろう。

This is particularly the case since we no longer have any budgetary controls.

Importantly, the spending increase of $320 billion is on top of the annual 8% automated budget increase and the preexisting deficit. My original projection above is too conservative by $500 billion, or more.

我々がもはや予算をまったく制御できなくなっており、まさにこのとおりだ。大切なことは、この歳出増加$320Bというのは既存の赤字とそれが年率8%で増え続けているトレンドに対してさらに上乗せするということだ。上に示した私の当初の予想は控えめなものだ。

But that’s not the real story.

しかしこれでもまだ真実には遠い。

The crux of that article was focused on the roughly $6 Trillion of unfunded liabilities of U.S. pension funds which Congress is now drafting a piece of legislation for entitled the “Rehabilitation For Multi-employer Pensions Act.”

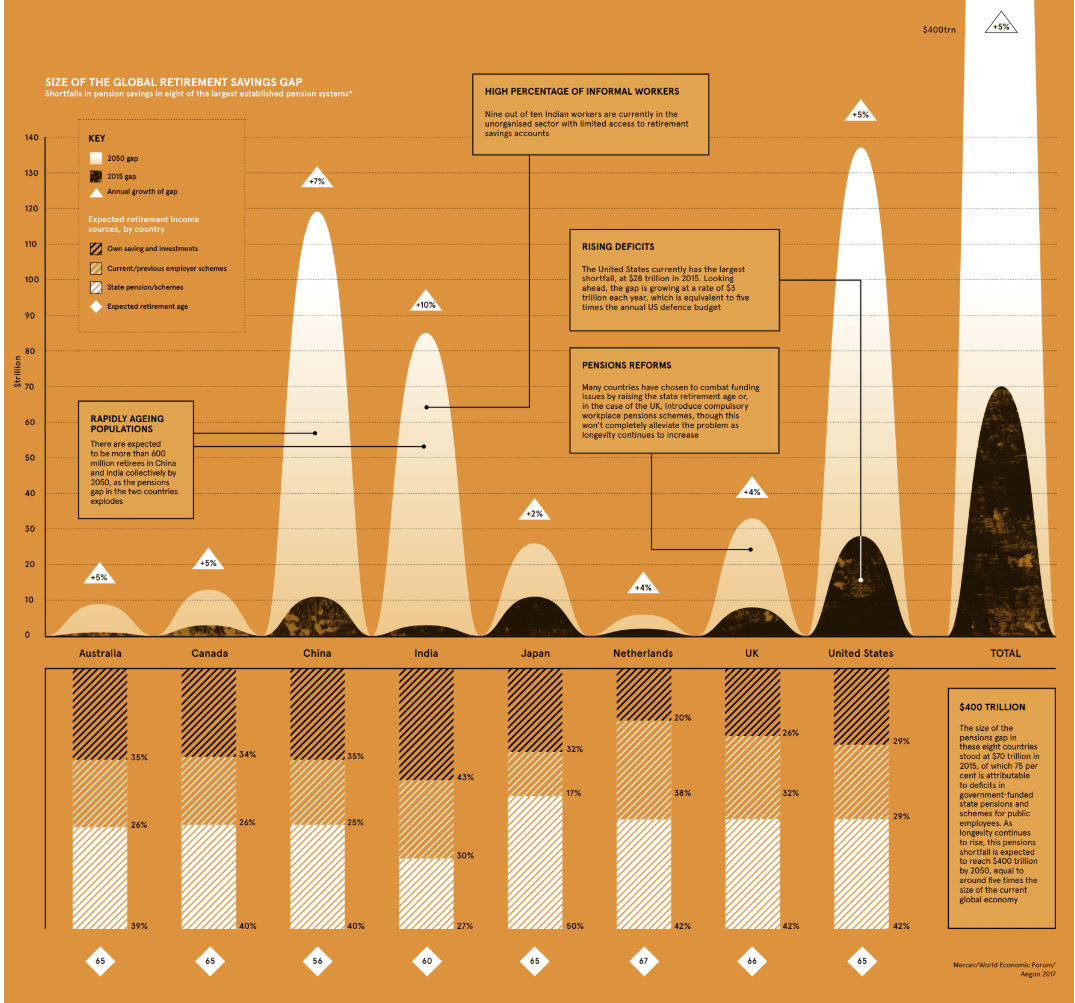

As noted in that article, while Congress is preparing a bailout for U.S. pension funds, there is a $70 Trillion pension problem globally which is not being addressed.

その記事の大切な点は、米国年金基金に約$6Tの不足があるということだ、議会は今いくつかの法案を準備している「Rehabilitation For Multi-employer Pensions Act 複数使用者向け年金改革行動基準」。この記事に書いてあるように、議会は米国年金基金を救済しようとしているが、世界的に見ると$70Tの年金基金問題が存在する。

“According to an analysis by the World Economic Forum (WEF), there was a combined retirement savings gap in excess of $70 trillion in 2015, spread between eight major economies…

「世界経済フォーラムWEFの分析によると、2015年において引退時の資金不足が$70Tを超えている、これは8大経済圏に共通なものだ・・・・

However, this isn’t the $70 Trillion graveyard we are addressing today.

しかしながら、これは私どもが今日議論する$70Tの墓場ではない。

From CNN:

CNNによると:

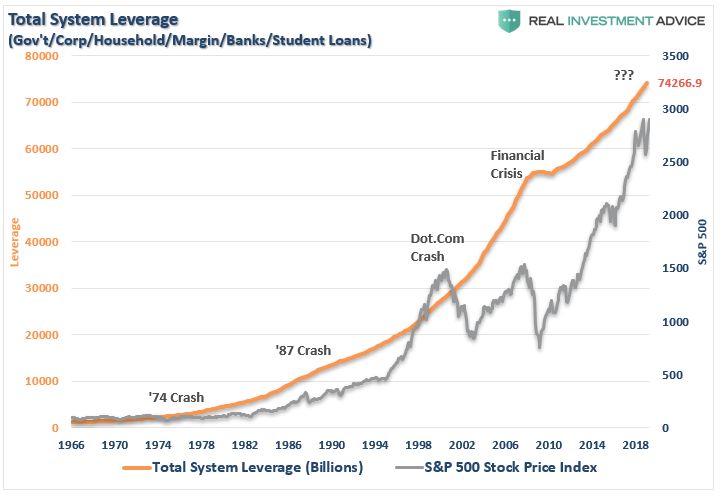

“America’s debt load is about to hit a record. The combination of cheap money and soaring debt helped fuel the decade-long economic expansion and bull market, but America’s gluttony of loans could work against it if its fragile economic balance shifts.

「米国債無負荷は記録的な額になりつつある。チープマネーと急騰する債務が10年もの長きにわたる景気拡大とブル相場を生み出した、しかし脆弱な経済バランス転換を見ると、米国の 借金暴飲暴食はこれに水を指すかもしれない。

In the first quarter of 2019, the United States’ total public- and private-sector debt amounted to nearly $70 trillion, according to research by the Institute of International Finance. Federal government debt and liabilities of private corporations excluding banks both hit new highs.”

2019Q1において、米国の全公的民間債務は$70Tにもなる、国際金融機関IIFの調査によるものだ。連邦政府債務と金融機関を除く民間部門債務は新高値になっている。

Oh…you are talking about THAT $70 Trillion.

なんと・・・・議論しているのはこの$70Tのことか。

下のチャートに示すのは全米与信市場債務だ(学生ローンを含む)現在$74Tを少し超えている。債務を減らすヒントがあった最後の機会はあの「金融危機」だった。

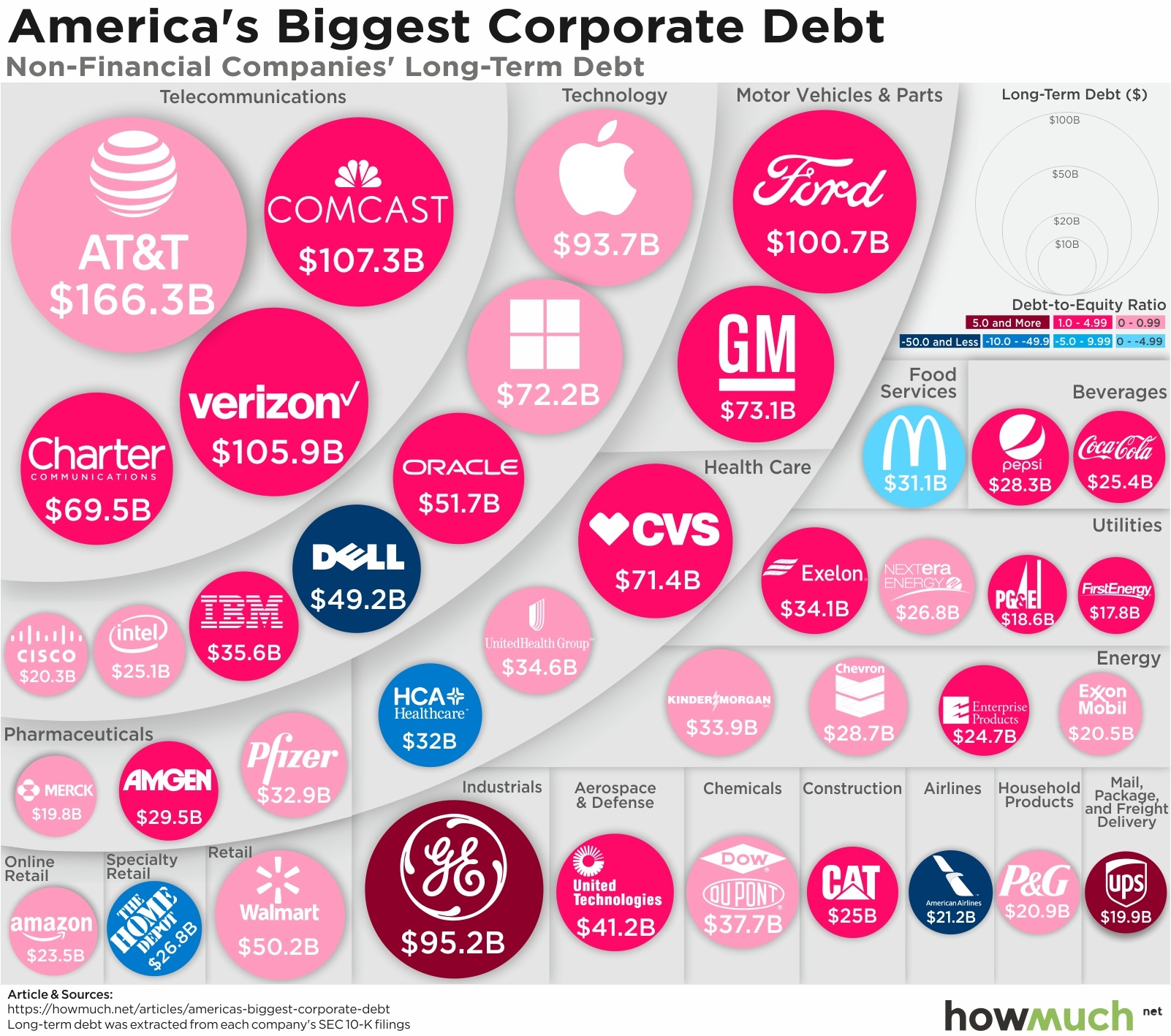

Corporate debt is a problem.

企業債務が問題。

「HowMuch」という素晴らしいウエブサイトがあり、企業債務を解りやすく図解している、「次の景気後退でデフォルトを起こしそうな債務」だ。

The problem with corporate debt is the amount of debt which is at risk of default during the next economic recession. (This isn’t an “IF,” it’s a “WHEN” statement.)

企業債務の問題はその債務量の多さで、これが次の景気後退でデフォルトを起こすリスクがある。(これは「もし」ではく「いつか」ということだ。)

Let’s start with a note from Michael Lebowitz:

まず最初にMichael Levowitxの記事から議論を始めよう:

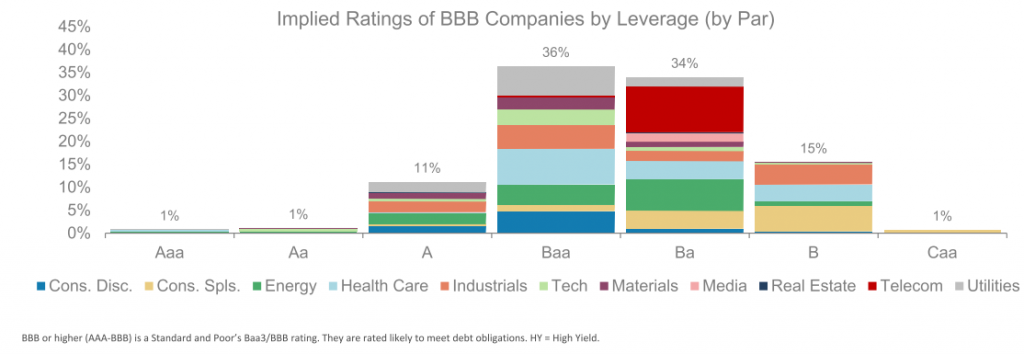

“The graph shows the implied ratings of all BBB companies based solely on the amount of leverage employed on their respective balance sheets. Bear in mind, the rating agencies use several metrics and not just leverage. The graph shows that 50% of BBB companies, based solely on leverage, are at levels typically associated with lower rated companies.”

「下のグラフにBBB格付け企業のバランスシート上のレバレッジ量をしめす。 注意してほしいが、格付会社は各種計測手法を採用しており単にレバレッジだけで判断しているわけではない。このグラフを見てのとおりBBB企業の50%が、レバレッジだけで判断すると、もっと格下に相当している。」

“If 50% of BBB-rated bonds were to get downgraded, it would entail a shift of $1.30 trillion bonds to junk status. To put that into perspective, the entire junk market today is less than $1.25 trillion, and the subprime mortgage market that caused so many problems in 2008 peaked at $1.30 trillion. Keep in mind, the subprime mortgage crisis and the ensuing financial crisis was sparked by investor concerns about defaults and resulting losses.”

「もしBBB格付け債権の50%が格下げとなると、$1.30Tの債権がジャンク・ボンドになる。この状況を俯瞰すると、現在のジャンク・ボンド市場全体は$1.25T以下であり、2008年に多くの問題を引き起こしたサブプライム住宅ローン市場はピーク時に置いても$1.30Tだった。心してほしいが、サブプライム住宅ローン機器とその後の金融危機が引き起こされたのは投資家がデフォルトとその結果としての損失を懸念したことが引き金となった。」

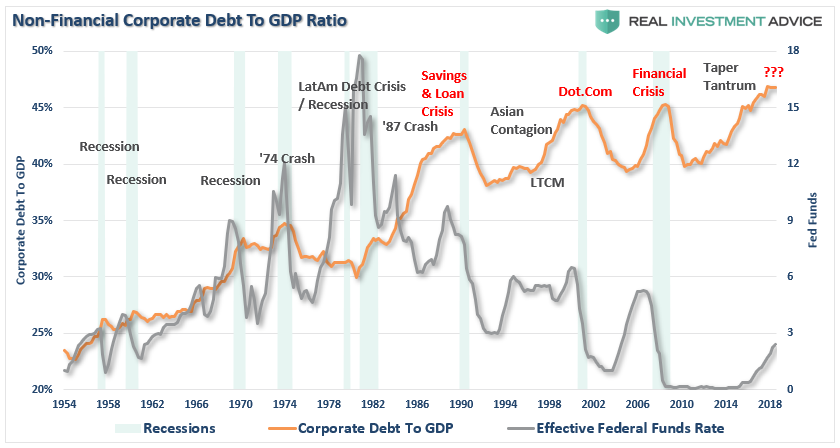

The reason BBB-rated debt is so plentiful is due to the Fed’s ultra-low interest rate policy over the last decade. Near zero rates, and easy credit terms, has seduced companies into taking on debt to fund operations, dividends, and stock buybacks. The consequence is we are now seeing corporate debt exceeding the levels of the global financial crisis.

BBB格付けの債務がここまで膨れ上がったのはこの10年に渡るFEDの超低金利政策のおかげだ。ゼロ金利と安易な与信条件で企業は多額の債務発行の魅力に負けた、これで配当や自社株買いを行ったのだ。その気血として今我々が目の当たりにしているのは企業債務はすでにあの世界的金融危機の時をこえているということだ。

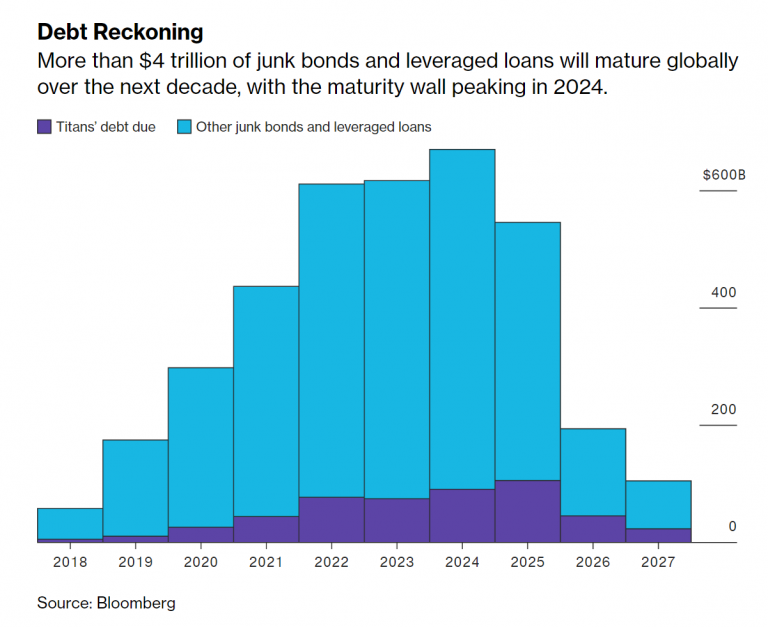

The real risk is that over the next 5-years more than 50% of the junk-bonds and leveraged-loans (which is sub-prime debt for corporations) is maturing and must be refinanced.

今後5年程度における本当の脅威は、ジャンク・ボンドやCLO(企業にとってのサブプライム債権だ)の50%以上が満期を迎え、借り換えを迫られるということだ。

Let that sink in for a minute.

結論としては、このことを深く頭に刻み込むことだ。

A weaker economy, recession risk, falling asset prices, or rising rates could well lock many corporations OUT of refinancing their share of this $4.88 trillion debt. Defaults will move significantly higher, and much of this debt will be downgraded to junk.

弱い経済、景気後退リスク、株式下落、もしくは金利上昇ともなると、多くの企業はこの$4.88Tの債務の借り換えから締め出される。デフォルトが極端に増えるだろう、そしてこれらの債務の多くはジャンク級に格下げされるだろう。

But it isn’t just corporate debt, that’s a problem.

しかし問題は企業債務だけではない。

Whistling Past The $246+ Trillion Graveyard

$246T超の債務墓場が無視されている

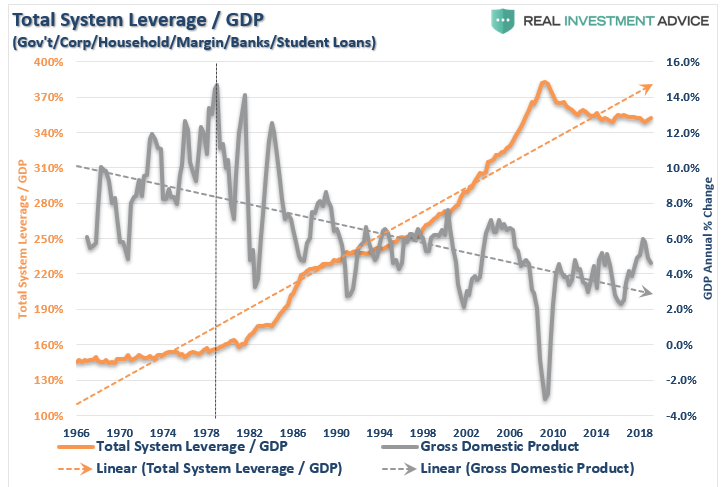

“According to the latest IIF Global Debt Monitor released today, debt around the globe hit $246 trillion in Q1 2019, rising by $3 trillion in the quarter, and outpacing the rate of growth of the global economy as total debt/GDP rose to 320%.

「最新のIIF世界債務モニタが今日発行された、2019Q1において世界債務は$246Tいもなる、四半期で$3T増えた、この増加率は世界経済成長率を超えている、全債務/GDPは320%にもなった。

This was the second-highest dollar number on record after the first three months of 2018, though debt was higher in 2016 and 2017 as a share of world GDP. Total debt was broken down as follows:

この値は2018Q1以降で二番目の多さだ、2016,2017にも債務は対GDPで増えてきた。全債務はの内訳はこうだ:

そして先進国では、過去最高までまだ余地がある、米国連邦政府や世界の非金融企業も同様だ、新興国市場での全債務は過去最高で、その殆どが中国によるものだ。」And while the developed world has some more to go before regaining the prior all time leverage high, with borrowing led by the U.S. federal government and by global non-financial business, total debt in emerging markets hit a new all time high, thanks almost entirely to China.”

This is why Central Banks, from the ECB to the Federal Reserve, are terrified of an economic recession or downturn. As I said previously, “debt is the ‘weapon of mass destruction'”

こういう状況だからこそ、ECBからFEDまで世界の中央銀行が景気後退を懸念している。私が以前にも言ったことだが、「債務とは大量殺戮兵器」なのだ。

Given that global debt is 320% of global GDP, a deleveraging cycle will be too large for Central Banks to contain.

世界債務は世界GDPの320%もあるわけで、これがデレバレッジともなると世界の中央銀行といえどもこれを抑え込むには大きすぎる。

The deleveraging cycle WILL occur, all that Central Banks can do is hope to extend the current cycle long enough that “maybe” economic growth will catch up with the problem and lower the risk.

デバレッジングサイクルは必ず来るだろう、世界中の中央銀行ができることは現在のサイクルをできるだけ引き伸ばすことだけで 、「もしかすると」その引き伸ばし期間に経済成長が追いつき問題やリスクを低減できるかもしれない。

The irony is that it is the Central Banks on actions (lowering interest rates to zero and flooding the system with liquidity) which has inflated the debt bubble.

皮肉なことに、中央銀行の行動自身が(金利をゼロに引き下げ金融システムに流動性を溢れさせてきた)債務バブルを膨らませてきた。

But that’s everyone else’s problem, right.

しかしこれこそが問題の根源だ、まさに。

As noted above, the U.S. is currently running a debt-to-GDP ratio of roughly 350% so we are certainly not immune to the risk of a global “debt contagion.”

上にも議論したが、米国では現在債務/GDP比率は350%程度だ、というわけで我々も「世界債務伝染病」リスクから逃れることはできない。

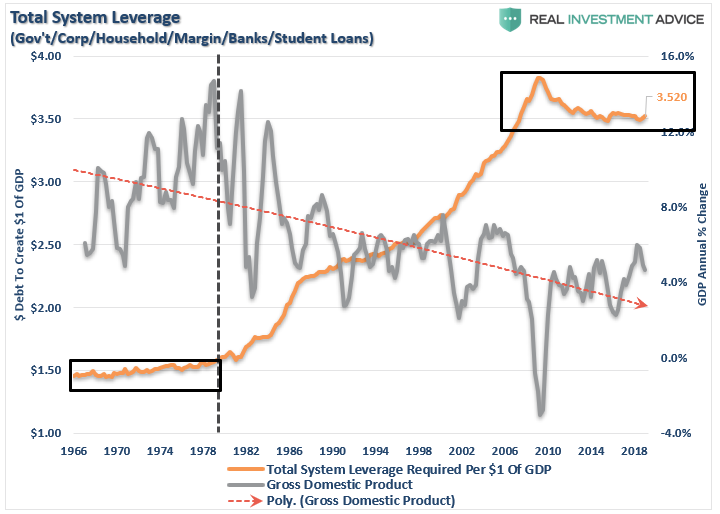

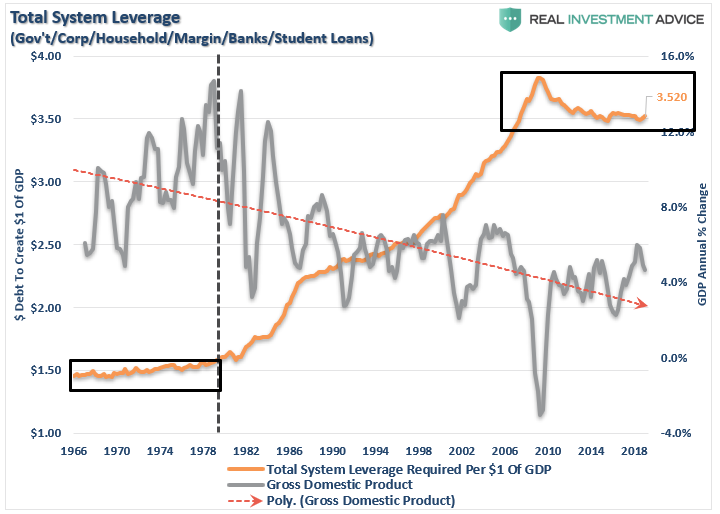

We can look at this a bit differently. The economy currently requires $3.50 of NEW debt just to generate $1 of new growth.

この状況を少し視点を買えてみることもできる。現在の経済状況では$1の新規成長を生み出すために$3.50の新たな債務を必要としている。

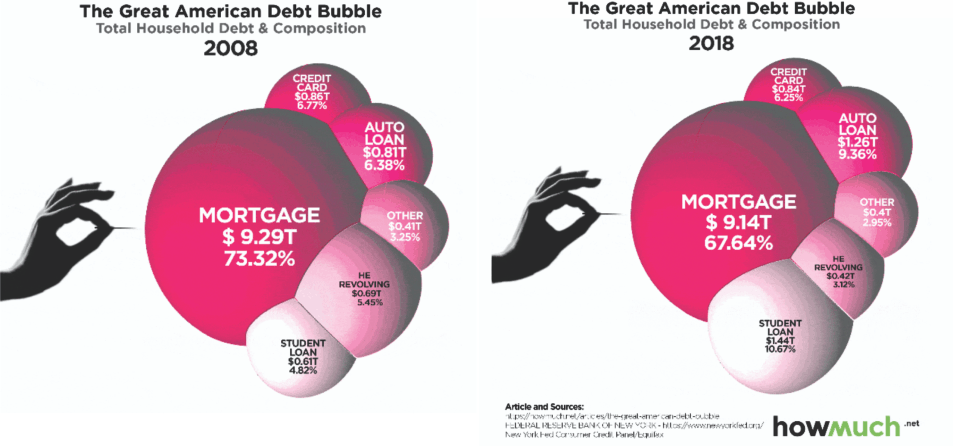

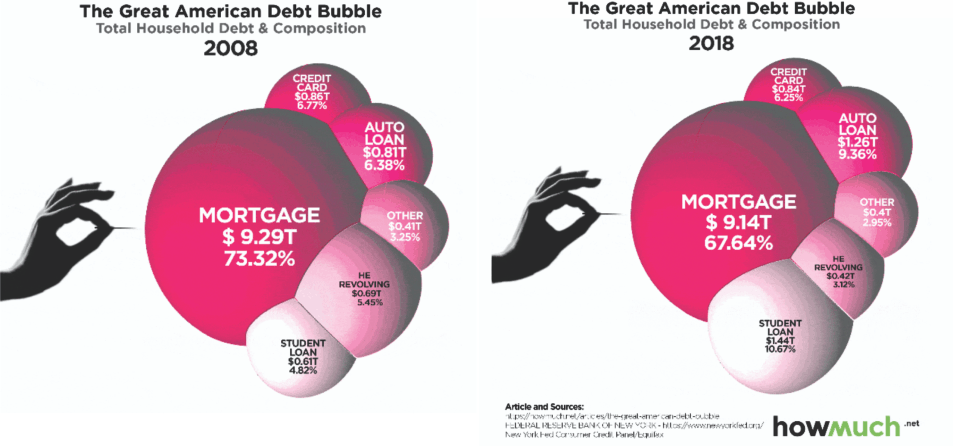

The problem with the exceedingly high debt levels is that since economic growth is a function of debt-supported spending, there is a finite limit to how much debt can be absorbed. As “HowMuch” showed, 10-years after the financial crisis, individuals are more levered today than they were then. (Notice the doubling of auto and student loan debt in particular.)

極端に過剰な債務レベルという問題は、経済成長が債務に支えられた消費によるものだ、ということだ、どこまで債務を吸収できるかというには限界がある。「HowMuch」が示すが、あの金融危機から10年が経ち、個人の現在の債務は当時よりも大きい。(特に自動車ローン、学生ローンが倍増している)。

As I noted this past week, the real crisis comes when there is a “run on pensions.”

With a large number of pensioners already eligible for their pension,

and a near $6 trillion dollar funding gap, the next decline in the

markets will likely spur the “fear” that benefits will be lost entirely.

私が先週の記事で書いたように、本当の危機が来るのは「年金基金が尽きたとき」だ。多くの年金受給者は年金を当てにしている、そして資金不足は$6Tにもなる、次の市場下落となると全く受給できなくなるのではないかという「恐怖」が蔓延するだろう。

The combined run on the system, which is grossly underfunded, at a time when asset prices are dropping, credit is collapsing, and shadow-banking freezes, the ensuing debacle will make 2008 look like mild recession.

極端な資金不足なシステムの不具合と相まり、株価が下落すると、債権も崩壊する、そしてシャードーバンキングは凍結だ、次のシステム瓦解は2008年のできごとなど穏やかな景気後退に見えてしまうことだろう。

It is unlikely Central Banks are prepared for, or have the monetary capacity, to substantially deal with the fallout.

中央銀行がこれに備えているとは思えない、というかそれだけの資金容量を持ち合わせていない、核戦争級の戦後処理などできるわけがない。

As David Rosenberg previously noted:

David Rosenbergはかつてこう書いた:

Never before in human history have we seen so much debt. Government debt, corporate debt, shadow-banking debt, and consumer debt are all at record levels. Not just in the U.S., but all over the world.

我々は人類史でここまで大きな債務を見たことがない。政府債務、企業債務、シャドーバンキング債務、そして消費者債務どれもが記録的なレベルに達している。それは米国だけでもなく、世界中に蔓延している。

If you are thinking this is a “Goldilocks economy,” “there is no recession in sight,” “Central Banks have this under control,” and that “I am just being bearish,” you would be right.

もし皆さんが現状を「Goldilocks economy 適温経済」と考えているなら、「景気後退など視野無い無いだろう」、そして「中央銀行がうまく処理する」と思い「私は本少し弱気なだけだ、」と感じているだろう、もしかするとあなたが正しいかもしれない。

But that is also what everyone thought in 2007.

しかしそれこそ2007年に誰もが抱いていた見通しだ。

If you need help or have questions, we are always glad to help. Just email me.

See you next week.

もし皆さんが助けを必要とし疑問があるなら、私どもは何時でも喜んでお手伝いしよう。emailを私に書くだけで良い。ではまた来週。

この状況を少し視点を買えてみることもできる。現在の経済状況では$1の新規成長を生み出すために$3.50の新たな債務を必要としている。

The problem with the exceedingly high debt levels is that since economic growth is a function of debt-supported spending, there is a finite limit to how much debt can be absorbed. As “HowMuch” showed, 10-years after the financial crisis, individuals are more levered today than they were then. (Notice the doubling of auto and student loan debt in particular.)

極端に過剰な債務レベルという問題は、経済成長が債務に支えられた消費によるものだ、ということだ、どこまで債務を吸収できるかというには限界がある。「HowMuch」が示すが、あの金融危機から10年が経ち、個人の現在の債務は当時よりも大きい。(特に自動車ローン、学生ローンが倍増している)。

The Real Crisis Is Coming

本当の危機が来つつ在る

私が先週の記事で書いたように、本当の危機が来るのは「年金基金が尽きたとき」だ。多くの年金受給者は年金を当てにしている、そして資金不足は$6Tにもなる、次の市場下落となると全く受給できなくなるのではないかという「恐怖」が蔓延するだろう。

The combined run on the system, which is grossly underfunded, at a time when asset prices are dropping, credit is collapsing, and shadow-banking freezes, the ensuing debacle will make 2008 look like mild recession.

極端な資金不足なシステムの不具合と相まり、株価が下落すると、債権も崩壊する、そしてシャードーバンキングは凍結だ、次のシステム瓦解は2008年のできごとなど穏やかな景気後退に見えてしまうことだろう。

It is unlikely Central Banks are prepared for, or have the monetary capacity, to substantially deal with the fallout.

中央銀行がこれに備えているとは思えない、というかそれだけの資金容量を持ち合わせていない、核戦争級の戦後処理などできるわけがない。

As David Rosenberg previously noted:

David Rosenbergはかつてこう書いた:

“There is no way you ever emerge from eight years of free money without a debt bubble. If it’s not a LatAm cycle, then it’s energy the next, commercial real estate after that, a tech mania years after, and then the mother of all of them, housing over a decade ago. This time there is a huge bubble on corporate balance sheets and a price will be paid. It’s just a matter of when, not if.”債務バブル崩壊を引き起こさずにタダ金で8年もやり過ごしてきたわけで、もう行き場がない。ラテンアメリカ危機の程度ではない、次のエネルギーは大きい、商業不動産危機の後でもなく、テックマニアバブル崩壊後でもなく、そして10年前の住宅バブル崩壊、それらを全部足し合わせたようなものだ。今回はとても大きなバブルで企業バランスシート上のものだ、この埋め合わせが起きるだろう。それは起きるかどうかではなく何時起きるかということだ。」

Never before in human history have we seen so much debt. Government debt, corporate debt, shadow-banking debt, and consumer debt are all at record levels. Not just in the U.S., but all over the world.

我々は人類史でここまで大きな債務を見たことがない。政府債務、企業債務、シャドーバンキング債務、そして消費者債務どれもが記録的なレベルに達している。それは米国だけでもなく、世界中に蔓延している。

If you are thinking this is a “Goldilocks economy,” “there is no recession in sight,” “Central Banks have this under control,” and that “I am just being bearish,” you would be right.

もし皆さんが現状を「Goldilocks economy 適温経済」と考えているなら、「景気後退など視野無い無いだろう」、そして「中央銀行がうまく処理する」と思い「私は本少し弱気なだけだ、」と感じているだろう、もしかするとあなたが正しいかもしれない。

But that is also what everyone thought in 2007.

しかしそれこそ2007年に誰もが抱いていた見通しだ。

If you need help or have questions, we are always glad to help. Just email me.

See you next week.

もし皆さんが助けを必要とし疑問があるなら、私どもは何時でも喜んでお手伝いしよう。emailを私に書くだけで良い。ではまた来週。