「永遠の株高」という誤解に気づけ

Beware Of The ‘Permanently High Plateau’ Fallacy

Written by Jesse Colombo | May, 8, 2019

先週のことだ、ベンチャーキャピタリスト Charmath Phlihapitiya がこう言った、中央銀行が実質的に景気後退を回避している、その手法は積極的な金融刺激策であり量的緩和と記録的な低金利だーー

“I don’t see a world in which we have any form of meaningful contraction nor any form of meaningful expansion. We have completely taken away the toolkit of how normal economies should work when we started with QE. I mean, the odds that there’s a recession anymore in any Western country of the world is almost next to impossible now, save a complete financial externality that we can’t forecast.”

大きな経済拡大や縮小があるとは私には思えない。最初にQEを始めたときのような、通常の経済状態で有効な方策をすべて試しつくした。私が思うに、西欧のどの国でも景気後退が起きるのは今やほとんど不可能だ、予想もつかないような外部擾乱にたいしても対処できる。」

Former Fed Chair Janet Yellen made a similar statement in 2017 –

前FED議長 Janet Yellenも同様のことを2017年にこう述べたーー

“Would I say there will never, ever be another financial crisis? You know probably that would be going too far but I do think we’re much safer and I hope that it will not be in our lifetimes and I don’t believe it will be.”

「私はあえて言うが、今後経済危機など決して起こりえないだろう。 この主張を皆さんは言い過ぎと思うだろうが、しかし私は経済はとても安全だと思っており、私達が存命中にそういう経済危機が起きるとは思っていない。」

残念なことに、上に書いたような主張はバブルの最中や経済拡大の終盤でよく見られるものだ。この手の主張は投資家の安心感と過剰信頼の印であり、コントラリアンは目くじらを立てて注目すべきだ。Phalihapitiyaの主張は1929年の悪名高いIrving Fisherの主張に似ている、彼は当時こう言った、「株式市場は永遠の高台のようなものだ」(株式市場は彼の発言のわずか12日後に暴落した)。

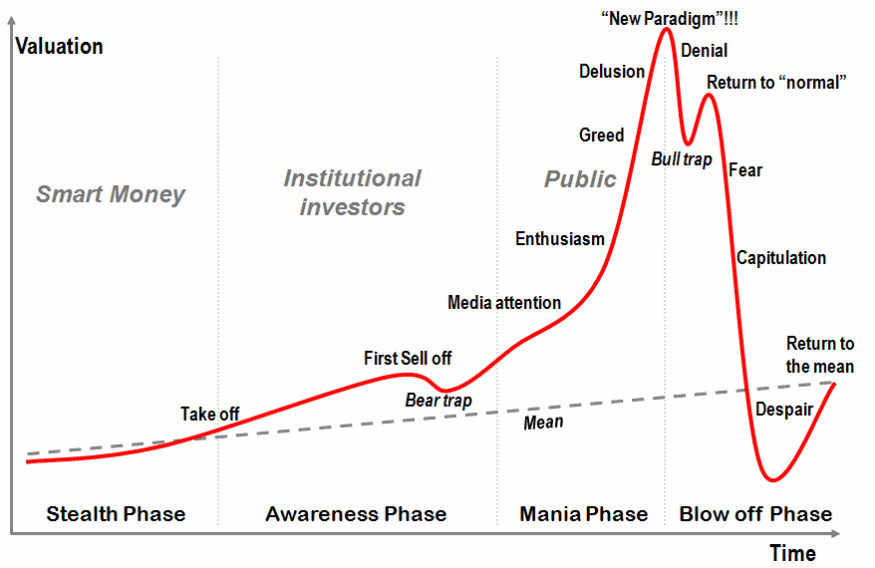

下のチャートにバブルステージを図示するが、市場参加者は神話を盲信してしまうものだ、市場もしくは経済が「新たなパラダイム」に入り、昔のルールはもはや適用できないと信じ込んでしまう。中央銀行がほとんど景気後退を回避するというChamath Palihapitiyaの考えは、「我々はニューパラダイムに突入した」という典型例だ。Palihapitiyaの主張は決して目新しいものではない:1990年代後半のドットコムバブルのときにも、多くのエコノミストや科学技術者はこう信じていた、米国は「ニューエコノミー」を迎え、技術革新がインフレを低く抑え景気後退は実質的に回避された、と。当然のことながら、「ニューエコノミー」の信者たちも2000年代前半にドットコムバブルが弾けて目覚めた、Nasdaqは80%下落し米国経済は2001,2007から2009に景気後退入りした。

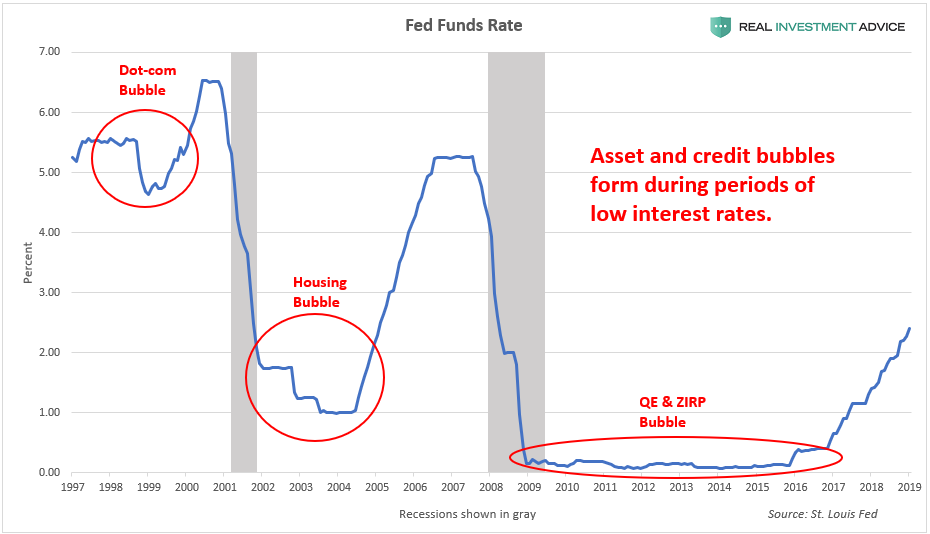

Chamath Palihapitiyaが気づいていないのはこういうことだ、FEDと世界中の中央銀行が強調して経済成長を生み出した、いわゆる「景気回復」というものだが、世界中に危険なほどの経済バブルを引き起こした(この件に関しては私の解説を読むが良い)。FEDが景気後退を除外したわけではない;成長に伴うバブルを生み出したがそれが単にまだ弾けていないと言うだけだ。下に示すFFRチャートが示すように、中央銀行が金利を低くすると資産・与信バブルが引き起こされるのはよくあることだ。ドットコムバブルや米国住宅バブルは相対的な低金利で生み出された、そして現在の景気サイクルもそれと変わりないことがやがて証明されるだろう、残念なことに。

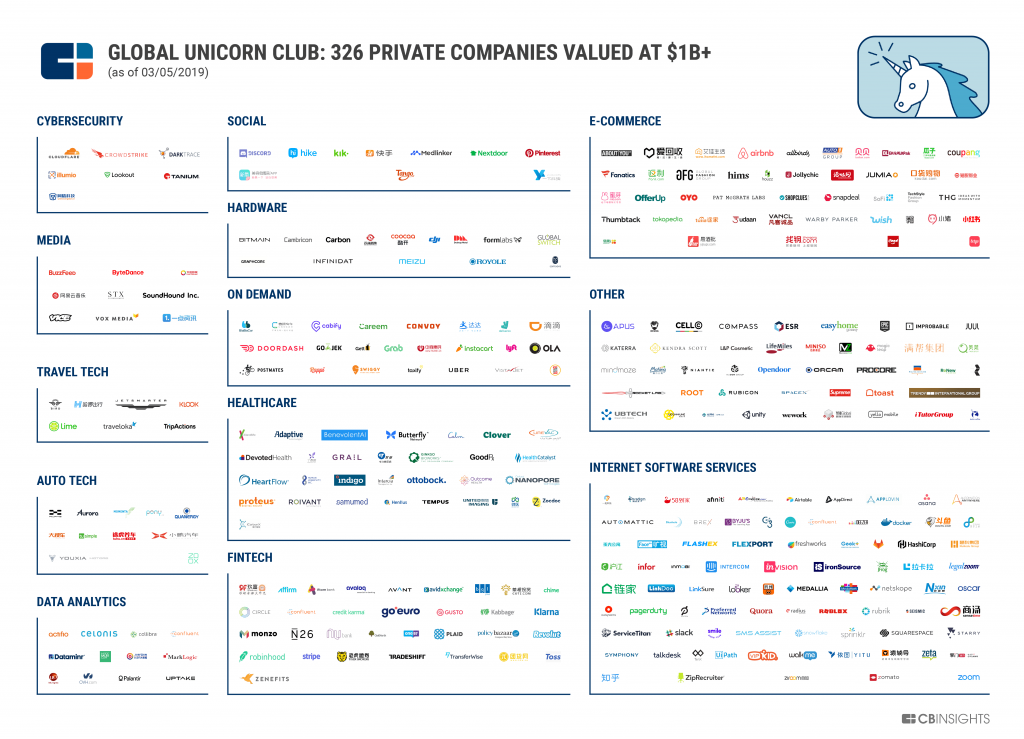

FEDの金融緩和政策の結果として生み出される危険な経済成長型バブルの一つがテックスタートアップバブルだ。ここ数年、何万というテック企業が創業された、起業家たちが次のGoogleやFacebookを目指したのだ。ベンチャーキャピタル活動がここ数年爆発的に増え、世界的にベンチャーキャピタルの資金提供が$100M/月で増えている。

ここ数年、何百という新たな「テックユニコーン」が$1B以上の時価総額評価されてきたが多くは利益を生み出していない。間違ってはいけないが:テックユニコーン減少は中央銀行の刺激政策の直接副産物だ。現在のテックユニコーンは1990年代後半のドットコム銘柄と同様で、全く同じ道筋だろう。スタートアップの世界にいる人達の多くは誌技術の結果がブームを引き起こしたと信じているが、現実にはスタートアップブームのわずか20%が新技術によるものであり、のこり80%は中央銀行が過去10年に世界経済に注入した巨額の流動性のおかげだ。輝かしいテックVCとして、Chamath Palihapitiyaはテックスタートアップ文化に染めこまれているが、彼は木を見て森を見ていない、明らかなバブルが眼中に無いのだ(そしてその結果として、かつてと同じくやがて弾けるバブルによる経済危機が見えていない)。

現在のスタートアップのかなりな部分は malinvestments(不良投資)であり、FEDや世界中の中央銀行が歪めた金融市場が生み出したものだ、世界的金融危機後に積極的に金融刺激策を取ったおかげだ。Wikiによると malinvestment の定義とはこういうものだ:

Malinvestment is a mistaken investment in wrong lines of production, which inevitably lead to wasted capital and economic losses, subsequently requiring the reallocation of resources to more productive uses. “Wrong” in this sense means incorrect or mistaken from the point of view of the real long-term needs and demands of the economy, if those needs and demands were expressed with the correct price signals in the free market. Random, isolated entrepreneurial miscalculations and mistaken investments occur in any market (resulting in standard bankruptcies and business failures) but systematic, simultaneous and widespread investment mistakes can only occur through systematically distorted price signals, and these result in depressions or recessions. Austrians believe systemic malinvestments occur because of unnecessary and counterproductive intervention in the free market, distorting price signals and misleading investors and entrepreneurs. For Austrians, prices are an essential information channel through which market participants communicate their demands and cause resources to be allocated to satisfy those demands appropriately. If the government or banks distort, confuse or mislead investors and market participants by not permitting the price mechanism to work appropriately, unsustainable malinvestment will be the inevitable result.Malinvestmentとは不正な生産を生み出す間違った wrong 投資だ、これは必ず資本の浪費と経済的損失を生み出す、その後にはもっと生産的な分野への資源の再配分が起きる。「Wrong」とは長期的視点で実際の需要や必要性を生み出さない間違ったものという意味だ、自由市場ならばそういうものに対して正当な価格・評価がなされる。どういう市場においても独りよがりな起業家による間違った計算・予測で不適当な投資というのはランダムに生じるものだ(その結果普通は企業倒産という結末を迎える)、しかしシステマティックにまた同時に広く間違った投資が行われるのは、システマティックに価格シグナル(金利)が歪められたときのみであり、こういう時は景気後退や恐慌の結末を迎える。オーストリア経済学派の主張では、システマティックなmalinvestmentが生じるのは自由市場を不必要かつ非生産的介入で歪めた時だ、価格シグナル(金利)を歪めることで起業家や投資家を誤解させてしまう。オーストリア学派にとっては価格(金利)がとても基本的な情報であり、市場参加者が需要を相互に理解し、その需要強度に応じて経済的資源配分を行う。もし政府や銀鉱がこれを歪めてしまうと、混乱が起き投資家や市場参加者をミスリードし、市場の価格(金利)発見能力を奪ってしまう、この結果持続不可能な malinvestmentが必然の結末となる。

To summarize, belief that “this time is different!” and “we are in a new paradigm!” is one of the classic hallmarks of economic bubbles. Though the Fed and other central banks have created an unusually long economic cycle by keeping their monetary policies so loose for so long, there is no escaping the eventual correction of the tremendous excesses and malinvestments that have built up in the past decade. To believe that the Fed has finally tamed the business cycle and can create sustainable economic growth without busts is extremely naive and will be disproven in the not-too-distant future.

要約すると、「今回は違う」とか「我々はニューパラダイムに入った」と信じてしまうということは、伝統的な経済バブルの太鼓判の一つだ。FEDと世界中の中央銀行がありえないほど長期の景気サイクルを生み出している、これだけ長くこれだけ緩和的な金融政策を維持してきたためだ、あまりの行き過ぎに対してやがてくる調整を回避することはできず、この10年で積み上げたmalinvestmentの調整も不可避だ。FEDが等々景気サイクルを手懐け、大後退なしに持続的な経済成長ができると信じるのはあまりにもウブな考えであり、そう遠くない将来にその間違いが証明されるだろう。

2019/05/08