自社株買い Buyback を巡る議論

コメント欄に詳しい解説が書き込まれています。

英語でいうところの「buy back」と「insider buy」は異なる概念です。日本語の記事でどちらも自社株買いとされていることがあり、これを混同すると意味不明の記事になってしまいます。

The Great Stock Buyback Debate

Written by Lance Roberts | May, 2, 2019

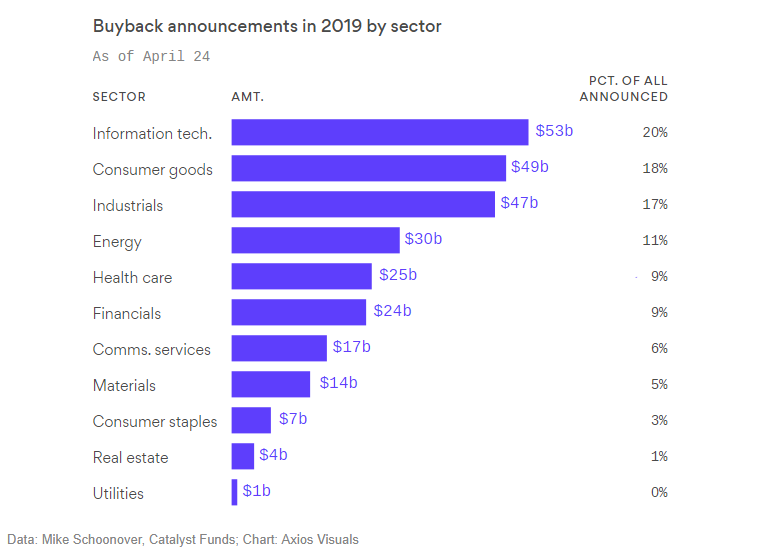

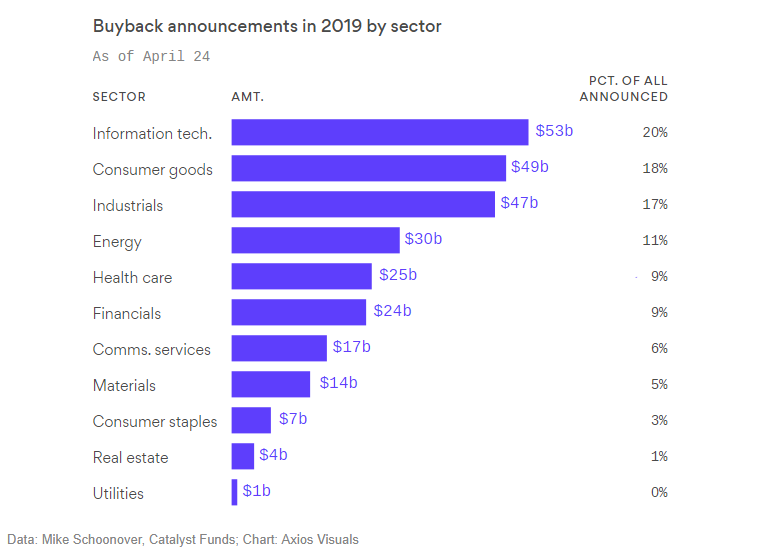

I recently wrote about stock buybacks in our weekly newsletter. However, a recent report from Axios noted that for 2019, IT companies are again on pace to spend the most on stock buybacks this year, as the total looks set to pass 2018’s $1.085 trillion record total.

最近私は週間記事で自社株買いに関して議論した。しかしながら、Axiosの最近の2019報告書によると、IT企業は再び今年その規模を増やしている、2018年は$1.085Tと記録的規模だったが、今年はこれを超えそうだ。

「数値を見る限り:企業は$272Bをすでに自社株買いに費やした、数値の解釈はMike Schoonoverによるものだ、彼はCatalyst FundsのCOOだ、Axiosがデータを示す。

今年の自社株買い上位5社セクタだけで全体の76%にもなる。昨年は上位5社セクタの割合が82%もあった、主要なセクターは、IT、金融、医療、裁量消費そして産業部門だった。

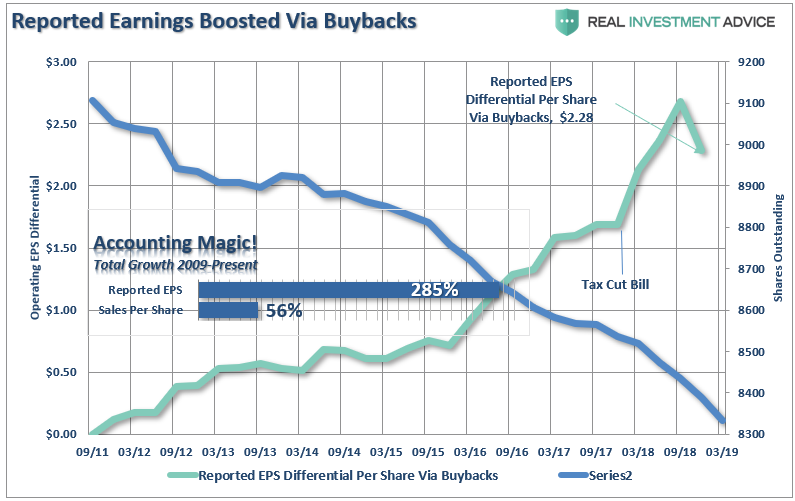

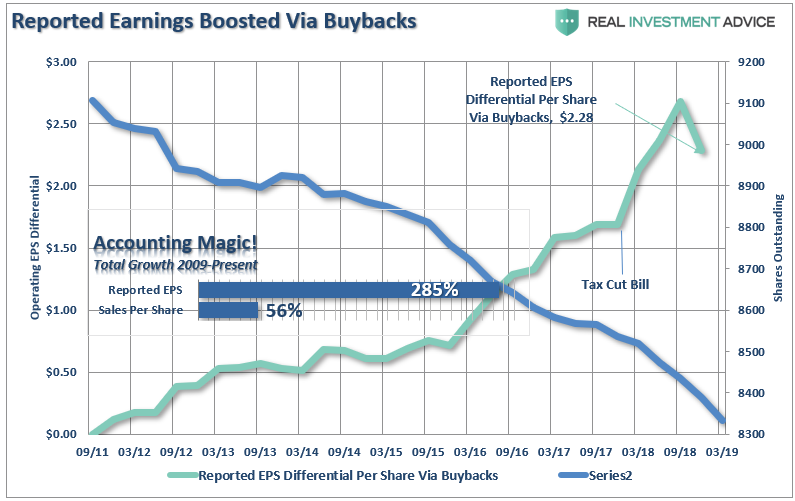

As I have shown previously, the runoff in shares outstanding since the financial crisis lows have been nothing short of stunning.

私が以前にも示したチャートだが、あの金融危機以来流通株数は減り続けており、これは驚くことではない。

It has been the magnitude of buybacks which have now brought it to the attention of politicians. It is a “political football” perfectly suited for the 2019 primaries as the “wealth gap” in America has become a visible chasm. Debates around share repurchases invoke themes for everyone: shades of corporate greed, historic income inequality, images of populism, and the idea that they’ve propped up the most-hated bull market of all time.

自社株買いの規模が大きいままなので今や政治屋たちの注目を集めている。この件が「政争の具」となっている、2019年の議論の目玉だ、米国の「資産格差」が目に見える亀裂を引き起こしているためだ。自社株買いを巡る議論が衆目を集めている:企業の強欲という影の部分、歴史的な収入格差、ポピュリズムの象徴、そして過去最高に最も嫌われたブル相場を跳ね上げた元凶として。

As noted by Business Insider:

Business Insiderではこう記す:

自社株買いのブームを引き起こしたのはクリントン政権時代の1993年のことでCEOの報酬に制限をかけようとしたことが始まりだ。結局これは間違っていたのだが、クリントンはこう考えた、CEOの報酬を$1M代に制限することで、取締役会が法人税対策としてのCEOへの高額報酬を抑えるだろうと。

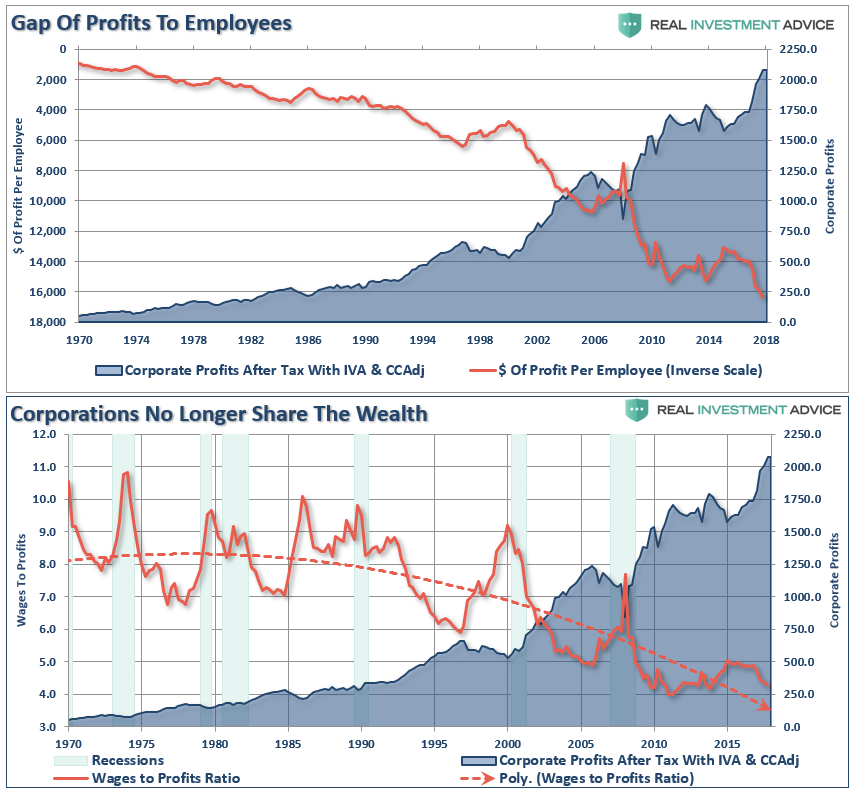

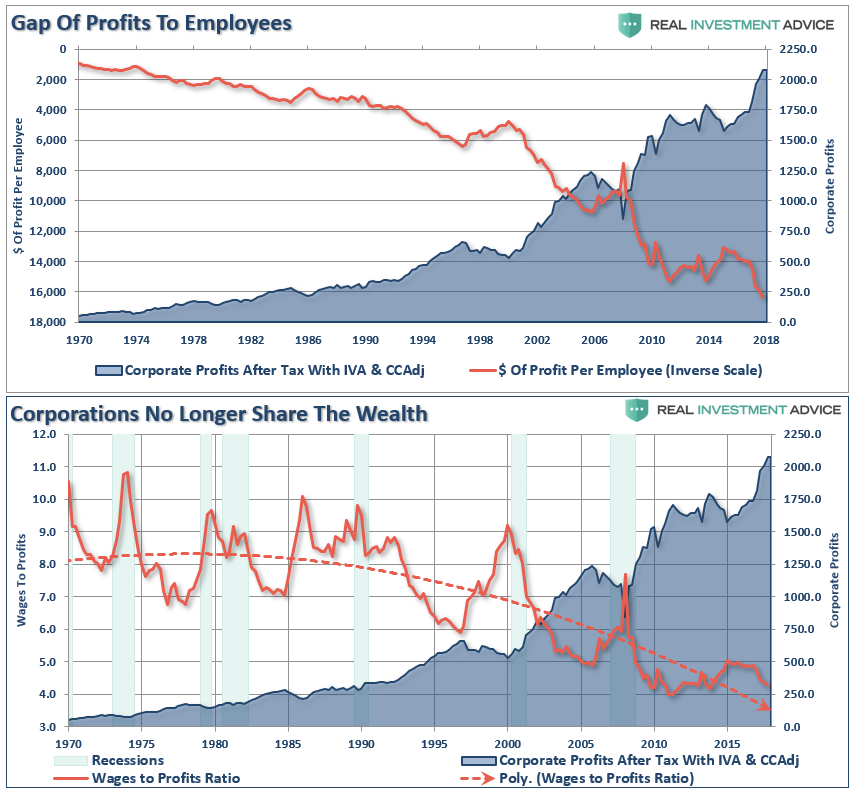

To Bill’s chagrin, corporations quickly shifted compensation schemes for their executives to stock-based compensation. Subsequently, CEO pay rose even higher, and as I showed previously, the gap between profits and wages has become vastly distorted. Rising profitability, fewer employees, and increased productivity per employee has all contributed to the surging “wealth gap” between the rich and the poor.

ビルにとっては残念なことだが、企業はすぐに取締役への報酬方法を株式へと変えた。それ以降、CEO報酬はうなぎ登りとなり、私が以前に書いたことだが、企業収入と取締報酬が大きく乖離した。利益が増え、従業員を減らし、一人あたり生産性を上げることで富者と貧者の「資産ギャップ」が急増した。

In 1982, according to the Economic Policy Institute, the average CEO earned 50 times the average production worker. Today, the CEO Pay Ratio’s increased to 144 times the average worker with most of the gains a result of stock options and awards.

Economic Policy Instututeによると、1982年においてはCEOの報酬は平均して平均的精算労働者の50倍だった。現在では、CEOの報酬は平均的労働者の144倍になった、この上昇の主要因はストックオプションと(株価連動)賞与だ。

You can understand why it is a political “hot topic” for 2020.

2020年の政治的「争点」であることをみなさんも理解できるだろう。

The arguments in support of corporate share buybacks are relatively “thin” in terms of substance.

企業の自社株買いを支持する本質的論拠は「薄い」ものだ。

そこには複数の理由があるが、もっとも有効なのは取締役の報酬増につながることだ。

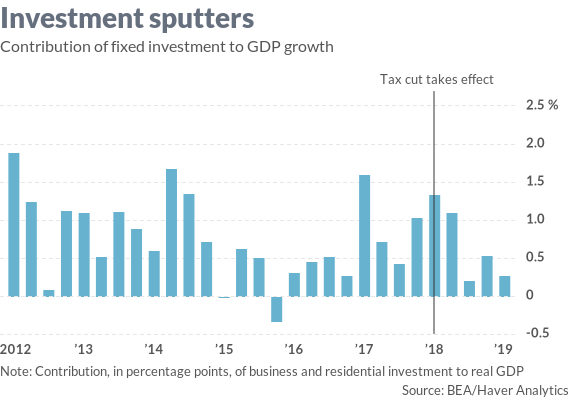

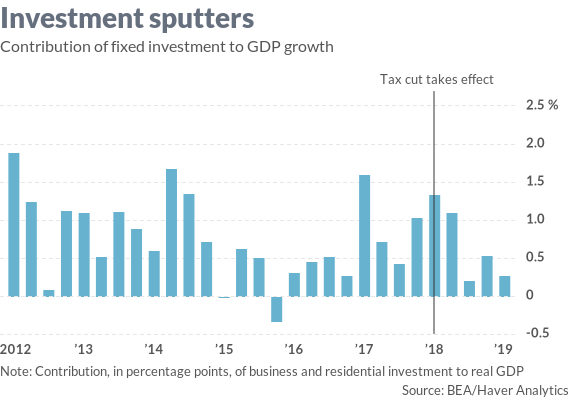

The debate over share repurchases came to the fore following the tax cuts in December of 2017. The bill was targeted at corporations and lowered the tax rate from 35% to 21%. The tax cut plan was “sold” the the American public as a “trickle down” plan and by giving money back to corporations; they would in turn hire more workers, increase wages, and invest in America.

2017年12月の法人減税後に自社株買いに関する議論が行われた。法人税減税法案は法人税をこれまでの35%から21%にするものだった。法人減税は米国公衆にはこういう「謳い文句」だった、企業に戻された資金は「トリクルダウン」するだろう;この資金でさらに雇用を増やし、給与を増やし、米国投資を加速するだろうと説明された。

It didn’t happen. As Caroline Baum penned:

しかし実際にはそういうふうにはならなかった。Carline Baumはこう記す:

GDPは予想外に強かったが、それは在庫、貿易、連邦地方政府歳出に支えられたものだ、ビジネス投資によって生み出されたものではない、長期的に望まれるのはこのビジネス投資だ、供給側対応の政策が大切だとHassettは言う。」

Where did the money primarily go? Just one place; share repurchases.

減税によって生まれた資金はどこへ言ったのか?行き先は唯一つ;自社株買いだ。

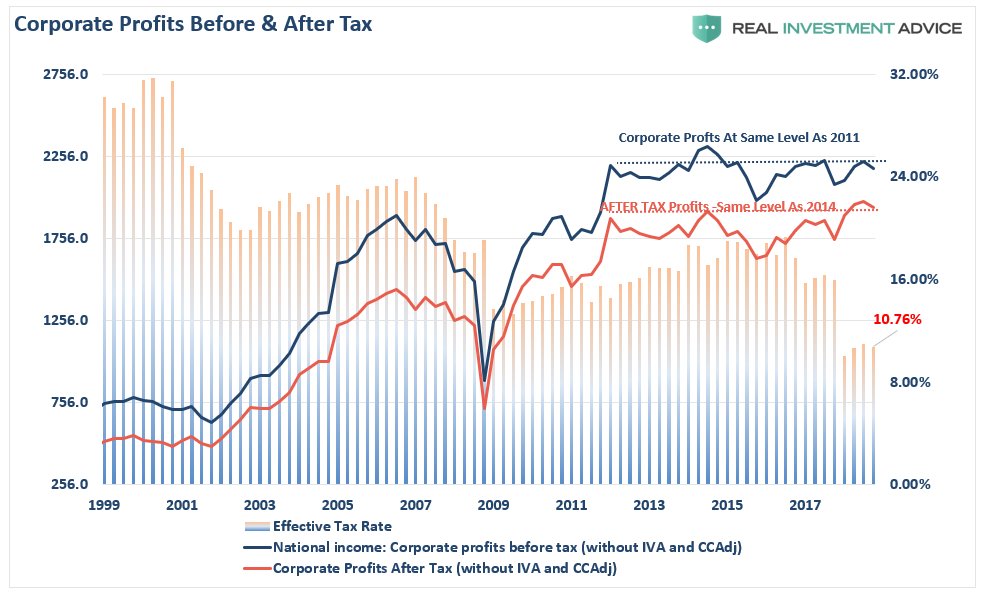

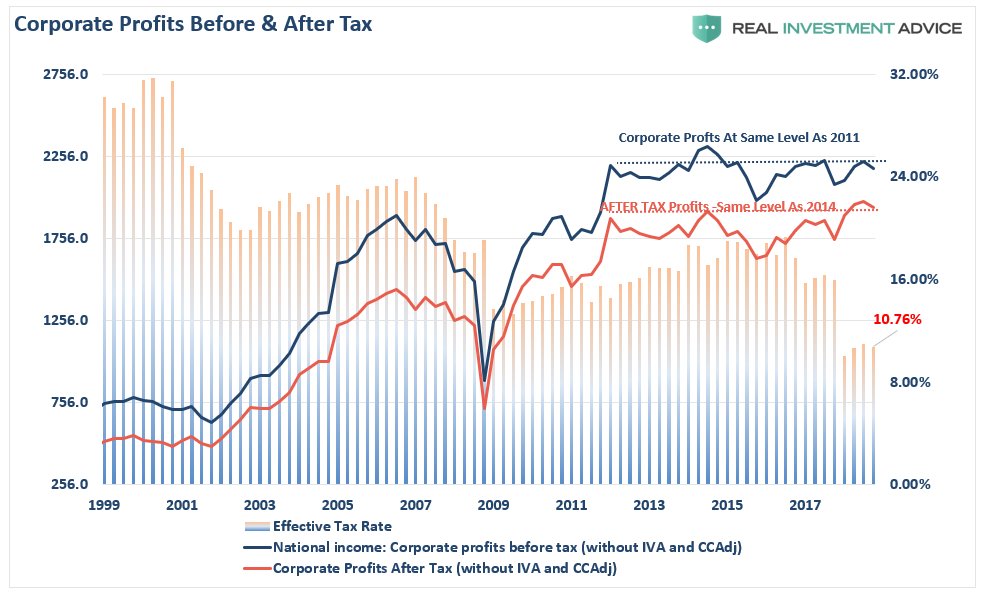

The problem with the surge in share repurchases is that such actions divert ever-increasing amounts of cash from productive investments which ultimately impairs longer-term profit and growth.

自社株買い急増の問題は、こういう行動では生産的投資以外に資金が流出する、長期的な利益や成長にとってはまったくもって望ましくない。

「でも、企業収益は急騰してるじゃないか。」(と皆さんはいうかもしれない:訳追加)

Not so much.

そんなことはない。

The reality is that stock buybacks create an illusion of profitability. Such activities do not spur economic growth or generate real wealth for shareholders, but it does provide the basis for with which to keep Wall Street satisfied and stock option compensated executives happy.

現実を見れば、自社株買いというのは利益の幻想を生み出しているだけだ。こういう行動は経済成長を生み出さないだけでなく、株主に対して本当の資産を生み出すこともしない、むしろWall Streetが満足するだけであり、ストックオプションを受け取る取締役が喜ぶだけだ。

Let’s clear up a myth used to support the benefit of stock buybacks:

自社株買いは利益になるという神話をここで明らかにしておこう:

Not really.

全くそうではない。

Share buybacks only return money to those individuals who sell their stock. This is an open market transaction. For example, Apple (AAPL) just announced they plan to buy $75 billion of their stock back. Via NY Times,

自社株買いの恩恵を受けるのは株式を売却する個人にむけてだけのものだ。これは公開市場操作である。たとえば、Apple(AAPL)が単に$75Bの自社株買い計画を発表しただけだった。NY Timesによると、

「アップルの記録的自社株買いは株主に好感をもって受け入れられるはずだ、株価は高騰するだろう。しかし自社株買いはさらに批判にさらされるだろう、法人減税の恩恵は投資家と役員にのみ行き渡る。」

Let’s clear something up. Buybacks do not RETURN money to shareholders. A dividend does.

もっと明確にしよう。自社株買いは株主に金銭的なリターンをもたらしはしない。それは本来配当でなされるべきものだ。

The only people who receive any capital from the buyback are those who opt to sell their shares. They have their capital back, but they no longer have the shares. Also, while it is believed that buybacks ALWAYS increase share price, that is not necessarily the case. Apple bought a vast amount of shares back in 2018, the stock lost 15% of its value.

自社株買いの恩恵を受けるのはその株式を売ろうとするひとだけだ。彼らは資金を取り戻す、しかしそういう人たちはもう株主ではない。そしてまた、自社株買いは常に株価を上げると信じられているが、必ずしもそういうわけではない。アップルは2018年に巨額の自社株買いをおこなった、それでも株価は15%下落した。

So, who are the ones mostly selling their shares?

では、一体誰がもっともその株式を売ったか?

「企業取締役が自社株買いを行う理由はいくつかある、しかし誰ひとりとして簡単な真実を解説しようとはしない:彼らの報酬の多くの部分は株価連動であり、短期的な自社株買いは株価を上げる。」ーーFinancial Times

A recent report on a study by the Securities & Exchange Commission found the same:

最近のSECの研究でも同様のことが明らかになっている:

最後に、Jesse FriedがWSJにこう書いた:

取締役はまた自社株買いで一時的な株式需要を増やし、短期的な株価上昇を誘い自ら手持ちの株式を売却している。」

What is clear is that the misuse and abuse of share buybacks to manipulate earnings and reward insiders has become problematic.

とても明確なことは、自社株買いの誤用と乱用で収益を操作しインサイダーの報酬を得ていることが問題なのだ。

ここまで読むとみなさんもこの自社株買いの背景を理解しただろう、そして誰が自社株買いの恩恵を受けているかも、この議論が2020年の大統領選挙で争点となりもっと明確になる理由も理解できただろう。

Most people have forgotten that share repurchases were banned in 1933 following the “Crash of 1929,” until the ban was repealed during the Reagan Administration in 1982.

多くの人は忘れてしまっているが、自社株買いが禁止されたのは1933年のことであり、「1929年の暴落後」のことだ、この禁止が解除されたのは1982年のレーガン政権のときだ。

Why were they banned? Via Vox:

どうして自社株買いが禁止されたか? Voxによるとこうだ:

「20世紀の大半で自社株価はは違法なものだった、というのもこれは株価操作そのものだとみなされていた。しかし1982年に、SECは10b−18法案を認めた、ここで自社株買いは解禁となり多量の自社株買いが洪水のように広まった。」

But more importantly, they are obfuscating the normal functioning of the market relative to price discovery. As John Authers recently pointed out:

しかしもっと大切なことは、この行為により本来の市場の価格発見能力を有耶無耶にした。John Authersが最近指摘したが:

In other words, between the Federal Reserve injecting a massive amount of liquidity into the financial markets, and corporations buying back their own shares, there have been effectively no other real buyers in the market.

The other problem with the share repurchases is that is has increasingly been done with the use of leverage. The explosion of corporate debt in recent years will become problematic during the next recession particularly as the proliferation of sub-investment grade issuers are locked out of the bond market for refinancing activities. As noted by the Bank of International Settlements.

言い換えるならば、FEDの金融市場への巨額資金注入と自社株買いにより、市場には現実的に他の買い手はいなかった。自社株買いのもう一つの問題はその多くはレバレッジによるものだったことだ。ここ数年の企業債務の爆発的増加は次の景気後退で大きな問題となるだろう、特に非投資適格債券発行の蔓延が債権借り換えで債券市場を締め出すだろう。BISはこう警告する。

With 62% of investment grade debt maturing over the next five years, there are a lot of companies that are going to wish they didn’t buy back so much stock.

現在の投資適格債券の62%は今後5年以内に満期となる、多くの企業はこれだけ多くの自社株買いをすることを望まないだろう。

One of the best pieces of analysis on the whole issue is from William Lazonick via The Harvard Business Review in which he summarized:

この問題全体に対してとても良い分析がWilliam Lazonickによってなされている、彼はHarvard Business Reiewに投稿した、要約するとこういうものだ:

There aren’t any easy fixes and banning them altogether is probably a “horse that is long gone.”

この問題を簡単に解決し禁止する方法は無い、たぶん「horse that is long gone もうずいぶんと放置してしまった」のだ。

However, an honest assessment of the abuses, some rule changes in both reporting requirements and timing of sales, as well as potentially some limits on the amounts of annual repurchases could provide a start.

しかしながら、乱用に対する穏やかな対策としては、取締役の手持ち株式報告義務とタイミングに関する何らかのルール変更で対応できるだろう、またこれと同様に自社株買いに対して年間総量を制限するのもその手始めとして適当だろう。

Just like any addiction, it is always better to wean the subject off of the addiction than just going “cold turkey.”

どういう乱用に対しても、それを止めるときにはなんらかの「禁断症状」緩和策が必要だ。

But, like 1929, it will likely be the next major market crash which solves the problem.

しかし、1929年と同様に、次の大きな相場の下落で問題は解決するだろう。

最近私は週間記事で自社株買いに関して議論した。しかしながら、Axiosの最近の2019報告書によると、IT企業は再び今年その規模を増やしている、2018年は$1.085Tと記録的規模だったが、今年はこれを超えそうだ。

“By the numbers: Companies so far have spent $272 billion on buybacks, data compiled by Mike Schoonover, COO of Catalyst Funds, for Axios shows.

「数値を見る限り:企業は$272Bをすでに自社株買いに費やした、数値の解釈はMike Schoonoverによるものだ、彼はCatalyst FundsのCOOだ、Axiosがデータを示す。

Between the lines: The amount of spending on buybacks announced by companies in the IT sector has fallen significantly this year as other industries, particularly energy and industrials, have picked up the slack. Companies in those sectors have about doubled their percentage of announced buybacks.行間を解釈すると:ITセクター企業が開示する自社株買い費用は他の産業と同様に大きくなっている、特にエネルギーと産業セクターは目いっぱいだ。これらのセクターでは開示された自社株買いの倍にもなろうとしている。

The top 5 sectors for buybacks this year accounted for 76% of the total. Last year, the top 5 sectors accounted for 82%, led by IT, financials, health care, consumer discretionary and industrials, respectively.

今年の自社株買い上位5

Interestingly, buyback spending has not coincided with market performance for most sectors.面白いことに、多くのセクターで自社株買い額と市場のパフォーマンスが一致していない。

As I have shown previously, the runoff in shares outstanding since the financial crisis lows have been nothing short of stunning.

私が以前にも示したチャートだが、あの金融危機以来流通株数は減り続けており、これは驚くことではない。

It has been the magnitude of buybacks which have now brought it to the attention of politicians. It is a “political football” perfectly suited for the 2019 primaries as the “wealth gap” in America has become a visible chasm. Debates around share repurchases invoke themes for everyone: shades of corporate greed, historic income inequality, images of populism, and the idea that they’ve propped up the most-hated bull market of all time.

自社株買いの規模が大きいままなので今や政治屋たちの注目を集めている。この件が「政争の具」となっている、2019年の議論の目玉だ、米国の「資産格差」が目に見える亀裂を引き起こしているためだ。自社株買いを巡る議論が衆目を集めている:企業の強欲という影の部分、歴史的な収入格差、ポピュリズムの象徴、そして過去最高に最も嫌われたブル相場を跳ね上げた元凶として。

As noted by Business Insider:

Business Insiderではこう記す:

“Politicians like Sens. Elizabeth Warren, Bernie Sanders, Chuck Schumer, and Marco Rubio have derided buybacks’ explosive rise due in large part to the Trump administration’s tax cuts, demanding Congress more fairly regulate what public companies can do with their cash.「政治屋たち、Elizabeth Warren, Bernie Sanders, Chuck Shumer そしてMarco Rubio、彼らは爆発的に増える自社株買いを、これは主にトランプ政権の大幅法人減税のためだと嘲笑する、そして議会にもっと公正な規制を求める、上場企業の自己資金の使い方についてだ。「企業のやりたいままにすると、労働者やひいては長期的な経済の強さに大きな問題を引き起こす」と上院議員のSanders と Schumer は2月にNew York Timesのop-ed(訳注:op-edとは出版社の見解とは異なる社外論者の記事のことです)に投稿した、その後数ヶ月同紙の反論を賑わした。自社株買いに対する圧力は2018年には$806.4Bもあり、この数値はS&P Dow Jones Indicesの推測数値だ、これ以上は増えないと見られている。

“Corporate self-indulgence has become an enormous problem for workers and for the long-term strength of the economy,” Sens. Sanders and Schumer wrote in a New York Times op-ed in February, which was met the following month with an opposing piece in the paper.

The pressure on buybacks, which hit a record $806.4 billion in 2018 according to an estimate from S&P Dow Jones Indices, isn’t expected to let up.”

Where’s The Beef 一体どこに問題があるか

The buyback boom can be traced back to Bill Clinton’s 1993 attempt to reign in CEO pay. Clinton thought, incorrectly, that by restricting corporations to expensing only the first $1 million in CEO compensation for corporate tax purposes, corporate boards would limit the amount of money they doled out to CEO’s.自社株買いのブームを引き起こしたのはクリントン政権時代の1993年のことでCEOの報酬に制限をかけようとしたことが始まりだ。結局これは間違っていたのだが、クリントンはこう考えた、CEOの報酬を$1M代に制限することで、取締役会が法人税対策としてのCEOへの高額報酬を抑えるだろうと。

To Bill’s chagrin, corporations quickly shifted compensation schemes for their executives to stock-based compensation. Subsequently, CEO pay rose even higher, and as I showed previously, the gap between profits and wages has become vastly distorted. Rising profitability, fewer employees, and increased productivity per employee has all contributed to the surging “wealth gap” between the rich and the poor.

ビルにとっては残念なことだが、企業はすぐに取締役への報酬方法を株式へと変えた。それ以降、CEO報酬はうなぎ登りとなり、私が以前に書いたことだが、企業収入と取締報酬が大きく乖離した。利益が増え、従業員を減らし、一人あたり生産性を上げることで富者と貧者の「資産ギャップ」が急増した。

In 1982, according to the Economic Policy Institute, the average CEO earned 50 times the average production worker. Today, the CEO Pay Ratio’s increased to 144 times the average worker with most of the gains a result of stock options and awards.

Economic Policy Instututeによると、1982年においてはCEOの報酬は平均して平均的精算労働者の50倍だった。現在では、CEOの報酬は平均的労働者の144倍になった、この上昇の主要因はストックオプションと(株価連動)賞与だ。

You can understand why it is a political “hot topic” for 2020.

2020年の政治的「争点」であることをみなさんも理解できるだろう。

The arguments in support of corporate share buybacks are relatively “thin” in terms of substance.

企業の自社株買いを支持する本質的論拠は「薄い」ものだ。

- Limited potential to reinvest for growth. (Least favorable use of cash.)

成長のための再投資が限られる。

- Management feels the stock is undervalued. (Rarely a consideration)

役員たちは株式が過小評価されていると感じる。

- Buybacks can make earnings and growth look stronger. (Main reason given by firms)

自社株買いにより収益と成長が強いように見せかける。

- Buybacks are easier to cut during tough times. (Easy to deploy and controlled by the board)

企業経営が困難なときには自社株買いは容易に削減できる。

- Buybacks can be more tax-friendly for investors. (Rarely a consideration)

自社株買いは投資家にとって税制上有利だ。

- Buybacks can help offset stock-based compensation. (Primary use in many cases)

自社株買いは株価連動報酬を際立たせる。

そこには複数の理由があるが、もっとも有効なのは取締役の報酬増につながることだ。

The debate over share repurchases came to the fore following the tax cuts in December of 2017. The bill was targeted at corporations and lowered the tax rate from 35% to 21%. The tax cut plan was “sold” the the American public as a “trickle down” plan and by giving money back to corporations; they would in turn hire more workers, increase wages, and invest in America.

2017年12月の法人減税後に自社株買いに関する議論が行われた。法人税減税法案は法人税をこれまでの35%から21%にするものだった。法人減税は米国公衆にはこういう「謳い文句」だった、企業に戻された資金は「トリクルダウン」するだろう;この資金でさらに雇用を増やし、給与を増やし、米国投資を加速するだろうと説明された。

It didn’t happen. As Caroline Baum penned:

しかし実際にはそういうふうにはならなかった。Carline Baumはこう記す:

“Kevin Hassett, chairman of the White House Council of Economic Advisers said ‘the gross domestic product report confirms our view that the momentum from last year was not a sugar high but a serious response to long-run policies that have made the U.S. a more attractive place for business.’「Kevin Hassett,彼はホワイトハウス経済顧問議長だが、彼が言うには、「国内の生産性報告を見れば明らかだが、昨年からのモメンタムは増えていない、むしろビジネスに於いて米国を魅力的にする長期的な政策を作り上げる真面目な対応が求められる。」

There’s just one problem with Hassett’s assessment.Hassettの評価に一つの問題がある。

The unexpected strength in the GDP report came from inventories, trade, and state and local government spending, not from business investment, which is where one would expect to see the response to the kind of long-run, supply-side policies Hassett implied.”

GDPは予想外に強かったが、それは在庫、貿易、連邦地方政府歳出に支えられたものだ、ビジネス投資によって生み出されたものではない、長期的に望まれるのはこのビジネス投資だ、供給側対応の政策が大切だとHassettは言う。」

Where did the money primarily go? Just one place; share repurchases.

減税によって生まれた資金はどこへ言ったのか?行き先は唯一つ;自社株買いだ。

The problem with the surge in share repurchases is that such actions divert ever-increasing amounts of cash from productive investments which ultimately impairs longer-term profit and growth.

自社株買い急増の問題は、こういう行動では生産的投資以外に資金が流出する、長期的な利益や成長にとってはまったくもって望ましくない。

“But, corporate profits have been surging.”

「でも、企業収益は急騰してるじゃないか。」(と皆さんはいうかもしれない:訳追加)

Not so much.

そんなことはない。

The reality is that stock buybacks create an illusion of profitability. Such activities do not spur economic growth or generate real wealth for shareholders, but it does provide the basis for with which to keep Wall Street satisfied and stock option compensated executives happy.

現実を見れば、自社株買いというのは利益の幻想を生み出しているだけだ。こういう行動は経済成長を生み出さないだけでなく、株主に対して本当の資産を生み出すこともしない、むしろWall Streetが満足するだけであり、ストックオプションを受け取る取締役が喜ぶだけだ。

Let’s clear up a myth used to support the benefit of stock buybacks:

自社株買いは利益になるという神話をここで明らかにしておこう:

“Share repurchases aren’t bad. It is simply the company returning money to shareholders.”「自社株買いは悪くない。これは単に企業が株主に還元しているだけだ。」

Not really.

全くそうではない。

Share buybacks only return money to those individuals who sell their stock. This is an open market transaction. For example, Apple (AAPL) just announced they plan to buy $75 billion of their stock back. Via NY Times,

自社株買いの恩恵を受けるのは株式を売却する個人にむけてだけのものだ。これは公開市場操作である。たとえば、Apple(AAPL)が単に$75Bの自社株買い計画を発表しただけだった。NY Timesによると、

“Apple’s record buybacks should be welcome news to shareholders, as the stock price is likely to climb. But the buybacks could also expose the company to more criticism that the tax cuts it received have mostly benefited investors and executives.”

「アップルの記録的自社株買いは株主に好感をもって受け入れられるはずだ、株価は高騰するだろう。しかし自社株買いはさらに批判にさらされるだろう、法人減税の恩恵は投資家と役員にのみ行き渡る。」

Let’s clear something up. Buybacks do not RETURN money to shareholders. A dividend does.

もっと明確にしよう。自社株買いは株主に金銭的なリターンをもたらしはしない。それは本来配当でなされるべきものだ。

The only people who receive any capital from the buyback are those who opt to sell their shares. They have their capital back, but they no longer have the shares. Also, while it is believed that buybacks ALWAYS increase share price, that is not necessarily the case. Apple bought a vast amount of shares back in 2018, the stock lost 15% of its value.

自社株買いの恩恵を受けるのはその株式を売ろうとするひとだけだ。彼らは資金を取り戻す、しかしそういう人たちはもう株主ではない。そしてまた、自社株買いは常に株価を上げると信じられているが、必ずしもそういうわけではない。アップルは2018年に巨額の自社株買いをおこなった、それでも株価は15%下落した。

So, who are the ones mostly selling their shares?

では、一体誰がもっともその株式を売ったか?

“Corporate executives give several reasons for stock buybacks but none of them has close to the explanatory power of this simple truth: Stock-based instruments make up the majority of their pay and in the short-term buybacks drive up stock prices.” – Financial Times

「企業取締役が自社株買いを行う理由はいくつかある、しかし誰ひとりとして簡単な真実を解説しようとはしない:彼らの報酬の多くの部分は株価連動であり、短期的な自社株買いは株価を上げる。」ーーFinancial Times

A recent report on a study by the Securities & Exchange Commission found the same:

最近のSECの研究でも同様のことが明らかになっている:

- SEC research found that many corporate executives sell significant amounts of their own shares after their companies announce stock buybacks, Yahoo Finance reports.

SECの調査でわかったことだが、多くの企業の取締役は自社株買い発表の後で個人的に保有する多額の株式を売却している、Yahoo Finance reports。

最後に、Jesse FriedがWSJにこう書いた:

“The real problem is that buybacks, unlike dividends, can be used to systematically transfer value from shareholders to executives. Researchers have shown that executives opportunistically use repurchases to shrink the share count and thereby trigger earnings-per-share-based bonuses.「自社株買いの本当の問題は、配当とは異なり、株主から取締役にシステマティックに富を移転するということだ。 研究者が示しているが、取締役は自社株買いで株数を減らしPERに基づく報酬増加の機会を伺っている。

Executives also use buybacks to create temporary additional demand for shares, nudging up the short-term stock price as executives unload equity.”

取締役はまた自社株買いで一時的な株式需要を増やし、短期的な株価上昇を誘い自ら手持ちの株式を売却している。」

What is clear is that the misuse and abuse of share buybacks to manipulate earnings and reward insiders has become problematic.

とても明確なことは、自社株買いの誤用と乱用で収益を操作しインサイダーの報酬を得ていることが問題なのだ。

Ending The Addiction 乱用の終わり

Now that you understand the background, and who share buybacks actually benefit, you can understand the reason why this debate has become a much more visible topic heading into the 2020 election cycle.ここまで読むとみなさんもこの自社株買いの背景を理解しただろう、そして誰が自社株買いの恩恵を受けているかも、この議論が2020年の大統領選挙で争点となりもっと明確になる理由も理解できただろう。

Most people have forgotten that share repurchases were banned in 1933 following the “Crash of 1929,” until the ban was repealed during the Reagan Administration in 1982.

多くの人は忘れてしまっているが、自社株買いが禁止されたのは1933年のことであり、「1929年の暴落後」のことだ、この禁止が解除されたのは1982年のレーガン政権のときだ。

Why were they banned? Via Vox:

どうして自社株買いが禁止されたか? Voxによるとこうだ:

“Buybacks were illegal throughout most of the 20th century because they were considered a form of stock market manipulation. But in 1982, the Securities and Exchange Commission passed rule 10b-18, which created a legal process for buybacks and opened the floodgates for companies to start repurchasing their stock en masse.”

「20世紀の大半で自社株価はは違法なものだった、というのもこれは株価操作そのものだとみなされていた。しかし1982年に、SECは10b−18法案を認めた、ここで自社株買いは解禁となり多量の自社株買いが洪水のように広まった。」

But more importantly, they are obfuscating the normal functioning of the market relative to price discovery. As John Authers recently pointed out:

しかしもっと大切なことは、この行為により本来の市場の価格発見能力を有耶無耶にした。John Authersが最近指摘したが:

“For much of the last decade, companies buying their own shares have accounted for all net purchases. The total amount of stock bought back by companies since the 2008 crisis even exceeds the Federal Reserve’s spending on buying bonds over the same period as part of quantitative easing. Both pushed up asset prices.”「この10年の大半で、企業の自社株買いがネット買い手の全てだった。2008年金融危機以来で全自社株買いは同じ期間のFED量的緩和債権買取総額を超えるものだった。この両者が相まって株価を押し上げた。」

In other words, between the Federal Reserve injecting a massive amount of liquidity into the financial markets, and corporations buying back their own shares, there have been effectively no other real buyers in the market.

The other problem with the share repurchases is that is has increasingly been done with the use of leverage. The explosion of corporate debt in recent years will become problematic during the next recession particularly as the proliferation of sub-investment grade issuers are locked out of the bond market for refinancing activities. As noted by the Bank of International Settlements.

言い換えるならば、FEDの金融市場への巨額資金注入と自社株買いにより、市場には現実的に他の買い手はいなかった。自社株買いのもう一つの問題はその多くはレバレッジによるものだったことだ。ここ数年の企業債務の爆発的増加は次の景気後退で大きな問題となるだろう、特に非投資適格債券発行の蔓延が債権借り換えで債券市場を締め出すだろう。BISはこう警告する。

“If, on the heels of economic weakness, enough issuers were abruptly downgraded from BBB to junk status, mutual funds and, more broadly, other market participants with investment grade mandates could be forced to offload large amounts of bonds quickly. While attractive to investors that seek a targeted risk exposure, rating-based investment mandates can lead to fire sales.”「経済活動が弱まってしまうと、多くの既発行債権は急にBBBからジャンク級に格下げとなる、投資信託や多くの市場参加者は投資適格債券への投資を約款上義務付けられている、こういう人たちは多額の債権を直ちに売却せざるを得ない。目的とするリスクの範囲内での露出を求める投資家にとって魅力的であっても、約款上投資対象格付けが限定されている投資家にとっては投げ売り状態になるだろう。」

With 62% of investment grade debt maturing over the next five years, there are a lot of companies that are going to wish they didn’t buy back so much stock.

現在の投資適格債券の62%は今後5年以内に満期となる、多くの企業はこれだけ多くの自社株買いをすることを望まないだろう。

One of the best pieces of analysis on the whole issue is from William Lazonick via The Harvard Business Review in which he summarized:

この問題全体に対してとても良い分析がWilliam Lazonickによってなされている、彼はHarvard Business Reiewに投稿した、要約するとこういうものだ:

“The corporate resource allocation process is America’s source of economic security or insecurity, as the case may be. If Americans want an economy in which corporate profits result in a shared prosperity, the buyback and executive compensation binges will have to end. As with any addiction, there will be withdrawal pains.”「企業の経営資源配分プロセスは米国の経済安全保障の源だ、どう配分するかに依存する。もし米国人が企業の収益を共有財産とみなすなら、自社株買いと取締役報酬のお祭り騒ぎはもう終わりにしなければならない。これをあまりに乱用すると、痛みを伴う結末を迎えるだろう。」

There aren’t any easy fixes and banning them altogether is probably a “horse that is long gone.”

この問題を簡単に解決し禁止する方法は無い、たぶん「horse that is long gone もうずいぶんと放置してしまった」のだ。

However, an honest assessment of the abuses, some rule changes in both reporting requirements and timing of sales, as well as potentially some limits on the amounts of annual repurchases could provide a start.

しかしながら、乱用に対する穏やかな対策としては、取締役の手持ち株式報告義務とタイミングに関する何らかのルール変更で対応できるだろう、またこれと同様に自社株買いに対して年間総量を制限するのもその手始めとして適当だろう。

Just like any addiction, it is always better to wean the subject off of the addiction than just going “cold turkey.”

どういう乱用に対しても、それを止めるときにはなんらかの「禁断症状」緩和策が必要だ。

But, like 1929, it will likely be the next major market crash which solves the problem.

しかし、1929年と同様に、次の大きな相場の下落で問題は解決するだろう。

Lance Roberts is a Chief Portfolio Strategist/Economist for Clarity Financial. He is also the host of “The Lance Roberts Podcast” and Chief Editor of the “Real Investment Advice” website and author of “Real Investment Daily” blog and “Real Investment Report“. Follow Lance on Facebook, Twitter, Linked-In and YouTube

2019/05/02