無期限QE&「記録的」救済法案にもかかわらず、米ドル不足は悪化している・・・

Jay Powell 殿、問題がございます・・・・・

Despite unprecedented actions by The Fed:

FEDの前代未聞の行動にも関わらず:

The FOMC expanded its large scale asset purchase program by promising to purchase ‘in the amounts needed.’ Previously, the FOMC had said it would purchase at least $500bn of Treasury securities and at least $200bn of agency MBS. The FOMC also announced that the agency MBS purchases will include agency commercial MBS.FOMCは「必要なだけ」巨額資産買取を拡大すると約束した。これまでは、米国債を$500BそしてMBSを$200Bと言っていたのだ。FOMCはまたagency MBSに agency commercial MBSを含むだろうと述べた。

The Fed also made CPFF more generous in terms of pricing and opened CPFF and MMLF to a wider set of assets.FEDはまたもっと大胆にCPFFを買い取る、さらにはMMLFにも対象を広げると宣言した。

The Board of Governors relaunched the Term Asset-Backed Securities Loan Facility (TALF), providing loans in exchange for ABS.連邦準備制度理事会は Term Asset-Backed Securities Loan Facilityを再開した、ABSを担保として貸し出しを行う仕組みだ。

Two novel facilities are the Primary Market Corporate Credit Facility (PMCCF) and the Secondary Market Corporate Credit Facility (SMCCF). We are likely to see an increased contribution by the Treasury Department to these facilities once the big fiscal stimulus has been signed.

新たに2つの仕組みも提供する、Primary Market Corporate Credit Facility(PMCCF)とSecondary Market Corporate Credit Facility(SMCCF)だ。 財務省による巨額刺激策が決まれば、私どもはこれらの仕組みで大きく寄与することができる。

ドル資金調達危機が急速に再度加速している、月末を迎えるためだ・・・FEDが打ち出す「改善策」をどれも上回る・・・

Source: Bloomberg

So, the question is simple - How can the Fed launch an “unlimited” monetary stimulus with congress approving a $2 trillion package and the dollar index remain strong?

というわけで、疑念はシンプルだーー議会の$2T景気刺激策議決に伴い、FEDはどれほどに「無制限」金融刺激策を実行できるか、そしてドル指数はどれほどまでにその強さを維持できるか?

The answer, as Daniel Lacalle details below, lies in the rising global dollar shortage, and should be a lesson for monetary alchemists around the world.

その答えは、Daniel Lacalleが詳細にわたって示している、世界的なドル不足が加速している、そして世界中の金融錬金術師たちはここから学ばなければならない。

議会で合意される$2T景気刺激策パッケージはGDPの10%にもなる、そしてもしFEDが提供する資金を運転資金とするなら、今後9か月で企業や家計は$6Tの流動性を得ることになる。

The stimulus package approved by Congress is made up of the next key items: Permanent fiscal transfers to households and firms of almost $5 trillion. Individuals will receive a $1,200 cash payment ($300 billion in total). The loans for small businesses, which become grants if jobs are maintained ($367 billion). Increase in unemployment insurance payments which now cover 100% of lost wages for four months ($200 billion). $100 billion for the healthcare system, as well as $150bn for state and local governments. The remainder of the package comes from temporary liquidity support to households and firms, including tax delays and waivers. Finally, the use of the Treasury’s Exchange Stabilization Fund for $500bn of loans for non-financial firms.

議会承認を得た景気刺激策パッケージには次のような項目が含まれる:$5Tに及ぶ家計・民間企業への資産移転。個人で一人あたり$1,200の現金を受け取る(全体で$300B)。小企業に対する貸し出し、雇用維持するなら補助金とする($367B)。失業保険として4か月の給与を100%カバーする($200B)。医療システムへの$100Bの予算、地方政府に$150B。残りは家計や企業への一時的な流動性提供、納税延期と納税免除。最後に、非金融機関に対するTreasury’s Exchange Stabilization Fund $500Bの貸し出し。

To this, we must add the massive quantitative easing program announced by the Fed.

これに加えてFEDが巨額の量的緩和を約束した。

First, we must understand that the word “unlimited” is only a communication tool. It is not unlimited. It is limited by the confidence and demand of US dollars.

I have had the pleasure of working with several members of the Federal Reserve, and the truth is that it is not unlimited. But they know that communication matters.

第一に、「unlimited」は単なる言葉の綾だと理解せねばならない。米ドルに対する信頼を維持でき、需要に対応できる限界までだ。私はFEDの何人かと一緒に仕事をしたことがありこれは言葉のアヤだ、実際には無制限なんてことはありえない。しかし彼らはこういう表現が優れたコミュニケーション手法であることも分かっている。

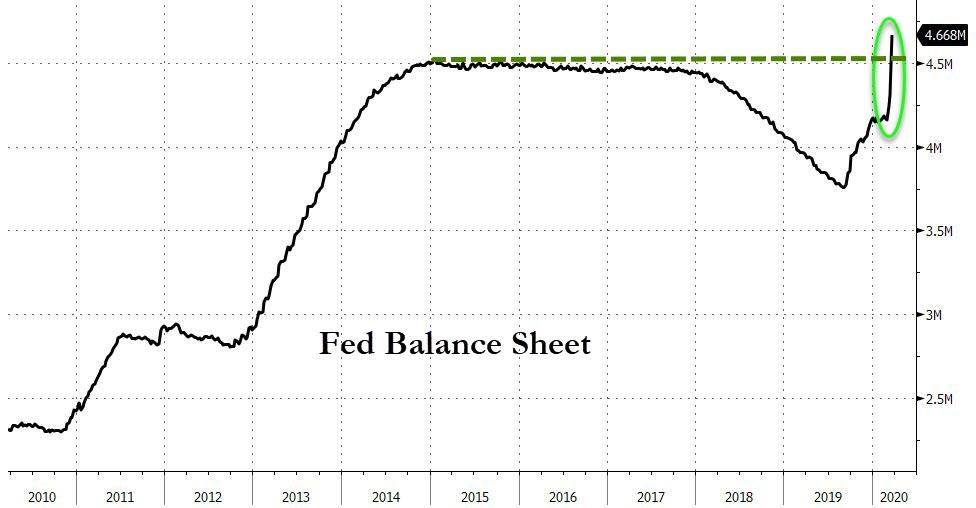

FED BALANCE SHEET 25TH MARCH 2020

The Federal Reserve has identified the Achilles heel of the world economy: the enormous global shortage of dollars. The global dollar shortage is estimated to be $ 13 trillion now, if we deduct dollar-based liabilities from money supply including reserves.

FEDはまた世界経済のアキレス腱もわきまえている:世界的に巨額なドル不足だ。世界的なドル不足は現在$13Tと見積もられている、準備金を含んだマネーサプライからドル建て債務を見積もったものだ。

How did we reach such a dollar shortage? In the past 20 years, dollar-denominated debt in emerging and developed economies, led by China, has exploded. The reason is simple, domestic and international investors do not accept local currency risk in large quantities knowing that, in an event like what we are currently experiencing, many countries will decide to make huge devaluations and destroy their bondholders.

このドル不足にどう対応してきたか?過去20年、中国を筆頭とする新興国・先進国のドル建て債務が爆発的に増えた。その理由はシンプルだ、国内国債投資家は巨額の現地通貨を受け取らない、それは今まさに起きているような状況が生じたとき、多くの国は自国通貨をするからだ、こうして債権保持者を破綻させる。

According to the Bank of International Settlements, the outstanding amount of dollar-denominated bonds issued by emerging and European countries in addition to China has doubled from $30 to $60 trillion between 2008 and 2019. Those countries now face more than $2 trillion of dollar-denominated maturities in the next two years and, in addition, the fall in exports, GDP and the price of commodities has generated a massive hole in dollar revenues for most economies.

If we take the US dollar reserves of the most indebted countries and deduct the outstanding liabilities with the estimated foreign exchange revenues in this crisis … The global dollar shortage may rise from 13 trillions of dollars in March 2020 to $ 20 trillion in December … And that is if we do not estimate a lasting global recession.

BISの報告によると、新興国、欧州、中国ですでに発行されたドル建て債務の残高は2008年の$30Tから2019年の$60Tに倍増した。これらの国は今後2年以内に$2Tの債務返済満期を迎える、これに加えて輸出、GDPコモディティ価格は落ち込み、多くの経済圏でドル建て売上に巨額の穴が空いている。現在の危機で、債権に苦しむ多くの国の米ドル準備金を我々が引き受け為替によって最無料を差し引くなら・・・。世界的なドル具足は2020年3月時点で13Tから12月には$20Tまで増えるかもしれない・・・。そしてここでは世界的景気後退が継続することは考慮していない。

China maintains $3 trillion of reserves and is one of the best-prepared countries, but still, those total reserves cover around 60% of existing commitments. If export revenues collapse, dollar scarcity increases. In 2019, Chinese issuers increased their dollar-denominated debt by $ 200 billion as exports slowed.

中国は$3Tの外貨準備があり、最も備えの良い国の一つだ、しかしそれでも、全準備金でも既存の債務返済の60%にしかならない。もし輸出売上が急落するなら、ドル欠乏は申告になる。2019年に、輸出が鈍化する中で中国は$200Bのドル建て債務を発行した。

Gold reserves are not enough. If we look at the main economies’ gold reserves, they account for less than 2% of money supply. Russia has the largest gold reserves vs money supply. China’s gold reserves: 0.007% of its money supply (M2), Russia’s gold reserves: c9% of its money supply. As such, there is no “gold-backed” currency in the world, and the best protected -in gold- the Ruble, suffers the same volatility in commodity slump and recession times as others due to the same issue of US dollar scarcity, although not even close to the volatility of those LatAm countries that face both falling US dollar reserves and a collapse in demand from their own citizens of their domestic currency (as Argentina)..

ゴールド備蓄は十分ではない。主要経済圏のゴールド備蓄を見ると、マネーサプライの2%にも満たない。ロシアは対マネーサプライで最もゴールド備蓄の割合が大きい。中国のゴールド備蓄:同国のマネーサプライ(M2)の0.007%に過ぎない、ロシアゴールド備蓄はマネーサプライの9%だ。というわけで「ゴールドを裏付け」とする通貨は世界中どこにもない、そしてゴールドで最も保護されているのはルーブルだ、コモディティ価格下落と景気後退で米ドル不足に悩んでいる、ただしラテンアメリカ諸国ほどではない、こういう国は米ドル備蓄が減る中で国民は自国通貨を拒否している(例、アルゼンチン)・・・

The Federal Reserve knows that it has the largest bazooka at its disposal because the rest of the world needs at least $ 20 trillion by the end of the year, so it can increase the balance sheet and support a large deficit increase of $10 trillion and the US dollar shortage would remain.

FEDは分かっている、今年年末に向けて他国が少なくとも$20T必要とし、最大のバズーカを持ち、これで対処できることを、というわけでFEDはバランスシートを膨らまし$10Tに及ぶ債務増加をサポートすることができる、これでもまだ米ドル不足は解消できない。

The US dollar does not weaken excessively because the rest of the countries are facing a huge loss of reserves while at the same time increasing their monetary base in local currency much faster than the Federal Reserve, but without being a global reserve currency.

他国が巨額の外貨準備不足に直面する中で米ドルが過剰に弱まることはない、他国は自国通貨でFEDよりも急速にマネタリーベースを増やしている、しかし彼らの通貨は基軸通貨ではない。

Second, the accumulation of gold reserves of the central banks of the past years has been more than offset in a few months by the increase in the monetary base of the world-leading countries. In other words, the gold reserves of many countries have increased but at a much slower rate than their monetary base.

第二に、ここ数年多くの世界主要国の中央銀行がゴールド備蓄を増やしてきた、ここ数ヶ月のマネタリーベース増加を相殺したにすぎない。言い換えると、多くの国がゴールド備蓄を増やしてきたが、その増加速度は自らのマネタリーベース増加速度に追いついては居ない。

The Federal Reserve knows something else: In the current circumstances and with a global crisis on the horizon, global demand for bonds from emerging countries in local currency will likely collapse, far below their financing needs. Dependence on the US dollar increases. Why? When hundreds of countries try to copy the Federal Reserve printing and cutting rates without having the legal, investment and financial security of the United States, they fall into the trap that I comment in my book Escape from the Central Bank Trap (BEP): ignoring the true demand for their domestic currency.

FEDはもっとよく解っている:現在のの環境と世界的な危機が迫る中で、新興国の現地通貨建て債権需要は世界的に崩壊するだろう、自らが必要な金融規模に全く足りないのだ。ドルへの依存度が増している。どうしてかって?数百の国がFEDの紙幣印刷と金利引下げをしても、米国のように法制度や投資環境金融セキュリティが保たれないのだ、彼らは罠に陥っている、私が自書 the Central Bank Trap で解説したことだ:そういう国は自国通貨の本当の需要を無視している。

A country cannot expect to have a global reserve currency and maintain capital controls and investment security gaps at the same time.

どの国も、世界基軸通貨とキャピタルコントロール、そして投資セキュリティギャップを同時に満たすことはできない。

The ECB will likely understand this shortly when the huge trade surplus that supports the euro collapses in the face of a crisis. Japan learned that lesson by turning the yen into a currency backed by huge dollar savings and increased its legal and investment security to the standards of the US or UK, despite its own monetary madness.

ECBもすぐにこのことに気づくだろう、ユーロを支えている巨額の貿易黒字も危機においては急落する。日本はこのことを学んだので、巨額のドル備蓄で円の裏付けとしている、そして法整備投資セキュリティを米国や英国基準としたのだ、ただしこの国の金融政策はもう常軌を逸している。

The race to zero of central banks in their monetary madness is not to see who wins, but who loses first. And those that fail are always the ones who play at being the Fed and the US without their economic freedom, legal certainty, and investor security.

中央銀行が競ってゼロ金利にするという常軌を逸した金融政策では勝者は居ない、ただし誰が最初に負けるかを競っている。これに負けた国はいつもFEDや米国と行動をともにするのだ、こうすることで経済的自立、法的確実性、そして投資セキュリティを失うことがない。

The Federal Reserve can be criticized, and rightly so, for its monetary madness, but at least it is the only central bank that truly analyzes the global demand for US dollars and knows that its money supply must increase a lot less than its total currency demand. In reality, the Fed QE is not unlimited, it is limited by the real demand for US currency, something that other central banks ignore or prefer to forget. Can the US dollar lose its global reserve position? Sure it can, but never to a country that decides to commit the same monetary follies as the Fed without their analysis of real demand for the currency they manage.

FEDも批判されるべきだ、その金融政策も常軌を逸している、しかし少なくとも世界的な米ドル需要を本当に分析している唯一の中央銀行であり、マネーサプライは全成果の通貨需要以下に納め無ければならないことを理解している。現実には、FED QEは無制限ではない、米ドル通貨の実需に制限されている、これが異なる、他の中央銀行が無視しているか忘れているふりをしている点だ。米ドルは世界基軸通貨の地位をなくすることができるだろうか?当然できる、しかしFEDと同様の金融政策を実行できる国はない、管理する通貨の本当の需要を分析できる他の組織はないのだ。

This should be a lesson for all countries. If you fall into the trap of playing reserve currency and endless printing without understanding demand, your US dollar dependence will intensify.

これはどの国も学ぶ劇だ。もしみなさんが基軸通貨の罠に陥り、需要を理解しないままに紙幣印刷を終わりなく続けるなら、米ドル依存はさらに強まるだろう。