三度目のバブルを解消するために、FEDは4度目のバブルを膨らませようとしている?

普通のブログ記事の有効期限は数日から数週程度ですが、この内容は投資人生を通じて有効なものです。

Is The Fed Trying To Inflate A 4th Bubble To Fix The Third?

Over the last couple of years, we have often discussed the impact of the Federal Reserve’s ongoing liquidity injections, which was causing distortions in financial markets, mal-investment, and the expansion of the “wealth gap.”

過去2年、私共はFEDの流動性注入について度々議論してきた、これが金融市場を歪め、mal-investmentを引き起こし、そして「資産格差」を拡大してきた。

Our concerns were readily dismissed as bearish as asset prices were rising. The excuse:

株価が上昇する中で、私どもの弱気懸念は急速に後退した。その言い訳はというと:

“Don’t fight the Fed”

「FEDに逆らうな」

しかしながら、長年のゼロ金利政策と終わりのない金融緩和策、そして定常的な監督不十分で、各種行き過ぎが当然の結末を迎える。

This is not an “I Told You So,” but rather the realization of the inevitable outcome to which investors turned a blind-eye too in the quest for “easy money” in the stock market.

だからといって「だから私が言ったじゃないの」という論調の議論ではなく、むしろ、投資家が株式市場の「緩和マネー」を闇雲に追いかけるその帰結について論じよう。

It’s a reminder of the consequences of “greed.”

「強欲」がどういう結末を迎えるかの覚えだ。

The Liquidity Trap

流動性の罠

私どもはこれまでも「流動性の罠」について議論した、FEDはこれに陥っている、日本同様だ、こうなると将来の経済成長は苦しまされるだろう。見てみよう:

“The signature characteristics of a liquidity trap are short-term interest rates that are near zero and fluctuations in the monetary base that fail to translate into fluctuations in general price levels.”

「流動性の罠の特徴とは、短期金利がゼロになり、マネタリーベース変化で物価を変動できなくなることだ。」

私どもの「複合経済指数」は以下のものから成り立っている、米国債10年もの金利、インフレ率、給与、そしてドル指数だ。大切なのは、この複合経済指数下落がGDP低下を引き起こすことだ。(私は今年Q1のGDP成長率は−2%と見積もっていた、しかしこの数字は楽観的かもしれない。)

The Fed’s problem is not only are they caught in an “economic liquidity trap,” where monetary policy has become ineffective in stimulating economic growth, but are also captive to a “market liquidity trap.”

FEDの問題は単に、もはや金融政策が経済成長を刺激できない「経済的流動性の罠」にとらわれるだけでなく、さらには「市場の流動性の罠」の虜になっていることだ。

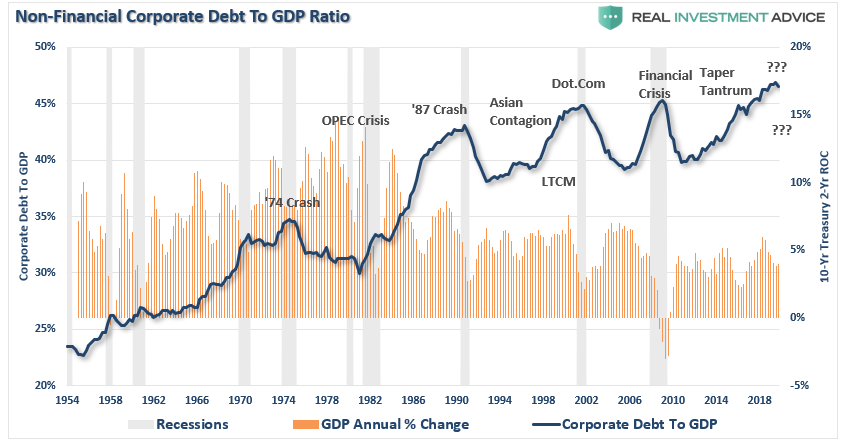

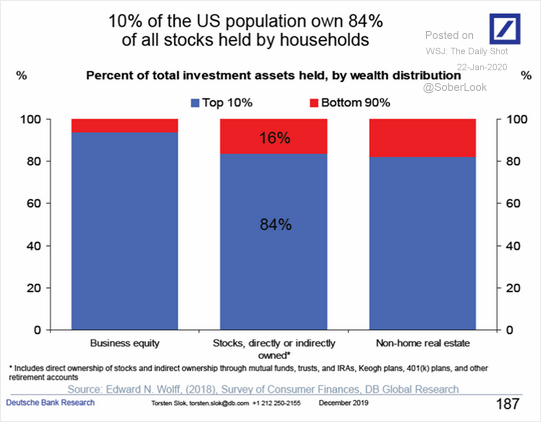

Whenever the Fed, or other Global Central Banks, have engaged in “accommodative monetary policy,” such as QE and rate cuts, asset prices have risen. However, general economic activity has not, which has led to a widening of the “wealth gap” between the top 10% and the bottom 90%. At the same time, corporations levered up their balance sheets, and used cheap debt to aggressively buy back shares providing the illusion of increased profitability while revenue growth remained weak.

FEDや世界の中央銀行が「緩和的金融政策」を採用すると、それはQEや金利引下げだが、株価は上昇する。しかしながら、一般経済活動はそうはならない、この状況が「資産格差」をさらに悪化させる、上位10%と下位90%の間での格差だ。それと同時に、企業は自らのバランスシートの債務が増える、安価な債務で積極的に自社株 buy back を行い、売上が弱いままで利益率が向上しているかのような幻想を引き起こす。

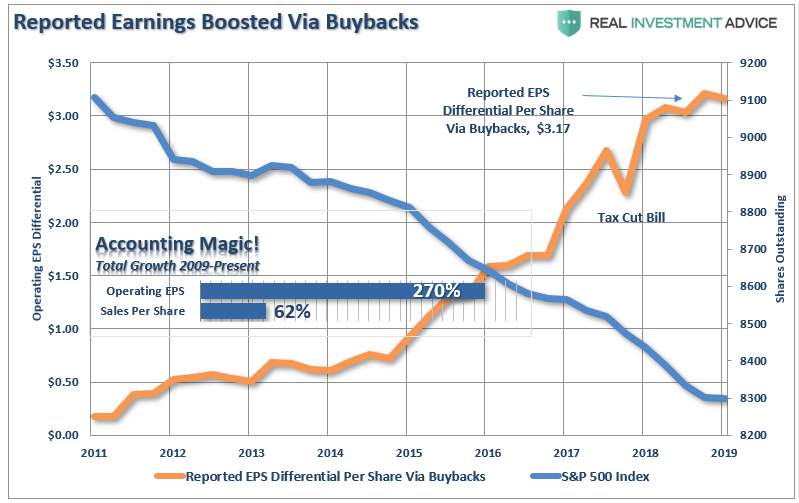

As I have shown previously, while earnings have risen sharply since 2009, it was from the constant reduction in shares outstanding rather than a marked increase in revenue from a strongly growing economy.

私は以前にも示したg、2009年から急激に収益が増えてきたが、これは強い経済成長からの売上増に基づくものではなく、発行株式数の減少によるものだ。

Now, the Fed is engaged in the fight of its life trying to counteract a “credit-event” which is larger, and more insidious, than what was seen during the 2008 “financial crisis.”

今や、FEDは命がけで、「与信問題」解決に立ち向かっている、2008年の「金融危機」時よりももっと大規模で狡猾に取り組んでいる。

Over the course of the next several months, the Federal Reserve will increase its balance sheet towards $10 Trillion in an attempt to stop the implosion of the credit markets. The liquidity being provided may, or may not be enough, to offset the risk of a global economy which is levered roughly 3-to-1 according to CFO.com:

今後数ヶ月は、FEDは自らのバランスシートを$10Tまで膨らまそうとしている、これで与信市場の爆発を止めようというのだ。提供される流動性は十分かどうかわからないが、世界経済の債務レバレッジリスクを相殺するだろう、今や全世界でGDPの三倍の債務を抱えている、CFO.comによる:

“The global debt-to-GDP ratio hit a new all-time high in the third quarter of 2019, raising concerns about the financing of infrastructure projects.

The Institute of International Finance reported Monday that debt-to-GDP rose to 322%, with total debt reaching close to $253 trillion and total debt across the household, government, financial and non-financial corporate sectors surging by some $9 trillion in the first three quarters of 2019.”

「全世界の対GDP債務比率は2019Q3に過去最高となった、インフラ設備に対する財政支出急増が懸念される。月曜のIIF報告では、対GDP債務は322%となり、全債務は$253Tに達した、家計、政府、金融・非金融企業の債務総和でだ、2019年の最初の3四半期で$9T程度増えた。」

Read that last part again.

この最後の部分を再度読み返すが良い。

In 2019, debt surged by some $9 Trillion while the Fed is injecting roughly $6 Trillion to offset the collapse. In other words, it is likely going to require all of the Fed’s liquidity just to stabilize the debt and credit markets.

2019年に債務は$9T増加したが、一方で経済崩壊を防ぐために今FEDは約$6Tの資金を注入しつつある。言い換えると、FEDのすべての流動性注入は単に債務と与信市場を安定化するだけに費やされそうだ。

Bubbles, Bubbles, Bubbles

バブル、バブル、バブル

Jerome Powelは明らかにこの状況を理解している、10年を超える資金注入と低金利、彼は史上最大の資産バブルを生み出した。しかしながら、彼らは自らの政策の罠にとらわれられている、そして多少なりともこれを反転しようとするとほとんど瞬時に破局を迎える、それは2018年に垣間見たこと。

As I wrote previously:

私は以前にこう書いた:

“In the U.S., the Federal Reserve has been the catalyst behind every preceding financial event since they became ‘active,’ monetarily policy-wise, in the late 70’s.”「米国では、70年代以降金融政策を「積極的」に推進して以来、金融をめぐるどの出来事にもFED政策がキッカケとなってきた。」

For quite some time now, we have warned investors against the belief that no matter what happens, the Fed can bail out the markets, and keep the bull market. Nevertheless, it was widely believed by the financial media that, to quote Dr. Irving Fisher:

今回もまた同様で、FEDは市場を救済することができ、ブル相場を維持することができるとは言え、私どもは何が置きても驚かないように投資家に警告してきた。それにも関わらず、金融メディアは幅広くDr. Irving Fisherの格言を引用する:

“Stocks have reached a permanently high plateau.”「 株式市場は永遠の高台状態に達した。」

What is important to understand is that it was imperative for the Fed that market participants, and consumers, believed in this idea. With the entirety of the financial ecosystem more heavily levered than ever, due to the Fed’s profligate measures of suppressing interest rates and flooding the system with excessive levels of liquidity, the “instability of stability” was the most significant risk.

理解すべき大切なことは、FEDにとって大切なのは、市場や消費者がこの考え方を信じ込むことだ。金融生態システムはかつて無いほどに大きく債務を抱えている、FEDがやみくもに金利を抑圧しシステム全体に過剰な流動性で溢れさせているからだ、この「instability of stability」こそがもっとも重要なリスクだった。

“The ‘stability/instability paradox’ assumes that all players are rational, and such rationality implies avoidance of complete destruction. In other words, all players will act rationally, and no one will push ‘the big red button.’”「この”安定/不安定 矛盾”においては市場参加者が皆合理的に行動することを前提としている、このような合理的行動がシステムの完全崩壊を回避する。言い換えると、すべての参加者が合理的に振る舞うだろう、そして誰もが決して「緊急停止ボタン」を押さないだろう、ということだ。」

The Fed had hoped they would have time, and the “room” needed, after more than 10-years of the most unprecedented monetary policy program in U.S. history, to try and navigate the risks that had built up in the system.

FEDとしてはもっと時間が欲しかった、さらには「裁量余地」も欲しかった、もう10年以上も米国史上前代未聞の金融政策が続けられたあとなのだ、現在のシステムに組み込まれたリスクを避けるためにはあまりにも時間がなかった。

Unfortunately, they ran out of time, and the markets stopped “acting rationally.”

This is the predicament the Federal Reserve currently finds itself in.

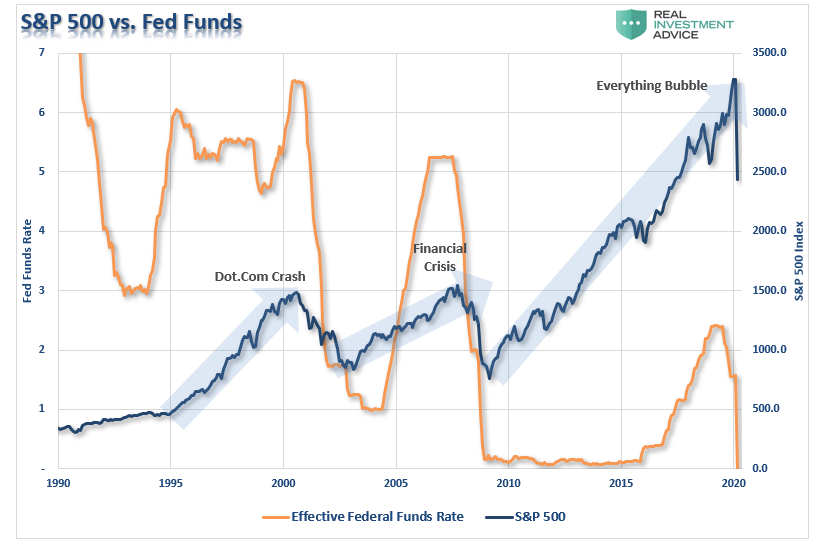

Following each market crisis, the Fed has lowered interest rates, and instituted policies to “support markets.” However, these actions led to unintended consequences which have led to repeated “booms and busts” in the financial markets.

残念なことに、彼らには時間がなかった、しかも市場は「合理的な行動」を取らなくなった。FEDは現在こういう苦境に立たされている。これまでのどの市場危機においても、FEDは金利を下げ、「市場を支える政策」を選んできた。しかしながら、これらの行動が予期せぬ結末を引き起こし何度も金融市場に「ブームとその炸裂」を引き起こしてきた。

While the market has currently corrected nearly 25% year-to-date, it is hard to suggest that such a small correction will reset markets from the liquidity-fueled advance over the last decade.

今の所市場は年初来で25%の調整となっているが、この程度の小規模の調整で、これまで10年も続けてきた流動性注入によって歪められた市場をリセットできるかどうかは難しいところだ。

To understand why the Fed is trapped, we have to go back to what Ben Bernanke said in 2010 as he launched the second round of QE:

どうしてFEDは罠に陥ったかを理解するには、2010年にBen Bernankeが言ったことを思い起こさねばならない、彼が二度目のQEで言ったことだ:

“This approach eased financial conditions in the past and, so far, looks to be effective again. Stock prices rose and long-term interest rates fell when investors began to anticipate the most recent action. Easier financial conditions will promote economic growth. For example, lower mortgage rates will make housing more affordable and allow more homeowners to refinance. Lower corporate bond rates will encourage investment. And higher stock prices will boost consumer wealth and help increase confidence, which can also spur spending.”「これまで金融緩和を勧めてきており、これがまたもや有効であるかのように見える。株価は上昇し、長期金利は下落する、投資家が直近の政策に信頼をおいてのことだ。金融緩和策は経済成長を推進するだろう。たとえば、住宅ローン金利を下げると家を買いやすくなるだろう、既存のローン保持者は借り換えをするだろう。企業債権金利低下は投資意欲を高めるだろう。そして株高は消費者に資産効果を付与し、信頼を増しさらなる消費を促進する。 」

I highlight the last sentence because it is the most important. Consumer spending makes up roughly 70% of GDP; therefore increased consumer confidence is critical to keeping consumers in action. The problem is the economy is no longer a “productive” economy, but rather a “financial” one. A point made by Ellen Brown previously:

私は最後の文を強調した、というのもこれが一番重要だからだ。個人消費はGDPの70%にもなる;しかるに消費者信頼の上昇は消費行動に不可欠のものだ。問題は、現在の経済はもはや「生産経済」ではないということだ、そうではなく「金融経済」となっている。これはEllen Brownがかつて指摘した:

“The financialized economy – including stocks, corporate bonds and real estate – is now booming. Meanwhile, the bulk of the population struggles to meet daily expenses. The world’s 500 richest people got $12 trillion richer in 2019, while 45% of Americans have no savings, and nearly 70% could not come up with $1,000 in an emergency without borrowing.「金融経済ーー株式、企業最近そして不動産を含むーーこれが今やブームとなっている。それと同時に、多くの人は毎日の糊口をしのぐのに格闘している。世界の金持ち上位500人は2019年に$12Tもさらに資産を増やした、一方で米国人の45%は貯蓄が無い、そして70%の人はまさかのときに備える資金を$1,000も持っていない。中央銀行は実経済を加速しようと意図したが、実際に加速したのは金融経済だけだ。その制作の目的は銀行からの貸し出しによって消費を増やそうというものだ、こうして金融界から実経済に流動性が流れることを期待した。しかしこの移転メカニズムは機能していない、というのも消費者は一文無しだからだ。」

Central bank policies intended to boost the real economy have had the effect only of boosting the financial economy. The policies’ stated purpose is to increase spending by increasing lending by banks, which are supposed to be the vehicles for liquidity to flow from the financial to the real economy. But this transmission mechanism isn’t working, because consumers are tapped out.”

This was shown in a recent set of studies:

この状況は最近の研究で明らかになった:

The “Stock Market” Is NOT The “Economy.”

「株式市場」というのは決して「経済」ではない。

Roughly 90% of the population gets little, or no, direct benefit from the rise in stock market prices.

大雑把に言って人口の90%はほとんど全く株高の恩恵を受けていない。

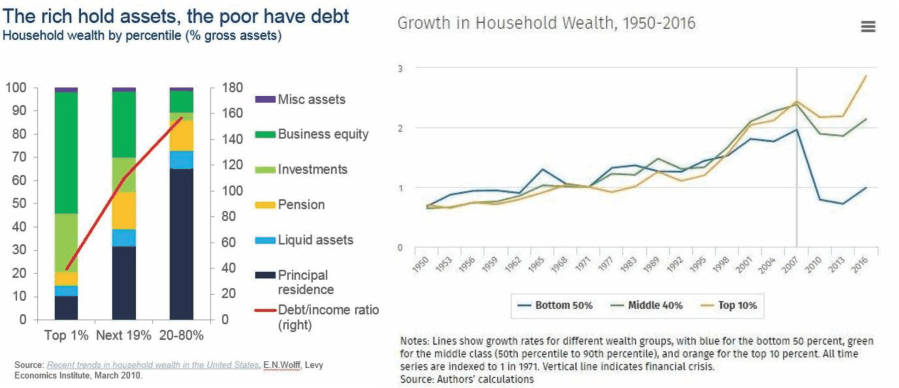

Another way to view this issue is by looking at household net worth growth between the top 10% to everyone else.

この状況を別の視点から見ると、家計のネット資産増加を上位10%とそれ以外で比べてみても良い。

Since 2007, the ONLY group that has seen an increase in net worth is the top 10% of the population.

2007年以来で見て、ネット資産を増やしたグループは人口の上位10%に過ぎない。

“This is not economic prosperity. This is a distortion of economics.”「こういう状況は経済的繁栄と呼ばれるものではない。これは歪んだ経済だ。」

As I stated previously:

私はかつてこう述べた:

“If consumption retrenches, so does the economy.

When this happens debt defaults rise, the financial system reverts, and bad things happen economically.”

「もし 消費を切り詰めると、経済もそれに従う。債務破綻が増えると、金融システムもガヤ雲取し、経済的に悪いことが起きる。」

That is where we are today.

これが今我々が置かれている状況だ。

The Federal Reserve is desperate to “bail out” the financial and credit markets, which it may be successful in doing, however, the real economy may not recover for a very long-time.

FEDはもうやみくもに金融与信市場を「救済」している、これは成功しているように見える、しかしながら実経済回復にはとても長い時間を要する。

With 70% of employment driven by small to mid-size businesses, the shutdown of the economy for an extended period of time may eliminate a substantial number of businesses entirely. Corporations are going to retrench on employment, cut back on capital expenditures, and close ranks.

雇用の70%は中小ビジネスだ、経済シャットダウンが長引くと経済指標をどれも悪化させる。企業は従業員を解雇しようとしている、設備投資も節約している、縮こまっているのだ。

While the Government is working on a fiscal relief package, it will fall well short of what is needed by the overall economy and a couple of months of “helicopter money,” will do little to revive an already over leveraged, undersaved, consumer.

政府は財政支援パッケージで救済しようとしているが、経済全体で必要な額には足りないだろう、そして2か月ほどの「ヘリコプターマネー」では、これまでのすでに過剰なレバレッジ経済、貯蓄不足消費者を再生させるには小さすぎるだろう、

The 4th-Bubble

4度目のバブル

私は以前にこう書いた:

“The current belief is that QE will be implemented at the first hint of a more protracted downturn in the market. However, as suggested by the Fed, QE will likely only be employed when rate reductions aren’t enough.”「ダラダラと続く市場の下落にはQEがまず大切だと信じられている。しかしながら、FEDが示唆するように、もう金利引下げができないときにQEが採用される。」

The implosion of the credit markets made rate reductions completely ineffective and has pushed the Fed into the most extreme monetary policy bailout in the history of the world.

与信市場が内部崩壊し、金利低下は全く無効だ、そしてFEDは世界史上もっとも極端な政策を推進してきた。

The Fed is hopeful they can inflate another asset bubble to restore consumer confidence and stabilize the functioning of the credit markets. The problem is that since the Fed never unwound their previous policies, current policies are having a much more muted effect.

FEDは次の資産バブルを引き起こし消費者信頼を回復しようと願っている、こうすることで、与信市場機能を安定化できると。問題は、FEDはこれまで決して以前の政策を巻き戻したことがないことだ、現在の政策はどんどんその有効性を失ってゆく。

However, even if the Fed is able to inflate another bubble to offset the damage from the deflation of the last bubble, there is little evidence it is doing much to support economic growth, a broader increase in consumer wealth, or create a more stable financial environment.

しかしながら、前回のバブルの収斂ダメージを相殺するために次のバブルをFEDが膨らませることができたとしても、経済成長をサポートできる証拠は殆どない、消費者資産を幅広く増やすこともない、さらにもっと安定な金融環境を構築する証拠もないのだ。

It has taken a massive amount of interventions by Central Banks to keep economies afloat globally over the last decade, and there is little evidence that growth will recover following this crisis to the degree many anticipate.

過去10年、各国中央銀行の巨額介入で世界経済を浮揚させてきた、そして今回の危機のあとに経済成長が復活するという証拠は殆どない、これを多くの人が懸念している。

There are numerous problems which the Fed’s current policies can not fix:

現在のFEDの金融政策でも解決できない多くの問題がある:

-

A decline in savings rates

貯蓄率低下

-

An aging demographic

人口動態の高齢化

-

A heavily indebted economy

巨額の債務を抱えた経済

-

A decline in exports

輸出の減少

-

Slowing domestic economic growth rates.

国内経済成長率の鈍化

-

An underemployed younger demographic.

若年層の失業

-

An inelastic supply-demand curve

需給曲線の弾力性劣化

-

Weak industrial production

工業生産の鈍化

-

Dependence on productivity increases

生産性増加への依存

米国における要は、人口動態と金利はそのままということだ。高齢者はどんどん増える、彼らはネットで見て「貯蓄」を食いつぶす、「社会保障」への依存度を増す、こうして雇用や経済安定性を急落させるだろう、そして「年金問題」はいまだ解決されていないのだ。

While the current surge in QE may indeed be successful in inflating another bubble, there is a limit to the ability to continue pulling forward future consumption to stimulate economic activity. In other words, there are only so many autos, houses, etc., which can be purchased within a given cycle.

現在のQE急増はたしかに次のバブル生成に成功するだろうが、しかしながら、経済を刺激するための将来の消費を増やし続けるちからには限界がある。言い換えると、すでにいまでも多くの自動車、住宅、等々を抱えている、これをさらに購入消費できるだろうか。

There is evidence the cycle peak has already been reached.

すでに景気サイクルはピークを過ぎた証拠がある。

One thing is for certain, the Federal Reserve will never be able to raise rates, or reduce monetary policy ever again.

一つだけ確かなことがある、FEDは今後決して金利を引き上げることはできないだろう、また再度金融緩和策を後退することもできないだろう。

Welcome to United States of Japan.

日本の二の舞だ。