FEDの魂までかけた安売り:「債務スーパーサイクルの終局が起きている」

最近の Jim Grantの恐怖に共鳴する人は多く、Guggenheim InvestmentsのCIO Scott Minerd は政策立案社たちがあの金融危機時と同様の選択をし、伝説ファウストと同様に魂まで売り渡しバーゲンセールをしていることに恐怖を覚えている。

“In Goethe’s 1831 drama Faust, the devil persuades a bankrupt emperor to print and spend vast quantities of paper money as a short-term fix for his country’s fiscal problems. As a consequence, the empire ultimately unravels and descends into chaos. Today, governments that have relied upon quantitative easing (QE) instead of undertaking necessary structural reforms have arguably entered into the grandest Faustian bargain in financial history."

- Scott Minerd “Global CIO Outlook”, August 21, 2012

「ゲーテの1831年作小説ファウスト同様に、悪魔が 破産した王様をこう説得する、自国の財政問題を一時的に解決しようと近視眼的為替対策をし巨額の紙幣印刷で消費を推進する。その結末は、帝国をダメにしてカオスへといざなう。まさに今、どの政府も量的緩和に重きを起き、本当に必要な構造改革には手をつけようとしない、まさに金融市場最大級の壮大なファウスト的バーゲンセールを行っている。

ーーScott Minerd "Global CIO Outlook"、August 21, 2012

With the global economy slipping into recession and many economists estimating second-quarter gross domestic product (GDP) growth in the United States will fall by 15 percent or more, the world is being confronted with the worst downturn since the 1930s.

世界経済は景気後退入りし、多くのエコノミストは米国Q2GDP成長率は15%以上の下落になると見ている、世界は1930年代以来の最悪の事態に直面している。

In the post-Keynesian era, the standard policy solution to a business cycle downturn has been for governments to temporarily offset any decline in demand with increased fiscal stimulus and easy money. This prescription has provided for smaller and less frequent slowdowns. The ultimate consequence is that businesses and households have been carrying larger debt loads and smaller cash reserves, confident that policymakers will restrain the severity of the consequences created by any shock to the economy.

これまでのケインズ流経済政策においては、景気後退に対処する標準的政策は、財政刺激と金融緩和策で需要減退を一時的に相殺するものだった。この処方箋はそう多くない景気減速で提供されてきた。その最終結末は企業も家計も大きな債務負荷を抱え、貯蓄はわずかばかりのものとなった、経済に対するショックはこれで緩和できると政策立案者は自信を持っていた。

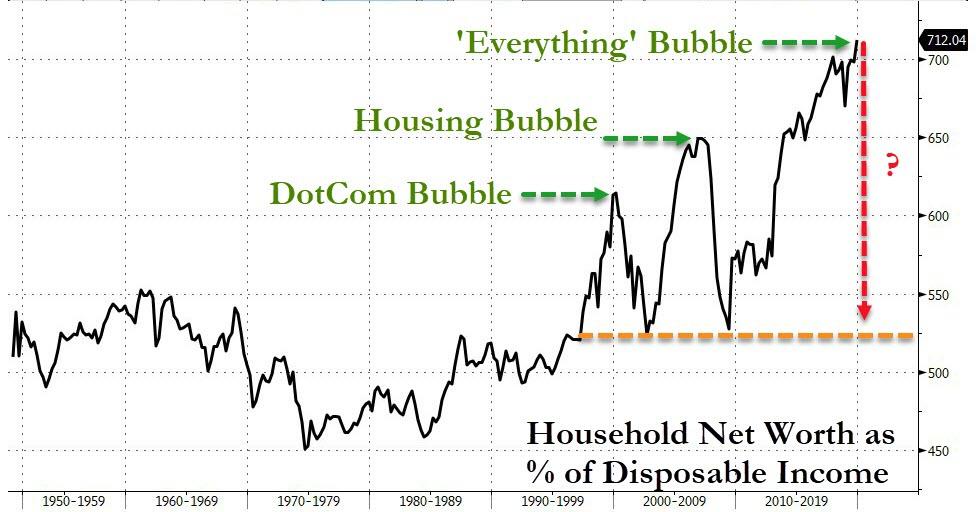

景気下落が起きるたびに巨額債務が積み上がるが、これを great debt super cycle と呼バレることが度々だ。過去10年を振り返ると、ケインズ流の経済安定化政策採用が成功裏に終わり、投資家や債権者には信頼感が増してきた、どういう景気後退でも政府が何とかうまくやってくれる、というものだ。

The massive debt accumulation by U.S. households following accommodative monetary policy and easy credit led to the housing bubble. The collapse of this bubble destabilized the global financial system and could only be halted with unorthodox monetary policy and fiscal programs that led to partial or total nationalization of many financial institutions and manufacturers.

緩和的金融政策とあの住宅バブルを引き起こした低金利借金が可能なために米国家計は巨額債務を抱えている。このバブルが弾けると世界金融システムが不安定化し、ソレを止めるには非伝統的金融政策しか無いだろう、さらには多くの金融機関や製造業を国有化することになる。

In the wake of that crisis governments themselves have become highly indebted, requiring virtually continuous support from central banks to acquire that debt to maintain low interest rates to support growth. The average ratio of government debt to GDP for G-7 economies reached 117 percent in 2019, up from 81 percent in 2007. Any attempt to taper or reverse the accumulation of government debt or other assets is quickly reversed as financial markets become unruly and economies slow.

そういう危機に遭遇した時には、政府自身も多額の債務を抱えることになる、こうなると中央銀行の救済がほとんど無制限に求められる、債務を買い取り低金利で成長を支えるのだ。G7諸国の対GDP政府債務は2019年には117%にもなった、2007年には81%しかなかったのだ。政府債務買取を弱めたり逆転しようとするどの試みも、金融市場の混乱や経済成長鈍化ですぐに中断させられる。

Now faced with the exogenous shock of the COVID-19 pandemic, policymakers are returning to the same tools employed in the financial crisis a decade ago. They are desperately searching for programs that will fill the demand gap created by massive shutdowns and travel restrictions while simultaneously finding ways to prop up businesses that to a large degree are overly indebted as a result of artificially low interest rates from the past decade.

今回は武漢コロナパンデミックという外因性要因に直面し、政策立案社たちは10年前の金融危機と同様の手法に回帰しようとしている。圧倒的なシャットダウンや移動制限で生じた需給ギャップを埋め合わせようとやけくそになりながらその手法を探している、一方経済を刺激する方策も同時に探しているが、この10年の人工的低金利のためにどこかしろと過剰債務状態だ。

The ultimate policy goal is to stabilize the economy by salvaging industries that will need to provide employment when the pandemic ends. Given the high level of leverage in these companies, any gaps in cashflow will make it impossible for many companies to service their debt. The total debt of U.S. nonfinancial businesses has grown by about $6 trillion since 2007, while cash on hand has only grown by $1.7 trillion. A big driver of that debt growth has been buying back stock.

政策の最終目標は経済の安定化であり、パンデミックが終了したときに雇用を供給できるように企業救済する。近年はどの企業も多額の債務を抱えており、キャッシュフローで債務をまかないきれないだろう。米国の非金融企業の全債務は2007年から出$6T増え、手元資金増加はわずか$1.7Tに過ぎない。この債務増加の主要因は長年の自社株買い buy backだ。

こういう企業に貸し出しをすると過剰債務の企業に問題を長引かせるだけで、さらに企業が脆弱になる。

We are experiencing the end game of the great debt super cycle. As the private sector has become increasingly over-levered, the baton is being passed to the public sector where resources are so strained that the printing press has become the last resort. At 4.6 percent of GDP, the U.S. federal budget deficit in FY 2019 was larger than anything we’ve seen outside of a recession or war.

我々は今、the great debt super cyleの終局を目の当たりにしている。民間部門は極端な過剰債務であり、そのバトンは公共部門に手渡され、そこでは経営資源に緊張が走り紙幣印刷にラストリゾートを見出す。FY2019の米国連邦財政赤字はGDPの4.6%にもなり、ここまでの財政赤字は戦争とか景気後退以外では目にしないものだった。

The truth is that the only policy solution short of socialism is to accomplish a great transfer of wealth from investors to debtors. In the normal course, companies reorganize and creditors haircut debts on a case by case basis. This process, however, is time consuming and expensive. Given the systemic nature of the current crisis, the sheer volume of reorganizations would swamp the financial and legal systems and large defaults would be followed by asset liquidations that would depress the value of collateral backing other loans and likely set off a downward spiral.

本当のことを言えば、唯一の選択肢は社会主義化であり、こうすることで富を投資家から債務者に移転できる。通常ならば、企業再編と借金減額をケースバイケースで行う。しかしながら、この手続きには時間を要し費用もかかる。現在の危機の性質を考慮すると、完璧な再構築をするとなると金融・法制システムを無力化し巨大な倒産を引き起こすだろう、資産売却となると他の債務の担保価値を既存し下落スパイラルにおちいってしまうだろう。

Another answer is negative interest rates, where creditors accept a slow erosion of value. The hurdle to successfully implement this solution expeditiously seems completely unrealistic. To reach levels of negative interest rates that would effect a solution would require a rapid shift to a cashless global society and an overhaul of regulation around pension funds and the insurance industry, not to mention the logistical challenges of immediately implementing the systems throughout the financial industry.

他の解決法としてマイナス金利がある、貸してはユックリとした資産価値劣化を受け入れるのだ。この解決策を成功裏に行うには困難が多い、全く現実的でないのだ。マイナス金利で解決できる方法はすぐにでも世界的にキャッシュレス化を勧めることだ、徹底的に年金や保険業界の法整備を見直すことだ、金融産業全体のシステムに即答を求めないことだ。

Of course, there remains a tried and true method to achieve this policy: debasement. The process of inflating prices would result in shifting wealth from investors to creditors. Many believe inflation is dead and such a policy would not work. The question of how to succeed in raising the price level is more a degree of commitment than ability.

当然のことながら、他の方法も残されている:通貨下落だ。物価インフレを引き起こすことで富が投資家から借り手にシフトするだろう。多くのひとはもうインフレはないと信じている、こういう政策はうまくゆかないと信じている。物価レベル上昇がうまくゆくかどうかは、その能力というよりも責任感の強さによる。

By quickly turning up the printing presses, global central banks would need to provide reserves at a faster rate than the collapse in the velocity of money. This is a delicate exercise and one that would be difficult to execute successfully.

紙幣印刷を素早く行うことで、世界の中央銀行は通貨流通速度よりも速く準備金を提供する必要がある。これはさじ加減が難しく、成功裏に実行するのは容易ではないだろう。

The risks on both sides is not moving quickly enough and overdoing it. If there is too little money made available, the prices of assets used as collateral backing loans will spiral downward. If there is too much, inflation will spiral out of control.

双方にとってのリスクは、あまりに急速に行わないことと、過剰に推進しないことだ。もし通貨創造があまりに少ないと、担保となっていた資産価格は下落スパイラルに落ち込むだろう。もしやりすぎると、インフレはコントロールが効かなくなるだろう。

Almost eight years ago I wrote of the Faustian bargain in which policy makers had engaged to solve the financial crisis. The awful consequence of these policies is that the bill may now be coming due.

8年前にも私はファウスト級のバーゲンセールに関する記事を書いた、こうすることで政策立案者が金融危機を解決するためだ。これらの政策による素晴らしい結末も、いまやそのつけを支払わざるを得なくなりつつあるかもしれない。