「もうゴールドがない」ーー現物不足の背景をCOMEXが報告

この混乱の時、JNUGのようなx3ETFは運営会社から、ボラティリティが大きすぎ一時的にx2の露出に変更するというアナウンスがありましたものね。

"There's No Gold" - COMEX Report Exposes Conditions Behind Physical Crunch

今週早く、ZeroHedgeは他に先駆けて貴金属市場の「ブレークダウン」を報告した。

While the demand for gold has been soaring as a safe haven asset amid the multiple global crises we are currently facing, forced paper gold liquidation (as leveraged funds scramble to cover margin calls) and unprecedented logistical disruptions created a frantic hunt for actual bars of gold.

これまでの何度もの世界的危機で安全資産としてゴールド需要は急騰してきたが、今回はペーパーゴールドが売られることになった(マージンコールに対処するためにレバレッジファンドが緊急対処した)そして前代未聞の流通破壊で現物ゴールドが奪い合いとなった。

Specifically, as Bloomberg details, at the center of it all are a small band of traders who for years had cashed in on what had always been a sure-fire bet: shorting gold futures in New York against being long physical gold in London. Usually, they’d ride the trade out till the end of the contract when they’d have a couple of options to get out without marking much, if any, loss.

特に、ブルームバーグが詳細について記述しているが、一連の動きの中心は特定のトレーダーによるもので、彼らは長年この市場で設けてきた彼らがさらに一儲けを企んだ:ニューヨークで先物ゴールドをショートし、ロンドンで現物をロングする。普通は、大きな損失を出さずに満期前に利益確定の反対売買精算することもできる、さもなくばより大きな損失となることもある。

But the virus, and the global economic collapse that it’s sparking, have created such extreme price distortions that those easy-exit options disappeared on them. Which means that they suddenly faced the threat of having to deliver actual gold bars to the buyers of the contract upon maturity.しかしウイルスと世界経済崩壊で価格に大きな歪みが生じ、そういう安易な満期前反対売買契約解消の選択は無くなった。こうなると先物市場運営者は買い手に満期で現物精算せざるなくなった。

It’s at this point that things get really bad for the short-sellers.この時点で空売り側にはとても立場が悪くなる。

To make good on maturing contracts, they’d have to move actual gold from various locations. But with the virus shutting down air travel across the globe, procuring a flight to transport the metal became nearly impossible.契約満期に対処するために、彼らはどこかから現物ゴールドを調達せざるを得ない。しかしコロナ騒ぎで世界的に空路が遮断され、輸送手段が絶たれてしまった。

If they somehow managed to get a flight, there was another major problem. Futures contracts in New York are based on 100-ounce bullion bars. The gold that’s rushed in from abroad is almost always a different size.なんとかして彼らがフライトを確保できても、もう一つ大きな問題があった。ニューヨークの先物市場は100オンスバー単位だ。海外から持ち込まれる金塊は異なる大きさだ。

The short-seller needs to pay a refiner to re-melt the gold and re-pour it into the required bar shape in order for it to be delivered to the contract buyer. But once again, the virus intervenes: Several refiners, including three of the world’s biggest in Switzerland, have shut down operations.空売り側は精錬業者にゴールドを鋳なおしてもらい買い手に返済する必要がある。しかしまたもや武漢コロナのために問題が生じた:世界最大級のスイスの3精錬所を含む多くの精錬所は操業停止に追い込まれている。

“I realized it was going to be an extremely volatile day,” Tai Wong, the head of metals derivatives trading at BMO Capital Markets in New York, said of Tuesday. “We watched this panic develop literally over the course of 12 hours. Having seen enough market dislocations, you recognize that the frenzy wasn’t likely to last, but at the same time you also don’t know how long it would extend.”

Tai Wongは火曜にこういった、「この日は極端に変動が大きくなりそうなことに気づいた」彼はニューヨークを拠点とするBMO投資会社の金属デリバティブ主任だ。「私どもはこのパニックの成り行きを12時間リアルタイムで見ていた。 市場は大混乱し、この熱狂が続くとはみなさんも思えなかったろう、しかし同時にこれがいつまで続かもわからなかったろう。」

By the end of the week, the shorts had sourced the metal and chartered flights, reverting the spot-futures spread...

この週の最後までに、ショート側は現物ゴールドを準備しフライトをチャーターした、この様子がスポットー先物スプレッドからも読み取れる・・・・

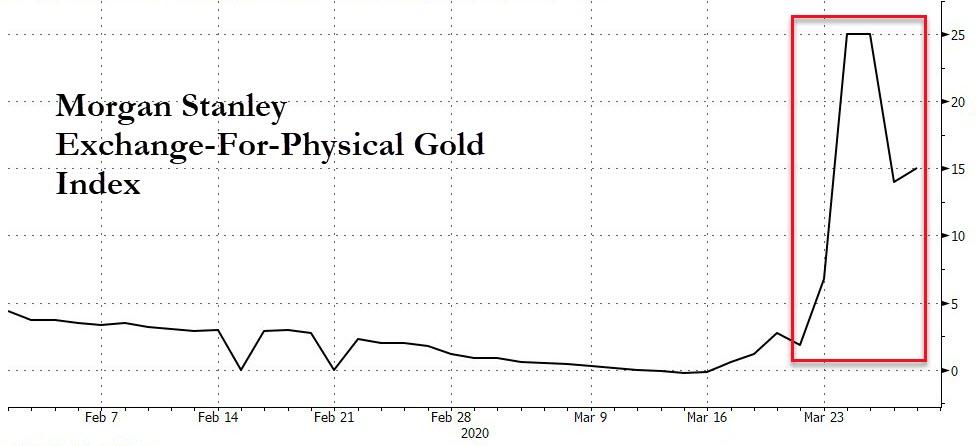

But Morgan Stanley's Exchange-For-Physical Index shows a large physical premium remains...

しかしモルガン・スタンレーの現物交換指数が示すように、大きな現物プレミアムが残ったままだった・・・

The real price.. for real gold? Nearer $1,800. If you can get it.

では、リアルゴールドのリアルプライスは如何ほどだったか? $1,800。もしみなさんが手に入れことができたならばの話だ。

“There’s no gold,” says Josh Strauss, partner at money manager Pekin Hardy Strauss in Chicago (and a bullion fan).

「現物ゴールドがまったく枯渇していた」、とJosh Strauss は言う、彼はシカゴのPekin Hardy Straussのパートナーだ(そして金塊好き)。

“There’s no gold. There’s roughly a 10% premium to purchase physical gold for delivery. Usually it’s like 2%. I can buy a one ounce American Eagle for $1,800,” said Josh Strauss. “$1,800!”「まったくゴールドが枯渇していた。現物ゴールド入手には10%のプレミアムがあった。通常は2%程度なのに。私は1オンスアメリカンイーグルを$1,800で買うことができた、」とJosh Straussは言う。「$1,800だよ!」

“The case for gold is simple,” says Strauss.

「ゴールドで起きていたことはシンプルだ」とStraussは言う。

“You want to own gold in times of financial dislocation and or inflation. And that’s been the case since time immemorial. And gold behaves well in those cases. In those cases stocks behave poorly. It’s a great portfolio hedge. Gold does poorly when you’ve got strong economic growth and low inflation. Tell me when that’s going to happen. Gold held its value during 2008 and after all that money printing it tripled over the next three years.”

「金融混乱やインフレが起きると皆さんもゴールドをほしいと思うだろう。こういうことが長らく無かったので皆忘れてしまっている。こういう状況になるとゴールドは有効だ。こういうときには株式は酷いことになる。ゴールドは素晴らしいポートフォリオヘッジなのだ。強い経済成長と低インフレのときにはゴールドは好まれない。これから一体いつになったらこういう状況になるか教えてほしいものだ。ゴールドの価値は2008年のままだ、紙幣印刷はその後3年で3倍にもなった。」

And in case you doubted this, the cost of an American Eagle one ounce coin at the US Mint is now $2,175...

これを疑うなら、米国造幣局の米国イーグル1オンス金貨の値段を調べてみるがいい、今や$2,175もする・・・・・

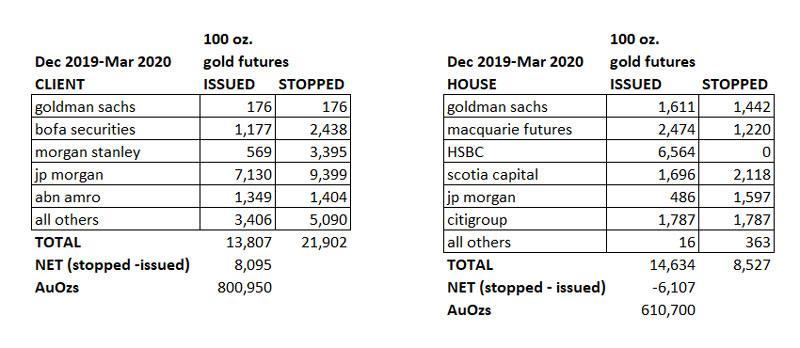

But now we can see more details of what is behind this 'shortage' as SKWealthAcamdemy's J.Kim details, the latest COMEX Issues and Stops reports expose conditions behind the COMEX physical gold supply problems. Though I have written about the various reasons why physical gold supply problems manifest many times in the past, this topic still remains one rarely discussed by financial journalists, and never discussed by the mass financial media.

しかし今では我々はこの「不足」の背景にある詳細をもっと詳しく知ることができる、SKWealthAcamdemyのJ.Kim が詳細に言及した、最新のCOMEX Issues and Stopsによると、COMEXの現物ゴールド供給には問題があることが明らかになった。私はこれまで何度も、どうして現物ゴールド供給に問題があるか各種理由について記事を書いてきたが、この話題は金融雑誌にもほとんど掲載されない、ましてや主要経済メディアではこれまで決して議論されなかったことだ。

For client accounts, when bullion banks stop more notices than issued, they, will lose physical inventory.

顧客口座建玉で、bullion banks が発行したnotices契約よりも多量にstop精算に遭遇すると、彼らは現物在庫が不足するだろう。

For house accounts, the opposite is true.

自己玉の場合は、全く逆になる。

When bullion banks issue more notices than stops, then they will lose physical inventory as well. Normally, when bullion banks manufacture waterfall declines in paper gold and silver prices, as they did earlier this month, with the complicity of the CME’s largely unreported rampage in raising initial and maintenance margins on futures contracts many times within a 2-month period in the midst of a stock market crash, they load up on physical gold and silver for their house accounts while ensuring that their clients take almost zero delivery of physical gold and silver ounces. However, if they are unable to execute this clever strategy, this is when physical gold supply problems can manifest.

bullion banksがstopsよりもnoticesを多く実行したとき、こういう状況では彼らも同様に現物在庫に問題を抱えるだろう。通常は、bullion banksがペーパーゴールドやペーパーゴールドの急落を引き起こすときに起きることだ、それがまさに今月はじめに起きたことだが、CMEと共謀しているために乱暴な振る舞いは報告されることが無い、株式市場が急落する中で、先物市場での初期マージンと維持マージンをわずか2か月の間に何度も引き上げた、彼らは自己勘定では現物ゴールドや現物シルバーを積みました、一方で顧客には現物をほとんどゼロ引き渡しとなるように仕向けたのだ。しかしながら、もし彼らがこのずる賢い企みを実行できないとするならば、それは現物ゴールド供給問題が顕在化するときだ。

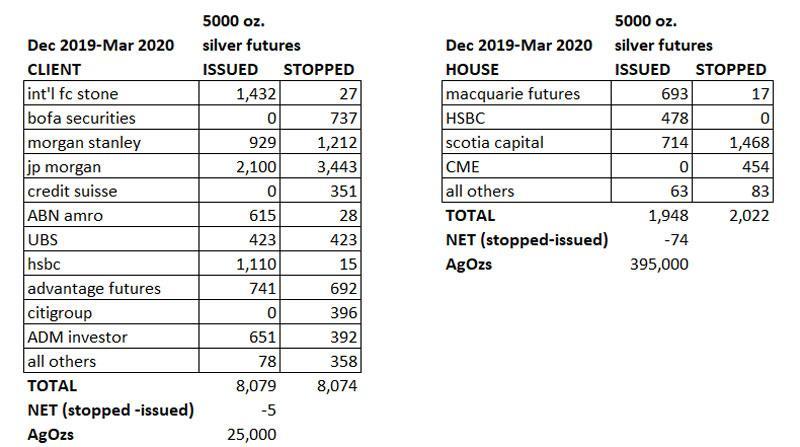

In fact, I have not seen a single news site in the entire world, except for my own, mention the relentless increase in initial and maintenance margins in gold and silver futures contracts (the 100-oz gold futures contract and the 5000-oz silver futures contract) for the past two months, in a desperate attempt to knock long positions out of the game and thereby prevent an increasing amount of physical delivery requests.

実際に、私は世界中でこういう状況に関する記事を目にしたことが無い、私の記事を除いてだ、ここ2か月でゴールド・シルバー先物証拠金は何度も引き上げられている(ゴールドは1枚100オンス、シルバーは1枚5000オンス)、ロングポジションをノックアウトするための破れかぶれの試みだ、こうすることで現物精算請求量増加を回避できる。

Just recently, the CME raised margins yet again for 100-oz gold futures contracts to $9,185/$8,350 for initial/maintenance margins, representing a massive 86% increase in margins, and for 5000-oz silver futures contracts to $9.900/$9,000 for initial/maintenance margins, representing a gigantic 73% increase in margins, in just a couple months’ time. Normally, such relentless increases in initial/maintenance margins in gold futures markets is sufficient to prevent physical gold supply problems from afflicting futures markets, but the fact that even this reliable manipulation mechanism failed recently is a sign of additional tectonic earthquakes to come in the global financial system.

つい最近も、CMEはゴールド先物1枚100オンスの証拠金を、初期/維持で$9,185/$8,350に引き上げた、なんと証拠金を86%も引き上げたのだ、シルバー1枚5000オンスは初期/維持証拠金で$9,900/$9,000に引き上げた、これも73%もの引き上げとなる、こういう引き上げをわずか数ヶ月の間に行った。通常は、こういう証拠金の引き上げ連発で先物市場の現物ゴールド提供問題を解決するのに十分だ、しかしこのようなあからさまな市場操作が最近機能しないということは、世界金融システムにおけるさらなる大陸震撼を引き起こす大地震の予兆だ。

However, as you can see for the data I have compiled for the behavior of issues and stops for client and house accounts for bullion banks in gold and silver from December 2019 to March 2020, this pattern of normal behavior, in which bullion banks take advantage of their own artificially manufactured paper gold and silver price plunges to load up on physical metals at the expense of their clients, has strongly reversed during this four-month time span. I have only included data for the major gold (100-oz) and silver (5000-oz) futures contracts below and not for the mini gold (10-oz) and mini silver (1000-oz) silver futures contracts.

しかしながら、一連のデータを見るとこで私の主張をみなさんも確認できる、2019年12月から2020年3月までのゴールドとシルバーに関する、顧客口座とbullion bank 自己勘定口座に対する issures と stopsの変化だ、この動きはまったく普通のものだ、こういうときには、意図的に市場を下落させたペーパーゴールドやパーパーシルバーに対してbullion banksは有利だ、顧客の費用で現物金属を積み上げてきたのだ、ところが状況はこの4か月で様変わり反転した。私が指し示すデーターは大口ゴールド(100オンス)と大口シルバー(5000オンス)先物契約に関するもので、ミニゴールド(10オンス)やミニシルバー(1000オンス)先物は含んでいない。

Furthermore, I only separated out the bullion banks by name that had several hundred to a few thousand contracts stopped or issued, and compiled all other data under the category of “all others”. For those of you that don’t understand the terminology “stopped” and “issued”, the categories refer to the number of delivery notices that were “issued” (short positions issuing notification that underlying gold/silver would be delivered) and “stopped” (long positions receiving a delivery notice).

更に言うと、数百枚から数千枚の先物を stoppedしたり issuedしたりしている bullion banksに対して私は銀行ごとにデータを分けて記載した、それ以外は「all others」となっている。「stopped」とか「issued」の用語を理解できない人は、出荷通知における分類を見てほしい、そこに「issued」(ショートポジション形成なら将来この契約に伴うゴールド/シルバー返却が生じる)そして「stopped」(ロングポジションなら受け取ることになる)と書かれている。

Therefore, when delivery notices are “issued” in house accounts, the issuing bank is on the hook for delivering the physical ounces associated with the underlying contracts. On the contrary, when notices are “stopped”, then the stopping bank would receive notification of the future delivery of the physical ounces associated with the underlying contracts. The same holds true for client accounts. Thus, all bullion banks desire more stopped than issued notices for their house accounts, and desire more issued versus stopped notices for their client accounts. This way they accumulate more physical inventory during artificially engineered paper price crashes.

しかるに、自己玉に対して現物受渡通知が「issued」されたとき、issue側銀行は現物発送に関して面倒な事に巻き込まれる。逆に、現物受渡通知が「stopped」解消されたとき、こうなるとstopした銀行は先物契約に基づく将来の受渡通知をうけとることになる。顧客口座についても同様だ。しかるに、どの bullion banksも自己勘定口座においては issued よりも stopped が大きいことを熱望している、そして彼らの顧客口座においては stopped よりも issued が大きいことを熱望している。人工的にペーパーゴールドを暴落させることで、こういうふうに彼らはさらなる現物在庫を増やしているのだ。

As you can see, the massive engineered drop in paper silver prices versus the massively higher physical silver prices for the past month backfired on the bullion banks, as it led to a frenzy of clients asking for physical delivery, whereas in the past, bankers had been able to chase client long positions out of the market without ever being on the hook for physical delivery.

皆さん御存知の通り、ペーパーシルバ価格を巨額の市場操作で下落させ、一方でここ数ヶ月現物シルバー価格は大幅高値となった、これがbullion banksにしっぺ返しをしたのだ、顧客の現物供給要求が殺到し、過去と同様に、銀行側は現物提供の窮地に追い込まれないように市場の顧客ロングポジションを追いかけ続けることができた。

Thus the amount of contracts stopped versus issued for clients was nearly break even for silver futures contracts, a pattern I have not witnessed in a long time during a banker raid on paper silver prices. And in regard to house accounts, under past similar circumstances, I had always observed JP Morgan bankers taking a tremendous amount of physical silver delivery during engineered collapses in paper silver prices.

しかるに、シルバー先物市場では、顧客口座で stopped と issued がほぼ同量となり、私が長年目にしたことのないパターンが生じた、銀行側がペーパーシルバー価格を急襲したのだ。そして銀行自己勘定口座では、過去にも似たことがあったが、JP Morganは巨額の現物シルバーを出荷してきたそれは意図的にペーパーシルバー価格を急落させるときに生じるものだ。

However, during the last four months, this situation did not materialize, perhaps due to the stress on physical stores of silver created by so many clients asking for physical delivery. As you can see in the data I complied above, this time around, JP Morgan bankers were nearly absent in taking physical silver delivery for their house account. In fact, for the bullion bank house accounts, the amount of stopped versus issued contracts, net, was only 74 contracts, or a mere 395,000 AgOzs for their House accounts. As a basis of comparison, during similarly engineered collapses in paper silver prices in the past, JP Morgan alone was able to accumulate and take delivery of many millions of physical silver ounces.

しかしながら、ここ4か月の間を見ると、この状況は実現しなかった、たぶんあまりに多くの顧客が現物供給を望んだためにシルバー現物店でストレスが生じていたためだ。私が編集した上のデータを見ることで、今回にかぎり、JP Morgan側は自己勘定口座において現物シルバー供給がほとんど生じなかっただろう。実際に、bullion bankの自己勘定口座では、ネットで見た stopped vs. issuedはわずか74枚であり、単に395,000シルバーオンスだった。比較対象としてみると、過去の同様に意図的なペーパーシルバー急落時には、JP Morganだけで数百万の現物シルバー供給が積み上がった。

In regard to real physical gold delivery, the situation was even worse for bullion bankers than their situation with real physical silver delivery, which likely has given rise to physical gold supply problems at the current time. In their client accounts, physical delivery requests exploded, with the net (stopped minus issued) totaling 8,095 contracts representing 800,950 AgOzs of real physical gold requested for delivery. In their house accounts, the bullion banks were unable to yield a positive net situation either, with issued contracts exceeding stopped contracts by 6,107 contracts, representing 610,700 AgOzs. Thus, when adding these two figures together, the bullion banks are on the hook for delivering more than 1.4M AgOzs.

実際の現物ゴールド供給に関して言うと、現物シルバー供給よりも銀行側に不利だった、というのもこのご時世で現物ゴールド供給に問題が生じたからだ。顧客口座に関しては、現物ゴールド供給要求が爆発的に増えた、ネットで見ると(stopped 引く issued)トータルで8,095枚にもなった、800,950オンスの現物ゴールド引き渡し請求となったのだ。自己勘定口座では、bullion banksはネットでプラスにならなかった、 issued 契約が6,107枚も stopped 契約を上回ったのだ、610,700オンスにもなる。しかるに、これら2つの数字を合算すると、bullion banksは1.4Mオンスの現物を提供する窮地に陥ったのだ。

This unexpected demand on bullion bank physical gold reserves has undoubtedly led to a disruption of physical gold delivery associated with the gold futures markets, though various COMEX spokespeople have claimed there is no shortage of physical gold whatsoever, and that the disruption of delivery is simply due to a disruption in the supply chain caused by the coronavirus pandemic, i.e., when in doubt, blame the coronavirus pandemic for all manifested stresses revealed in the global financial system. Earlier, here, on 24 February, I speculated, well before US stock markets started to crash, that the coronavirus pandemic would be scapegoated for the market crash, and I was 100% right. Is it possible that the coronavirus pandemic is now being scapegoated for shortages of physical gold as well?

この予想外のbullion bank 現物ゴールド備蓄に対する需要が間違いなく先物関連現物ゴールド供給に混乱を生じさせた、COMEXの広報担当は繰り返し全く現物ゴールドに不足は生じていないと知らせたが、この供給混乱は単に武漢コロナパンデミック混乱によるもので、疑うこと無く、世界金融システム全体に武漢コロナパンデミックがストレスを引き起こしている。少し前のことだが、2月24日に私が思い巡らしたことだが、米国株式市場が暴落を始めるまだ前の頃だ、武漢コロナパンデミックが市場暴落のスケープゴートにされるかもしれないと考えた、そして私は100%正しかった。武漢コロナパンデミックが今や現物ゴールド不足としてスケープゴートにされることが可能だろうか?

Oddly, a gold analyst, Ole Hanson stated in response to the shortages of gold physical supply in the futures markets: “There is plenty of gold in the market, but it's not in the right places. Nobody can deliver the gold because we are forced to stay home." The explicit function of COMEX warehouses is to store the physical gold that backs gold delivery associated with gold futures contracts.

奇妙なことに、ゴールドアナリスト Ole Hansen は先物市場における現物ゴールド供給不足に関してこう述べている:「市場には多量のゴールドがある、しかしそれが正しい場所に無いのだ。誰もが家に留まるように強制されているためにだれもゴールドを供給できない」と。COMEX保管庫の明示的な機能は、ゴールド先物契約精算でゴールド供給をするためのものだ。

Consequently, why is the physical gold “not in the right places” and in these warehouses, as if it is stored where it is supposed to be stored, and the data is accurate (1.76M registered AuOzs and an additional 6.98M eligible AuOzs in COMEX warehouses as of 26 March 2020), there should be no physical gold shortages to meet physical demand right now? Did Mr. Hanson, in his statement that gold is “not in the right places” unwittingly reveal that the reported COMEX warehouse data is fraudulent?

ということは、どうして現物ゴールドが「正しい場所に無い」というのだ、まるで保管されているはずのところに保管されていたかのようだ、一連のデータは正確だ(2020年3月26日の時点でCOMEX保管庫では1.76Mオンスがregistered 状態でさらには6.98Mがeligible状態だった)、現在の現物ゴールド需要程度で、現物ゴールド不足など起こるはずが無いだろう?ゴールドに関してうっかりと「正しい場所にない」という声明を出すということは、Mr.HansonはまるでCOMEX倉庫のデータがデタラメだということを明らかにしているのだろうか?

Secondly, some would suggest that ever since the COMEX mandate that paper gold could be used to close out physical delivery requests through EFP (Exchange For Physical) transactions by Exchange Rule 104.36 enacted on February 18, 2005, which allowed for the substitution of gold ETFs for physical gold, that no physical shortage of gold could ever result.

第二に、だれかが示唆したことだが、COMEXはペーパーゴールドに関して、2005年2月18日制定の Exchange Rule 104.36に定義されたEFP(Exchange For Physical)決済でペーパーゴールド精算を現物供給で行うことを指示している、ここでは現物ゴールドの代わりにゴールドETF代替も許されている、こうなると現物ゴールド不足など起きようが無い。

Since paper was allowed to replace physical, could not bullion banks just literally “paper over” any physical supply deficit? And if the answer to this question is yes, then why is the COMEX experiencing physical shortages of gold right now? Well, as I explained in an article that I published on my news site in June 2011, in which I explained how EFP transactions operate (which you can read here), “the Related Position [Physical] must have a high degree of price correlation to the underlying of the Futures transaction so that the Futures transaction would serve as an appropriate hedge for the Related Position [Physical].”

ペーパーゴールドが現物の代替となって以来、bullion banksは現物供給不足を文字通り「paper over 紙で包み隠した」ことがないだろうか?そしてこの疑念に対する答えがyesならば、どうして今になってCOMEXは現物ゴールド不足を表面化したのだろうか?それは、2011年6月に私のニュースサイトで解説したことだが、EFP取引が如何に行われるかというものだ、「現物のRelated Positionは先物取引と密接な相関が無ければならない、こうすることで先物取引は現物Related Positionをヘッジすることができる。」

Consequently, since there has been a massive price decoupling between physical and paper gold prices, perhaps this price decoupling has enabled the underlying holder of longs in gold that asked for physical delivery to reject any EFP transaction, since there is no longer a “high degree of price correlation” between paper and physical gold, and to insist on physical gold delivery with no substitution for this request. And this rejection of EFPs and EFS (exchange for swaps) as acceptable behavior is perhaps what is causing the physical gold supply problems in the futures markets right now.

結論として、現物ゴールドとペーパーゴールド価格の間に大きな価格乖離が生じてしまい、たぶんこの価格乖離のために、ゴールドロング保持者はEFPを拒否して現物供給を望んだ、というのももはやペーパーゴールドと現物ゴールドの間に「密接な価格相関」が無くなったからだ。そしてこのEFP取引拒否とEFSそのものが代替とされていることが多分現在の先物取引における現物ゴールド供給問題を引き起こしている。