CEO信頼指数は急落、これから起きることを消費者は望まないだろう

Authored by Lance Roberts via RealInvestmentAdvice.com,

There is a disparity happening in the country.

国中に対立が起きている。

No, it isn’t political partisanship, but rather “economic confidence.”

それは政治的対立ではなく、「経済信頼」に関するものだ。

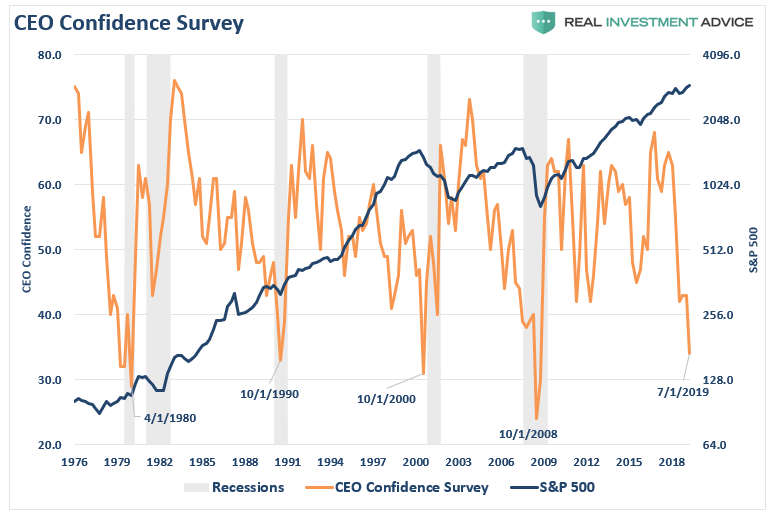

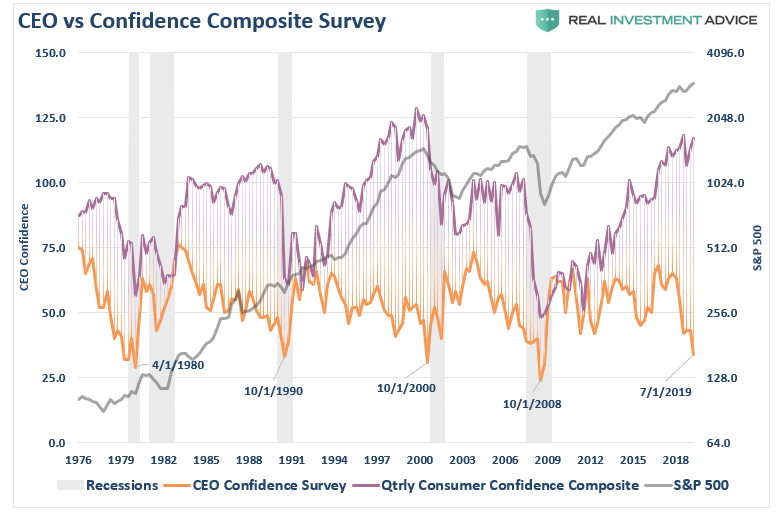

The latest release of the University of Michigan’s consumer sentiment survey rose to a three-month high of 96, beat consensus expectations, and remains near record levels. Conversely, CEO confidence in the economy is near record lows.

ミシガン大学の最新消費者信頼指数は3ヶ月ぶりの高値96になった、市場予想を上回った、そして記録的なレベルだ。逆に、CEO経済信頼指数は記録的低位になっている。

It’s an interesting dichotomy.

There is a disparity happening in the country.

国中に対立が起きている。

No, it isn’t political partisanship, but rather “economic confidence.”

それは政治的対立ではなく、「経済信頼」に関するものだ。

The latest release of the University of Michigan’s consumer sentiment survey rose to a three-month high of 96, beat consensus expectations, and remains near record levels. Conversely, CEO confidence in the economy is near record lows.

ミシガン大学の最新消費者信頼指数は3ヶ月ぶりの高値96になった、市場予想を上回った、そして記録的なレベルだ。逆に、CEO経済信頼指数は記録的低位になっている。

It’s an interesting dichotomy.

興味深い対立だ。

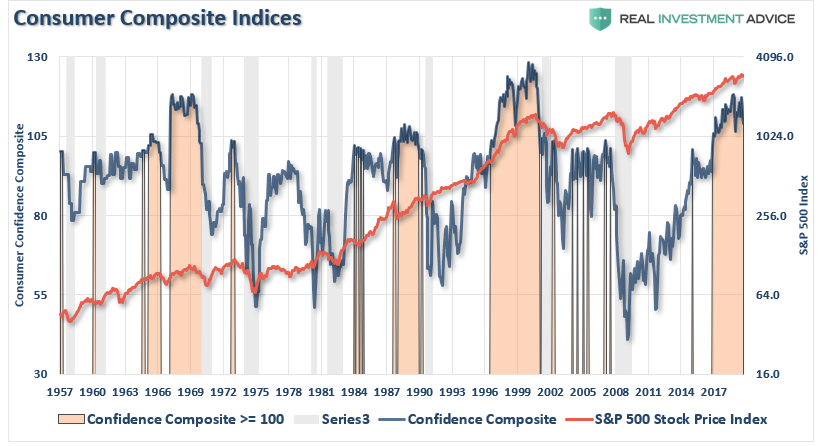

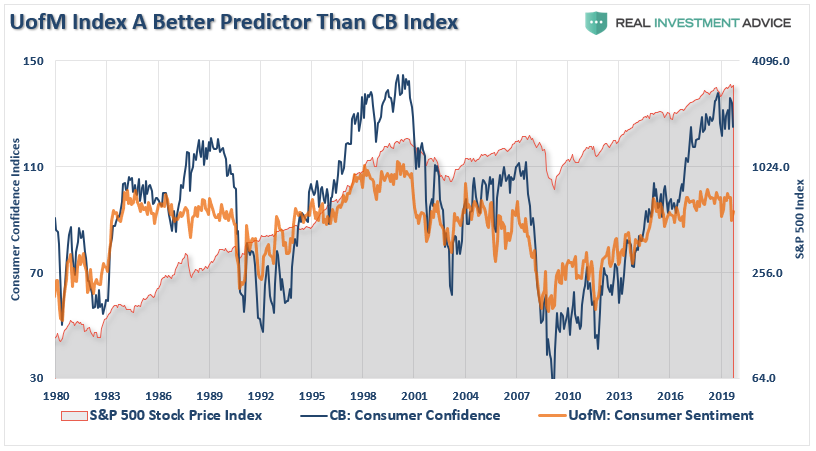

The chart below shows our composite confidence index, which combines both the University of Michigan and Conference Board measures. The chart compares the composite index to the S&P 500 index with the shaded areas representing when the composite index was above a reading of 100.

下のチャートは私どもが提供する複合信頼指数だ、ミシガン大学の指数と全米産業審議会調査を組み合わせたものだ。チャートではこれにS&P500を重ねている、影を付けたのはこの複合指数が100を超えたときだ。

On the surface, this is bullish for investors. High levels of consumer confidence (above 100) have correlated with positive returns from the S&P 500.

However, high readings are also a warning sign as they then to occur just prior to the onset of a recession. As noted, apparently, consumers did not “get the memo” from CEO’s.

このチャートは、表面上は投資家にとって強気なものだ。消費者信頼指数が高く100を超えているとき、S&P500は上昇していることが多い。注意すべきは消費者は企業CEOから「メモを受け取っていない」。

So, who’s right?

というわけで、どちらが正しいのだろう?

Is it the consumer cranking out work hours, raising a family, and trying to make ends meet? Or the CEO of a company who is watching sales, prices, managing inventory, dealing with collections, paying bills, and managing changes to the economic landscape on a daily basis?

消費者は雇用が増え、家族を養い、やりくりをしているのだろうか?もしくは企業のCEOたちは売上や物価、在庫管理を見ているのだろうか、請求書を処理し、毎日経済環境の変化を見ているのだろうか?

Michael Arone, chief market strategist at State Street Global Advisors, recently told MarketWatch:

State Street Global Advisorsの主任ストラテジストMichael Aroneが最近MarketWatchに語った:

“I’m not sure if we’ve seen this disparity between positive consumer sentiment and negative business confidence at this level. From my perspective, something has to give. Either businesses have to be more confident, or you’re likely to see more rollover on the consumer data.”

「良好な消費者信頼指数 と悪化するビジネス環境指数がここまで乖離したのを見た覚えがない。私の見立てでは、このデータは何かを訴えている。ビジネス環境指数がもっと良くなるか、さもなくば消費者信頼指数が今後悪化するのを見るだろう。」

Actually, a quick look at history shows this level of disparity is not unusual. It happens every time prior to the onset of a recession.

実際、歴史を振り返るとこれほどの乖離が持続することはない。こういうことが起きるのはいつも景気後退の直前だ。

Take a closer look at the chart above.

上のチャートをよく見るが良い。

Notice that CEO confidence leads consumer confidence by a wide margin. This lures bullish investors, and the media, into believing that CEO’s really don’t know what they are doing. Unfortunately, consumer confidence tends to crash as it catches up with what CEO’s were already telling them.

見ての通りCEO信頼指数は消費者信頼指数に随分と先行している。この状況が投資家やメディアを強気にさせる、そしてCEOたちはわかっちゃいないと信じ込むのだ。残念なことに、消費者信頼指数はCEOがすでに教えていることを追いかけ急落するのが常だ。

What were CEO’s telling consumers that crushed their confidence?

CEOたちは自らの信頼が急落していることをどう伝えてきたろう?

“I’m sorry, we think you are really great, but I have to let you go.”

「残念ながら、私どもは皆さんは本当に素晴らしいと思う、でも 皆さんのお好きなように判断くださいと言わざるを得ない。」

It is hard for consumers to remain “confident,” and continue spending, when they have lost their source of income. This is why consumer confidence doesn’t “go gently into night,” but rather “screaming into the abyss.”

消費者が「信頼」したままであるのは難しい、そして消費を続け、収入の道を閉ざされる。だからこそ消費者信頼指数をみて「穏やかな眠りにつく」ことはない、そうではなく、「奈落の底で叫ぶことになる。」

UofM A Better Predictor

ミシガン大学指数は良い予兆だ

上にも書いたが、私どもの複合指数はミシガン大学指数と全米産業審議会のデータを平均したものだ。2つの指数のうちで、ミシガン大学指数のほうが注目すべき良い指数だ。

As shown above, while the Conference Board is near all-time highs suggesting the consumer is “strong”, the UofM measure is sending quite a different message. Not only has it turned lower, confirming the recent weakness in retail sales, but also has topped at a lower high than then previous two bull market peaks.

上にも示したが、全米産業審議会指数は過去最高レベルで消費者は「strong」と示唆しているが、ミシガン大学指数はちょっと違うメッセージを送っている。最近の小売の弱さにより指数が下落するだけではなく、過去二回のブル相場ピークよりも引く値の lower high で天井となった。

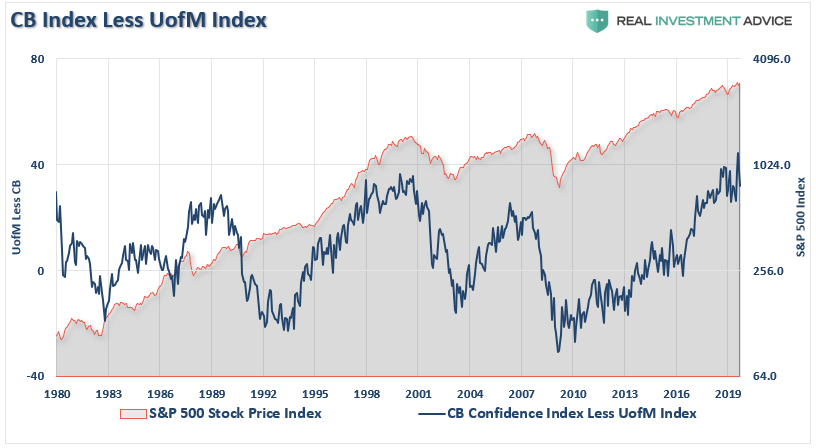

The chart below subtracts the UofM measure from the Conference Board index to show the historical divergence of the two measures. Importantly, the Conference Board measure is always overly optimistic heading into a recession and bear market, then “catches down” to the UofM measure.

下のチャートは全米産業審議会指数からミシガン大学指数を引き算したものだ、これを見ると過去の歴史的乖離が把握できる。大切なことは、全米産業審議会指数は景気後退やベア相場に向けて常に過剰に楽観的ということだ、そしてミシガン大学指数に「追いつく」。

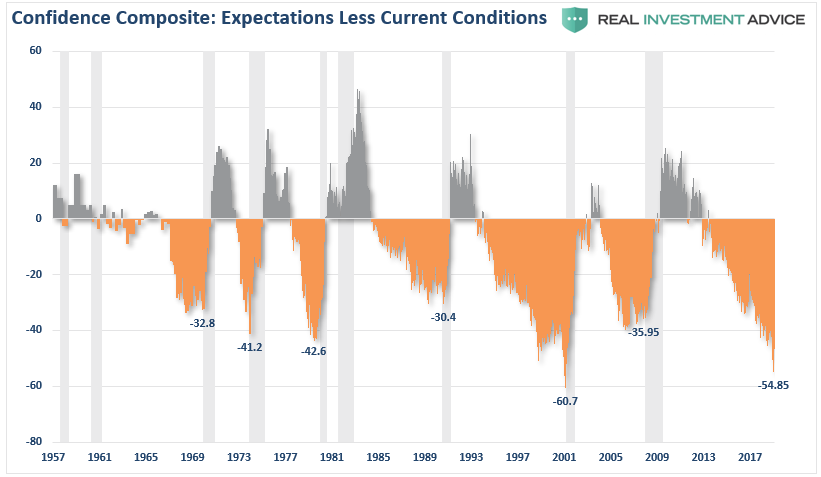

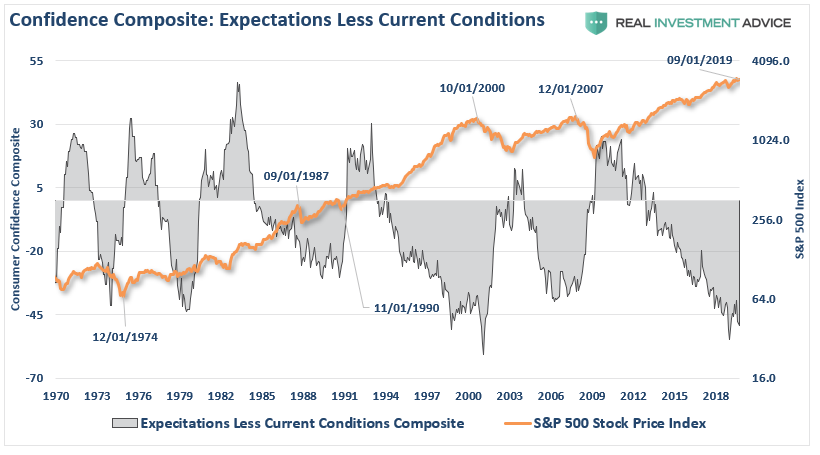

Another way to analyze confidence data is to look at the consumer expectations index minus the current situation index in the consumer confidence report.

信頼指数分析の別の手法として消費者の将来予想から現在の状況を引き算する方法がある。

This measure also is signaling a recession is coming. The differential between expectations and the current situation, as you can see below, is worse than the last cycle, and only slightly higher than prior to the “dot.com” crash. Recessions start after this indicator bottoms, which has already started happening.

この手法では景気後退が来ていることを発している。下のチャートを見ての通り、現状と将来の見込みの差は前回の景気サイクル時よりも悪いものだ、「dot.com暴落」時よりは少し良好だ。この指標が底を打った後に景気後退が始まる、それがすでに生じている。

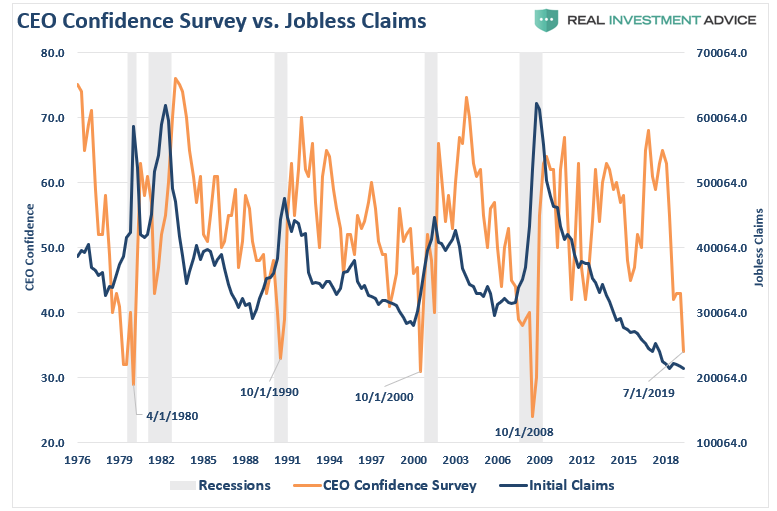

Given that GDP is roughly 70% consumption, deterioration in economic confidence is a hugely important factor. The most significant factors weighing on that consumption, as noted above, are job losses which crushes spending decisions by consumers.

GDPの70%は個人消費によるものだ、経済信頼の劣化はとても重要な要因だ。消費を衰えさせる最も重要な要因は、失業だ、これが消費者の支出を激減させる。

This starts a virtual spiral in the economy as reductions in spending put further pressures on corporate profitability. Lower profits lead to more unemployment, and lower asset prices, until the cycle is complete. Note, bear markets end when the negative deviation reverses back to positive.

この状況が経済に負のスパイラルを引き起こす、消費減が企業収益減圧力を生み出す。収益が減るとさらに失業が増える、そして株価が下がり、このサイクル完了まで続く。心に留めおくがよい、マイナス変化が反転プラスに転じたときにベア相場は終わりを告げるのだ。

Currently, the bottoming process, and potential turn higher, which signals a recession and bear market, appears to be in process.

現在、まさに底を打っており、これから増えそうだ、これは景気後退とベア相場シグナルを発している、その真っ最中だ。

None of this should be surprising as we head into 2020. With near record low levels of unemployment and jobless claims, combined with record high levels of sentiment, job openings, and near record asset prices, it seems to be just about as “good as it can get.”

2020年にむけてこの状況は全く驚くことではない。記録的な失業率と雇用保険申請率であり、これが相まって記録的に高い心理状態を生み出している、求人と株価は記録てきなものだ、これは「最高に素晴らしい」ように見える。

However, that is also a point to consider, as I wrote previously:

しかしながら、こういうときこそ考慮すべきときなのだ、私は以前にこう書いた:

“’Record levels” of anything are “records for a reason.”「なんでもそうだが、「記録的レベル」になっているということは「その理由がたくさんある。」

As Ben Graham stated back in 1959:

Ben Grahamが1959年にこう述べている:

“‘The more it changes, the more it’s the same thing.’ I have always thought this motto applied to the stock market better than anywhere else. Now the really important part of the proverb is the phrase, ‘the more it changes.’「多くの変化があるが、同じことが繰り返し起きている。」私はいつもこの標語を他でもなく、株式市場に当てはめている。今本当に大切なのはこの諺のこの部分だ、「変化が何度も起きるたびに」。

The economic world has changed radically and will change even more. Most people think now that the essential nature of the stock market has been undergoing a corresponding change. But if my cliché is sound, then the stock market will continue to be essentially what it always was in the past, a place where a big bull market is inevitably followed by a big bear market.

経済の状況が根本的に変わった、そしてさらに変化するだろう。多くの人はこう考える、株式市場の変化はその度々の背景によって起きるものだ。しかし 私の陳腐な考えが正しいなら、株式市場というのは過去と同じように動いているだけだ、大きなブル相場の後には必ず大きなベア相場がやってくる。

In other words, a place where today’s free lunches are paid for doubly tomorrow. In the light of recent experience, I think the present level of the stock market is an extremely dangerous one.”

言い換えるなら、今日のタダ飯は明日倍支払うことになる。最近の状況を見ると株式市場は極端に危険な状況だ。」

He is right, of course, things are little different now than they were then.

彼が言うのも最もだ、物事は昔もいまも殆ど変わっていない。

For every “bull market” there MUST be a “bear market.”どの「ブル相場」もそのあとに必ず「ベア相場」がつきまとう。

This time will not be “different.”

今回も「違い」は無いだろう。

If the last two bear markets haven’t taught you this by now, I am not sure what will.

この期に及んで過去二回のベア相場から学ぶことが出来ないなら、どうしようもない。

Maybe the third time will be the “charm.”

そういう人にとっては、3回目は「魔法」のように見えるかもしれない。