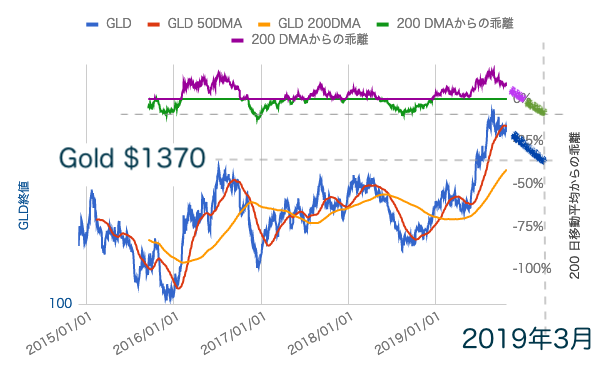

ゴールドの200日移動平均と先物投機筋ポジション

9月初めにゴールドは高値となり過熱しました、200日移動平均から17%も上方乖離し2016年夏を上回る過熱でした。その後熱が冷めてきています。9月始めからの200日移動平均からの乖離を線形推測すると年末にゼロになり、その後3月初めには過去の下方乖離と同程度になります。過去の例を見るとそこで谷底になり再度山登りが始まります。そのときのゴールド価格は線形推測すると$1370程度です。

一方この推測がゴールド先物投機筋のポジション推移と整合性があるか?という疑問がわきます。9月初めには先物投機筋のMoney Managerのロングポジションは過去5年の変動範囲でほぼ上限に到達しました。過去の例を見ると、ここまで過熱すると投機筋ロングの弾が尽き振り子は反対側に振れます。再度熱気を帯びるには一度変動範囲が30%以下の状態で熱を冷ましてから、という傾向にあります。現在の投機筋ロングの推移を線形推測すると3月頃に30%程度となります。

という具合で、どちらももっともらしく見えます。

ただ、先のことは誰にもわかりません。金利引下げやQE4、さらには一般株式の動向によっては皆がゴールドに熱狂し、年末年始にゴールドが新高値をつけるかもしれません。世界の中央銀行はゴールドを買い込んでいるし、Peter Shiffはあれだけ熱の入った記事を公開しています。

This time is different.

ここに書いたチャートはあくまでも推測です。妄想かもしれません。皆さんはどう思います?

一方この推測がゴールド先物投機筋のポジション推移と整合性があるか?という疑問がわきます。9月初めには先物投機筋のMoney Managerのロングポジションは過去5年の変動範囲でほぼ上限に到達しました。過去の例を見ると、ここまで過熱すると投機筋ロングの弾が尽き振り子は反対側に振れます。再度熱気を帯びるには一度変動範囲が30%以下の状態で熱を冷ましてから、という傾向にあります。現在の投機筋ロングの推移を線形推測すると3月頃に30%程度となります。

という具合で、どちらももっともらしく見えます。

ただ、先のことは誰にもわかりません。金利引下げやQE4、さらには一般株式の動向によっては皆がゴールドに熱狂し、年末年始にゴールドが新高値をつけるかもしれません。世界の中央銀行はゴールドを買い込んでいるし、Peter Shiffはあれだけ熱の入った記事を公開しています。

This time is different.

ここに書いたチャートはあくまでも推測です。妄想かもしれません。皆さんはどう思います?