$20T問題:中央銀行のストレステストによると中国の銀行の半数以上が破綻

中国の中小銀行の低迷に関するZeroHedgeの最新の見立てでは、最近の救済・国有化(Baoshang Bank , Bank of Jinzhou, Heng Feng Bank) だけではなく、さらに2行が取り付け騒ぎをおこした、Henan Yichuan Rural Commercial Bank、そして直近のYingkou Coastal Bankだ。

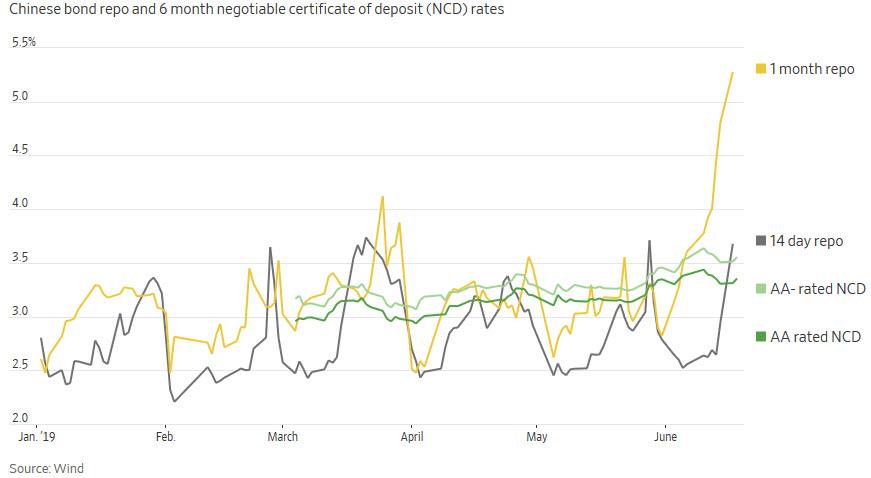

As we further explained, the reason why so many (for now) smaller Chinese banks have found themselves either getting bailed out or hit by bank runs, is that in a time when China's interbank/repo rates have surged amid growing counterparty concerns, increasingly more banks have been forced to rely almost entirely on deposits to fund themselves, forcing them to hike their deposit rates to keep their funding levels stable.

ZeroHedgeが解説したように、これだけ多くの小型銀行が取り付け騒ぎで救済される理由は、相手方リスクのために中国のインターバンク/レポレートが急騰したためだ、このため更に多くの銀行が自行預金に依存せざるを得ない、預金レベルを確保するために利息を上げざるを得ない。

Meanwhile, cuts in key lending rates since August to stimulate up a slowing economy have only exacerbated net interest margin pressures on banks.

それと同時に、8月以来重要な貸し出し金利が引き下げられている、鈍化する経済を刺激するためだ、これが銀行の金利収入を悪化させている。言い換えると、貸し出しによる金利収入が減る中で、規模が大きくない銀行の運用方法は限られている、預金を獲得するために預金利息を増やさざるを得ずこれが自らの安定性をさらに悪化させている。皮肉なことに預金量を維持するために、小型銀行は預金利息を上げざるを得ず、自らの生命線を危うくし自己破滅へと向かっている、ZeroHedgeはこれを揶揄したのだ、欧州の「自滅ループ」の中国版だ。

Dai Zhifeng, a banking analyst with Zhongtai Securities, told Reuters the funding difficulties risked distorting small banks’ behavior, making failure even more likely: "Lacking core competitiveness, some of them have turned to high-risk, short-sighted operations," he said, adding that a liquidity crunch was possible at some institutions.

Dai Zhifeng,Zhongtai Securitiesの銀行アナリスト、彼がロイターに言うには、資金調達が難しくなり小型銀行の行動が歪められている、より破綻しやすくなっている:「コアビジネスでの競争力を失い、一部の銀行はハイリスク、短期視点の行動に転換した、」と彼は言う、さらには流動性枯渇が何行かで起きている。

But for a nation with a $40 trillion financial system, double the size of US banks, and well over 4,000 small, medium and massive, state-owned banks, here please recall that the 4 largest banks in the world are now Chinese:

しかしこの国の金融システムは$40Tもの規模だ、米国銀行資産の倍にもなる、そして4000をこえる中小銀行、国有銀行からなるのだ、思い起こしてほしい世界4大銀行は今や中国のものなのだ:

- ICBC: $4TN

- China Construction: $3.4TN

- Agri Bank of China: $3.3TN

- Bank of China: $3.1TN

・・・・問題は近い将来どれだけの銀行が倒産するかだ、これは中国だけでなく世界全体に関係している。

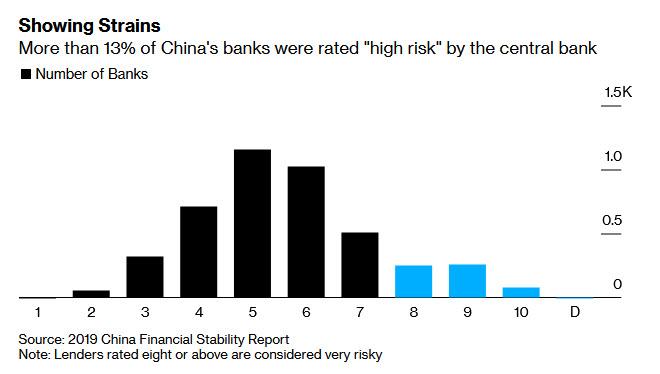

Luckily, we got an answer from none other than China's central bank, which on Monday said that China’s banking sector is "showing signs of strain", with more than 13% of 4,379 lenders now considered “high risk” by the central bank.

幸運なことに我々はその答えを他でもない中国中央銀行から得ることができた、月曜に出た報告書ではこう述べる、中国の銀行セクターに「歪の兆候が見える」、4,379行のうち13%が「ハイリスク」とみなされる、と中央銀行が言うのだ。

In other words, take the 5 banks listed above which either suffered a bank run and/or were bailed out or nationalized, and add to them over 500 which are about to suffer the same fate.

いいかえると、上で議論した5行が取り付け騒ぎや救済・国有化となったが、同様のことがさらに500行で起こりそうだということだ。

As Bloomberg reports, in the PBOC's its 2019 China Financial Stability Report, the high risk category contains 586 banks and financing firms, most of which are smaller rural institutions. The report also comically noted that one bank got a "D" grade this year, meaning it went bankrupt, was taken over or lost its license. No banks were named in the report.

ブルームバーグによると、PBOCの2019中国財政安定化報告書において、586の金融機関がハイリスクに分類される、ほとんどが地方の小型銀行だ。同報告書はあっけらかんと書くが、ある銀行が今年「Dランク」となり、それは倒産を意味するが、認可剥奪された。その名前は報告書に記されていない。

そして次の世界的金融危機はどこかの中国地方政府配下の金融機関で起きるだろう、汚染垂れ流しの石炭プラント、ゴーストシティそしてGDPデータねつ造の源だ:海外資本、民間銀行は比較的安全に見える、地方金融機関の1/3は「ハイリスク」と格付けされた、もしくは破綻間近と。

Additionally, some medium- and small-sized financial institutions received poor ratings because of the slowing economy, with small lenders more sensitive to swings in the economy.

付け加えると、いくつかの中小金融機関は悪い評価を受けた、その理由は鈍化する経済にある、小規模金融機関は経済の変化により敏感なのだ。

What did the PBOC do with this doomsday list? As Bloomberg reports, the central bank notified each bank of its rating, and required some to increase capital, reduce bad loans, limit dividends and even change management. In short, trillions in Chinese bank (non performing) assets are about to mysteriously disappear off the books while hundreds of local banks scramble to inject liquidity in their balance sheets, effectively removing free liquidity from the interbank market.

PBOCはこの「審判の日」リストで何をしたのか?ブルームバーグによると、中央銀行は銀行に格付けを通達し、資本増強を求めた、さらに不良債権処理、配当制限、そして取締役後退を求めた。簡単に言うと、中国の銀行の(不履行)資産が帳簿から消えようとしている、一方で数百の地方銀行はバランスシートに流動性を緊急注入している、これらが実行的にインターバンク市場での流動性を取り去っている。

Separately, the PBOC also stress tested 30 medium- and large-sized

banks in the first half of 2019. In the base-case scenario, assuming GDP

growth dropped to 5.3% - or well above where China's real GDP is now - nine out of 30 major banks failed and saw their capital adequacy ratio drop to 13.47% from 14.43%. In the worst-case scenario, assuming GDP growth of 4.15%, or less than 2% below the latest official GDP print, more than half of China's banks, or 17 out of the 30 major banks failed the test. So with the entire Chinese financial system roughly $40 trillion, this suggests that China now has a rather insurmountable $20 trillion problem on its hands.

これとは別に、PBOCは2019前半に中規模大規模30行のストレステストを行った。基本シナリオはGDP成長率が5.3%に下落するというものでーーこれは現在の中国 real GDP成長率を十分に超えているーー30行のうち9行が倒産となり自己資本比率は14.43%から13.47%に減る。最悪シナリオでは、GDP成長率が4.15%であり、最新の公式発表地より2%下回るが、30行のうち17行が倒産となる。というわけで中国の金融システム全体の資産が訳$40Tであることを考えると、中国は$20Tの問題を抱えている。

Separately, a liquidity stress test at 1,171 banks, representing nearly three-quarters of China’s banking sector by assets, showed that 90 failed in the base-case and 159 in the worst-case scenario.

ちなみに1,171行のストレステストでは、中国銀行セクターの資産の3/4を占めるが、基本シナリオで90行が倒産、最悪シナリオでは159行が倒産となる。

* * *

According to the central bank, it made progress in containing financial risks in the past year, but warned that some potential threats require more time to eliminate. Financial risks can “occur easily” and more frequently as the economy cools and the risk of a slowdown in global growth increases, it said, clearly offering a very non-subtle hint of what is coming.

中央銀行によると、昨年金融リスク低減で改善はあった、しかし潜在的な脅威を取り除くにはまだ数年を要すると警告する。金融リスクとは「簡単に生じるもので」、経済が冷え込み世界経済減速が加速するなかでさらに頻繁に生じるだろう、今後の情勢に対して、この報告書が示唆するものは少なくない。

Faced with this complex situation, the central bank said that it should “stay cool-headed” to keep a balance between economic growth and risk control. It also means that the PBOC is now trapped - on one hand it can't cut rates further as it will push even more small banks into insolvent as per the "doom loop" described earlier, on the other it can't hike rates as then the entire economy would slow, resulting in unprecedented devastation and tens of trillions in bank assets wiped out.

この複雑な状況に直面し、中央銀行は「冷静に対処」すべきだという、経済成長とリスクコントロールの間のバランスを上手く保つために。さらにはPBOCはいまや罠に陥っているーー一方では金利を下げることができない、そうすると中小銀行は上に議論した「自滅ループ」に陥り支払い不能となる、他方では、金利を上げることも出来ない、中国経済全体は減速途上だからだ、結果として前代未聞の何十トリリオンの銀行資産が消滅する。

Next year marks the last year in a three-year campaign by policy makers to contain financial risks. The PBOC said it will “fine-tune” its policies to fit the economic situation, ensuring that they aren’t too tight or too loose according to Bloomberg. The general direction of containing financial risks will be unchanged, in other words, despite the clear signs that things are bad and getting worse by the day - yes, there were two bank runs in the past two weeks - after years if not decades without a single bank crisis - the PBOC will do what China has been so good at doing in the past decade when it comes to addressing the unprecedented risks associated with a 320% debt/GDP and a $40 trillion financial system.

来年は3年計画の最後の年だが金融リスクをはらんだままだ。PBOCが言うには、経済環境に合わせて政策を「微調整」するだろう、それは過剰な引き締めでも過剰な緩和でもない、とブルームバーグは伝える。金融リスクの方向性に変わりはないだろう、言い換えると、日々明らかに物事は悪化しており、わずか2週で2行に取り付け騒ぎがあったほどで、ーーここ何年か銀行危機が表面化したことは一度もないーーPBOCの行動は過去10年順調だった頃と同じ行動を取るだろう、ただしこの順調な十年の結果として債務/GDPは320%にもなり金融システム全資産は$40Tという前代未聞のリスクを抱えることになった。

これとは別に、PBOCは2019前半に中規模大規模30行のストレステストを行った。基本シナリオはGDP成長率が5.3%に下落するというものでーーこれは現在の中国 real GDP成長率を十分に超えているーー30行のうち9行が倒産となり自己資本比率は14.43%から13.47%に減る。最悪シナリオでは、GDP成長率が4.15%であり、最新の公式発表地より2%下回るが、30行のうち17行が倒産となる。というわけで中国の金融システム全体の資産が訳$40Tであることを考えると、中国は$20Tの問題を抱えている。

Separately, a liquidity stress test at 1,171 banks, representing nearly three-quarters of China’s banking sector by assets, showed that 90 failed in the base-case and 159 in the worst-case scenario.

ちなみに1,171行のストレステストでは、中国銀行セクターの資産の3/4を占めるが、基本シナリオで90行が倒産、最悪シナリオでは159行が倒産となる。

* * *

According to the central bank, it made progress in containing financial risks in the past year, but warned that some potential threats require more time to eliminate. Financial risks can “occur easily” and more frequently as the economy cools and the risk of a slowdown in global growth increases, it said, clearly offering a very non-subtle hint of what is coming.

中央銀行によると、昨年金融リスク低減で改善はあった、しかし潜在的な脅威を取り除くにはまだ数年を要すると警告する。金融リスクとは「簡単に生じるもので」、経済が冷え込み世界経済減速が加速するなかでさらに頻繁に生じるだろう、今後の情勢に対して、この報告書が示唆するものは少なくない。

Faced with this complex situation, the central bank said that it should “stay cool-headed” to keep a balance between economic growth and risk control. It also means that the PBOC is now trapped - on one hand it can't cut rates further as it will push even more small banks into insolvent as per the "doom loop" described earlier, on the other it can't hike rates as then the entire economy would slow, resulting in unprecedented devastation and tens of trillions in bank assets wiped out.

この複雑な状況に直面し、中央銀行は「冷静に対処」すべきだという、経済成長とリスクコントロールの間のバランスを上手く保つために。さらにはPBOCはいまや罠に陥っているーー一方では金利を下げることができない、そうすると中小銀行は上に議論した「自滅ループ」に陥り支払い不能となる、他方では、金利を上げることも出来ない、中国経済全体は減速途上だからだ、結果として前代未聞の何十トリリオンの銀行資産が消滅する。

Next year marks the last year in a three-year campaign by policy makers to contain financial risks. The PBOC said it will “fine-tune” its policies to fit the economic situation, ensuring that they aren’t too tight or too loose according to Bloomberg. The general direction of containing financial risks will be unchanged, in other words, despite the clear signs that things are bad and getting worse by the day - yes, there were two bank runs in the past two weeks - after years if not decades without a single bank crisis - the PBOC will do what China has been so good at doing in the past decade when it comes to addressing the unprecedented risks associated with a 320% debt/GDP and a $40 trillion financial system.

来年は3年計画の最後の年だが金融リスクをはらんだままだ。PBOCが言うには、経済環境に合わせて政策を「微調整」するだろう、それは過剰な引き締めでも過剰な緩和でもない、とブルームバーグは伝える。金融リスクの方向性に変わりはないだろう、言い換えると、日々明らかに物事は悪化しており、わずか2週で2行に取り付け騒ぎがあったほどで、ーーここ何年か銀行危機が表面化したことは一度もないーーPBOCの行動は過去10年順調だった頃と同じ行動を取るだろう、ただしこの順調な十年の結果として債務/GDPは320%にもなり金融システム全資産は$40Tという前代未聞のリスクを抱えることになった。