中国市場の巨大なメルトアップの本当の理由はこれだろうか?

かつてのソ連と違い中国はあまりに多くを米国に依存しています。これで喧嘩を売る習近平は勘違い男ではないかと思いますが。根源はCNYの国際化は資本移動の自由なしにはありえないという金融理論の原則にあります。

Is This The Real Reason For China's Massive Market Meltup?

Now that Hong Kong is facing a creeping monetary boycott by the US, and more importantly, by the US financial system as a result of its de facto annexation by China, a pesky question has emerged: how will China procure those much needed dollars which are oh so critical to keep the Chinese financial system, all $40 trillion of it, functioning smoothly.

いま香港は、米国からの金融制裁に直面している、もっと重要なのは、中国の香港合併に伴い米国金融システムから分離されることだ、そこで厄介な疑念が湧き出る:中国金融システムを維持するために必要な多額のドルを中国はどうやって獲得するかということだ、その規模は$40Tにもなる、これを滞らせるわけには行かない。

While there has been surprisingly little discussion of this critical topic in the financial media, which looking at soaring stocks in China and the US is left with the false impression that all is well, one person who has continued to hammer this topic home has been Rabobank's Michael Every, who this morning once again raised the alert level over China's USD access:

金融メディアでは、この重要なテーマに関する議論が殆どない、この議論抜きには、中国と米国の株式上昇はまるですべてが順調であるかのような誤解を生み出す、このテーマをずっと議論してきたRaboばんkのMichael Everyが、今朝、再度中国の米ドルアクセスに警告を発した:

Note this South China Morning Post article titled “Time for China to decouple the yuan from US Dollar, former diplomat urges”. Zhou Li, a former deputy director of the CCP’s International Liaison Department is “the latest in a series of voices in China” to warn the USD Weapon is real and “has us by the throat”, will pose an “increasingly severe threat” to Chinese development --USD oil sanctions seen as a key area of vulnerability-- and so preparations for gradual decoupling and CNY internationalisation should begin “now”. Li adds China should “give up the illusion” of friendship and instead prepare for full-fledged conflict with the US.

His specific proposal is to increase cross-border payments and clearing, local FX settlement, and maximize CNY usage in industrial supply chains. The problems in internationalizing CNY are manifold, however, which is why the USD weapon exists. The capital account would need to be opened, precipitating a collapse in CNY as money floods out.

So with the natural gateway for more inbound dollars suddenly clogged up, China has to find other, just as effective ways to attract US dollars into its economy: by drawing foreign investors into its stock market. Here is Every again:

自然なドルの国内流入が締め上げられると、中国は他の方策を見つけ出さねばならない、中国経済が米ドルにとって魅力的にするわけだ:それは海外投資家を株式市場に呼び込むこと。Everyの主張はこうだ:

To try to counter that, it’s China bubble time again – not just in property, but in stocks: the Shanghai exchange was up 4% at time of writing today, and 7% last week, as Chinese press openly talk up a new bull market --despite a flat economy-- going so far as to imply this is part of the struggle between the “world’s powers”, according to Bloomberg: with different percentages, the same dynamic is of course true in the US. Yet for both this is lethal can-kicking at best that only creates far larger problems.

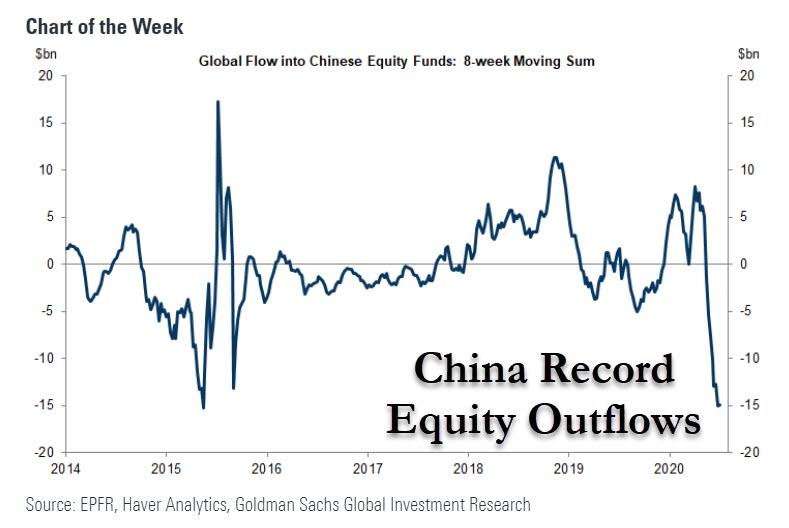

There is just one problem: if Beijing relies on existing inertia it will fail miserably, because as the following Chart of the week from Goldman shows, China-dedicated equity funds saw an 11th consecutive week of net outflows.

一つ問題がある:既存の慣性力に身を任せるなら、北京政府は酷いことになるだろう、というのもゴールドマンサックスが「今日のチャート」として示しているが、中国株式ファンドは11週連続で資金が流出している。

And as a result of the substantial outflows, Goldman believes that "underweight positioning may have contributed to the outsized gains in Chinese shares and the Yuan at the start of this week."

基本的には資金が流出しているわけで、ゴールドマンの信じるところでは、「今週はじめ時点で中国株や人民元のポジションをアンダーウエイトしていたことで大きなゲインとなったのかもしれない。」

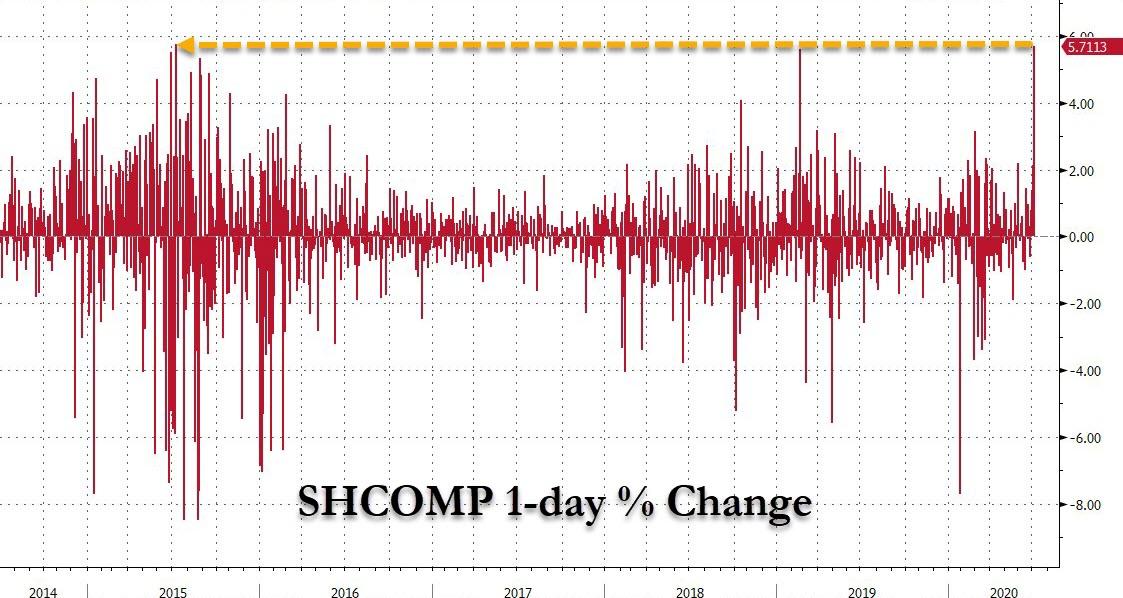

Maybe, but what is far more likely is that Beijing turned on turbo boost in the infamous National Team, aka China's Plunge Protection Team, which led to a stunning rally in Chinese equities since March, with the CSI300 surging 32% since its Q1 troughs, and 14% in the past 5 trading days, while the Shanghai Composite soared almost 6% on Monday, its biggest one day gain since the bubble of 2015.

そうかもしれない、しかしもっともらしいのは、北京政府があの悪名高い国家防衛隊の全力投入したことだ、中国株式下落防止隊として知られる、これが3月依頼中国株にオドロキのラリーを引き起こした、CSI300はQ1の谷から32%も上昇している、そして直近5営業日で14%も上昇した、月曜だけで上海指数は6%上昇したが、2015年のバブル以来の一日の上昇だった。

So why the massive intervention and ramp of stocks by Beijing officials?

では北京政府は株式市場に巨額の介入をするのか?

The answer is simple: taking a page of the Robinhood playbook, China is desperate to halt and reverse the massive equity outflows as it urgently needs the flow of US Dollars to reverse into Chinese markets, instead of away from. To do that, it needs to create an initial upward momentum in prices which halts the selling/outflows and prompts a reappraisal of Chinese asset values. Ideally, it will also capture the euphoria of US daytraders who will buy Chinese, not US stocks.

その答えはシンプルだ:米国ロビンフッドトレーダーのプレイブックを見れば解る、中国はなんとしても株式市場からの資金流出を停止逆流させたい、米ドルを中国市場に呼び込むためだ、流出してもらっては困る。そのために、株価上昇の最初のモメンタム形成が必要だ、これを見て売り/資金流出を止めることができる、そして中国株バリューの再評価を引き起こすのだ、こうして米国デイトレーダーのユーフォリアを生み出し中国株を買わせるのだ、米国株ではない。

Whether China succeeds is unclear, however it simply has no option and must follow through this plan until the bitter end, even if it means blowing an even bigger stock bubble than in 2015.

中国の目論見がうまくゆくかどうかはわからない、しかしながら他に選択肢が無い、そして苦い結末を迎えるまでこれを推し進めるしか無い、たとえ2015年以上に大きな株式バブルを生み出そうとも。

And as we reported this morning, Beijing is clearly on board: realizing that the economy is far weaker than a SHCOMP print of 3,400 will support, Beijing still sent a message to the Chinese population when a front-page editorial in the state-owned China’s Securities Journal said that fostering a "healthy" bull market after the pandemic is now more important to the economy than ever.

そして今朝ZeroHedgeが報告したが、北京政府は明らかにこの作戦をとっている:SHCOMPは3,400となるがこの背景となる経済は遥かに弱いものだ、北京政府は国家発行の中國証券報の第一面でこう主張する、世界的大流行後の市場で「健全なブル相場」を育て上げることがかつてなく経済にとって重要なことだと。

Why? Because without the "bull market" the equity outflows would continue, and soon China will run out of dollars, an outcome which would have far more catastrophic financial, monetary and geopolitical consequences for both China and the the entire world than a 2nd (and 3rd and 4th) Covid wave, coupled with a Biden win and a permanently jammed Fed money printer.

どうしてかって?「ブル相場」がなければ株式市場から資金流出が続くからだ、こうなると中國はすぐにドル不足になる、それは中國や世界の金融・財政そして地政学的に破局を導くからだ、それは武漢コロナ第二波とかバイデン勝利やFEDの永久紙幣印刷とは比較にならない規模だ。

And so far it's working: the Shangai Composite is up 2% in early trading...

今のところうまくいっている:今日の取引開始で上海証券指数は2%上昇している・・・・・