FEDはQEの罠に陥っている、再び金利を上昇することはできない。

Since the onset of the pandemic, the Fed has entered into the most aggressive monetary campaign. Its goal was to bolster asset markets to restore confidence in the financial system. However, the trap is the Fed is in a position where they can never stop QE as interest rates can’t rise ever again.

パンデミックの始まり依頼、FEDは積極的に金融政策を推進してきた。その目的は金融システムの信頼回復のために株式市場をささえることだった。しかしながら、FEDが陥った罠とは、再び金利を上げることができないためにQEをやめることが決してできないということだ。

As we discussed previously, Jeremy Siegel already declared the end to the 40-year bond bull market.

RealInvestAdviceは以前にも議論した、Jeremy Sigelがすでにこれまで40年に渡る債権ブル相場は終わりを告げたと言う。

“History has shown that this liquidity has to come out somewhere, and we’re not going to get a free lunch out of this. I think ultimately, it’s going to be the bondholder that’s going to suffer. That’s certainly not the popular notion right now.” – J. Siegel via CNBC

「歴史が教えるところでは、これだけの流動性からは何らかの変化が有るはずだ、そしてこの多量の流動性供給でフリーランチはありえない。私が想定する結末は、債権保持者が付けを払うことになる。いまのところは一般的に言われていないことは確かだが。」

ーJ.Siegel via CNBC

However, this is not a new sentiment, but it has existed since I started calling for rates to fall below 1% as far back as 2013. The reasoning then, and is the same today, is the linkage between the debt and economic growth.

しかしながら、これは目新しい考えではない、私は2013年から、金利が1%以下になると言ってきた。その理由は現在も同じだ、債務と経済成長の強い相関にある。

It’s The Economy Stupid

これこそ経済だ、バカ者たちよ

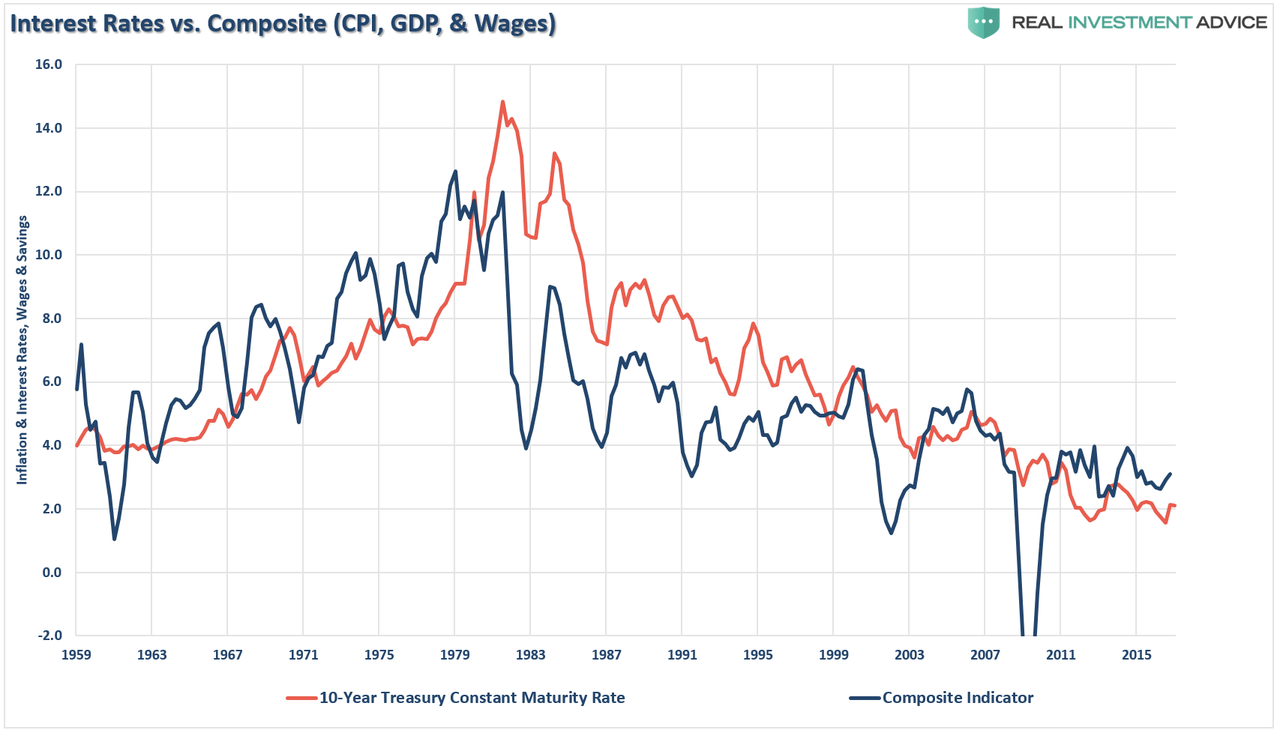

Interest rates are a function of three primary factors: economic growth, wage growth, and inflation. The relationship between the composite index compared to the level of the 10-year Treasury rate is below.

金利を決める三要素はこうだ、経済成長、給与増加、そしてインフレ。composite indexと米国債10年物金利を比べたのがこのチャートだ。

As shown, the level of interest rates correlates to the strength of economic growth and inflation. Since wage growth allows individuals to consume, which makes up roughly 70% of economic growth, the demand for borrowing is a function of the need for consumption.

みてのとおり、金利レベルは経済成長の強さとインフレに良く相関している。給与増加で個人消費が伸びるわけで、これが経済成長の70%を占める、借金の需要は消費要求の関数だ。

But therein lies the trap – inflation.

しかしここに嘘の落とし穴があるーーインフレだ。

The Fed Inflation Trap

FEDによるインフレの罠

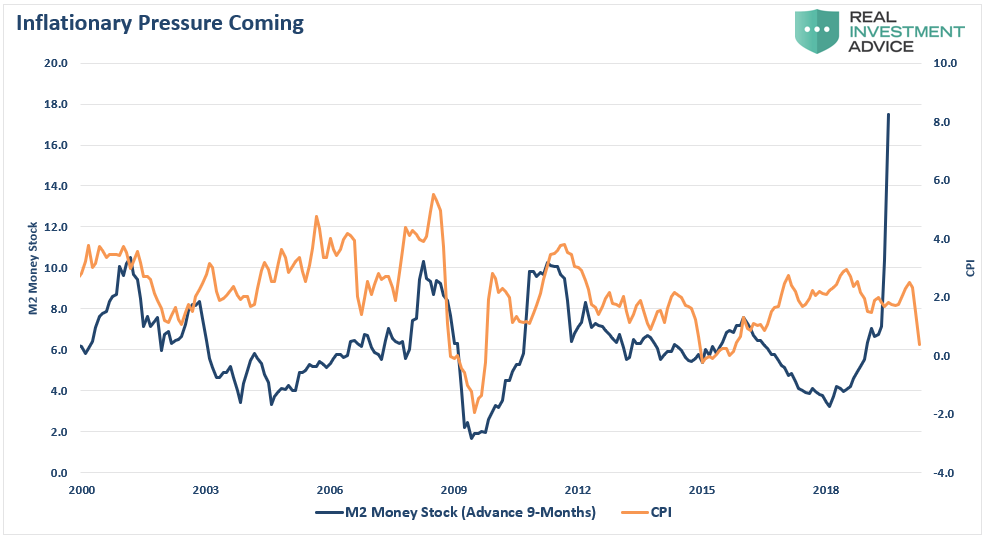

While “deflation” is the overarching threat longer-term, the Fed is also potentially confronted by a shorter-term “inflationary” threat.

長期的には「デフレ」が懸念されているが、FEDは潜在的な短期的「インフレ」脅威に直面している。

The “unlimited QE” bazooka is dependent on the Fed needing to monetize the deficit to support economic growth. However, if the goals of full employment and economic growth quickly come to fruition, the Fed will face an “inflationary surge.”

「無制限QEバズーカ」は経済成長を支えるためにFEDが財政赤字を埋め合わせるためのものだ。しかしながら、もし完全雇用と経済成長の短期達成をともに目標とするなら、FEDは「インフレ急騰」に直面するだろう。

Should such an outcome occur, it will push the Fed into a very tight corner. The surge in inflation will limit the ability to continue “unlimited QE” without further exacerbating inflation. Unfortunately, if they don’t “monetize” the deficit through the “QE” program, interest rates will surge as the Treasury issues more debt.

こういう結末が待っているとすると、FEDの選択肢はとても狭まるだろう。インフレ急騰となると、さらなるインフレを回避するために「永遠のQE」を持続するのが難しくなる。残念なことに、もし彼らが「QE」を通じて財政赤字を「現金化」しないなら、財務省がさらなる債権を発行する中で金利は急騰するだろう。

It’s a no-win situation for the Fed.

FEDにとってはあちら立てればこちら立たずなのだ。

The Worst Thing Ever

かつて無いほどの最悪の状況

If interest rates rise for any reason, such is when the “wheels come off the cart.”

もし何らかの理由で金利が上昇すると、これはもう「車から車輪が外れた」状態になる。

経済成長は巨額の金融介入に依存したままだ。金利上昇となると、債務コスト増加と消費減退で経済成長が抑え込まれるだろう。1) Economic growth is still dependent on massive levels of monetary interventions. An increase in rates will curtail growth as rising borrowing costs slows consumption.

FEDは現在、世界最大のヘッジファンドとなっている、$7T超の資産を持っている。あのLTCMの運用額はわずか$100Bでしかなかった、 この程度でも金利上昇で破綻したとき経済をほとんど転覆させてしまった。FEDの総資産はの70xもあるのだ。2) The Federal Reserve currently runs the world’s largest hedge fund with over $7-Trillion in assets. Long Term Capital Mgmt., which managed only $100 billion, nearly derailed the economy when rising rates caused its collapse. The Fed is 70x that size.

金利上昇ともなると住宅市場がすぐに駄目になるだろう。購入者は債務を買っているわけで、住宅を買っているわけではない、金利が上昇すると支払いが増える。3) Rising interest rates will immediately kill the housing market. People buy payments, not houses, and rising rates mean higher payments.

金利上昇は債務コストが増える。こうなると企業の収益率が低下する。4) An increase in interest rates means higher borrowing costs. Such leads to lower profit margins for corporations.

過去11年の株式市場ブル相場の主要因の一つは低金利のための低債務コストだ。金利が上昇すると市場はすぐに過剰評価となる。5) One of the main bullish arguments over the last 11-years remains stocks are cheap based on low interest rates. When rates rise the market becomes overvalued very quickly.

巨額なデリバティブ市場へのマイナス影響でさらに与信危機を生み出すだろう、金利差を利用したデリバティブは破綻する。6) The negative impact to the massive derivatives market could lead to another credit crisis as rate-spread derivatives go bust.

金利が上昇すると、クレジットカード返済利息も増える。消費者はすでに給与低迷、失業そして生活費高騰で苦しんでいる: 債務返済増加となると消費を切り詰めざるを得ない。こうなると消費が減退し破産増加となるだろう。(これはこの記事を書いている最中にもすでに起きていることだ)7) As rates increase, so do the variable rate interest payments on credit cards. With the consumer already impacted by stagnant wages, under-employment, and high costs of living; a rise in debt payments would further curtail disposable incomes. Such would lead to a contraction in spending and rising defaults. (Which are already happening as we speak)

債務返済困難による破産が増えると、今でも自己資本の十分でない銀行にマイナスインパクトとなる、すでに不良債権レベルが巨額でその負荷は大きい。8) Rising defaults on debt service will negatively impact banks that are still not adequately capitalized and still burdened by massive levels of bad debt.

コモディティ、これは世界経済の動向に敏感だ、これが景気後退とともに下落するだろう。9) Commodities, which are sensitive to the direction and strength of the global economy, will plunge in price as recession sets in.

対GDPでの債務比率は債務費用急増に伴い急騰するだろう。将来の赤字削減予想の多くは予想見直しを迫られる。10) The deficit/GDP ratio will surge as borrowing costs rise sharply. The many forecasts for lower future deficits will crumble as new estimates begin to propel higher.

I could go on, but you get the idea.

私は議論をすすめるが、みなさんもなんとなく理解しているだろう。

Putting It In Pictures

この状況を図にすると

The ramifications of rising interest rates apply to every aspect of the economy.

金利上昇の影響は経済のあらゆる分野に現れる。

As rates rise, so do rates on credit card payments, auto loans, business loans, capital expenditures, lease, corporate profitability, etc.

金利上昇に伴い、クレジットカード支払い、自動車ローン、企業ローン、設備投資、リース、企業収益、その他多岐に影響する。

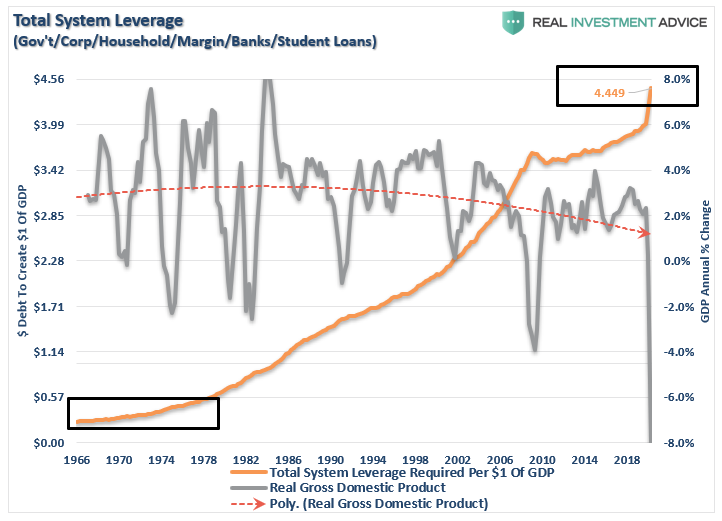

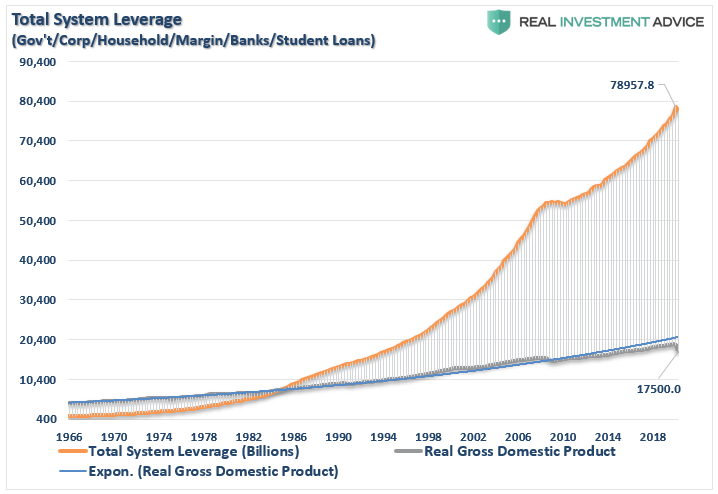

Currently, the economy requires in excess of $4.00 in debt to manufacture $1.00 of economic growth. Given the dependence on debt to fund growth, higher interest rates would be inherently destructive.

現在のところ、経済の$1.00成長に債務の$4,00増加が求められる。成長の債務依存度を鑑みると、高金利はそれだけで経済に対して壊滅的だ。

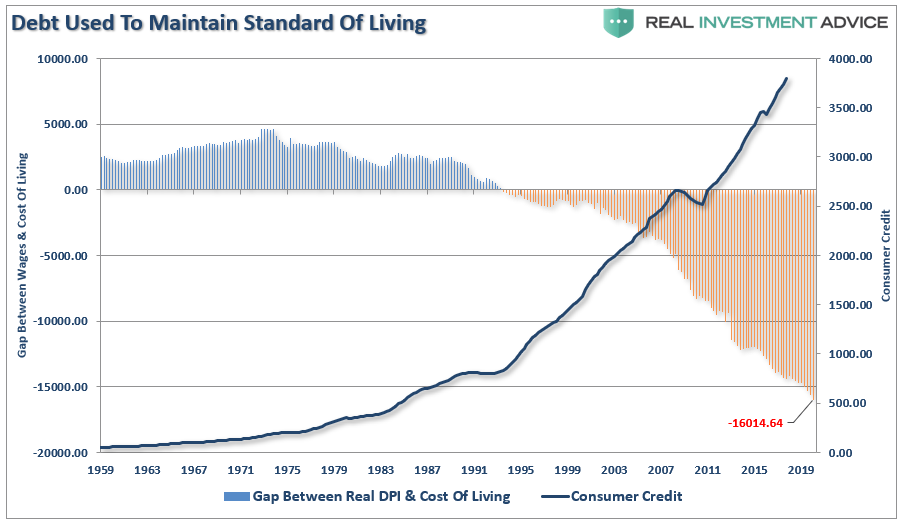

More importantly, consumers have sunk themselves deeper into debt as well. Currently, the gap between wages and the costs of supporting the required “standard of living” is at a record. With a requirement of over $16,000 in debt to maintain the current standard of living, there is little ability to absorb higher rates before it drastically curbs consumption.

もっと大切なことは、消費者が債務に溺れてしまうことだ。現在のところ、給与と「生活維持費用」の乖離は記録的なものになっている。借金無しで生活を維持できないのだ。現在の生活を維持しようとすると$16,000の借金が必要となる、金利上昇となると、消費を劇的に減らすしか無い。

The Fed Has No Choice

FEDに選択肢は無い

Given the amount of debt currently required to sustain current economic growth, the Fed has no choice but to continue monetization of the Federal debt indefinitely.

現在の経済成長を維持するために必要な債務量を考慮すると、FEDは連邦政府債務を現金化し続けるしか無い、永遠にだ。

Such leaves only TWO possible outcomes from here, both of them are not good.

こういう状況からの結末として2つの可能性がある、どちらも良くないものだ。

- Powell & Co. continues to keep rates at zero. As an aging demographic strain the pension and social welfare systems, the debt will continue to stifle inflation and economic growth. The cycle that started nearly 40-years ago will continue as the U.S. adopts the “Japan Syndrome.”

Powellと同僚たちは金利をゼロに抑え続けている。人口動態高齢化に伴い年金基金や社会福祉システムが重荷になっている、債務がインフレや経済成長を抑え続けるだろう。このサイクルが始まったのは40年前のことで、米国は「日本病」を受け入れざるを得ないだろう。 - The second outcome is far worse, which is an economic decoupling that leads to a massive deleveraging process. Such an event started in 2008 but was cut short by Central Bank interventions. In 2020, the Fed arrested the deleveraging process once again. Both events lead to an even more debt-laden system, which at some point, the Fed’s interventions may not stop.

第二のシナリオはもっと悪いもので、経済と巨額債務縮小をデカップルさせることだ。これは2008年に始まったがすぐに中央銀行の介入で取りやめとなった。2020年になりFEDは再度この債務縮小を止めた。どちらの場合もシステムにさらなる課題な債務負荷がかかる、FED介入を止めることはできないだろう。

The Fed’s Trapped At Zero

FEDはゼロ金利の罠に陥っている

The debt problem exposes the Fed’s risk and why they are now forever trapped at the zero-bound.

債務問題でFEDはリスクにさらされている、彼れらはどうして永遠にゼロ金利の罠に陥っているのだろう。

The Fed has stated interest rates will remain low until “such time as the dual mandates of full employment and price stability achieved.” Given economic stability was not achieved in the last decade, it is highly unlikely a more than doubling of the Fed’s balance sheet will improve future outcomes.

FEDの主張によると、「FEDの二大責務である、完全雇用と物価安定」が実現されるまで低金利を続けるという。過去10年を振り返っても経済が安定的だったことなどない、たとえFED資産を倍増したところで将来の経済を改善できるとは思えない。

Unfortunately, given we now have a decade of experience of watching the “wealth gap” worsen under the Federal Reserve’s policies, the next decade will only see the “gap” widen.

残念なことに、もう10年も「資産格差」を目の当たりにしてきた、FED政策のもとでさらに悪化している、今後10年を見通しても「格差」は広がるばかりだろう。

We now know that surging debt and deficits inhibit organic growth. The massive debt levels added to the backs of taxpayers will only ensure the Fed remains trapped at the zero-bound.

これまで債務と財政赤字は増加を続けてきたことを知っている。納税者に対する多額の債務負荷でFEDに残された選択余地はゼロ金利しかない。

Rates Can’t Rise Ever

金利は永遠に上昇しない

However, the issue of rising borrowing costs spreads through the entire financial ecosystem like a virus. The rise and fall of stock prices have very little to do with the average American and their participation in the domestic economy. Interest rates are an entirely different matter.

しかしながら、債務費用が膨れ上がることは金融エコシステムへのウイルスとも言える。株式市場の上昇下降は平均的な米国人にとって、また国内経済にとっても無関係だ。ただし金利はこれとは全く違う。

Since interest rates affect “payments,” increases in rates quickly negatively impact consumption, housing, and investment, which ultimately deters economic growth.

金利は「支払い」に影響するため、金利上昇はすぐに消費、住宅、投資にマイナスインパクトを与える、こうなると経済成長を著しく鈍化させる。

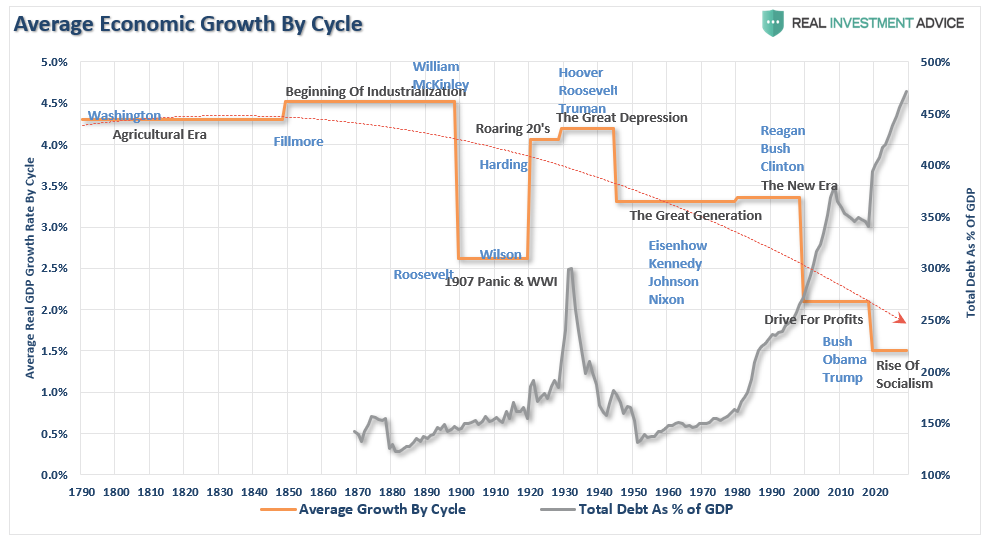

Given the current demographic, debt, pension, and valuation headwinds, the future growth rates will be low over the next couple of decades. Even the Fed’s own “long-run” economic growth rates currently run below 2%.

現在の人口動態、債務、年金、そして高バリュエーションを考えると、今後20年は低成長が続くだろう。たとえFEDが「長期的経済成長率」を2%以下とみていてもだ。

The catalysts needed to create the type of economic growth required to drive interest rates substantially higher, as we saw before 1980, are not available today. Nor will they be in the future.

金利上昇を引き起こし経済成長を生み出すキッカケは、かつての1980年代のようには、今のところ見いだせない。其れは今後も同じだ。

Ultimately, the Federal Reserve, and the Administration, will have to face hard choices to extricate the economy from the current “liquidity trap.” However, history shows that political leadership never makes the choices, until the choices are forced upon them.

結局の所、FEDや政府は、現在の「流動性の罠」から抜け出すのはとても難しい。しかしながら、歴史を振り返っても解ることだが、政府がリーダーシップをとって行動することは決して無い、そうせざるを得なくなるまで積極的に動くことはない。

You don’t have to look much further than Japan for a clear example of what I mean.

これ以上詳しく検討する必要もない、日本がとても良い例だ、今後どうなるか私が言わんとしていることがそこにある。