新たなインフレ時代に入りつつある。準備はできているか?

- リンクを取得

- ×

- メール

- 他のアプリ

We Are Entering Into A New Era Of Inflation. Are You Prepared?

04/ 02/ 2020

Topics: Oil Markets, Commodities, Natural Resources, Shale Oil

Last April, Bloomberg BusinessWeek ran a cover story entitled “Is Inflation Dead?” We immediately thought back to the infamous 1979 BusinessWeek cover “The Death of Equities,” written less than three years before the start of the greatest bull market of all time. We wondered whether this new cover would be equally as prescient in bringing inflation back as the major theme of the coming decade. After the events of last week, the answer appears to be a resounding “yes.”

昨年4月にブルームバーグビジネスウイークがこういうカバーストーリを出した「インフレは死んだか?」私どもはすぐにあの悪名高い1979年のビジネスウイークカバーを思い出した、「株式市場の死」、過去最高のブル相場が始まるまで3年も無かった。私どもはこの新たなカバーストーリーがまたもや今後10年のインフレの先駆けとなるかどうかを疑った。先週の出来事を見ると、その答えは明らかにまたもや「Yes」だ。

It is a strange time to talk about inflation given the impacts of the COVID-19 pandemic. Most raw material prices have fallen dramatically while unemployment claims have already broken records – neither of which suggests rising price levels. However, global governments have responded with trillions of dollars in liquidity and stimulus to help mitigate the virus’ impacts. As the impact of the virus eventually passes, the monetary and fiscal measures put in place today will sow the seeds of next decade’s inflation.

武漢コロナパンデミックの真っ最中にインフレの話をするのも場違いのようでもある。ほとんどの原材料は劇的に値を下げている、一方で失業保険申請はすでに過去最高となったーーどちらも物価上昇を示唆していない。しかしながら、世界中の政府がトリリオンドルの流動性を注入し、武漢コロナの影響を和らげようとしている。このコロナ騒ぎもやがて収束するが、減税積み上げられた金融・財政政策は次の10年のインフレの種になるだろう。

As recently as 2008 the Federal Reserve’s balance sheet stood at less than $900 bn. Following the failure of Lehman Brothers it more than doubled to $2.2 tr and five years later it had doubled again to $4.4 tr. The balance sheet then proceeded to slowly fall before bottoming at $3.8 tr last fall. In September, the Fed responded to tightness in the repo market and by February the balance was back up over $4 tr. As of last Friday this level had already surged to $5.25 tr – before any material economic relief had even been implemented.

2008年の頃には、FEDバランスシートは$900Bだった。リーマン・ブラザーズ倒産で倍以上の$2.2Tになった、そして五年後にはさらに倍の$4.4Tにあった。その後バランスシートは削減され昨年秋には$3.8Tまで減った。9月に、FEDはレポ市場の緊張に対応して2月までに再度バランスシートを$4Tまで回復させた。先週金曜時点でこれが$5.25Tまで急増しているーーまだ実態のある景気回復などなされていないのに。

Then the CARES Act was approved.

そして CARES Act法案が通過した。

The legislation calls for $2 tr of economic relief in the form of direct payments to individuals, tax cuts and grants to businesses, tax deferral and the funding of state spending. However, the most impactful measure by far is the $500 bn in business loans. The federal government will use this funding to capitalize a special purpose vehicle that will in turn lever itself 10:1 via the Federal Reserve. The net result is a $5 tr injection of liquidity into the economy on top of the $2 tr of additional fiscal relief. These actions could take the Federal Reserve’s balance sheet from $5.25 tr today to over $11 tr in only a few months. In 2007, the US was able to run a $19 tr economy with a Federal Reserve balance sheet of $850 bn. Thirteen years later, the US will likely run a $22 tr economy with a balance sheet of $11 tr.

法案総額は$2Tにもなる、個人への直接援助、減税や事業補助、納税延期や財政支出を伴うものだ。しかしながら、その中で最もインパクトが有るのは$500Bにおよぶ企業貸付だ。連邦政府はこの財政支援を特別な方法で10:1のレバレッジにするだろう、FEDのちからを借りるのだ。追加の財政刺激$2の上に結果としてネットで$5Tの流動性注入となる。この法案でFEDバランスシートは現在の$5.25Tから数ヶ月で$11Tを超えることになるだろう。2007年には、米国の経済規模は$19TでFEDバランスシートは$850Bだった。その12年後、米国経済規模は同様の$22Tでバランスシートは$11Tにもなる。

Moreover, there is already talk of a new relief bill less than one week after the last one was passed. The Fed meanwhile has embarked on an “unlimited” quantitative easing program. Recent actions have dramatically blurred the lines between monetary and fiscal policy: the legislation’s fiscal stimulus is being directly augmented by monetary policy with the help of Federal Reserve leverage. The concept of Modern Monetary Theory (MMT) has effectively gone from a theoretical debate to being put into practice. The once sacred separation between fiscal and monetary policy is now largely a relic of the past.

更に言うならば、直近の経済支援法案が通過してからまだ一週間も絶たないうちにさらに新たな支援法案の話をしている。FEDはとうとう「無制限」量的緩和に乗り出した。最近の行動を見ていると、金融政策と財政政策の境界が劇的に不透明になっている:財政刺激法案はFEDのレバレッジ援助金融政策と直接結びついている。MMTの考え方がもう理論的議論を飛び越えて実践されているのだ。かつては金融政策と財政政策の間には神聖な区分があったのだが、もはやそれは過去の遺物となっている。

While in some measures we have been in unchartered territory since the GFC, the events of the past week are on another scale entirely. Could these moves finally end the US Treasury bull market, now in its 40th year? What other knock on effects could result?

見方によればあのGFC依頼もはや海図のない領域に踏み込んではいるが、先週の出来事はもう別次元の規模だ。こういう動きは最終的に米国債のブル相場に終わりを呼ぶのだろうか、すでに40年目を迎えている。他にもどの分野でノックオンを起こすような結果を引き起こすだろうか?

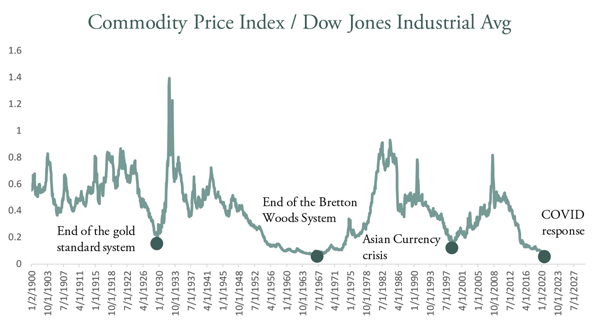

The obvious effect would be a shift from the deflationary psychology that has gripped markets over the past decade to a new period of inflation. Very few investors are positioned for such a move. The other effect could be a rerating of real asset prices generally and particularly commodities. We have shown the chart above several times over the last four years. It shows the price of commodities relative to the price of financial assets. After the recent oil price collapse, commodity prices are now basically as radically undervalued as they were at their lows in 1969 (immediately preceding the best decade for commodity prices ever). The other major periods of commodity price undervaluation were 1929 and 1999 – again both good times to establish investments in resource sectors. In our letters, we explored the conditions leading up to the extreme valuations in 1929, 1969 and 1999 and noted their similarities with today.

明らかな効果は、これまで10年市場を支配してきたデフレ心理から新たなインフレ期にシフトすることだ。他の効果としては、不動産価格の見直しとコモディティ価格の見直しだ。私どもは上に示すチャートをここ4年ほど何度も提供してきた。このチャートが示すのは金融資産価格に対するコモディティ価格の相対値だ。最近の原油価格急落後、コモディティ価格は今や極端に過小評価されており、1969年以来の安値だ(この直後コモディティ価格にとって最良の10年を迎えた)。

We also analyzed the catalyst that started the bull market in resources following all three lows. We concluded that in each case, a bull market in real assets followed a major shift in global monetary policy. For example, in the late 1920’s it was the realization that Britain would have to abandon its attempt to go back on the pre-war gold standard (effectively ending a monetary system that had been in place since 1819). In 1969, it was the first steps in loosening the Bretton Woods exchange standard, ultimately culminating in the “Nixon Shock” two years later. In 1999, it was the move by several Asian economies to intervene in keeping their currencies depressed to spur growth following the Asian currency crisis of 1997. In retrospect, the 2020 rerating of real assets will have been caused by the unprecedented actions being taken today by the global Central Banks.

私どもはまた、過去三回の資源安の後のブル相場開始のキッカケを分析してきた。どの場合にも通じる私どもの結論はこうだ、現物資産のブル相場は世界的な金融政策の大きな変化後に起きている。たとえば、1920年代を見ると、英国が戦争前の金本位制を諦めざるを得なかった(世界を主導した英国の金融政策は1819年から継続したものだった)。1969年には、Bretton Woods為替協定のほころびが始まりだった、二年後に「ニクソンショック」で決定的となった。1999年におきたことは、1997年のアジア通貨危機後の急成長を支えるためのアジア諸国の通貨減価介入だった。後に振り返ると、2020の実資産再評価というのは世界の中央銀行が協調する前代未聞の行動ということになるだろう。

Investors today are concerned about near-term oil surpluses due to COVID-related demand destruction as well as OPEC+ price wars. In our recent webinar we discussed these forces in great detail and we invite you all to listen to the replay. While the near-term market is certainly challenged, longer-term issues will surround the huge shale collapse that is now taking place. It will be impossible to restart this growth once oil prices recover, because the fields are simply too mature this time. At the same time, there are talks that upwards of 10 mm b/d could be shut-in permanently from old and uneconomic wells globally. These volumes will never come back and will only make the future price action more severe. To put this in perspective, 10 mm b/d represents nearly a decade of global oil demand growth.

現在投資家は、短期的な原油余りを懸念している、武漢コロナ関連の需要減退に伴うPOEC+の価格競争が生み出したものだ。私どもの最近のウエブセミナーで、これらの詳細に焦点をあてて議論した、そしてみなさんもその録画を見ることができる。たしかに短期的な市場は挑戦的なものだが、長期的な課題はシェールオイルの枯渇でありこれが現在進行中だ。原油価格が回復したからといってこれを再スタートすることはできないだろう。それと同時に、10Mバレル/日を超える生産は古い経済的に不利な油井では世界的に無理だろう。こういう生産量が復活することは決して無いだろうし、将来の原油価格を厳しくするだけだろう。こういう視点で見ると、10Mバレル/日というのは世界原油需要増加に対応したものだった。

The recent events have certainly been dramatic for every part of the economy. However, while the COVID-virus will eventually abate, the issues we have laid out here will be with us for the next decade or longer. Many of these trends tend to move in large and long cycles and most often the catalyst for change is an exogenous shock.

経済のどの分野を見ても最近の出来事はどれも劇的に変化している。しかしながら、武漢コロナもやがて納まるが、私どもがここで議論した課題は今後10年かそれ以上もそのままだろう。これらのトレンドの多くが長期的に大きなサイクルを形成する、そして外因性キッカケの多くはとんでもないショックを引き起こす。

We have just had that shock. Are you and your clients prepared?

私どもはまさにそのようなショックを今受けたところだ。みなさんと皆さんの顧客はこれに備えているだろうか?