「降伏が始まる」:誰もが弱気だが誰もまだ空売りしていない

In

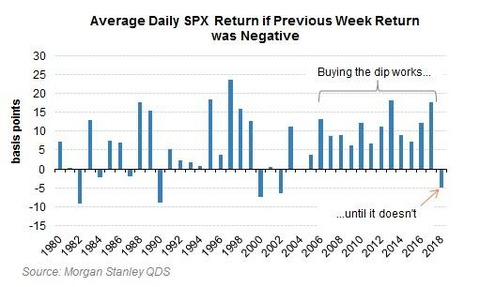

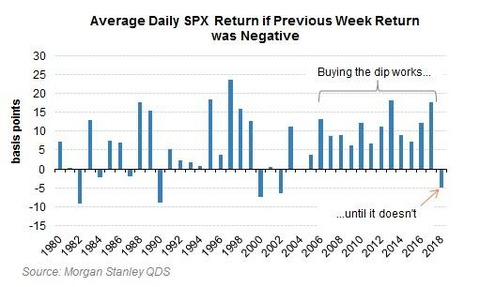

the past two months we have written extensively on how most market

participants got caught offside by the dramatic reversion in risk

assets, and which after several attempts at bottom-fishing - attempts

which have failed because as Morgan Stanley first noted two months ago the Buy The Dip trade no longer works...

ここ2か月ZeroHedgeは市場参加者の多くがリスク資産の劇的な反転に以下に置き去りにされてきたかを詳細に記事にしてきた、そして底値買いを何度か試みた後にこういうことはもう有効でないことに気づいた、最初にMorgan Stanleyが二ヶ月ほど前にもはやBuy The Dip押し目買いは有効でないと記事を書いた・・・

... increasingly more traders have thrown in the towel, resulting in YTD returns which are truly "historic" with not one single asset generating positive returns for the first time since the Nixon presidency.

・・・面白いことに更に多くのトレーだがもうタオルを投げ込み、結果としてYTDリターンは本当に「歴史的」なものとなった、なんと年初来でプラスになるアセットが一つもない、ニクソンが大統領の頃以来の出来事だ。

Well, that's not exactly right: one asset is outperforming - the one which usually does best just as the economy slides into a recession or worse: cash. As Bank of America notes, as of last week, the YTD score for the top assets is the following:

そう、これは全く正しいわけではない:一つの資産だけが良い結果を得ているーー景気後退になったときにたいてい最良の結果となるものだ:現金。BoAの先週の報告では、YTDで上位セクターは次のようなものだ:

詳細に見てみると醜い姿が見えてくる:誰も想像していなかった2018米国債ベア相場となり、−4.9%だ、1970年以来の5番目の下落だ、米国IG債権は−3.3%、1970年以来の4番めの下落、同時に世界株式2767の内1881がすでにベア相場入り、20%以上下落している、94株式指数のうち86が水面下だ、そしてこれを目立たせているのがーブル相場の「主役」であるFAANGが高値からすでに−26%になっている、BoAのMichael Hartnettに言わせると「とんでもなくひどいベア相場」だ。

The result, per Bank of America, is that "capitulation to lower credit & equity allocations begins but from high allocations to risk assets."

BoAによると、その結果「株式と債券の露出を降伏的に下げることが起き始めた、しかしこれまでリスク資産への露出が高すぎたためだ。」

That's the good news: the bad news is that even as investors are getting out of risk assets, they are also dumping safe havens like treasuries, and in the last week we saw broad based risk-off flows, including $5.2BN outflow from equities, and $8.1BN outflow from bonds this week.

これは良い知らせだ:悪い知らせは、投資家がリスク資産から逃げ出しているにもかかわらず、彼らは国債のような安全資産safe havensも減らしている、そして先週には幅広いリスクオフの流れが見られた、株式から$5.2Bの資金流出、そして今週は債権から$8.1Bの資金流出。

Looking at the latest EPFR data, Hartnett observes 3 flows trends:

最新のEPFRデーターを見て、Hartnettは3つのトレンドを指摘する:

いまや全力で「降伏的」となってはいるが、BoAのCIOは興味深いことを指摘する:皆が弱気になっているがまだ誰もショートしていない!まだ売られ過ぎではない、というのも「Trump blink」へのポジティブ反応を見てもわかる、一方で先週の「Fed blink」を見ると債権&株式への露出を降伏的に少なくし始めているように見える。ただしリスク資産露出を降伏的に減らすのはまだ始まったばかりだ、世界最大の年金基金SWFではまだ株式露出が67%もある、BoAでも株式割合が60%だ、long-onlyのBoA FMSではキャッシュポジションが5%以下だ、ヘッジファンドでもまだ35−40%のネットロングになっている。

In other words, there is a long way to go, and the next leg of the bear market will emerge when the 2s10s US yield curve becomes fully inverted. As Hartnett sarcastically points out, an inversion is not normally associated with GDP & EPS upgrades; in fact quite the opposite - curve inversion preceded 7 out of 7 past US recessions;

言い換えるなら、まだまだ先は長い、そしてベア相場の次のプロセスは2s10s 米国金利が完全に反転することだろう。Hartnettが皮肉を込めて指摘するが、イールドカーブ反転はGDP&EPS改善に伴うものではない;全く逆だーーこれまでの7回のイールドカーブ反転は7回とも米国景気後退となった;

Finally, with the yield curve about to inverted, Hartnett warns that the 2019 global EPS forecast of 8.3%...

最後に、いままさにイールドカーブ反転が起きようとしており、Hartnettは警告する、2019年の世界的EPS成長予想は8.3%・・・・

... is far too high (someone please inform JPM's Marko Kolanovic), and while markets are starting to price in recession, policy makers have yet to price in recession.

・・・これはとても高いものだ(だれかJPMのMarko Kolanovicに教えてやってほしい)、そして株価は景気後退をし始めているわけで、政策立案者はもうすでに景気後退に対応せねばならない。

Which brings us to what Hartnett sees as the "big risk, namely that while the Fed is "strongly hinting" it's "one & done" the market is also "strongly hinting" this is not enough to increase risk appetite when EPS falling, spreads widening.

この状況がHartnettが指摘することであり、「大きなリスク」だ、FEDは相場の初心者であり、スプレッドが広がりEPSが下落しているときにもリスクを取ろうとしていてまだ不十分だと感じている。

As a result, Hartnett doubles down on what he suggested first two weeks ago, namely that the "Big Low" in markets will hit in early 2019, and will occur as a result of bearish Positioning, Profits, and Policy Panic driven by credit & equity flush in coming months.

結果として、Hartnettは2週間前に最初に示唆したことをさらに強調している、すなわち、相場の「大きな下落」が2019年始めに起きるだろう、そしてその原因は、弱気なポジショニング、企業収益、そして政策混乱にある、今後数ヶ月で与信&流動性に衝撃が走るだろう。

Only then, when the Fed capitulates and not only stop hiking but hints at cutting and QE4, will it be time to start buying.

こうなると、FEDは降参して金利引き上げを止めるだけでなく金利引き下げやQE4を示唆するだろう、こうなると買い始めるときだろうか。

ここ2か月ZeroHedgeは市場参加者の多くがリスク資産の劇的な反転に以下に置き去りにされてきたかを詳細に記事にしてきた、そして底値買いを何度か試みた後にこういうことはもう有効でないことに気づいた、最初にMorgan Stanleyが二ヶ月ほど前にもはやBuy The Dip押し目買いは有効でないと記事を書いた・・・

... increasingly more traders have thrown in the towel, resulting in YTD returns which are truly "historic" with not one single asset generating positive returns for the first time since the Nixon presidency.

・・・面白いことに更に多くのトレーだがもうタオルを投げ込み、結果としてYTDリターンは本当に「歴史的」なものとなった、なんと年初来でプラスになるアセットが一つもない、ニクソンが大統領の頃以来の出来事だ。

Well, that's not exactly right: one asset is outperforming - the one which usually does best just as the economy slides into a recession or worse: cash. As Bank of America notes, as of last week, the YTD score for the top assets is the following:

そう、これは全く正しいわけではない:一つの資産だけが良い結果を得ているーー景気後退になったときにたいてい最良の結果となるものだ:現金。BoAの先週の報告では、YTDで上位セクターは次のようなものだ:

- equities 株式 -4.2%,

- bonds 債権 -2.3%,

- commodities コモディティ -6.2%,

- cash 現金 1.7%,

- US$ 米ドル 4.9%.

詳細に見てみると醜い姿が見えてくる:誰も想像していなかった2018米国債ベア相場となり、−4.9%だ、1970年以来の5番目の下落だ、米国IG債権は−3.3%、1970年以来の4番めの下落、同時に世界株式2767の内1881がすでにベア相場入り、20%以上下落している、94株式指数のうち86が水面下だ、そしてこれを目立たせているのがーブル相場の「主役」であるFAANGが高値からすでに−26%になっている、BoAのMichael Hartnettに言わせると「とんでもなくひどいベア相場」だ。

The result, per Bank of America, is that "capitulation to lower credit & equity allocations begins but from high allocations to risk assets."

BoAによると、その結果「株式と債券の露出を降伏的に下げることが起き始めた、しかしこれまでリスク資産への露出が高すぎたためだ。」

That's the good news: the bad news is that even as investors are getting out of risk assets, they are also dumping safe havens like treasuries, and in the last week we saw broad based risk-off flows, including $5.2BN outflow from equities, and $8.1BN outflow from bonds this week.

これは良い知らせだ:悪い知らせは、投資家がリスク資産から逃げ出しているにもかかわらず、彼らは国債のような安全資産safe havensも減らしている、そして先週には幅広いリスクオフの流れが見られた、株式から$5.2Bの資金流出、そして今週は債権から$8.1Bの資金流出。

Looking at the latest EPFR data, Hartnett observes 3 flows trends:

最新のEPFRデーターを見て、Hartnettは3つのトレンドを指摘する:

- value to growth...inflows to tech (largest in 11 weeks) & healthcare, big outflows from financials;

バリュー株が増え・・・テック株に資金流入(11週で最高)&ヘルスケア、金融関連から大きく資金が流出;

- Europe to EM...inflows $17bn to EM past 8 weeks, outflows of $17bn from Europe stocks;

欧州から新興国へ・・過去8週で新興国へ$17B流入、欧州株式から$17B流出; - Corp bonds to govt bonds...inflows $15bn last 8 weeks to govt bond funds, $49bn outflows from IG, HY, EM debt.

企業債権から国債へ・・・過去8週で$15Bが国債へ流入、$49BがIG,HY,EM債権から流出。

いまや全力で「降伏的」となってはいるが、BoAのCIOは興味深いことを指摘する:皆が弱気になっているがまだ誰もショートしていない!まだ売られ過ぎではない、というのも「Trump blink」へのポジティブ反応を見てもわかる、一方で先週の「Fed blink」を見ると債権&株式への露出を降伏的に少なくし始めているように見える。ただしリスク資産露出を降伏的に減らすのはまだ始まったばかりだ、世界最大の年金基金SWFではまだ株式露出が67%もある、BoAでも株式割合が60%だ、long-onlyのBoA FMSではキャッシュポジションが5%以下だ、ヘッジファンドでもまだ35−40%のネットロングになっている。

In other words, there is a long way to go, and the next leg of the bear market will emerge when the 2s10s US yield curve becomes fully inverted. As Hartnett sarcastically points out, an inversion is not normally associated with GDP & EPS upgrades; in fact quite the opposite - curve inversion preceded 7 out of 7 past US recessions;

言い換えるなら、まだまだ先は長い、そしてベア相場の次のプロセスは2s10s 米国金利が完全に反転することだろう。Hartnettが皮肉を込めて指摘するが、イールドカーブ反転はGDP&EPS改善に伴うものではない;全く逆だーーこれまでの7回のイールドカーブ反転は7回とも米国景気後退となった;

Finally, with the yield curve about to inverted, Hartnett warns that the 2019 global EPS forecast of 8.3%...

最後に、いままさにイールドカーブ反転が起きようとしており、Hartnettは警告する、2019年の世界的EPS成長予想は8.3%・・・・

... is far too high (someone please inform JPM's Marko Kolanovic), and while markets are starting to price in recession, policy makers have yet to price in recession.

・・・これはとても高いものだ(だれかJPMのMarko Kolanovicに教えてやってほしい)、そして株価は景気後退をし始めているわけで、政策立案者はもうすでに景気後退に対応せねばならない。

Which brings us to what Hartnett sees as the "big risk, namely that while the Fed is "strongly hinting" it's "one & done" the market is also "strongly hinting" this is not enough to increase risk appetite when EPS falling, spreads widening.

この状況がHartnettが指摘することであり、「大きなリスク」だ、FEDは相場の初心者であり、スプレッドが広がりEPSが下落しているときにもリスクを取ろうとしていてまだ不十分だと感じている。

As a result, Hartnett doubles down on what he suggested first two weeks ago, namely that the "Big Low" in markets will hit in early 2019, and will occur as a result of bearish Positioning, Profits, and Policy Panic driven by credit & equity flush in coming months.

結果として、Hartnettは2週間前に最初に示唆したことをさらに強調している、すなわち、相場の「大きな下落」が2019年始めに起きるだろう、そしてその原因は、弱気なポジショニング、企業収益、そして政策混乱にある、今後数ヶ月で与信&流動性に衝撃が走るだろう。

Only then, when the Fed capitulates and not only stop hiking but hints at cutting and QE4, will it be time to start buying.

こうなると、FEDは降参して金利引き上げを止めるだけでなく金利引き下げやQE4を示唆するだろう、こうなると買い始めるときだろうか。