Repo市場がまたもやパニックに、FEDは$99Bの流動性を注入、3週も立たない内にterm repoの過剰申込みとなる

やはりFEDの流動性注入はPOMOとなりそうです。日本に比べれば米国はまだまだ米国債現金化の余地があります。

Repo Panic Returns As Fed Injects $99BN In Liquidity, Including First Oversubscribed Term Repo In Three Weeks

以前と同様に、レポ市場がまたもや機能不全に陥る。

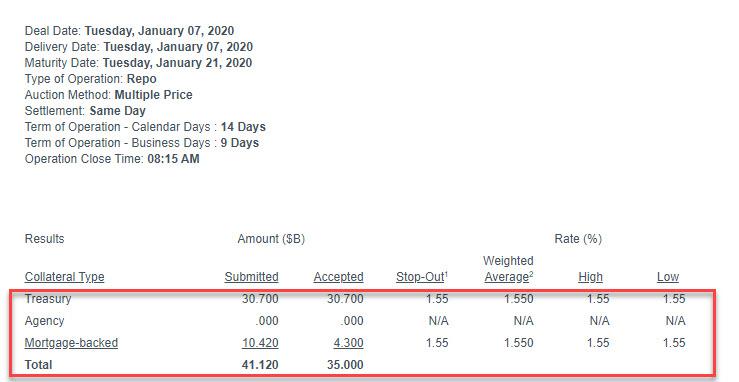

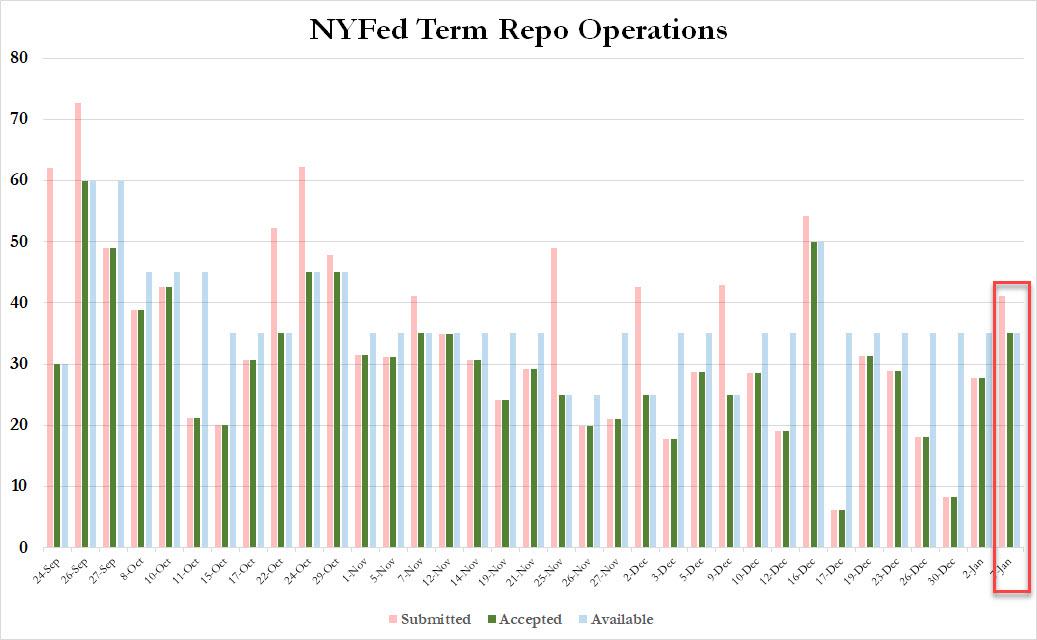

More than two weeks after the last oversubscribed term repo operation on December 16, moments ago the Fed announced that Dealers are once again scrambling for liquidity, submitting $41.12BN in securities ($30.7BN in TSYs, $10.42BN in MBS) into today's 2-week repo operation, which was oversubscribed hitting the maximum operation limit of $35BN.

12月16日に term repo市場が過剰申込みとなったが、その2週後にはFEDはDealerに対して緊急流動性発動をアナウンスした、$41.12Bの証券($30.7Bの短期証券と$10.42BのMBS不動産担保証券)を今日の2週タームレポ公開市場操作に投入した、操作上限$35Bを超えて申込みがあったためだ。

Today's oversubscription was ominous because while the liquidity shortage into year-end was expected, and justified the barrage of term repos ahead of the "turn", the liquidity shortage was supposed to normalize after the new year. Alas, that appears to not have happened, and today's submission was the highest since Dec 16.

今日の過剰申込みは不吉なものだった、というのも年末に流動性不足が予想されたが、これは多量のタームレポを「turn うまく回す」ために正当化されていた、しかしながら年が明けても流動性不足は当たり前のことになった。悲しいかな、こういう状況が生じただけでなく、今日の流動性注入は12月16日以来で最高のものだった。

One reason for today's repo spike is that as we noted last Friday, this is the first week that sees substantial term repo maturities, as follows:

今日のレポ市場のスパイクの理由はZeroHedgeが先週金曜に指摘したように、term repoの満期を迎える最初の週だったためだ、こういう具合だ:

- $25 billion leaves the market on Monday,

月曜には$25Bが市場から引き去られる、 - $28.8 billion on Tuesday,

火曜には$28.8B、

- $18 billion next Friday

この金曜には$18Bという具合だ

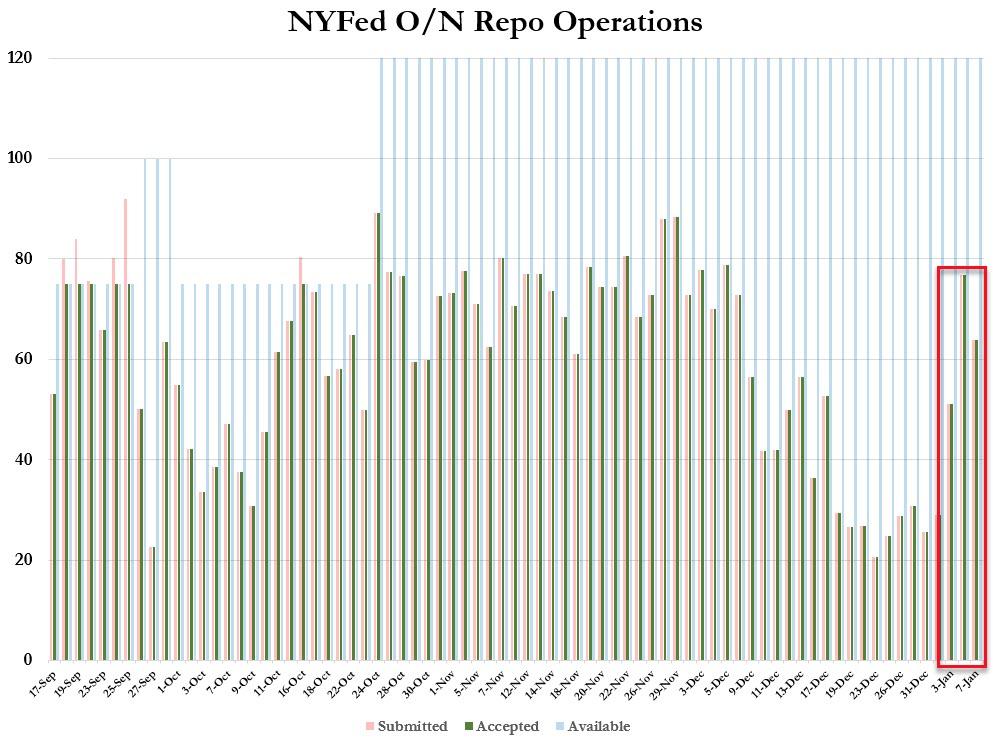

しかしちょっと待てまだまだある:今日のterm repo過剰申込みに加え、昨日の一夜ものrepoも急増した、そして今朝は一夜ものが$63.919Bにもなる・・・

... means the Fed just injected a total of $99BN to keep the levitation party going, and confirms that the repo market remains paralyzed. Worse, any attempts to drain liquidity from the repo market, or generally slow down the shrinkage of the balance sheet, will be met with failure. It is also another indication that the repo market now holds the Fed hostage, with Powell now trapped in not only injecting liquidity via QE4, i.e., the monetization of T-Bills, but continued reliance on repos in the $250BN range.

・・・ということは、FEDは総額で$99Bも流動性を注入した、株式浮揚お祭り騒ぎを毛族するためにだ、そしてレポ市場は常軌を逸していることを確認した。悪いことに、レポ市場から流動性を引き去ろうとすると、もしくはFEDバランスシートを縮小しようとすると、市場がとんでもないことになるだろう。ということはレポ市場がFEDを人質にしている、もはやPowellはQE4流動性注入の罠に囚われているだけでなく、$250B程度がレポ市場でアテにされ続けている。

Of course, should the Fed threaten to pull even a bit more liquidity than the market is comfortable sacrificing, and stocks get it. The flip side too: as long as the Fed keeps growing the balance sheet at a rate of about $100 billion per month, the market meltup will continue.

当然のことながら、市場が求める以上に多少なりとも流動性を引きされないとFEDは脅されている。これを逆に見ると:ひと月あたり$100B程度、FEDがバランスシートをふくらませる限り、市場のメルトアップが続くだろう。