レポ市場のDデイ:月曜に$100Bの流動性が引き去られるだろうーーその次はどうなる?

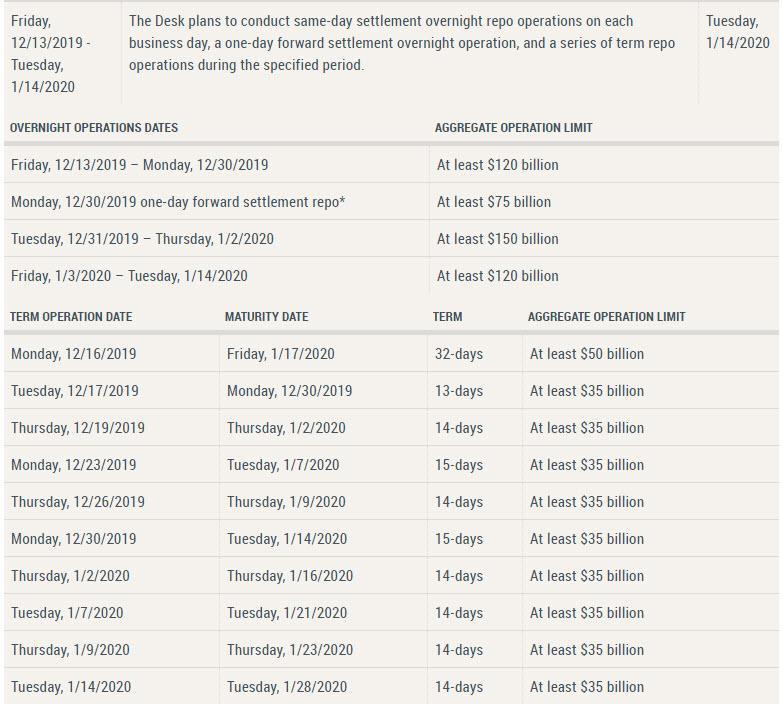

先週のことだ、レポ市場の伝道師 Zoltan Pozsar が黙示録的報告をした、彼は市場崩壊とFEDが一夜もの市場をコントロールできなく日が差し迫りQE4実行しか無いと予想した、これがFED自身に大混乱を引き起こし、そのわずか二日後に歴史的な流動性注入を発表した、開示内容によると、年越しでレポ市場が壊滅的凍結となるのを回避するためFEDは今後4週で$500B以上の流動性注入を約束した、FEDは短期国債T-BillのPOMOを継続するだけでなく、なんと今後数日の一夜ものterm repo市場に$500Bを注入するという。

In other words, instead of a reactive QE4 - as predicted by Pozsar - the Fed will flood the repo market with a proactive firehose of liquidity.

言い換えるなら、問題が生じた後にQE4を始めるのではなくーーPozsarはこうなることを予想したがーーFEDは事前にレポ市場に流動性を洪水のように流し込もうとしている。

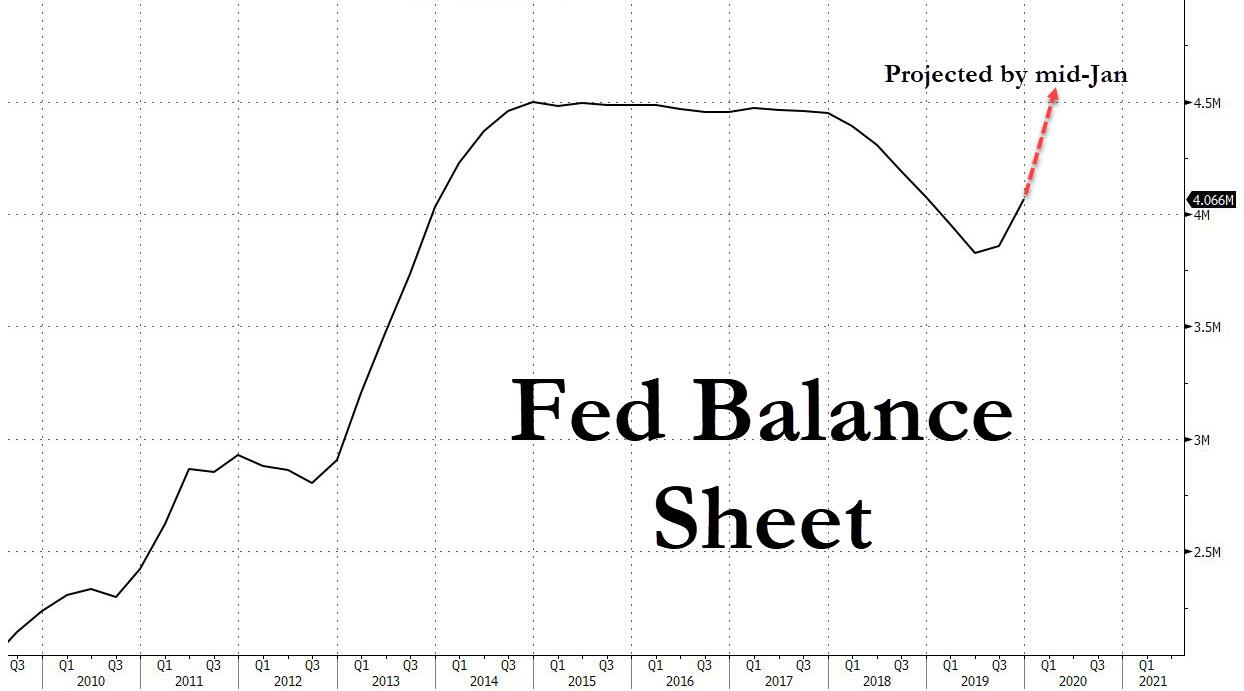

There's more: add in the incremental liquidity from the expanded overnight repo of about $50 billion and another $60 billion in T-Bill purchases, and the Fed will inject a total of just shy of $500 billion in the next 30 days. This also means that by Jan 14, the Fed's balance sheet would have grown by a cumulative $365BN in "temporary" repos, and together with the expanded overnight repos, and the $60BN in monthly TBill purchases, and by mid-January, the Fed's balance sheet, currently at $4.066 trillion, will surpass its all time high of $4.5 trillion!

更に言うと:T-Bill買取で$50Bとか$60Bを一夜ものレポ市場に順次投入するだけでなく、FEDは全体で今後30日に$500Bを注入するだろう。この結果1月14日にはFEDバランスシートは「一時的」レポ市場対応で$365B増加するのみならず、毎月定例のT-Bill購入で$60Bが上乗せされる、現在FEDバランスシートは$4.066Tだが、これが過去最高の$4.5Tに達すると見られる!

The question then is whether this will be sufficient to refute the repo Doomsday predicted by Pozsar, one which was supposed to launch QE4, or will the Fed's gargantuan liquidity injection still not be enough and lead to a collapse in the repo market.

ここで疑念が湧くが、Pozsarが予想するレポ市場の最後の審判の日を回避することができるだろうか、彼はQE4開始を想定している、もしくはFEDの巨額流動性注入でも不十分でレポ市場崩壊となるだろうか。

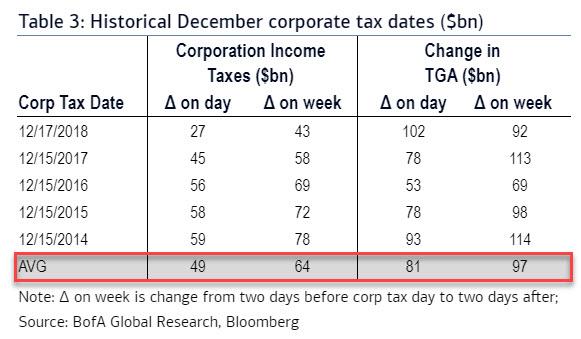

Well, since the next key catalyst in the potential repo market turmoil is imminent, we may know as soon as tomorrow, when there is another large December corporate tax payment date (with as much as $78BN being remitted to the TSY) and another $54 billion in US Treasury settlements.

そう、次の潜在的レポ市場停滞が差し迫るわけで、その結果は明日にも明らかになるかもしれない、月曜は大企業の納税締日だ($78T以上が財務省に送金される)、さらに$54Bの米国債決済日だ。

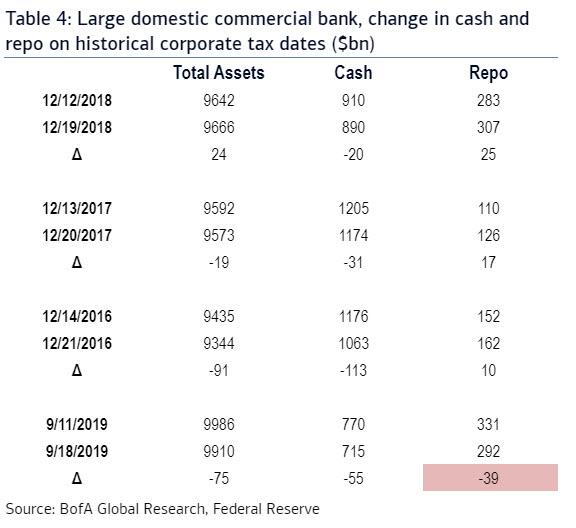

Recall, that as we explained last week, the mid-December funding dynamics looks very similar to mid-Sep except for the outsized role of the Fed. On Monday, Dec 16, Bank of America anticipates that $54Bn of UST coupon settlements coupled with what has historically been $30-50BN of corporate tax payments to UST. This could result in a UST cash balance inflow - or a liquidity drain - of up to $80-$100bn in just one day.

思い起こすが良い、先週ZeroHedgeが解説したが、12月の資金移動力学は9月とよく似ている、このときFEDは桁外れの対応をした。12月16日月曜には、BoAが懸念するのは$54Bの国債利払い締日で、同じ日に財務省への$30−50Bの法人税納付締日となる。こうなると米国財務省USTキャッシュバランス流入ーーそれは市場の流動性吸収となるがーーこれが一日で$80−$100Bにもなる。

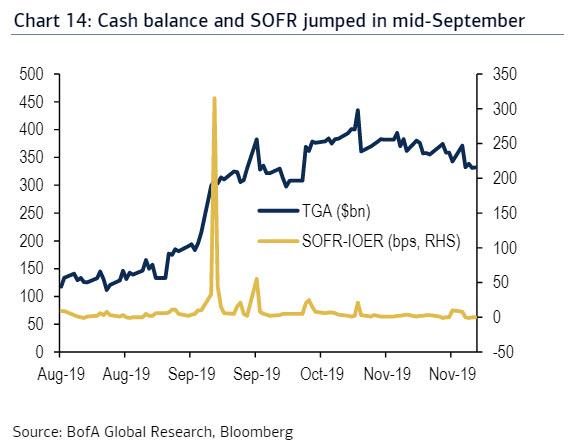

Also recall, every dollar of UST cash balance increase represents a similar USD reserve drain from the banking system, and a similar liquidity drain in mid-September culminated with the now historic explosion in overnight repo rates.

さらに思い起こす通いが、USTのバランスシートが増えるということは米国銀行システムの米ドル備蓄が引き去られるということだ、そして9月なかばに同様の流動性ひきさりがあり、歴史的な一夜ものレポ市場の金利増加を引き起こした。

So should traders panic? Well, if the Fed's gargantuan liquidity injection is anything to go by, the answer is no, and as BofA's Mark Cabana writes, "despite the similarities we do not anticipate a material spike in funding due to the Fed's ongoing reserve management operations."

というわけでトレーダーは混乱するだろうか?まあ、もしFED巨額流動性注入がうまくゆくと、答えはNoだ、そしてBoAのMark Canbaはこう記す、「FEDが実行する準備金市場操作で大きなスパイクが生じることを我々は懸念していないとはいうものの。」

The main reason we do not anticipate considerable funding stress is due to the outsized presence of the Fed now vs mid-Sep. In mid-Sep the Fed was still under the impression it could drain reserves from the banking system without a material impact on funding levels. Since mid-Sept the Fed has learned the banking system has reached reserve scarcity and the Fed it is now adding reserves via repo operations and outright bill purchases to stabilize funding markets. The Fed will ensure it adds enough reserves to offset any Treasury cash balance drain in Dec.

我々が資金不足をそれほど懸念していないのは9月半ばに比べてFEDが桁外れの対応をしているからだ。9月半ばのFEDの見立てでは準備資金引き去りはそれほど大きな影響を与えないと見ていた。9月半ばの出来事で銀行システムに資金不足が生じることをFEDは学習し、今回はレポ市場公開捜査するとともに、巨額のT-Bill買取により資金市場を安定化しようとしている。12月の財務省キャッシュバランス引き去りを相殺するほどにFEDは十分な資金を供給するだろう。

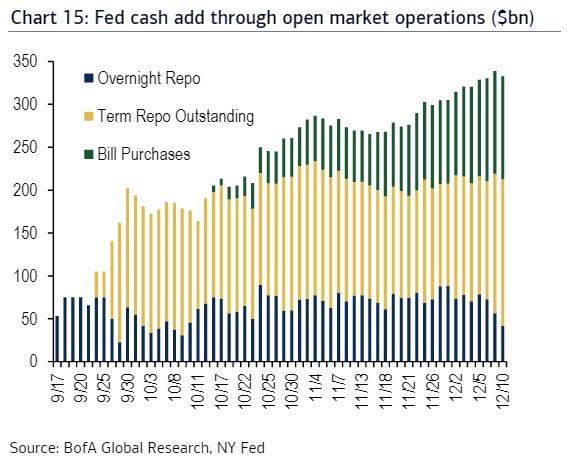

Consider that as of last week, the Fed has provided $340bn in funding through their existing repo and bill purchase operations:

先週時点を見ても、FEDはすでに既存のレポ市場公開操作とT-Bill買取で$340Bを提供している:

Furthermore, as revealed on Friday, in anticipation of the Monday liquidity drain, the Fed announced that it would expand the Monday term repo up to $50 billion, and extend the maturity date to January 17, allowing dealers to lock in excess liquidity well beyond the "turn". However, contrary to Cabana's expectation that "the Fed will increase O/N repo operation limits to around $200bn in the days surrounding Dec 16" there is some risk the Fed has misjudged how much net liquidity will be soaked up as a result of Monday's drain.

さらに言うと、金曜に明らかになったが、月曜の流動性引き去りが懸念されなかで、FEDは月曜に term repoにも$50Bを注入する、これを1月17日の満期日まで拡大する、ディーラーがうまく「資金回転」できるように過剰流動性を供給する。しかしながら、Cabanaの予想とは逆に「FEDは12月16日前後の一夜ものレポ公開市場操作で$200Bを限度とするだろう」、FEDが月曜の流動性不足を見誤っている可能性リスクもある。

As a result, Cabana notes that even with this operational change, funding could still be volatile as bank portfolios and money fund deposits get pared back amidst corporate outflows, while dealer intermediation of Fed repos may also be challenged with year-end regulatory reporting dynamics limiting how smoothly this funding gets passed along, something Pozsar discussed extensively last week.

結果として、Cabanaが記すには、この公開市場操作の対応でも、資金提供は不十分かもしれない、銀行のポートフォリオやマネーファンド預金は企業が多額に引き出すかもしれない、一方で、FEDレポ市場操作仲介をするディーラーは年末の監査報告締切が迫りこの資金移動を如何に支障なくこなすかに限界がある、これは先週Pozsarが詳細に議論したことだ。

In any case, the adjustment to Fed repo operations is the latest of

measures undertaken to ensure repo remains relatively stable at year

end, and although overnight repo markets will likely be volatile around

year-end BofA's concern around the turn has moderated in recent weeks

and certainly after Friday's announcement of a gargantuan liquidity

backstop.

どの場合においても、FEDのレポ市場公開市場操作調整が、年末のレポ市場安定化のために行われる、年末の一夜ものレポ市場が変動しやすいことだが、BoAの資金回転懸念はここ数週収まりつつある、特に金曜の巨額流動性裏付け公開後にはそうだ。

As a result, Cabana now "thinks the Fed has provided enough liquidity and dealers have adjusted their businesses around GSIB to ensure funding markets remain relatively stable leading into year end." Ironically, the BofA strategist now sees risks that "funding trades too soft early in 2020 vs the Fed's policy target range. This will likely result in one or two 5bps technical IOER increases to ensure fed funds does not fall below the Fed's target range in 1H '20" as the overall funding situation shifts from too little reserves, to too many, potentially forcing dealers to shift from the repo facility to the reverse repo facility!

結果として、いまやCabanaはこう考えている「FEDは十分な流動性を注入しディーラーは自らのビジネスを主要銀行のビジネスに合わせている、年末に向けて流動性は安定している」と。皮肉なことに、BoAのストラテジストは今やリスクに関してこうみている「FEDの政策目標範囲に比べて2020年初頭の資金供給は軟化している。ということでIOERは5BPSか10BPS増える程度だろう、FFRはFEDの目標範囲よりも2020前半は低くなるだろう」と、全体として資金供給は不足から過剰に状況が変わっている、ディーラーの注目は reop facility から reverse repo facilityへと移らざるを得ない!

Incidentally that observation was echoed by another repo market experts, Curvature's Scott Skyrm, who on Friday penned the following year-end repo market prediction:

ちなみに好み方は他のレポ市場専門家も同意している、Curvature社のScott Skyrmだ、彼は金曜に年末のレポ市場をこう予想した:

年末資金提供軟化

Bottom line: after Pozsar's apocalyptic forecast prompted the Fed to unleash a liquidity tsunami, fears about an imminent seizure in the repo market have faded, with BofA's Cabana now writing that "overall, the Fed's guiding hand should make market participants comfortable not to fear material repo stress around the mid-Dec corporate tax date and to believe any year-end funding pressures should be relatively short lived."

要約すると:Pozsarの黙示録的な予想がFEDに流動性津波を引き起こした、差し迫るレポ市場での恐怖は弱まった、今となってはBoAのCabanaはこう記している「全体として、FEDの救済が市場参加者に安心感を与え12月半ばの企業納税前後のレポ市場の緊張を解消した、そして彼らも年末の資金圧力も短気なものだと信じている。」

Still, as Skyrm cautions, "there is still one major phantom year-end risk looming around the market. If the Fed's term RP operations fully fund the Primary Dealer bank balance sheets and the banks cannot increase their balance sheets further, the last few Fed operations of the month might not have any takers. There is a chance there will be little Primary Dealer bank balance sheet left by year-end."

In any case, when looking at tomorrow's massive $100 billion liquidity drain, the repo market should be able to digest it without a spike in the G/C repo rate now that the Fed has effectively backstopped any and all year-end liquidity needs. If, however, the first repo prints come in elevated: at 2% or higher, it will mean that not even the Fed's half a trillion dollar liquidity injection was enough, and that Pozsar's fire and brimstone forecast is starting to come true.

それでも、Skyrmは警告する、「それでも市場の年末には大きな不安が残る。もしFEDのタームレポ市場操作がPrimary Dealerのバランスシートを膨らし、銀行は更にバランスシートをふくらませることはないとすると、このひと月の直近のFED公開市場操作で引き受けてが無いかもしれない。Primary Dealer銀行のバランスシートには年末にあまり残されていない可能性もある」。どちらにせよ、明日の$100Bにもなる巨額の流動性引き去りで、レポ市場はすべてを消化して金利スパイクを引き起こさないはずだ、いまやFEDは年末のどのような流動性にも対応できている。しかしながら、もし万一、当初のレポ金利が上昇し:2%以上にもなろうものなら、FEDの$500Bの流動性注入が十分でないことになる、もしこうなるとPozsarの地獄の業火のような予想が本当になることになる。

どの場合においても、FEDのレポ市場公開市場操作調整が、年末のレポ市場安定化のために行われる、年末の一夜ものレポ市場が変動しやすいことだが、BoAの資金回転懸念はここ数週収まりつつある、特に金曜の巨額流動性裏付け公開後にはそうだ。

As a result, Cabana now "thinks the Fed has provided enough liquidity and dealers have adjusted their businesses around GSIB to ensure funding markets remain relatively stable leading into year end." Ironically, the BofA strategist now sees risks that "funding trades too soft early in 2020 vs the Fed's policy target range. This will likely result in one or two 5bps technical IOER increases to ensure fed funds does not fall below the Fed's target range in 1H '20" as the overall funding situation shifts from too little reserves, to too many, potentially forcing dealers to shift from the repo facility to the reverse repo facility!

結果として、いまやCabanaはこう考えている「FEDは十分な流動性を注入しディーラーは自らのビジネスを主要銀行のビジネスに合わせている、年末に向けて流動性は安定している」と。皮肉なことに、BoAのストラテジストは今やリスクに関してこうみている「FEDの政策目標範囲に比べて2020年初頭の資金供給は軟化している。ということでIOERは5BPSか10BPS増える程度だろう、FFRはFEDの目標範囲よりも2020前半は低くなるだろう」と、全体として資金供給は不足から過剰に状況が変わっている、ディーラーの注目は reop facility から reverse repo facilityへと移らざるを得ない!

Incidentally that observation was echoed by another repo market experts, Curvature's Scott Skyrm, who on Friday penned the following year-end repo market prediction:

ちなみに好み方は他のレポ市場専門家も同意している、Curvature社のScott Skyrmだ、彼は金曜に年末のレポ市場をこう予想した:

Soft December Funding12月の資金提供軟化

With the Fed committed to dumping $500 billion in liquidity into the market over year-end, there WILL be an abundance of cash overall. More cash will be added than will actually leave the market. However, the Fed is adding much of this cash via term RP operations over the next two weeks, whereas most of the cash is only needed for the Turn itself. I predict, by the last week in December, overnight GC rates will trade very soft. Perhaps opening at 1.50% each day - though GC will have a hard time dropping below the 1.45% RRP rate.年末にかけてFEDが$500Bの流動性提供を約束したことで、多量のキャッシュが市場に存在するだろう。予想以上のキャッシュが追加されるわけで実際に市場に残されるだろう。しかしながら、今後2週でFEDはさらなるキャッシュをterm レポ市場につぎ込みつつある、ほとんどの資金は循環のためにのみ必要なものだ。私の予想では、12月最終週までに、一夜ものレポレートは軟化するだろう。多分毎日の始まりは1.50%だーーしかしレポレートにとっては厳しくなるだろう、リバースレポレート1.45%よりも下がるのではないか。

Soft Year-End Funding

年末資金提供軟化

I believe the Turn rate will close soft on year-end. Probably below 1.00%. What will be even more interesting is that Money Market Funds will be "crowded out" by the Fed cash entering the market. When Primary Dealer banks take billions of dollars of cash from the Fed, they will give all of their collateral to the Fed. That will leave little collateral for banks to give to Money Market Funds on the day of quarter-end - forcing the MMFs to go to the Fed's RRP window. The Fed will effectively both loan cash into the market and borrow cash from the market.私が信じるところでは、Turn rate は年末に軟化するだろう。たぶん1.00%以下だろう。もっと興味深いことはMMF市場がFED資金注入で「クラウドアウト」されるだろう。Primary Dealer 銀行がFEDからビリオンドルの資金を受けると、彼らはすべての担保をFEDにわたすだろう。こうなると銀行には四半期末にMMFに提供する担保がほとんど無くなるだろうーーこうなるとMMFはFEDのリバースレポレート金利に近づかざるを得ない。実行的にFEDは市場で貸し手と借り手双方に現金を提供することになるだろう。

Bottom line: after Pozsar's apocalyptic forecast prompted the Fed to unleash a liquidity tsunami, fears about an imminent seizure in the repo market have faded, with BofA's Cabana now writing that "overall, the Fed's guiding hand should make market participants comfortable not to fear material repo stress around the mid-Dec corporate tax date and to believe any year-end funding pressures should be relatively short lived."

要約すると:Pozsarの黙示録的な予想がFEDに流動性津波を引き起こした、差し迫るレポ市場での恐怖は弱まった、今となってはBoAのCabanaはこう記している「全体として、FEDの救済が市場参加者に安心感を与え12月半ばの企業納税前後のレポ市場の緊張を解消した、そして彼らも年末の資金圧力も短気なものだと信じている。」

Still, as Skyrm cautions, "there is still one major phantom year-end risk looming around the market. If the Fed's term RP operations fully fund the Primary Dealer bank balance sheets and the banks cannot increase their balance sheets further, the last few Fed operations of the month might not have any takers. There is a chance there will be little Primary Dealer bank balance sheet left by year-end."

In any case, when looking at tomorrow's massive $100 billion liquidity drain, the repo market should be able to digest it without a spike in the G/C repo rate now that the Fed has effectively backstopped any and all year-end liquidity needs. If, however, the first repo prints come in elevated: at 2% or higher, it will mean that not even the Fed's half a trillion dollar liquidity injection was enough, and that Pozsar's fire and brimstone forecast is starting to come true.

それでも、Skyrmは警告する、「それでも市場の年末には大きな不安が残る。もしFEDのタームレポ市場操作がPrimary Dealerのバランスシートを膨らし、銀行は更にバランスシートをふくらませることはないとすると、このひと月の直近のFED公開市場操作で引き受けてが無いかもしれない。Primary Dealer銀行のバランスシートには年末にあまり残されていない可能性もある」。どちらにせよ、明日の$100Bにもなる巨額の流動性引き去りで、レポ市場はすべてを消化して金利スパイクを引き起こさないはずだ、いまやFEDは年末のどのような流動性にも対応できている。しかしながら、もし万一、当初のレポ金利が上昇し:2%以上にもなろうものなら、FEDの$500Bの流動性注入が十分でないことになる、もしこうなるとPozsarの地獄の業火のような予想が本当になることになる。