前回、こういう具合な劇的心理改善があったのは・・・2008年前半のこと。

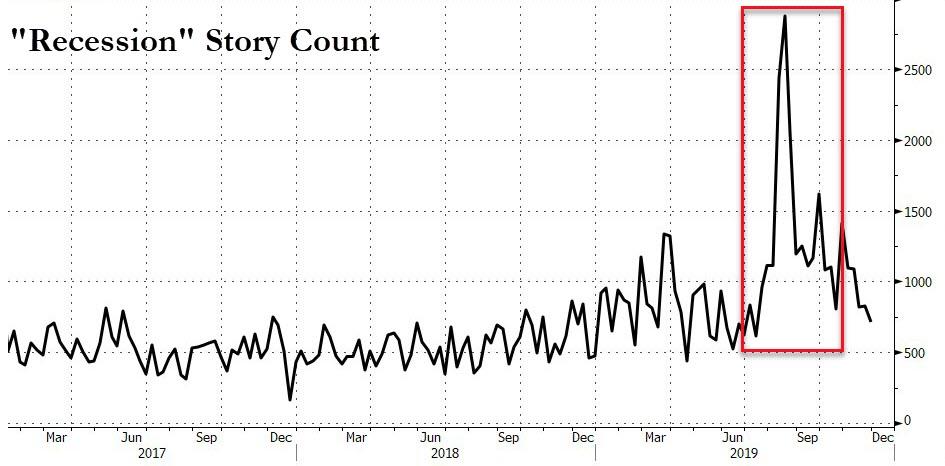

株式は新高値を連発し、VIXは数年ぶりの低位を試している、消費者信頼指数は急上昇、PMIは反騰・・・そして雇用統計は至福の時を告げる。この2週を見ると、受動投資家にとってはすべてが望みどおりであり、「景気後退」というのは、たとえ収益急減や製造業後退そして世界的流動性不足を目の当たりにしても自らは「賢明な投資家」を自認する人たちにとってパーティを台無しにする悲観論者の戯言に過ぎない。

One look at the chart below "proves" everything is awesome again...

下のチャートをひと目みると「証明」されるがまたもや全てが素晴らしい・・・・

Source: Bloomberg

でも一つだけ忠告しておこう・・・・

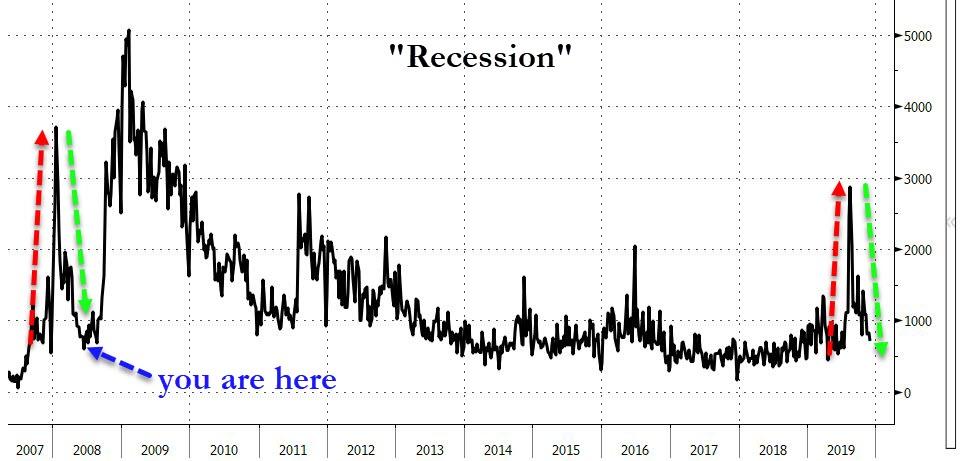

As Bloomberg's John Authers notes, the last time we saw a peak in recession searches followed by a sudden wave of relief like we saw over the summer was...in early 2008.

ブルームバーグのJohn Authersが書いたことだ、前回景気後退サーチが最高潮に達しその後下火となったのは・・・・2008年前半のことだ。

Source: Bloomberg

In case you needed your memory jogged, Authers explains that fears were high at the beginning of the year as subprime lenders went to the wall, but the headline macro data stayed the right side of recession as the Fed eased aggressively. By mid-summer, even after the fire sale of Bear Stearns and the nationalization of Fannie Mae and Freddie Mac, recession fears were as low as they are now.

もしみなさんが自らの記憶を呼び覚まさなければならないなら、Authersはこういうふうに解説している、あの年の初めには恐怖が絶好調に達した、サブプライム貸し手が窮地に立たされたのだ、しかしFEDが積極的に緩和政策をとり主要マクロデータは景気後退を押し留めた。夏の盛りになり、Bear Stearnsが大安売りとなり、Fannie MaeとFreddie Macが国有化されたその後でも、景気後退懸念はとても低かった、現在と同様だ。

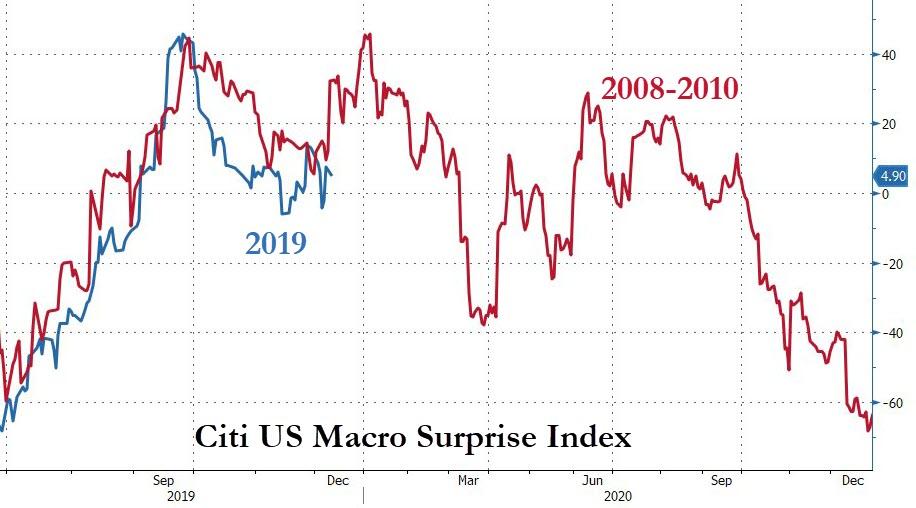

Additionally, the "use it or lose it" surge in spending into fiscal year-end is very similar to what occurred during the crisis, both of which left a sudden gaping hole that invited the recession fears - before rebounding (everything is fine, don't worry)...

更に言うと、今年、財政年度末を控え「予算は使わないと繰り越せない」心理でが働いたのもあの経済危機当時とよく似ている、双方が相まって急にギャップホールを生み出し景気後退懸念が沸き起こっったーーリバウンドが起きる前のことだ(全ては順調、心配などすることはない)・・・・

Source: Bloomberg

Of course, we all know what happened next... all the worst parts of the bible.

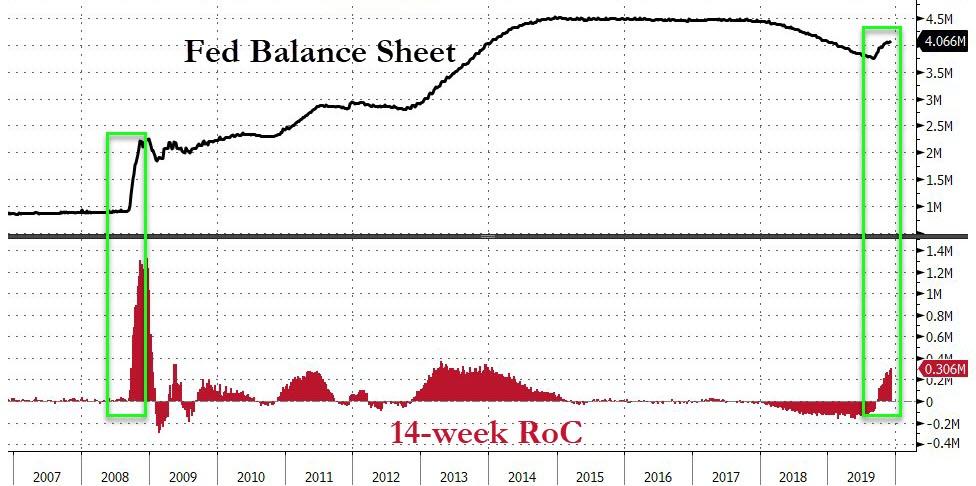

There is of course a vast difference between then and now (as every asset-gatherer and commission-taker will tell you). Here's one big difference: The Fed's balance sheet was less than $1 trillion in 2008 (before exploding higher on QE1 etc...) whereas now it is over $4 trillion and accelerating at its fastest rate since the crisis...

当然のことながら、その後どうなったかを我々は誰もがよく知っている・・・もう聖書に書かれた災難であるがごとく記憶に留まっている。当時と現在で大きく異なることがある(証券ブローカーが皆さんに教えてくれるだろうが)。その大きな違いとは:2008年当時にはFEDバランスシートは$1T以下だった(QE1を始める前・・)一方現在では$4Tを超えており、あの金融危機以来最速で増え続けている・・・。

Crucially, the depth of the fear this summer dramatically increase the risk that the market will now get too far ahead of itself in its complacent confidence that The Fed has its back (and besides a trade deal is imminent right?)... And that should really frighten everyone, because, as Authers so ominously notes, history tells us that over enthusiasm at times like these can take us to some dark places.

決定的なことは、この夏には劇的な速度でリスク懸念が大きくなったが、市場は今や信頼感安心感に満ちている、FEDがまた戻ってきたからだ(そのうえ貿易交渉はすぐにも解決しそうだ、本当かい?)・・・。そしてだれもが驚くことだが、Authoerの不吉な記事が言わんとするのは、歴史が教えてくれるのは、現在のような過剰な熱狂が引き起こすのはなんらかの dark places ということだ。

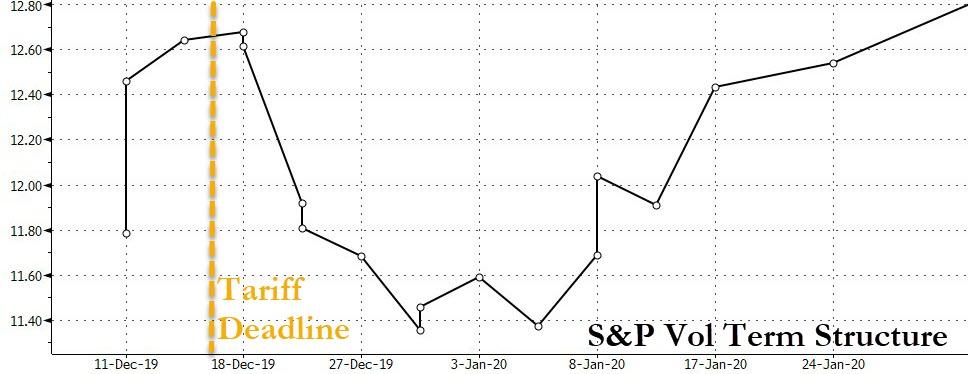

Even the vol market is starting to get a little worried about next week's tariff deadline...

来週の関税締め切りを控えて、たとえボラティリティ市場が多少の懸念を示し始めていようとも・・・

Source: Bloomberg

Trade accordingly.

まあ、状況に応じてうまくトレードしてくれ。