最悪の金鉱株に巨大なアウトパフォーマンスが待ち構えている5つの理由

As I write this note on a dreary Friday afternoon from Boulder, CO, I am reminded of my town’s origin. Its first non-native settlers established the town 1858 as a base camp for gold and silver miners. Nestled literally at the foot of the Rockies, its location was ideal for supplying the Colorado mining boom at that time and by 1871 a railroad had been built to connect Denver, Golden, Boulder and the mining operations directly to the West of Boulder. One such mining operation was in what is still known as Gold Hill, which I highly recommend visiting for a live music and BBQ event the next time you are in Colorado (COVID permitting).

私はこの記事を金曜午後の陰鬱なコロラド州ボルダーで書いている、この街の起源を思い起こしながら。非原住民がこの街に住み始めたのは1858年のことだ、金鉱山のベースキャンプとしてだ。ロッキー山脈の麓に抱かれて、この場所は当時のコロラド鉱山への供給としては理想的な場所だった、1871年には鉄道が通り、Denver, Golden,Boulderそして鉱山を結ぶようになった。当時の鉱山設備はいまもGold Hillとして知られている、みなさんも次にコロラドへ来ることがあればそこでの生演奏とバーベキューをおすすめする。

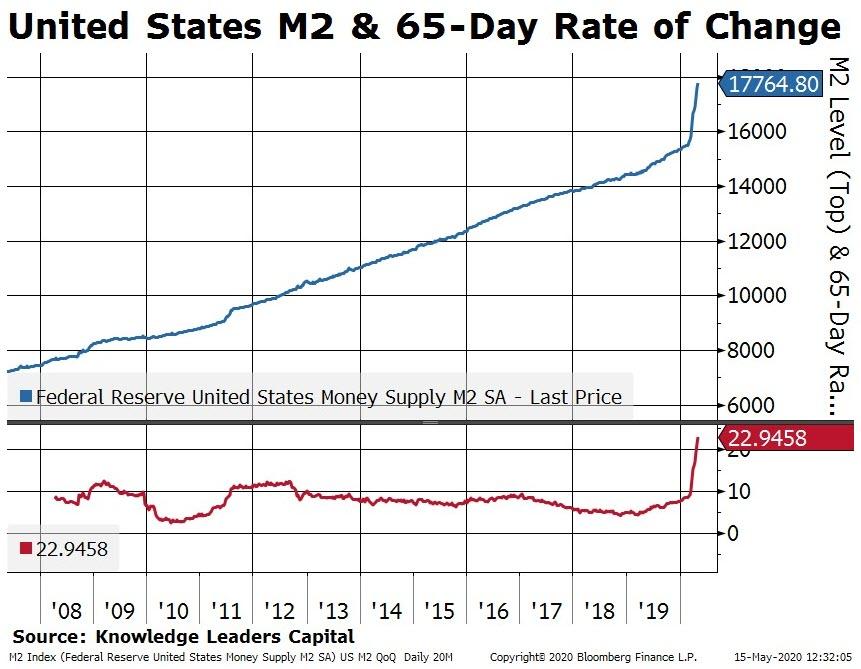

Today we may be in the early days of a different kind of gold boom. This time the boom isn’t because there are new gold reserves to be dug out of the ground. Rather, the steady supply of gold compared to the extraordinary growth of new money requires that the dollar value of the former must rise to keep parity with the latter. Indeed, the US money supply has grown by approximately 23% over the last 65 days, or about a 90% annualized rate.

現在、我々は当時とは異なった意味でのゴールドブームの始まりにあるかもしれない。音階のブームは新たな金鉱脈が見つかったというものではない。そうではなく、ゴールド供給はかわらないなかで、極端な新規マネーが供給され、かつてのドルでの値段が見直さなければならないからだ。たしかに、この65日で米ドルの供給が23%増えた、年率換算だと90%にもなる。

この記事を書いている時点でゴールド価格が今サイクル高値$1743/オンスに近づくのももっともだ。しかしここ数ヶ月ゴールド価格が上昇するなかで、金鉱会社は米ドル供給ショックのために大きな恩恵を受けているかもしれない。

Below, we’ll list 5 simple reasons the gold miners could be in for a period of massive outperformance.

以下に示すのは、今後金鉱株が大きなパフォーマンスを示すかもしれない5つのシンプルな理由だ。

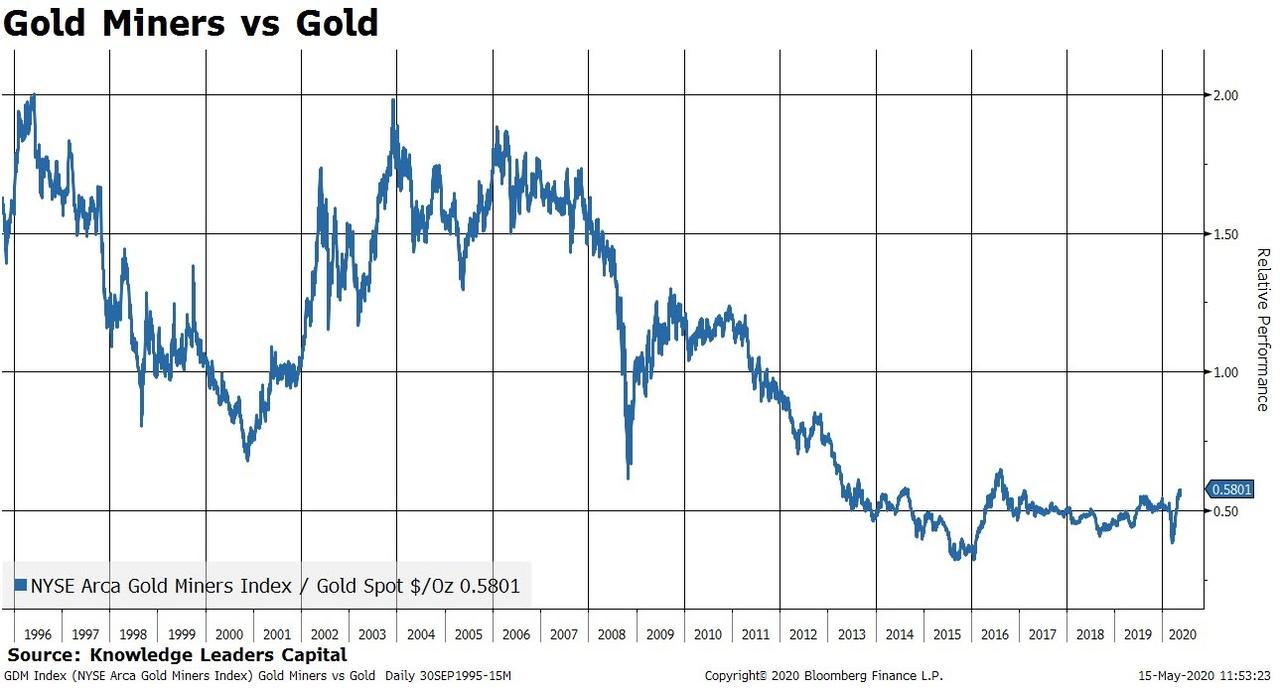

The price of gold miners relative to the price of gold is basically at a 25 year low.

対ゴールドでの金鉱株株価は25年ぶりの低位だ。

This implies quite a catch up trade if the price of the commodity produced by the miners remains at elevated levels or even rises from here. The price performance of the miners would have to outperform the price of gold by 500% to reach the old 2011 highs in relative performance.

鉱山会社の生み出す製品の価格が高止まりもしくは上場する中でこれは元の値に追いつくだろう。2011年の高値当時には対ゴールドで金鉱株は500%もあったのだ。

対SP500でみた金鉱株の相対値は25年ぶりの低位だ。

Gold miners would have to outperform the S&P 500 by 400% to get back to the 2011 highs in relative performance.

2011年当時の相対的高値にもどるとすると対SP500で400%の上昇となる。

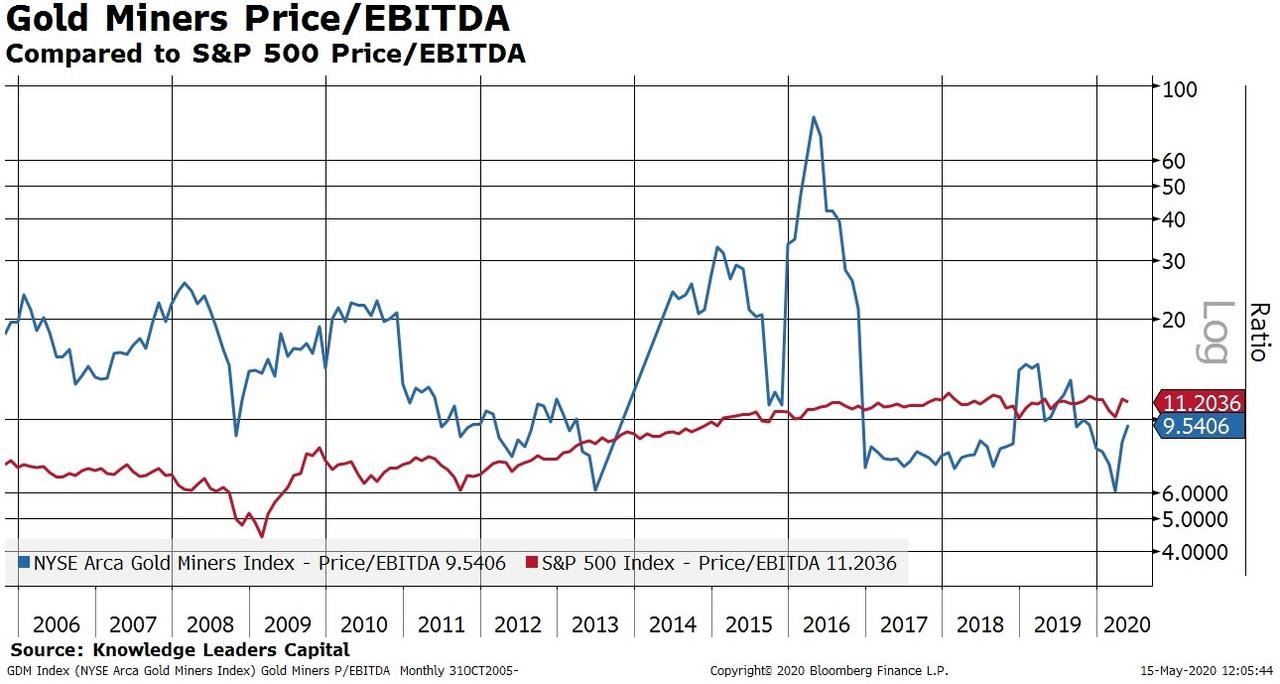

Valuation. バリュエーション

株価の対EBITDA比率で見ると、金鉱株は市場全体よりも割安だ。2005−2016には金鉱株はSP500よりもプレミアムが織り込まれていた、しかし今や金鉱株は15%の割安だ。

Liquidity. 流動性

In the age of COVID, stocks with the ability to service their debt obligations should arguably trade at a premium to the market. The gold miners have a current ratio (current assets/current liabilities) nearly twice that of the S&P 500 as a whioe (2.06 vs 1.28).

武漢コロナ流行のなかで、債務返済能力に優れた銘柄は市場平均よりもプレミアムがあって叱るべきだ。金鉱株の current ratio(全有資産/現有債務)はSP500の倍もある、2.06 vs 1.28だ。

Solvency. 債務返済能力

In the age of COVID, stocks with balance sheets in line with their income statements should arguably trade at a premium to the market. The gold miners have debt to EBITDA about 75% lower than the overall market (1.16 vs 4.69).

武漢コロナ流行の中で、決算書の収入に変化のない銘柄は市場全体に対してプレミアムがあって叱るべきだ。金鉱会社の対EBITDA債務比率は市場全体よりも75%低い、1.16 vs 4.69。

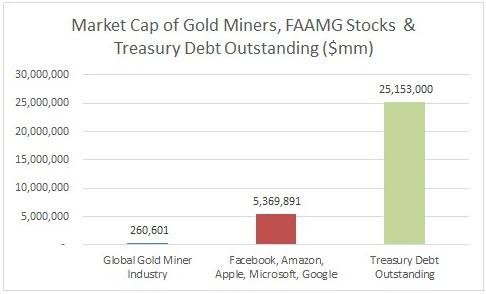

ボーナスチャート、全世界の金鉱株時価総額は$260Bだ。

This compares to the aggregate market value of the FAAMG (Facebook, Amazon, Apple, Microsoft, Google) stocks of $5.4tn and the market value of US Treasury debt outstanding of $25tn. So the gold miners, in aggregate, are worth about 5% of the value of just those 5 FAAMG stocks and 1% of the value of all the Treasury debt outstanding.

この時価総額を、FAAMGの時価総額$5.4Tや米国債発行額$25Tと較べたものだ。金鉱株の時価総額はFAAMG5銘柄の時価総額の5%、発行済み米国債の1%にすぎない。

What do you think would happen to the price of the gold miners if some of that capital left the FAAMGs or Treasury bonds and flowed into the gold miners?

もし、FAAMGや米国債に投じられた資金の一部が金鉱株に流入するとどういうことになるだろうか?