FEDは「単に秘密を明かしただけ」、資産バブルを引き起こしたことを認める

Well the cat’s out of the bag...

そう、袋から出てきた猫というわけだ・・・

The worst kept secret in the financial world is now not only accepted orthodoxy, but finally being discussed openly by, at least some, authorities.

金融界隈で最悪の秘密だったが、それがいまや正統派が受け入れるだけでなく、権威筋もおおっぴらに議論するようになった。

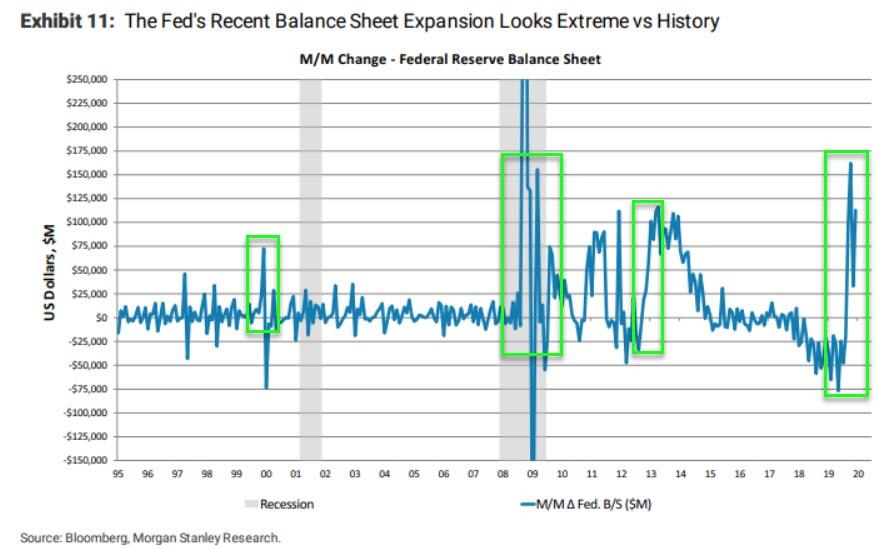

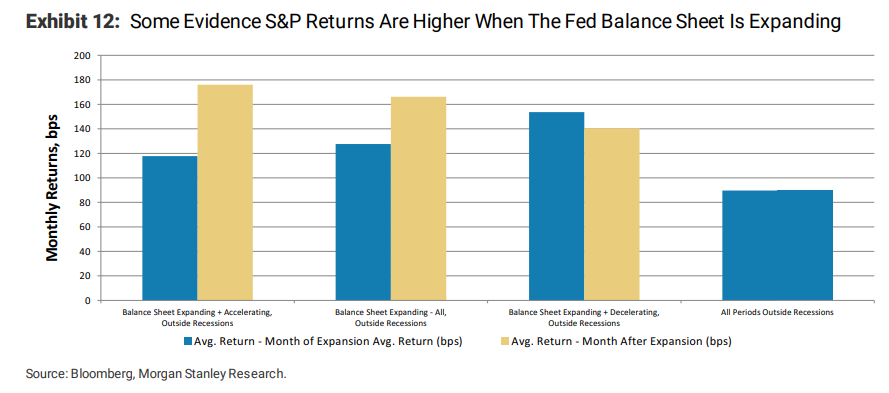

Central bank policies are directly driving asset prices and the bubbles therein. It’s what they do. It has been so stunningly obvious that, at this point, it makes a mockery of things to deny it as an ongoing, and essential, part of how their strategy is implemented. Oddly enough, however, it’s a revelation that is, apparently, coming late to many people with a lot of savings and nothing to show for it. And it is an undeniable factor in this January’s price action.

中央銀行の政策が直接株価を動かしバブルを生み出す。これがまさに彼らが今行っていることだ。今となってはあまりに明白なことで、今起きていることを否定すると冷笑される、そして本質的には、まだその一部分しか実行されていない。しかしながら奇妙なことに、暴露されつつある、資産家たちも理解しつつある。この1月の株価動向を見れば否定することは出来ない要因だ。

-

Alan Greenspan knew it to be the case.

Alan Greenspanはこういう状況を理解していた。

-

Ben Bernanke had no problem with it. His strategy required it.

Ben Bernankeはこういう状況に何も問題はないという認識だった。彼の戦略はまさにこれを必要としていた。

-

Jerome Powell, was probably initially not enamored about it but saw no way around it.

It fell on ardent loyalists to take his insistence that it was “not QE”

with any seriousness. Otherwise, they would have had to admit to

knowing little about financial markets.

Jerome Powell、多分彼は当初はこの政策にそれほど熱心ではなかった、しかしこれ以外の選択の余地が亡くなった。彼は積極的な体制擁護派であり「not QE」だと主張し、大したことはないふりをする。さもなくば、自らが金融市場のことをほとんど理解していないと認めざるを得ない。

In some ways it was refreshing that Dallas Fed President Robert Kaplan openly talked about it in an interview Wednesday. Although he did couch it in terms that implied it was a matter of some concern to him. But, of course, he went on to say, “we’ve done what what we need to do up until now.”

この考え方を裏付けるものとして、水曜にダラスFED議長 Robert Kaplanがこの件に関してインタビューで公言した。多少の懸念はあるものの彼は反対はしない。しかし当然のことながら、彼はこう主張した「いままでのところ必要に応じて対処している」と。

“My own view is it’s having some effect on risk assets,” Kaplan said.

“It’s a derivative of QE when we buy bills and we inject more liquidity; it affects risk assets. This is why I say growth in the balance sheet is not free. There is a cost to it.”

「個人的見解だが、この政策はリスク資産に一定の効果がある」とKapanは言った。

「債権を買い取り流動性を注入するというのはQEの変形版だ;これはリスク資産に影響を及ぼす。だからこそ私はむやみにバランスシートを膨らまして良いとは言わない。それには代償が伴う。」

He doth protest, just not so much. Their ability to drive investor behavior is so well established that what is going on in the markets can’t remotely be seen as an unintended, or even unwanted, consequence.

彼は異論を投げかけている、しかしながらそれほど強硬なものではない。彼らが投資家の行動を左右する能力は巧みなもので、現在の市場動向を見れば明らかなことで、彼らは闇雲に政策を決めているわけではない。

At this point, is it a bad thing to admit something that is so patently evident to everyone?

誰の目にもこれだけ明確になった今となって、自らの行為を認めるのは悪いことだろうか?

The answer is probably yes.

その答えはたぶん yes だろう。

They have always been responsive to financial conditions. In many ways they’ve been transfixed by them. Now they are openly acknowledging that they own them. And once you do so, it becomes harder than ever, if even at all possible, to give them back. Kaplan said they need to “come up with a plan and communicate a plan for winding this (balance sheet) down.”

彼らが常に責任を持つべきことは金融環境である。各種手法で自らこういう行動に努めてきた。いまや自らの力について公言している。こうなってしまうとそれ以上の効果を示すことが難しくなっている、後戻りもできない。Kaplanが言うには、彼らは「政策を立案するだけでなくバランスシート縮小に関しても市場とコミニュケーションを取らねばならない。」

That would be nice. And good luck with that.

それは素晴らしいことだ。そして幸運を祈るとしか言いようがない。

ながらくお好みの室内ゲームについて議論されてきた、いつFEDが株式市場を蹴り上げる「put」を実行するかと。そういう手法があるかどうかの議論は皆が望むものだった。ただしそれは物議をかもす議論にすぎなかった。今や法人・個人を問わず投資家にとってこれが全力展開することが前提となっている。かつて無いほどの熱気を帯びている。政策が全力投球されておりすぐには変更されないだろう。

At this point, you have to wonder if it even matters whether it is true or not. We are back in the mode of just wanting to find something to buy. Stocks act as if they are bullet-proof. Stock buy-backs look like they are front-running the inevitable rather than being the cause of it. Reports of new all-time highs, need to include the word “again.”

現時点において、これが本当かそうでないかについて疑念を持つに違いない。我々はなにかを買いたいと物色するするモードに逆戻りしている。株式の値動きを見るともう懸念の余地はなく見える。株式の buy-backs はまるで先頭を切って株価をお仕上げているように見える。新高値の繰り返しを聞くと、「またもや」株価急騰のことばを思い出す。

Calls to exercise caution by limiting duration are once again being dismissed as just leaving yield on the table. Italy sold 30-year debt this week. A 7 billion euro offering saw bids of some 45 billion euros. And this hasn’t been an isolated case. Other European countries have been enjoying the opportunity. Bond issues from Japan and Australia flew off the shelves earlier this week. Five-year JGB yields at negative 9.5- basis points were seen as oozing value.

コールオプションを見ると再び金利は下がっている。イタリア政府が今週30年債を売り出した。7Bユーロの売出しに対して45Bユーロの買い申込みがあった。これが特別なことではない。他の欧州諸国も同様の環境にいる。今週初めに日本とオーストラリアが国際を発行した。JGB5年ものの金利はマイナス9.5BPでありこれが広く認識されている。

We, quite properly, worry that central banks are running low on ammunition to fight any future recession. This translates into what looks like a “risk-on” environment. But it is just the opposite. Yield remains the primary game in town. With an expectation that it will be in dwindling supply.

我々は次の景気後退で中央銀行が対処できる弾切れになっていることを懸念する。この状況は「リスクオン」環境として解釈されている。しかし現実には全く逆なのだ。金利が最優先の選択肢であることに変わりはない。期待に応じてこれが切り下げられるだろう。

This is not to say that investors are at all acting irrationally. And central banks feel they have no choice in the absence of broader policy prescriptions. It’s merely an attempt to describe what we all see. Most worryingly, I keep hearing from people who are sure that it’s obvious where we go from here.

だからといって、投資家がみな非合理な行動をしていると言っているわけではない。そして中央銀行は政策選択の余地はないと感じている。今現在我々が目の当たりにしていることを単に表現しようとしているにすぎない。最も懸念されるのは、今後どうなるかについて明らかだと確信している人からの話を常に聞くことだ。