COMEXで記録的な量のゴールドが現物精算された、その理由

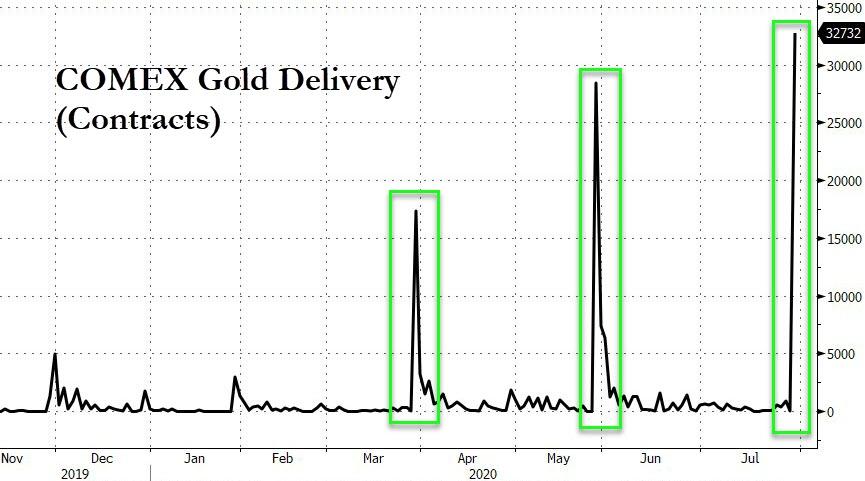

Traders on the main gold futures exchange in New York just issued the largest daily physical delivery notice on record.

ニューヨークの先物市場から1日としては記録的な量のゴールドが出荷された。

ニューヨークの先物市場から1日としては記録的な量のゴールドが出荷された。

In the latest sign of how the market's norms have been upended by the price disconnect that struck in March, Bloomberg reports that traders on Thursday declared their intent to deliver 3.27 million ounces (over 100 tonnes) of gold against the August Comex contract, the largest daily notice in bourse data going back to 1994...

3月依頼、これまでとは市場の様相が変わっている最新の証左だ、ブルームバーグによると、木曜に8月ものコメックスゴールドが3.27Mオンス(100トン以上)も現物精算される、1994年まで振り返って過去最高の現物精算だ・・・・

3月依頼、これまでとは市場の様相が変わっている最新の証左だ、ブルームバーグによると、木曜に8月ものコメックスゴールドが3.27Mオンス(100トン以上)も現物精算される、1994年まで振り返って過去最高の現物精算だ・・・・

Source: Bloomberg

While millions of ounces of gold trade on the futures market every day, typically only a tiny fraction of that goes to delivery. But in recent months, huge amounts of bullion have flowed into New York and the COMEX has seen record deliveries.

毎日先物市場では数百万オンスのゴールドが売買されている、これまで多くの場合、現物精算はとても少ない。しかしここ数ヶ月、巨額の金塊がCOMEXで動いている。

毎日先物市場では数百万オンスのゴールドが売買されている、これまで多くの場合、現物精算はとても少ない。しかしここ数ヶ月、巨額の金塊がCOMEXで動いている。

Source: Bloomberg

As Jan Nieuwenhuijs of Voima Gold explains, three elements cause physical delivery on the COMEX to have reached record highs this year:

Voima Gold のJan Nieuwenhuijsの解説では、COMEXでの現物精算が増えた理由は3つある:

Voima Gold のJan Nieuwenhuijsの解説では、COMEXでの現物精算が増えた理由は3つある:

- strong demand for futures in New York,

ニューヨーク先物での強い需要 - a persisting spread between the price of futures in New York versus spot gold in London,

ニューヨーク先物とロンドンスポットゴールドのスプレッド乖離が続いている。 - and arbitrage.

そして裁定取引

Physical delivery on the largest gold futures exchange in the world, the COMEX in New York, has reached all time highs this year. Usually, delivery is “negligible.” What has changed?

世界最大の先物市場での現物精算だ、これが今年過去最高となった。普通は現物精算は「無視できるほどだ」一体何が変わったのだろう?

世界最大の先物市場での現物精算だ、これが今年過去最高となった。普通は現物精算は「無視できるほどだ」一体何が変わったのだろう?

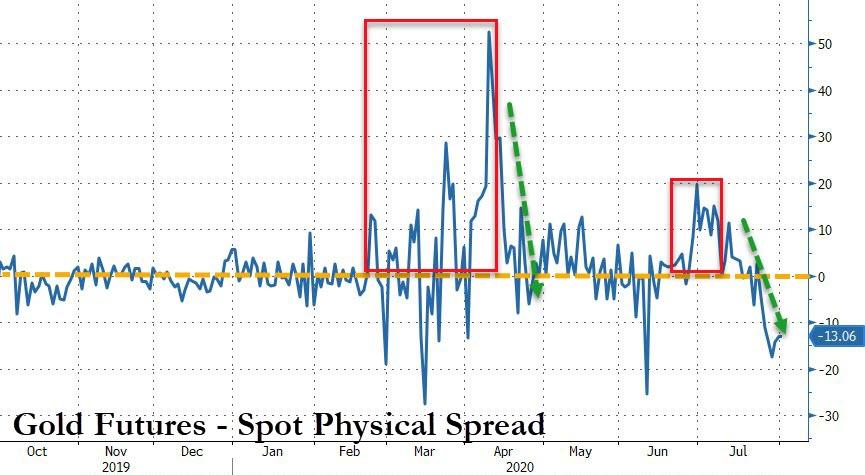

An important change in the global gold market occurred on March 23, 2020. On that day the price of gold futures in New York started drifting higher than the price for spot gold in London. Ever since, the spread has persisted, though it continuously widens and narrows. The reason for this disturbance in the market can be read in my previous article “What Caused the New York vs. London Gold Price Spread and Why it Persists.”

2020年3月23日に世界ゴールド市場で重要な変化があった。この日、ニューヨークの先物ゴールド価格がロンドンのスポット価格を上回り始めたのだ。それ以来、スプレッドはそのままだ、ただ大きくなったり小さくなったりの変動はある。この市場混乱の理由につては私の以前の記事を読んでほしい「どうしてニューヨークとロンドンのゴールド価格が乖離したのか、そしてそれがどうして継続するのか。」

2020年3月23日に世界ゴールド市場で重要な変化があった。この日、ニューヨークの先物ゴールド価格がロンドンのスポット価格を上回り始めたのだ。それ以来、スプレッドはそのままだ、ただ大きくなったり小さくなったりの変動はある。この市場混乱の理由につては私の以前の記事を読んでほしい「どうしてニューヨークとロンドンのゴールド価格が乖離したのか、そしてそれがどうして継続するのか。」

To understand the shift in deliveries, first let's have a look at how the global gold market operated before March 23, when things still ran smoothly.

現物精算が増えた理由を理解するために、まずは3月23日以前の世界ゴールド市場の様相を振り返ってみよう、当時は物事はうまく言っていた。

現物精算が増えた理由を理解するために、まずは3月23日以前の世界ゴールド市場の様相を振り返ってみよう、当時は物事はうまく言っていた。

The Global Gold Market Before March 23, 2020

2020年3月23日以前の世界ゴールド市場

The world’s most dominant gold spot market is the London Bullion Market, where mostly “loco London” gold is traded. Meaning the metal is physically settled within the environs of the M25 London Orbital Motorway. The most dominant gold futures market is located in New York, where metal can be physically delivered within a 150-mile radius of the City of New York.

世界最大のゴールドスポット市場はLBMだ、ここでは「loco London ゴールド」が取引されている。ロンドンの環状高速道路M25の中で現物が取引されているということを揶揄している。世界最大の先物市場はニューヨークにある、ここでは現物がニューヨークの半径150マイル内で取引されている。

世界最大のゴールドスポット市場はLBMだ、ここでは「loco London ゴールド」が取引されている。ロンドンの環状高速道路M25の中で現物が取引されているということを揶揄している。世界最大の先物市場はニューヨークにある、ここでは現物がニューヨークの半径150マイル内で取引されている。

Before March 23, the price in London (spot) and the price in New York (near month futures contract) always traded in tight lockstep because of arbitrage. If, for example, the futures price would trade above spot, arbitragers would “buy spot and sell futures” until the spread was closed. Arbitragers would hold their positions—long spot, short futures—until maturity of the futures contract, because at expiry the price of the futures contract was guaranteed to converge with the spot price. In this example we can see that strong demand in New York would be translated into spot buying in London.

3月23日以前には、ロンドンスポット価格とニューヨークの直近先物価格はとても近いものだった、というのも裁定取引があるためだ。たとえば、先物価格がスポットよりも高くなると、裁定取引者が「スポットを買って先物を売る」こうしてスプレッドが解消される、というのも先物生産となるとスポット価格に収束するからだ。この例では、ニューヨークで強い理需要があるとロンドンでのスポット買いを生み出す。

3月23日以前には、ロンドンスポット価格とニューヨークの直近先物価格はとても近いものだった、というのも裁定取引があるためだ。たとえば、先物価格がスポットよりも高くなると、裁定取引者が「スポットを買って先物を売る」こうしてスプレッドが解消される、というのも先物生産となるとスポット価格に収束するからだ。この例では、ニューヨークで強い理需要があるとロンドンでのスポット買いを生み出す。

Worth noting is that when a futures trader rolled its position into the next month, and his initial futures buying was translated into spot buying in London by an arbitrager, on a systemic level the arbitrager would roll its position as well.

特筆すべきは、先物トレーダーがポジションを翌月に持ち送り、彼の最初の先物買いが裁定取引者によってロンドンでのスポット買いを引き起こしていた場合だ、自動的に裁定取引者はそのポジションを同時に持ち送る。

特筆すべきは、先物トレーダーがポジションを翌月に持ち送り、彼の最初の先物買いが裁定取引者によってロンドンでのスポット買いを引き起こしていた場合だ、自動的に裁定取引者はそのポジションを同時に持ち送る。

Of course, the opposite happened as well. When futures traded below spot, arbitragers would “buy futures and sell spot” until the spread was closed.

当然のことながらその逆も生じる。先物価格がスポットよりも安いときに、裁定取引者は「先物を買ってスポットを売る」こうしてスプレッドが解消される。

当然のことながらその逆も生じる。先物価格がスポットよりも安いときに、裁定取引者は「先物を買ってスポットを売る」こうしてスプレッドが解消される。

So far, a simplified version of the market before March 23.

こういう具合な市場の原理が3月23日までは機能していた。

こういう具合な市場の原理が3月23日までは機能していた。

The Global Gold Market After March 23, 2020

2020年3月23日医工の世界ゴールド市場

Since March 23 of this year, futures have persistently been trading above spot, though the spread isn’t constant. As a result, arbitragers aren’t assured the futures price in New York will converge with the spot price in London. An arbitrage trade as described above, through a position in both markets, incurs risk.

今年の3月23日以降、先物が常にスポットを上回っている、ただしスプレッドは一定でなく変動している。その結果、裁定取引者は、ニューヨークの先物価格がロンドンのスポット価格に収束するとは信じられなくなっている。裁定取引とは上に述べたように、両市場でポジションを取ることであり、リスクを伴う。

今年の3月23日以降、先物が常にスポットを上回っている、ただしスプレッドは一定でなく変動している。その結果、裁定取引者は、ニューヨークの先物価格がロンドンのスポット価格に収束するとは信じられなくなっている。裁定取引とは上に述べたように、両市場でポジションを取ることであり、リスクを伴う。

What arbitragers currently do to profit from the spread is buy spot, sell futures, fly the metal to New York, and physically deliver the gold. This is how the profit is locked in. If the spread between spot and futures is $40 per ounce, the arbitrager’s profit is $40 minus costs for transport, insurance, storage, etc.

現在の状況では裁定取引者が利益を出すのはスポットを買って先物を売ることだ、現物をニューヨークまで輸送し、先物で現物決済する。こうして利益を生み出す。もしスポットと先物価格差が$40/オンスあるなら、裁定取引者の利益は$40から輸送費、保険料、保管料等々を差し引いたものだ。

現在の状況では裁定取引者が利益を出すのはスポットを買って先物を売ることだ、現物をニューヨークまで輸送し、先物で現物決済する。こうして利益を生み出す。もしスポットと先物価格差が$40/オンスあるなら、裁定取引者の利益は$40から輸送費、保険料、保管料等々を差し引いたものだ。

Now you can see why the persistent spread between New York and London has increased physical delivery on the COMEX through arbitrage.

この図をみればみなさんも理解するだろう、ニューヨークとロンドンの間の乖離は続いており、裁定取引によるCOMEXでの現物精算は増えている。

この図をみればみなさんも理解するだろう、ニューヨークとロンドンの間の乖離は続いており、裁定取引によるCOMEXでの現物精算は増えている。

Conclusion 結論

Physical delivery on the COMEX is elevated because of the current unusual situation in the global gold market. The gold delivered in New York has been imported from spot markets such as Singapore, Switzerland and Australia. U.S. imports directly from the U.K. are rare, because in London 400-ounce bars are traded and the main futures contract in New York requires smaller bars for delivery.

COMEXでの現物精算量は増えている、その理由は現在の世界ゴールド市場の異常な状況によるものだ。ニューヨークでの現物精算はスポット市場から輸入されたもので、シンガポール、スイス、そしてオーストラリアからのものだ。英国から米国への直接の輸入は稀だ、というのもロンドンでの取引は400オンスバーであり、ニューヨークで取り扱われる100オンスバーと大きさが異なるためだ。

COMEXでの現物精算量は増えている、その理由は現在の世界ゴールド市場の異常な状況によるものだ。ニューヨークでの現物精算はスポット市場から輸入されたもので、シンガポール、スイス、そしてオーストラリアからのものだ。英国から米国への直接の輸入は稀だ、というのもロンドンでの取引は400オンスバーであり、ニューヨークで取り扱われる100オンスバーと大きさが異なるためだ。

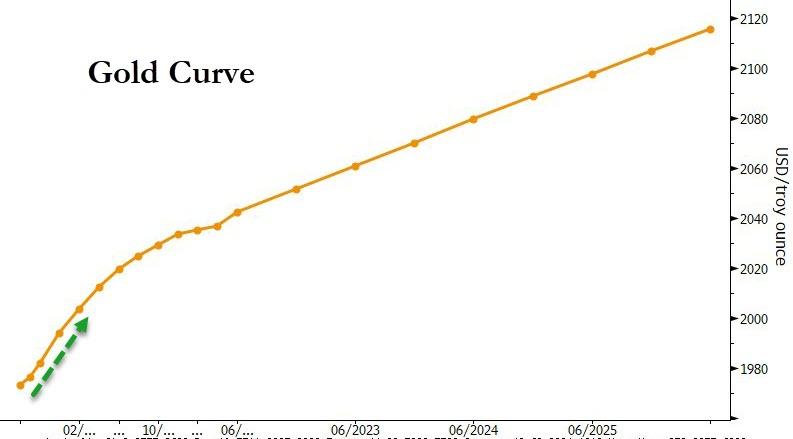

You might wonder who takes delivery from arbitragers that make delivery on the COMEX. Possibly, these are arbitragers, too. In the chart below you can see the spread between the “near month futures contract” and the “next near month futures contract.” This spread has also blown out on March 23. Arbitragers can buy the near month, and sell the next near month for a higher price. Subsequently, they take delivery of the near dated contract and make delivery of the further dated contract.

一体誰がCOMEXでの裁定取引の現物精算を受け取っているのか気になるだろう。たぶん、裁定取引者自身だ。下のチャートを見ればわかるが、「直近の先物価格」と「その次の先物価格」の差はこういう具合だ。この期日による価格差関係は3月23日に壊れてしまった。裁定取引者は直近の先物を買ってその次の先物を高値で売る。こういう事を繰り返している、直近の契約を現物精算で受け取り、次の先物で現物精算で渡すのだ。

一体誰がCOMEXでの裁定取引の現物精算を受け取っているのか気になるだろう。たぶん、裁定取引者自身だ。下のチャートを見ればわかるが、「直近の先物価格」と「その次の先物価格」の差はこういう具合だ。この期日による価格差関係は3月23日に壊れてしまった。裁定取引者は直近の先物を買ってその次の先物を高値で売る。こういう事を繰り返している、直近の契約を現物精算で受け取り、次の先物で現物精算で渡すのだ。

At the time of writing the near month (August) is trading at $1,973, while the most active month (December) trades at $1,994 dollars.

この記事を書いている時点での直近(8月)先物は$1,973だ、一方でもっとも取引量の多い12月物は$1,994だ。

この記事を書いている時点での直近(8月)先物は$1,973だ、一方でもっとも取引量の多い12月物は$1,994だ。

Arbitragers can buy long August and sell short December to collect $21 dollars per ounce.

裁定取引者は8月物をロングし12月物をショートすることで$21の利益を生み出す。

裁定取引者は8月物をロングし12月物をショートすることで$21の利益を生み出す。

One reason I can think of why the spreads persist, is because bullion banks are currently less active on the COMEX. Previously, bullion banks—having access to cheap funding—often performed the arbitrage trades.

このスプレッドが持続し続ける理由の一つとして私が想定するのは、bullion banks のCOMEXでの活動が弱回っている。かつては、 bullion banksがーー安価に資金調達できーー裁定取引を行っていた。

このスプレッドが持続し続ける理由の一つとして私が想定するのは、bullion banks のCOMEXでの活動が弱回っている。かつては、 bullion banksがーー安価に資金調達できーー裁定取引を行っていた。

* * *