ゴールドは新高値、そしてさらに上昇する

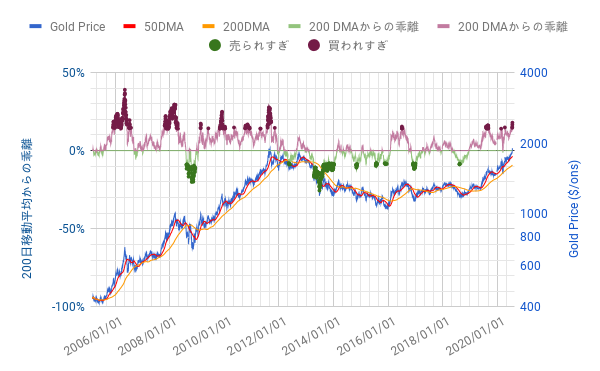

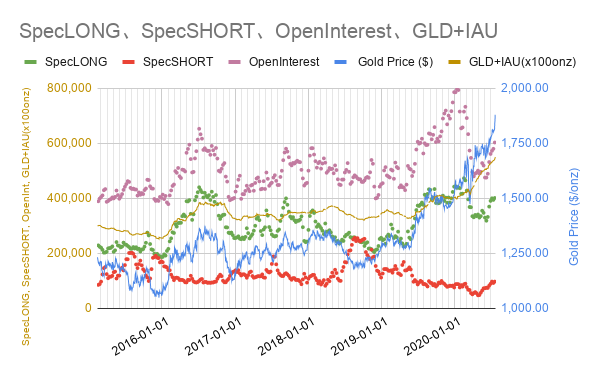

Mish: Gold Hits New Record High And There's More To Come by Tyler Durden Mon, 07/27/2020 - 10:10 Twitter Facebook Reddit Email Print Authored by Mike Shedlock via MishTalk, Gold futures just touched $1928 taking out the Intraday high of $1923.70 in 2011. ゴールド先物が$1928になり、2011年の日中高値$1923.70を超えた。 11-Week Run 11週連続上昇 Gold is on a huge 11-week run. The last time gold did that was at the 2011 high. ゴールドはなんと11週連続で上昇だ。前回の新高値は2011年のことだった。 Is a pullback in order? A Gold COT chart says otherwise. 通常の引き戻しが待ち構えているだろうか? ゴールドのCoTチャートを見るとそうでもなさそうだ。 Gold COT Chart ゴールドCoTチャート Understanding Futures 先物市場を読み解く In the futures world there is a short for every long. 先物市場ではどのロングにもショートが対応している。 The first horizontal box has Large Specs, Small Specs, and Commercials. This is It's Old COT reporting. この図の下部、最初の横長い箱に示すのは Large Specs、Small Specs、そしてCommercialsのポジションだ。このチャートは従来からのCoT...